《多肽鏈》 原創(chuàng)出品

作者|李斌

CRO行業(yè)持續(xù)火熱,成為資本市場最熱板塊,近來又將迎來一家新的上市公司——諾威健康。

9月5日,據(jù)港交所披露,CRO公司諾威健康科技控股有限公司(以下簡稱“諾威健康”)日前已通過港交所上市聆訊,高盛與瑞銀為其聯(lián)席保薦人,預(yù)計募集約15億美元。

醫(yī)藥集采常態(tài)化發(fā)展,新藥研發(fā)成藥企救命稻草,而CRO成了醫(yī)藥行業(yè)的“天選之子”。諾威健康也受到大牌資本機構(gòu)的追捧,除了其控股股東TPG外,紅杉資本、GIC、凱撒基金會**等知名投行和機構(gòu)也都位列公司股東。

招股書顯示,諾威健康最近三個年度的營業(yè)收入雖逐年增長,同期虧損也所收斂,2020年實現(xiàn)扭虧,但凈利潤僅為669.6萬美元。以外,引發(fā)外界關(guān)注的另一個數(shù)據(jù)是截至2021年3月底,諾威健康手上有高達4.075億美元的未交付訂單。

乘CRO行業(yè)之風(fēng)口,諾威健康似乎就是那只要飛起的“豬”。但細究諾威健康數(shù)據(jù),中小制藥企業(yè)占據(jù)其90%的營收使其回款面臨巨大挑戰(zhàn),行業(yè)整合在即,泰格醫(yī)藥(SZ.300347)等CRO頭部企業(yè)加速布局,令其面臨更加激烈的競爭,諾威健康的處境遠沒有看起來那么輕松。

壹|資本加持的CRO“王者”?

身處CRO千億藍海賽道,諾威健康可謂是資本加持,眾星捧月。

根據(jù)諾威健康招股書,美國私募基金TPG資本(Texas Pacific Group)、新加坡政府投資公司(GIC)負(fù)責(zé)管理的Gamnat Pte. Ltd、紅杉資本(SCC Growth VI Holdco),以及美國非營利性健康計劃供應(yīng)商凱撒健康計劃醫(yī)療集團(Kaiser Permanente)均是諾威健康的股東,四者在上市前的股份占比分別為74.6%、7.76%、3.11%以及2.59%。

資料來源:諾威健康招股書

資本加持之下,諾威健康也是“不負(fù)眾望”的端出漂亮的業(yè)務(wù)數(shù)據(jù)。

根據(jù)諾威健康招股書,公司擁有約900個臨床試驗站點的網(wǎng)絡(luò),積累3700多個臨床合約研究組織項目經(jīng)驗,包括Ⅰ期到Ⅳ期臨床試驗及生物等效性研究。截至2021年12月31日,亞太地區(qū)排名前20位的臨床試驗站點(按行業(yè)申辯的臨床試驗數(shù)計算)中95%的站點曾與公司合作。”“于業(yè)績記錄期,截至2021年3月31日,我們向約870家客戶提供服務(wù)。”

在建設(shè)廣闊臨床試驗站點網(wǎng)絡(luò)、獲得大量客戶支持的背后,是營收的增長和利潤轉(zhuǎn)正。2018年、2019年、2020年及2021年第一季度,諾威健康總收入分別為0.95億美元、1.23億美元、1.66億美元及0.52億美元;2018年、2019年虧損分別為1315.8萬美元和410.6萬美元,2020年則實現(xiàn)利潤669.6萬美元。

比起扭虧為盈,諾威健康更令人關(guān)注的則是高達4.075億美元的未交付訂單,這足夠支撐諾威健康按照近5年營收保持30%的增速。當(dāng)然,這個結(jié)論的前提是其不丟掉手中的訂單。

由于諾威健康主要為亞太地區(qū)客戶提供從I期至IV期試驗的臨床試驗服務(wù),招股書中僅單獨列示諾威健康在亞太臨床合約研究組織市場的市場份額(見下圖),弗若斯特沙利文數(shù)據(jù)顯示其市場份額為2.3%。

資料來源:諾威健康招股書

但在招股書中,緊隨其后的是諾威健康的解讀:“上圖所列亞太地區(qū)前十名臨床合約研究組織概無自生物技術(shù)公司及中小型制藥公司產(chǎn)生80%以上收入,因此彼等不應(yīng)視為專注生物技術(shù)的合約研究組織。”

“2020年,以收入計,諾威健康就生物技術(shù)公司及中小型制藥公司于亞太臨床合約研究組織市場占4.1%市場份額。”基于以上定義,諾威健康則是亞太區(qū)最大的專注于生物技術(shù)的 CRO公司。

以上言論頗有“我不要你以為,我要我以為”的霸總作風(fēng),為了成為最大而在其前大加定語,反而讓市場好奇,解開華麗財務(wù)數(shù)據(jù)外衣,諾威健康業(yè)務(wù)情況究竟成色幾何?

貳|客戶結(jié)構(gòu)的兌付風(fēng)險

簡單來說,風(fēng)頭正勁的CRO就是在醫(yī)藥研發(fā)領(lǐng)域“賣鏟子”的公司。

CRO(contractresearch organization),外包研究組織,是通過合同形式為制藥企業(yè)、醫(yī)療機構(gòu)、中小醫(yī)藥醫(yī)療器械研發(fā)企業(yè)、甚至各種政府基金等機構(gòu)在基礎(chǔ)醫(yī)學(xué)和臨床醫(yī)學(xué)研發(fā)過程中提供專業(yè)化服務(wù)的一種學(xué)術(shù)性或商業(yè)性的科學(xué)機構(gòu)。

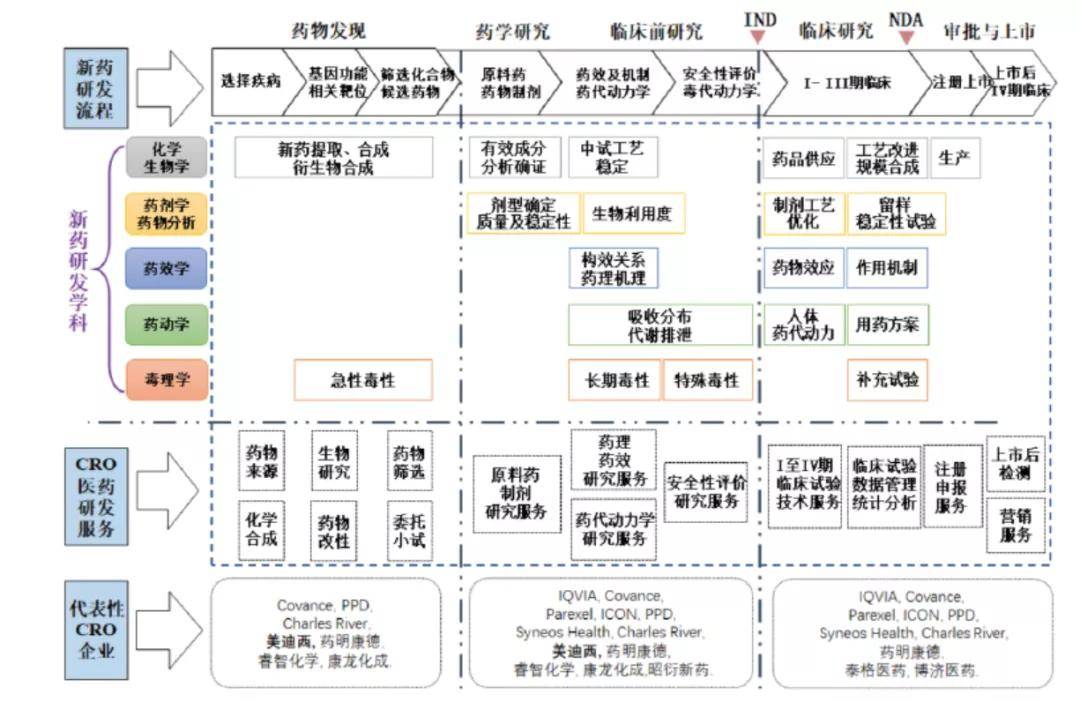

藥物研發(fā)是一項高技術(shù)、高風(fēng)險、高投入和長周期的復(fù)雜系統(tǒng)工程。一款創(chuàng)新藥的研發(fā)可能需要十余年的時間。以化學(xué)藥為例,研發(fā)流程包括藥物發(fā)現(xiàn)、藥學(xué)研究、臨床前研究、臨床試驗申請、臨床研究、藥品上市申請以及上市后持續(xù)研究。

新藥研發(fā)期的不斷延長和投資回報率持續(xù)走低催生了CRO行業(yè),CRO企業(yè)憑借規(guī)模化和專業(yè)化的優(yōu)勢,幫助醫(yī)藥企業(yè)縮短研發(fā)時間、控制研發(fā)成本、降低研發(fā)風(fēng)險。

隨著市場需求的變化,制藥企業(yè)對CRO的依賴越來越強,CRO已經(jīng)滲透到新藥研發(fā)的各個階段,貫穿藥物發(fā)現(xiàn)、藥學(xué)研究、臨床前研究、臨床研究和新藥注冊申報。

行業(yè)上下游方面來說,CRO企業(yè)上游對接臨床試驗機構(gòu)和藥物評價實驗室等提高效率,下游則直接服務(wù)藥企。

資料來源:西部證券研究中心

諾威健康的CRO業(yè)務(wù)主要是針對臨床階段,這也是占CRO行業(yè)體量最大的一個階段。根據(jù)Frost&Sullivan 的數(shù)據(jù),全球臨床CRO 的市場規(guī)模占市場總規(guī)模的65%左右。

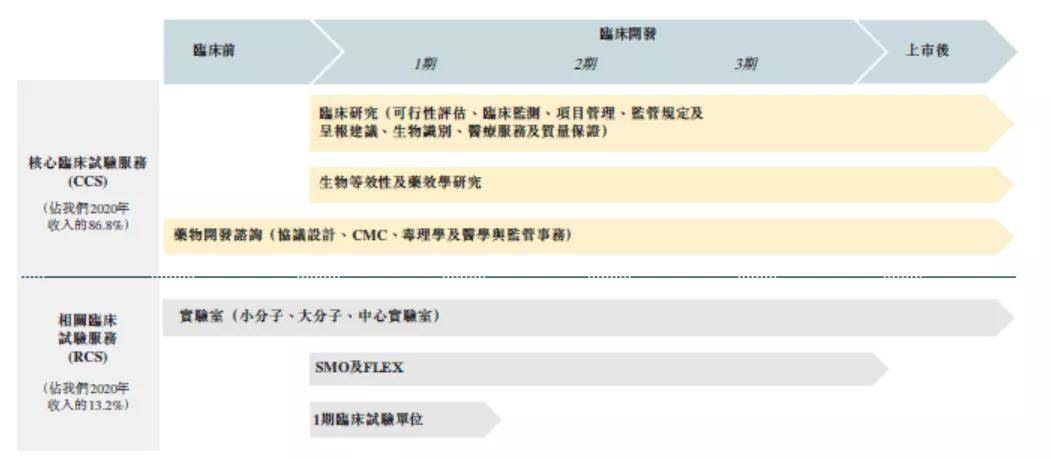

諾威健康提供的服務(wù)包括:(1)核心臨床試驗服務(wù)(CCS),包括臨床試驗、生物等效性及藥效學(xué)研究以及藥物開發(fā)咨詢服務(wù);(2)相關(guān)臨床試驗服務(wù)(RCS),包括實驗室、SMO、FLEW和I期臨床試驗單位。

資料來源:諾威健康招股書

客戶構(gòu)成方面,諾威健康服務(wù)的客戶中,約有730家為生物技術(shù)及小型制藥公司,占據(jù)總客戶量的88%,中小制藥企業(yè)產(chǎn)生的收入占總營收的90%。

同濟大學(xué)附屬東方**李進教授曾表示,“在全球范圍之內(nèi),醫(yī)藥研發(fā)依然成功率很低,從I期到II期大約成功率不到10%,III期臨床試驗成功率在80%左右。”市場認(rèn)為,同樣面臨高失敗率,中小制藥企業(yè)抵御風(fēng)險能力更低,中小制藥企業(yè)貢獻90%營收的諾威健康也面臨著客戶無法付款的風(fēng)險。

根據(jù)招股書,諾威健康2018年、2019年、2020年及2021年第一季度,應(yīng)收賬款分別為3173.2萬美元、4288.8萬美元、7193.2萬美元及7722.6萬美元,應(yīng)收賬款的持續(xù)走高,一方面意味著諾威健康業(yè)績的增長,但同時也面臨著更高的客戶無法付款的風(fēng)險。

為了解決現(xiàn)金周轉(zhuǎn)的問題,諾威健康借款數(shù)據(jù)快速增長。根據(jù)招股書,2018年、2019年、2020年及2021年第一季度,諾威健康未償還借款為0、190.2萬美元、275.7萬美元及274.7萬美元。現(xiàn)金周轉(zhuǎn)是擺在諾威健康面前的第一道坎。

除了在公司業(yè)務(wù)內(nèi)核上的心酸,諾威健康在行業(yè)競爭面前也略顯尷尬。

叁|“賣鏟人”的尷尬處境

集采政策落錘,利好新藥行業(yè),CRO的前景毋庸置疑,但是諾威健康會是風(fēng)口的那只豬嗎?

在全球范圍內(nèi),對醫(yī)藥產(chǎn)品的需求及對生物技術(shù)及制藥行業(yè)的投資持續(xù)上升。根據(jù)弗若斯特沙利文的數(shù)據(jù)資料,2020年全球生物制藥研發(fā)支出總額為2048億美元,且預(yù)計于2025年增至2954億美元,復(fù)合年增長率為7.6%,而全球合約研究組織市場的滲透率于2020年為30.5%,預(yù)計到2025年增至33.7%。

從區(qū)域發(fā)展來看,亞太地區(qū)的生物技術(shù)及制藥研發(fā)支出在全球范圍內(nèi)增長最快,由2016年的約336億美元增長至2020年的489億美元。預(yù)計到2025年將進一步增至775億美元,2020年至2025年的復(fù)合年增長率為9.7%。

面對逐漸做大的蛋糕,市場入局者不在少數(shù),目前國內(nèi)CRO市場仍處于較分散的競爭格局。

由于CRO 企業(yè)本質(zhì)是勞動密集型的服務(wù)企業(yè),客戶資源就是一個CRO龍頭企業(yè)的壁壘,市場的主要準(zhǔn)入門檻為客戶忠誠度。為了更好的服務(wù)客戶,諾威健康在11個地區(qū)建立了辦事處,員工覆蓋全球38個國家,但是越來越大的公司規(guī)模,高額的溝通成本就成了其要面對的一個大問題。

基于此,諾威健康的主要成本項為行政開支,2018年、2019年、2020年及2021年第一季度分別為3929.8萬美元、4206.4萬美元、4792.6萬美元及2872.7萬美元。截至2021年3月31日,行政開支占總收入的55%。

雖然諾威健康有著高達50%的毛利率,高昂的行政開支,令諾威健康連年虧損,即使是盈利的2020年,其凈利潤也所剩無幾。這也是諾威健康急于進入資本市場補血的原因。

如果說面對中小企業(yè)客戶,燒錢已令諾威健康稍顯吃力,那面對行業(yè)中更強的競爭對手時,諾威健康更是處于劣勢地位。

一方面是資金實力。回顧國際大型CRO的發(fā)展歷史,不斷地并購整合是快速壯大自身實力的必經(jīng)之路,泰格醫(yī)藥(SZ.300347)已在全球有60多家子公司,資金即資源,資源即實力,諾威健康的資金實力顯然還不能與一流CRO企業(yè)掰手腕。

另一方面是業(yè)務(wù)深度。諾威健康的目標(biāo)市場為臨床藥物研發(fā)階段,但泰格等大企已逐步擴深業(yè)務(wù)深度,將目標(biāo)市場鎖定在醫(yī)藥研發(fā)的整個階段,由于醫(yī)藥研發(fā)整個生命周期具備連續(xù)性,服務(wù)內(nèi)容更廣泛的企業(yè)更容易獲得客戶并加強客戶忠誠度。

資料來源:諾威健康招股書

在這個逐漸爆發(fā)的行業(yè)中,諾威健康無疑是處于風(fēng)口的,但無論是技術(shù)型企業(yè),還是服務(wù)型企業(yè),唯有拋開華麗的包裝,擁有實打?qū)嵉挠埠藢嵙Ψ侥塬@得資本市場的認(rèn)可。

主站蜘蛛池模板:

欧洲成人在线

|

精品日韩一区二区三区

|

国产成人激情

|

日韩一级电影在线

|

成人影院av

|

国产精品日本欧美一区二区三区

|

91网在线播放

|

欧美一区久久

|

亚洲毛片网站

|

午夜男人视频

|

亚洲综合色自拍一区

|

91九色在线|

做视频免费观看网站

|

久久久久久香蕉

|

久久毛片|

国产片网站

|

亚洲精品久久久一区二区三区

|

日本免费在线

|

精品久久亚洲

|

午夜精品久久久久久久久久久久

|

国产第一页在线播放

|

亚洲久草视频

|

国产成人啪精品午夜在线观看

|

婷婷激情综合

|

精品欧美一区二区在线观看

|

国产高清一区二区三区

|

久久成人国产精品

|

日韩中文字幕在线观看

|

伊人av在线免费观看

|

欧美日韩精品一区二区三区四区

|

av片在线观看

|

日韩欧美~中文字幕

|

日韩欧美在线视频

|

亚洲高清视频在线

|

一级视频毛片

|

色综合天天天天做夜夜夜夜做

|

国产精品乱码一区二区三区

|

国产欧美久久一区二区三区

|

久久这里只有精品首页

|

天天综合网7799精品

|

色吧av|

91精品国产综合久久久蜜臀粉嫩

|

欧美在线网站

|

91欧美在线

|

精品国产成人

|

欧美精品一区二区三区四区在线

|

久久精品欧美一区二区三区不卡

|

欧美淫视频|

永久91嫩草亚洲精品人人

|

精品一区二区6

|

国家aaa的一级看片

操操操夜夜操

|

97在线观看|

久久精品国产99

|

夜添久久精品亚洲国产精品

|

91成人免费看|

国产日韩一区二区

|

国产精品久久九九

|

国产午夜视频

|

国产一级二级毛片

|

婷婷色5月|

国产成人久久

|

日本一区二区在线视频

|

欧美激情国产日韩精品一区18

|

免费成人在线网站

|

人人草天天草

|

国产成人av在线

|

国产精品成人品

|

一区二区免费看

|

亚洲精品成人a8198a

|

一级电影免费在线观看

|

国产视频精品一区二区三区

|

神马电影午夜

|

在线99视频

|

日韩高清国产一区在线

|

黄色最新网站

|

天天看片天天干

|

欧美日韩综合视频

|

西西做爰免费视频

|

久久久亚洲一区二区三区

|

国产精品原创巨作av

|

av中文字幕在线观看

|

九九热免费精品视频

|

国产精品久久久久久一区二区三区

|

午夜寂寞少妇aaa片毛片

|

久久天堂|

日韩欧美在线免费观看

|

一级片在线观看免费

|

日韩和的一区二区

|

亚洲精品一区二区三区在线看

|

国产免费一区

|

51ⅴ精品国产91久久久久久

|

精品av|

久久久极品

|

精品久久一区

|

日韩精品专区在线影院重磅

|

久久综合狠狠综合久久综合88

|

欧美久久久久久久久久伊人

|

www成人精品

|

久久久精品|

亚洲一区视频在线

|

一区二区精品视频

|

欧美日韩在线观看中文字幕

|

久久久精品久久

|

欧美日韩美女

|

在线视频 91|

亚洲成人久久久

|

亚洲精品乱码久久久久久久

|

成人小视频在线观看

|

亚洲欧洲日韩在线

|

精品三级在线观看

|

国产在线观看一区二区

|

色综合天天天天做夜夜夜夜做

|

国产精品国色综合久久

|

九九热这里都是精品

|

国产在线一区二区三区

|

欧美日韩久久久久

|

国产成人av电影

|

亚洲国产精品va在线看黑人

|

亚洲成人免费

|

免费国产一区

|

国产福利网站

|

国产成人精品免费

|

国产一级毛片在线视频

|

亚洲免费观看视频

|

亚洲国产精品一区二区三区

|

一级片免费视频

|

欧美精品成人在线视频

|

亚洲一区二区精品在线观看

|

国产精久久|

欧美精品欧美精品系列

|

日韩理伦片在线观看视频播放

|

欧美日韩精品一区

|

激情久久av一区av二区av三区

|

九色在线

|

久久久国产精品免费

|

欧美精品久久久久久久久久丰满

|

91精品国产日韩91久久久久久

|

日韩视频免费在线

|

色黄视频在线观看

|

可以免费看黄的网站

|

天堂在线中文字幕

|

国产一区在线观看视频

|

蜜桃免费一区二区三区

|

精产国产伦理一二三区

|

91丨九色丨国产

|

国产午夜精品美女视频明星a级

|

亚洲人成在线观看

|

高清一区二区

|

精品亚洲成人

|

天天操天天插

|

永久免费av

|

精品成人免费视频

|

国产一区二区三区视频在线观看

|

亚洲日本乱码一区两区在线观看

|

特黄色一级片

|

欧美久久精品一级c片

|

亚洲精品一区二区三区

|

国产一区二区三区视频在线观看

|

精品日韩

|

亚洲高清在线

|

色5月婷婷丁香六月

|

www亚洲成人

|

另类综合在线

|

日本在线观看网站

|

日本在线观看视频一区

|

夜夜操天天干

|

一区二区免费视频

|

久久av网|

成人免费大片黄在线播放

|

国产主播福利

|

色综合久|

亚洲欧美日韩在线一区二区

|

成人福利影院

|

黄色av网站免费看

|

国产免费一级特黄录像

|

亚洲精品夜夜夜

|

国产在线视频网站

|

欧美一区二区激情三区

|

国产免费av在线

|

免费av在线播放

|

久久久xxx

|

91亚洲成人

|

日本久久精品电影

|

欧美成人高清视频

|

91免费国产|

久久视频免费在线

|

综合一区二区三区

|

日本黄色电影网站

|

国产精品永久免费

|

亚洲免费视频网站

|

欧美亚洲日本

|

最近韩国日本免费观看mv免费版

|

亚洲视频中文字幕

|

在线中文

|

欧美日韩综合

|

日韩中文字幕电影

|

久久久激情视频

|

国产精品久久久久久久竹霞

|

日韩精品极品视频在线

|

精品av|

天天射影院

|

www婷婷av久久久影片

|

电影午夜精品一区二区三区

|

91国偷自产一区二区三区亲奶

|

精品久久久久久久人人人人传媒

|

国产艳妇av视国产精选av一区

|

日韩精品一区二区三区在线观看

|

99热在线免费观看

|

一区二区免费

|

一级黄色录像视频

|

久久成人国产精品

|

最新国产精品精品视频

|

中文字幕一区二区在线观看

|

91精品国产综合久久久久久丝袜

|

av福利在线观看

|

凹凸日日摸日日碰夜夜爽孕妇

|

九色一区|

99国产精品久久久久久久成人热

|

国产一级在线观看

|

欧美一级片在线观看

|

国产美女在线观看

|

亚洲精品日韩综合观看成人91

|

国产美女在线观看

|

亚洲色图在线播放

|

精品国产一区二区三区成人影院

|

亚洲国产成人av好男人在线观看

|

在线观看日韩精品

|

一区二区三区精品视频

|

国产亚洲视频在线

|

欧美一二区

|

亚洲一区视频在线播放

|

久久爱综合

|

国产精品国产三级国产a

|

高清一区二区三区

|

久草视频在线观

|

亚洲 欧美日韩 国产 中文

|

精品成人佐山爱一区二区

|

欧美一级免费播放

|

美女视频一区二区三区

|

国产区视频在线观看

|

欧美午夜精品久久久久久浪潮

|

女人毛片a毛片久久人人

|

操操日|

欧美xxxxxx视频

|

日本99精品

|

日韩中文字幕

|

香蕉二区

|

淫片一级国产

|

百性阁综合另类

|

亚洲精品久久久久久久久久久

|

狠狠91

|

久操草

|

精品久久久一区

|

亚洲综合二区

|

久久久资源|

欧美一级片免费播放

|

国产91看片

|

高清av网站

|

亚洲伊人久久综合

|

亚洲成人高清

|

午夜影院网站

|

国产91在线播放精品91

|

中文字幕日韩欧美

|

日韩国产免费观看

|

国产精品乱码一区二区三区

|

一区二区三区久久

|

成人精品在线视频

|

欧美日韩在线免费观看

|

午夜影院网站

|

午夜免费av

|

欧美国产日韩一区

|

久久成人高清

|

精品午夜久久久

|

欧美精品理论片大全

|

国产妇女乱码一区二区三区

|

久久精品久久精品国产大片

|

一区二区三区四区免费观看

|

日日夜夜av|

国产一区二区三区色淫影院

|

色综合久久久久

|

热久久免费视频

|

国产一区二区三区免费看

|

久久精品欧美一区二区三区不卡

|

国产视频第一页

|

成人精品一区二区

|

国产福利片在线观看

|

天天插天天干

|

欧美亚洲国产一区

|

99久久久久久

|

国产在线一区二区三区

|

日韩欧美一二三区

|

欧美日韩国产在线

|

天天看天天爽

|

成人免费视频网站

|

丁香婷婷久久久综合精品国产

|

成人欧美一区二区三区在线播放

|

精品欧美乱码久久久久久

|

欧美精品一区二区三区蜜桃视频

|

色婷婷精品国产一区二区三区

|

中文一二区

|

欧美一区不卡

|

一区二区三区久久

|

成人夜晚看av

|

激情综合久久

|

综合网激情五月

|

日韩一区二区三区在线观看

|

一级a毛片

|

免费xxxx大片国产在线

|

久久一区

|

久久久久一区二区

|

91在线 | 亚洲|

91小视频网站

|

欧美人妖在线

|

av黄色在线播放

|

国产精品美女久久久久久久久久久

|

涩久久

|

欧美视频在线观看不卡

|

自拍偷拍视频网

|

日韩一二区视频

|

成人av免费|

亚洲第一视频

|

黑人av

|

中文字幕在线观看www

|

国产一区亚洲

|

一区小视频

|

91资源在线观看

|

亚洲精品一区久久久久久

|

欧美高潮

|

福利视频网址导航

|

亚洲久久

|

国产精品视频久久久

|

久久aⅴ乱码一区二区三区

91综合网

|

日韩一区欧美

|

午夜不卡福利视频

|

日韩视频www

|

特黄视频

|

日韩欧美国产精品

|

国产精品国产精品国产专区不蜜

|

天堂在线一区二区

|

国产一区二区av

|

久久99国产精品久久99大师

|

国产一区二精品区在线

|

黄色片在线观看视频

|

成人免费视频观看视频

|

成人一区二区在线

|

人妖 丝袜 另类 亚洲

|

中文av一区|

亚洲精品久久久久久久久久久久久

|

黄色地址

|

国产精品国产三级国产aⅴ

羞羞的视频在线

|

曰韩在线|

狠狠操狠狠摸

|

久久精品久久久

|

日韩av一区二区在线观看

|

欧美在线操

|

久久久久久精

|

久久99国产精品久久99果冻传媒

|

亚洲91精品

|

精品国产仑片一区二区三区

|

国产高清在线精品一区二区三区

|

国产美女福利在线

|

黄色小视频在线免费观看

|

а天堂中文最新一区二区三区

|

欧美盗摄|

正在播放亚洲

|

亚洲视频在线一区

|

欧洲精品在线观看

|

我要看a级毛片

|

国产免费一区二区三区四区五区

|

亚洲人人

|

一区二区免费

|

亚洲成人精品一区二区三区

|

国产午夜精品久久久久久久

|

极品久久久久久

|

欧美视频综合

|

人人叉人人

|

国产富婆一级全黄大片

|

日韩亚洲在线

|

91视频黄色

|

99热播在线

|

91人人看

|

天堂一区|

国产成人免费

|

欧美一级高潮片免费的

|

日韩精品在线视频观看

|

成人a级网站

|

欧美喷潮久久久xxxxx

|

国产一区二区在线播放

|

成人欧美在线视频

|

久久精品免费一区二区

|

久久99国产精品久久99果冻传媒

|

精品视频一区二区

|

久久久久久久久久一区二区

|

不卡一区二区三区四区

|

国产精品久久久久久久午夜

|

中国一级特黄毛片大片

|

麻豆沈芯语在线观看

|

天堂一区二区三区在线

|

日本福利视频免费观看

|

国产欧美一区二区三区在线看

|

91影院在线观看

|

日本在线一区二区三区

|

国产精品国产三级国产aⅴ9色

|

午夜免费视频

|

国产精品一区二区三区在线播放

|

男女网站在线观看

|

国产精品三级久久久久久电影

|

精品在线一区

|

亚洲第一天堂

|

亚洲综合色自拍一区

|

国产欧美综合一区

|

亚洲欧洲在线观看

|

日韩欧美一区二区三区久久婷婷

|

欧美精品在线免费观看

|

国产中文字幕一区

|

麻豆乱码国产一区二区三区

|

日本不卡一二三

|

午夜免费影视

|

亚洲电影在线观看

|

男女视频免费

|

在线国产一区二区

|

久草 在线

|

国产欧美精品一区二区色综合朱莉

|

亚洲网色

|

91成人一区

|

日韩一区二区三区在线观看

|

欧美成人性生活视频

|

日夜夜精品视频

|

日韩av视屏

|

国产精品一区电影

|

欧美高清一区

|

91嫩草在线

|

91精品国产综合久久久久久丝袜

|

久久人人爽人人爽

|

欧美日韩精品一区二区三区

|

日韩在线免费观看视频

|

欧美成人精品一区二区三区

|

www91在线观看

|

国产一区二区三区视频在线观看

|

欧美性18|

国产欧美视频在线

|

久久久亚洲精

|

激情久久av一区av二区av三区

|

午夜精品影院

|

国产一区二区免费

|

国产精品久久av

|

中文字幕不卡在线88

|

久久久久香蕉视频

|

国产91对白叫床清晰播放

|

亚洲一区二区中文字幕

|

久久免费看

|

伊人精品

|

黄色av观看

|

羞羞视频免费观看

|

美女一区|

欧美 日韩

|

日本二区在线观看

|

久久三区|

成人在线精品视频

|

欧美精品入口蜜桃

|

久在线观看

|

亚洲一区二区三区中文字幕

|

欧美中文字幕在线观看

|

国产丝袜一区

|

北条麻妃一区二区三区在线观看

|

欧美国产精品

|

一级免费视频

|

夜夜视频|

亚洲福利一区二区

|

91精品欧美久久久久久久

|

亚洲免费在线视频

|

福利视频一区二区三区

|

91人人看

|

日韩精品一区二区在线观看

|

羞羞视频免费观看

|

久久99深爱久久99精品

|

中文视频在线

|

中文字幕视频网站

|

久久久蜜臀

|

日本黄色的视频

|

亚洲激情第一页

|

久久久久久亚洲国产

|

日韩在线免费

|

成人av免费

|

国产精品三级视频

|

一级一片免费视频

|

欧美日韩亚洲视频

|

国产图区|

日韩免费在线观看视频

|

www,久久久|

成人久久精品

|

久久一级|

日韩精品久

|

国产精品毛片久久久久久久

|

www.夜夜操.com|

av影音在线|

成人午夜免费视频

|

日韩在线免费

|

国产视频久久久久久久

|

亚洲电影在线看

|

成人免费淫片视频观

|

日韩精品免费观看

|

日韩视频在线一区二区

|

性色在线|

欧美黄色片

|

成人在线视频免费观看

|

日韩午夜视频在线观看

|

精品久久一二三区

|

欧美a网站|

亚洲成年片

|

97视频人人澡人人爽

|

一本一本久久a久久精品综合妖精

|

免费在线精品视频

|

国产精品大片

|

欧美成人性生活视频

|

国产一区二区三区

|

亚洲精品久久

|

最近中文字幕在线视频1

|

亚洲午夜精品一区二区三区

|

精品在线播放

|

五月天婷婷激情视频

|

国产精品久久久久久久久久妞妞

|

成年人网站国产

|

9999国产精品欧美久久久久久

|

国产视频网

|

国产精选一区二区

|

91视频免费观看

|

欧美成人h版在线观看

|

国产在线在线

|

日韩视频在线视频

|

日韩在线一区二区

|

91一区在线

|

欧洲成人在线观看

|

天天操网

|

在线亚洲精品

|

女人毛片|

欧美成人a∨高清免费观看

在线视频成人

|

麻豆久久精品

|

精品一区免费

|

一本大道久久a久久精二百

亚洲欧美高清

|

日本不卡一区二区

|

久久精品国产一区二区三区不卡

|

国内精品视频在线观看

|

91在线免费观看

|

北条麻妃一区二区三区中文字幕

|

羞羞视频免费在线观看

|

国产三级精品在线

|

日本爱爱

|

亚洲一区视频在线播放

|

免费无遮挡www小视频

|

欧美一区不卡

|

久久一级|

久久成人精品

|

在线观看亚洲专区

|

一区二区三区国产

|

涩涩视频观看

|

99草草|

日韩精品久久

|

免费观看毛片

|

国产亚洲二区

|

国产精品成人国产乱一区

|

日日操夜夜操免费视频

|

男人久久天堂

|

国产亚洲精品久

|

国产成人精品一区二区三区四区

|

国产三区在线观看视频

|

99视频在线免费观看

|

国产精品亚洲天堂

|

黄色一级网站

|

在线二区|

色橹橹欧美在线观看视频高清

|

91看片在线观看

|

一级黄色大片视频

|

亚洲三级在线观看

|

成人在线一区二区

|

日韩视频在线一区二区

|

国产片网站

|

亚洲三级在线观看

|

中文字幕天堂在线

|

中文字幕一区在线观看视频

|

国产一区二区免费

|

欧美精品一区二区三区蜜桃视频

|

久久精品亚洲

|

精品国产999|

精品国产一级毛片

|

夜久久|

久久久av

|

久在线视频|

青草成人免费视频

|

精品香蕉视频

|

1区在线

|

www.fefe66.com|

久久久精品国产

|

午夜在线影院

|

夜夜操操操

|

色综合久久久久

|

中文字幕在线视频免费观看

|

三级视频网站

|

久久黑人

|

美女视频久久

|

69性欧美高清影院

|

在线观看中文字幕

|

欧美中文字幕在线

|

亚洲成人福利

|

精品久久一区

|

91久久国产综合久久91精品网站

|

色乱码一区二区三区网站

|

欧洲一区在线

|

久久久精品综合

|

欧美激情一区二区三级高清视频

|

大象视频成人在线观看

|

久久精品国产精品青草

|

午夜草民福利电影

|

天天干夜夜弄

|

一区二区视频在线

|

主站蜘蛛池模板:

欧洲成人在线

|

精品日韩一区二区三区

|

国产成人激情

|

日韩一级电影在线

|

成人影院av

|

国产精品日本欧美一区二区三区

|

91网在线播放

|

欧美一区久久

|

亚洲毛片网站

|

午夜男人视频

|

亚洲综合色自拍一区

|

91九色在线|

做视频免费观看网站

|

久久久久久香蕉

|

久久毛片|

国产片网站

|

亚洲精品久久久一区二区三区

|

日本免费在线

|

精品久久亚洲

|

午夜精品久久久久久久久久久久

|

国产第一页在线播放

|

亚洲久草视频

|

国产成人啪精品午夜在线观看

|

婷婷激情综合

|

精品欧美一区二区在线观看

|

国产高清一区二区三区

|

久久成人国产精品

|

日韩中文字幕在线观看

|

伊人av在线免费观看

|

欧美日韩精品一区二区三区四区

|

av片在线观看

|

日韩欧美~中文字幕

|

日韩欧美在线视频

|

亚洲高清视频在线

|

一级视频毛片

|

色综合天天天天做夜夜夜夜做

|

国产精品乱码一区二区三区

|

国产欧美久久一区二区三区

|

久久这里只有精品首页

|

天天综合网7799精品

|

色吧av|

91精品国产综合久久久蜜臀粉嫩

|

欧美在线网站

|

91欧美在线

|

精品国产成人

|

欧美精品一区二区三区四区在线

|

久久精品欧美一区二区三区不卡

|

欧美淫视频|

永久91嫩草亚洲精品人人

|

精品一区二区6

|

国家aaa的一级看片

操操操夜夜操

|

97在线观看|

久久精品国产99

|

夜添久久精品亚洲国产精品

|

91成人免费看|

国产日韩一区二区

|

国产精品久久九九

|

国产午夜视频

|

国产一级二级毛片

|

婷婷色5月|

国产成人久久

|

日本一区二区在线视频

|

欧美激情国产日韩精品一区18

|

免费成人在线网站

|

人人草天天草

|

国产成人av在线

|

国产精品成人品

|

一区二区免费看

|

亚洲精品成人a8198a

|

一级电影免费在线观看

|

国产视频精品一区二区三区

|

神马电影午夜

|

在线99视频

|

日韩高清国产一区在线

|

黄色最新网站

|

天天看片天天干

|

欧美日韩综合视频

|

西西做爰免费视频

|

久久久亚洲一区二区三区

|

国产精品原创巨作av

|

av中文字幕在线观看

|

九九热免费精品视频

|

国产精品久久久久久一区二区三区

|

午夜寂寞少妇aaa片毛片

|

久久天堂|

日韩欧美在线免费观看

|

一级片在线观看免费

|

日韩和的一区二区

|

亚洲精品一区二区三区在线看

|

国产免费一区

|

51ⅴ精品国产91久久久久久

|

精品av|

久久久极品

|

精品久久一区

|

日韩精品专区在线影院重磅

|

久久综合狠狠综合久久综合88

|

欧美久久久久久久久久伊人

|

www成人精品

|

久久久精品|

亚洲一区视频在线

|

一区二区精品视频

|

欧美日韩在线观看中文字幕

|

久久久精品久久

|

欧美日韩美女

|

在线视频 91|

亚洲成人久久久

|

亚洲精品乱码久久久久久久

|

成人小视频在线观看

|

亚洲欧洲日韩在线

|

精品三级在线观看

|

国产在线观看一区二区

|

色综合天天天天做夜夜夜夜做

|

国产精品国色综合久久

|

九九热这里都是精品

|

国产在线一区二区三区

|

欧美日韩久久久久

|

国产成人av电影

|

亚洲国产精品va在线看黑人

|

亚洲成人免费

|

免费国产一区

|

国产福利网站

|

国产成人精品免费

|

国产一级毛片在线视频

|

亚洲免费观看视频

|

亚洲国产精品一区二区三区

|

一级片免费视频

|

欧美精品成人在线视频

|

亚洲一区二区精品在线观看

|

国产精久久|

欧美精品欧美精品系列

|

日韩理伦片在线观看视频播放

|

欧美日韩精品一区

|

激情久久av一区av二区av三区

|

九色在线

|

久久久国产精品免费

|

欧美精品久久久久久久久久丰满

|

91精品国产日韩91久久久久久

|

日韩视频免费在线

|

色黄视频在线观看

|

可以免费看黄的网站

|

天堂在线中文字幕

|

国产一区在线观看视频

|

蜜桃免费一区二区三区

|

精产国产伦理一二三区

|

91丨九色丨国产

|

国产午夜精品美女视频明星a级

|

亚洲人成在线观看

|

高清一区二区

|

精品亚洲成人

|

天天操天天插

|

永久免费av

|

精品成人免费视频

|

国产一区二区三区视频在线观看

|

亚洲日本乱码一区两区在线观看

|

特黄色一级片

|

欧美久久精品一级c片

|

亚洲精品一区二区三区

|

国产一区二区三区视频在线观看

|

精品日韩

|

亚洲高清在线

|

色5月婷婷丁香六月

|

www亚洲成人

|

另类综合在线

|

日本在线观看网站

|

日本在线观看视频一区

|

夜夜操天天干

|

一区二区免费视频

|

久久av网|

成人免费大片黄在线播放

|

国产主播福利

|

色综合久|

亚洲欧美日韩在线一区二区

|

成人福利影院

|

黄色av网站免费看

|

国产免费一级特黄录像

|

亚洲精品夜夜夜

|

国产在线视频网站

|

欧美一区二区激情三区

|

国产免费av在线

|

免费av在线播放

|

久久久xxx

|

91亚洲成人

|

日本久久精品电影

|

欧美成人高清视频

|

91免费国产|

久久视频免费在线

|

综合一区二区三区

|

日本黄色电影网站

|

国产精品永久免费

|

亚洲免费视频网站

|

欧美亚洲日本

|

最近韩国日本免费观看mv免费版

|

亚洲视频中文字幕

|

在线中文

|

欧美日韩综合

|

日韩中文字幕电影

|

久久久激情视频

|

国产精品久久久久久久竹霞

|

日韩精品极品视频在线

|

精品av|

天天射影院

|

www婷婷av久久久影片

|

电影午夜精品一区二区三区

|

91国偷自产一区二区三区亲奶

|

精品久久久久久久人人人人传媒

|

国产艳妇av视国产精选av一区

|

日韩精品一区二区三区在线观看

|

99热在线免费观看

|

一区二区免费

|

一级黄色录像视频

|

久久成人国产精品

|

最新国产精品精品视频

|

中文字幕一区二区在线观看

|

91精品国产综合久久久久久丝袜

|

av福利在线观看

|

凹凸日日摸日日碰夜夜爽孕妇

|

九色一区|

99国产精品久久久久久久成人热

|

国产一级在线观看

|

欧美一级片在线观看

|

国产美女在线观看

|

亚洲精品日韩综合观看成人91

|

国产美女在线观看

|

亚洲色图在线播放

|

精品国产一区二区三区成人影院

|

亚洲国产成人av好男人在线观看

|

在线观看日韩精品

|

一区二区三区精品视频

|

国产亚洲视频在线

|

欧美一二区

|

亚洲一区视频在线播放

|

久久爱综合

|

国产精品国产三级国产a

|

高清一区二区三区

|

久草视频在线观

|

亚洲 欧美日韩 国产 中文

|

精品成人佐山爱一区二区

|

欧美一级免费播放

|

美女视频一区二区三区

|

国产区视频在线观看

|

欧美午夜精品久久久久久浪潮

|

女人毛片a毛片久久人人

|

操操日|

欧美xxxxxx视频

|

日本99精品

|

日韩中文字幕

|

香蕉二区

|

淫片一级国产

|

百性阁综合另类

|

亚洲精品久久久久久久久久久

|

狠狠91

|

久操草

|

精品久久久一区

|

亚洲综合二区

|

久久久资源|

欧美一级片免费播放

|

国产91看片

|

高清av网站

|

亚洲伊人久久综合

|

亚洲成人高清

|

午夜影院网站

|

国产91在线播放精品91

|

中文字幕日韩欧美

|

日韩国产免费观看

|

国产精品乱码一区二区三区

|

一区二区三区久久

|

成人精品在线视频

|

欧美日韩在线免费观看

|

午夜影院网站

|

午夜免费av

|

欧美国产日韩一区

|

久久成人高清

|

精品午夜久久久

|

欧美精品理论片大全

|

国产妇女乱码一区二区三区

|

久久精品久久精品国产大片

|

一区二区三区四区免费观看

|

日日夜夜av|

国产一区二区三区色淫影院

|

色综合久久久久

|

热久久免费视频

|

国产一区二区三区免费看

|

久久精品欧美一区二区三区不卡

|

国产视频第一页

|

成人精品一区二区

|

国产福利片在线观看

|

天天插天天干

|

欧美亚洲国产一区

|

99久久久久久

|

国产在线一区二区三区

|

日韩欧美一二三区

|

欧美日韩国产在线

|

天天看天天爽

|

成人免费视频网站

|

丁香婷婷久久久综合精品国产

|

成人欧美一区二区三区在线播放

|

精品欧美乱码久久久久久

|

欧美精品一区二区三区蜜桃视频

|

色婷婷精品国产一区二区三区

|

中文一二区

|

欧美一区不卡

|

一区二区三区久久

|

成人夜晚看av

|

激情综合久久

|

综合网激情五月

|

日韩一区二区三区在线观看

|

一级a毛片

|

免费xxxx大片国产在线

|

久久一区

|

久久久久一区二区

|

91在线 | 亚洲|

91小视频网站

|

欧美人妖在线

|

av黄色在线播放

|

国产精品美女久久久久久久久久久

|

涩久久

|

欧美视频在线观看不卡

|

自拍偷拍视频网

|

日韩一二区视频

|

成人av免费|

亚洲第一视频

|

黑人av

|

中文字幕在线观看www

|

国产一区亚洲

|

一区小视频

|

91资源在线观看

|

亚洲精品一区久久久久久

|

欧美高潮

|

福利视频网址导航

|

亚洲久久

|

国产精品视频久久久

|

久久aⅴ乱码一区二区三区

91综合网

|

日韩一区欧美

|

午夜不卡福利视频

|

日韩视频www

|

特黄视频

|

日韩欧美国产精品

|

国产精品国产精品国产专区不蜜

|

天堂在线一区二区

|

国产一区二区av

|

久久99国产精品久久99大师

|

国产一区二精品区在线

|

黄色片在线观看视频

|

成人免费视频观看视频

|

成人一区二区在线

|

人妖 丝袜 另类 亚洲

|

中文av一区|

亚洲精品久久久久久久久久久久久

|

黄色地址

|

国产精品国产三级国产aⅴ

羞羞的视频在线

|

曰韩在线|

狠狠操狠狠摸

|

久久精品久久久

|

日韩av一区二区在线观看

|

欧美在线操

|

久久久久久精

|

久久99国产精品久久99果冻传媒

|

亚洲91精品

|

精品国产仑片一区二区三区

|

国产高清在线精品一区二区三区

|

国产美女福利在线

|

黄色小视频在线免费观看

|

а天堂中文最新一区二区三区

|

欧美盗摄|

正在播放亚洲

|

亚洲视频在线一区

|

欧洲精品在线观看

|

我要看a级毛片

|

国产免费一区二区三区四区五区

|

亚洲人人

|

一区二区免费

|

亚洲成人精品一区二区三区

|

国产午夜精品久久久久久久

|

极品久久久久久

|

欧美视频综合

|

人人叉人人

|

国产富婆一级全黄大片

|

日韩亚洲在线

|

91视频黄色

|

99热播在线

|

91人人看

|

天堂一区|

国产成人免费

|

欧美一级高潮片免费的

|

日韩精品在线视频观看

|

成人a级网站

|

欧美喷潮久久久xxxxx

|

国产一区二区在线播放

|

成人欧美在线视频

|

久久精品免费一区二区

|

久久99国产精品久久99果冻传媒

|

精品视频一区二区

|

久久久久久久久久一区二区

|

不卡一区二区三区四区

|

国产精品久久久久久久午夜

|

中国一级特黄毛片大片

|

麻豆沈芯语在线观看

|

天堂一区二区三区在线

|

日本福利视频免费观看

|

国产欧美一区二区三区在线看

|

91影院在线观看

|

日本在线一区二区三区

|

国产精品国产三级国产aⅴ9色

|

午夜免费视频

|

国产精品一区二区三区在线播放

|

男女网站在线观看

|

国产精品三级久久久久久电影

|

精品在线一区

|

亚洲第一天堂

|

亚洲综合色自拍一区

|

国产欧美综合一区

|

亚洲欧洲在线观看

|

日韩欧美一区二区三区久久婷婷

|

欧美精品在线免费观看

|

国产中文字幕一区

|

麻豆乱码国产一区二区三区

|

日本不卡一二三

|

午夜免费影视

|

亚洲电影在线观看

|

男女视频免费

|

在线国产一区二区

|

久草 在线

|

国产欧美精品一区二区色综合朱莉

|

亚洲网色

|

91成人一区

|

日韩一区二区三区在线观看

|

欧美成人性生活视频

|

日夜夜精品视频

|

日韩av视屏

|

国产精品一区电影

|

欧美高清一区

|

91嫩草在线

|

91精品国产综合久久久久久丝袜

|

久久人人爽人人爽

|

欧美日韩精品一区二区三区

|

日韩在线免费观看视频

|

欧美成人精品一区二区三区

|

www91在线观看

|

国产一区二区三区视频在线观看

|

欧美性18|

国产欧美视频在线

|

久久久亚洲精

|

激情久久av一区av二区av三区

|

午夜精品影院

|

国产一区二区免费

|

国产精品久久av

|

中文字幕不卡在线88

|

久久久久香蕉视频

|

国产91对白叫床清晰播放

|

亚洲一区二区中文字幕

|

久久免费看

|

伊人精品

|

黄色av观看

|

羞羞视频免费观看

|

美女一区|

欧美 日韩

|

日本二区在线观看

|

久久三区|

成人在线精品视频

|

欧美精品入口蜜桃

|

久在线观看

|

亚洲一区二区三区中文字幕

|

欧美中文字幕在线观看

|

国产丝袜一区

|

北条麻妃一区二区三区在线观看

|

欧美国产精品

|

一级免费视频

|

夜夜视频|

亚洲福利一区二区

|

91精品欧美久久久久久久

|

亚洲免费在线视频

|

福利视频一区二区三区

|

91人人看

|

日韩精品一区二区在线观看

|

羞羞视频免费观看

|

久久99深爱久久99精品

|

中文视频在线

|

中文字幕视频网站

|

久久久蜜臀

|

日本黄色的视频

|

亚洲激情第一页

|

久久久久久亚洲国产

|

日韩在线免费

|

成人av免费

|

国产精品三级视频

|

一级一片免费视频

|

欧美日韩亚洲视频

|

国产图区|

日韩免费在线观看视频

|

www,久久久|

成人久久精品

|

久久一级|

日韩精品久

|

国产精品毛片久久久久久久

|

www.夜夜操.com|

av影音在线|

成人午夜免费视频

|

日韩在线免费

|

国产视频久久久久久久

|

亚洲电影在线看

|

成人免费淫片视频观

|

日韩精品免费观看

|

日韩视频在线一区二区

|

性色在线|

欧美黄色片

|

成人在线视频免费观看

|

日韩午夜视频在线观看

|

精品久久一二三区

|

欧美a网站|

亚洲成年片

|

97视频人人澡人人爽

|

一本一本久久a久久精品综合妖精

|

免费在线精品视频

|

国产精品大片

|

欧美成人性生活视频

|

国产一区二区三区

|

亚洲精品久久

|

最近中文字幕在线视频1

|

亚洲午夜精品一区二区三区

|

精品在线播放

|

五月天婷婷激情视频

|

国产精品久久久久久久久久妞妞

|

成年人网站国产

|

9999国产精品欧美久久久久久

|

国产视频网

|

国产精选一区二区

|

91视频免费观看

|

欧美成人h版在线观看

|

国产在线在线

|

日韩视频在线视频

|

日韩在线一区二区

|

91一区在线

|

欧洲成人在线观看

|

天天操网

|

在线亚洲精品

|

女人毛片|

欧美成人a∨高清免费观看

在线视频成人

|

麻豆久久精品

|

精品一区免费

|

一本大道久久a久久精二百

亚洲欧美高清

|

日本不卡一区二区

|

久久精品国产一区二区三区不卡

|

国内精品视频在线观看

|

91在线免费观看

|

北条麻妃一区二区三区中文字幕

|

羞羞视频免费在线观看

|

国产三级精品在线

|

日本爱爱

|

亚洲一区视频在线播放

|

免费无遮挡www小视频

|

欧美一区不卡

|

久久一级|

久久成人精品

|

在线观看亚洲专区

|

一区二区三区国产

|

涩涩视频观看

|

99草草|

日韩精品久久

|

免费观看毛片

|

国产亚洲二区

|

国产精品成人国产乱一区

|

日日操夜夜操免费视频

|

男人久久天堂

|

国产亚洲精品久

|

国产成人精品一区二区三区四区

|

国产三区在线观看视频

|

99视频在线免费观看

|

国产精品亚洲天堂

|

黄色一级网站

|

在线二区|

色橹橹欧美在线观看视频高清

|

91看片在线观看

|

一级黄色大片视频

|

亚洲三级在线观看

|

成人在线一区二区

|

日韩视频在线一区二区

|

国产片网站

|

亚洲三级在线观看

|

中文字幕天堂在线

|

中文字幕一区在线观看视频

|

国产一区二区免费

|

欧美精品一区二区三区蜜桃视频

|

久久精品亚洲

|

精品国产999|

精品国产一级毛片

|

夜久久|

久久久av

|

久在线视频|

青草成人免费视频

|

精品香蕉视频

|

1区在线

|

www.fefe66.com|

久久久精品国产

|

午夜在线影院

|

夜夜操操操

|

色综合久久久久

|

中文字幕在线视频免费观看

|

三级视频网站

|

久久黑人

|

美女视频久久

|

69性欧美高清影院

|

在线观看中文字幕

|

欧美中文字幕在线

|

亚洲成人福利

|

精品久久一区

|

91久久国产综合久久91精品网站

|

色乱码一区二区三区网站

|

欧洲一区在线

|

久久久精品综合

|

欧美激情一区二区三级高清视频

|

大象视频成人在线观看

|

久久精品国产精品青草

|

午夜草民福利电影

|

天天干夜夜弄

|

一区二区视频在线

|