Costco財務披露,飛漲的利潤與停滯的國內市場

出品/品智PLSC

作者/許小九

5月30日,Costco(開市客)發布其2025財年第三財季報告,整體表現超過此前華爾街的預期,其中電商板塊業績增長突出。

一起來看幾個重要的數據:

2025財年Q3(第三季度):總營收632億美元(同比上升8%),凈利潤19億美元(同比上升13%),會員費收入12.4億美元(同比上升10.7%)。

2025財年Q2(第二季度):總營收637.2億美元(同比上升9%),凈利潤17.9億美元(剔除稅收優惠后實際增長8.4%)。

毛利率:Q2商品銷售毛利率10.85%(同比上升5個基點),受益于其自有品牌KIRKLAND(柯克蘭)貢獻及供應鏈優化。

會員業務:全球付費會員7840萬名(同比上升6.8%),高級會員占比47.1%,貢獻73.8%銷售額。

續費率:美國、加拿大達93%,全球平均為90.5%,但中國僅為62%(遠低于全球均值)。

總結一句話:Costco營收和利潤的增長超預期,但其中國市場增長乏力。

電商業務貢獻大

Costco營收增長的背后,離不開電商業務的貢獻。回望過去,Costco電商業務的增速其實一直都比較亮眼。

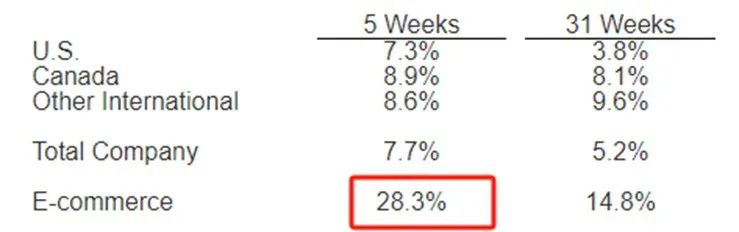

Costco官方公布的財報數據顯示,在過去的31周內,其電商銷售額增長了14.8%。在過去的5周內,其電商銷售額增長了28.3%,而總營收2025財年Q3同比增長8%。整體來看,該巨頭電商銷售額的增速比總營收高很多。

Costco電商銷售額增長 圖源:Costco

其實不僅僅是Costco,還有許多零售業巨頭的業績都在被電商業務帶飛。比方說沃爾瑪,根據沃爾瑪公布的2026財年第一季度業績。截至2025年4月30日,沃爾瑪總營收增長2.5%,凈利潤同比下滑12%,而全球電商銷售額卻增長22%,電商戰績實屬搶眼。

除此之外,在2025年沃爾瑪投資者大會上,沃爾瑪中國總裁兼CEO朱曉靜介紹:“我們超過50%的銷售額實際上來自線上。我們早在疫情前就著手布局‘店倉云一體化’模式,而疫情期間線上需求的爆發式增長,充分驗證了這一模式的顛覆性價值”。

中國市場遇困局

從報表上看,總體表現良好,但是具體到地區來看,Costco在中國市場的表現遇冷。具體來看,Costco全球范圍會員續費率超90%,而中國市場僅62%。

除此之外,Costco亞洲區總裁張嗣漢曾表示,將持續深耕中國市場,并計劃在2025年建立一座8層樓的中國總部。但現實是,2025財年新開的9家門店選址全在美國、日本、澳大利亞,中國市場被排除在外。

1、本土化不足

Costco一貫的成功模式是通過全球統一的商品選擇和高效的倉儲模式提供優質商品,然而這種方式在中國市場似乎并未奏效。據調查,僅38%的中國消費者對Costco的商品組合表示認可,這一比例遠低于山姆會員店的顧客滿意度水平。

其中核心原因是,Costco的商品過于依賴經典SKU,以西方品牌和產品為主,經典SKU占六成,易形成視覺疲勞。缺乏本土特色和針對中國消費者的定制化選項。

2、選址偏遠,篩掉了公共交通消費者

Costco選址一直堅持自己的風格,即:2萬平方米門店+3萬平方米停車場。

為什么是這樣的風格呢?我們可從Costco的選址窺見一二。

Costco將門店設在偏遠郊區,不臨近地鐵。例如,上海閔行店距市中心30公里,南京江寧店周邊3公里僅有4個社區。這種設計直接將無車家庭拒之門外,所以,Costco的停車場必須要大。

這個策略照搬美國選址邏輯,但是跟美國市場不同的是,美國是一個“建在車輪上的國家”,開車購物是常態。而我國情況則不同,依賴公共交通的人群不在少數,遠離公共交通中心的郊區選址,顯然會失去這部分購物人群。

作為對比,山姆的布局雖然也選在郊區,但其一般選擇公共交通發達的近郊,最明顯就是沿地鐵站布局。

3、定價僵化,線上配送性價比低

在中國零售市場,線上業務是絕對不能忽視的關鍵。Costco的國內線上業務雖然已經開展,但目前其配送體系仍較為初級,缺乏專門電商客服溝通平臺和售后,履約依賴順豐跑腿和貨拉拉,大件商品配送體驗不佳。更讓消費者吐槽的是其“運費政策”:不管線上買多少,20塊錢的運費不能免。

在別家都在實行滿額減運費政策、且不斷縮短配送時長的對比下,Costco此舉尤顯劣勢。

自有品牌建設的獨家竅門

Costco Q2商品銷售毛利率10.85%(同比增加5個基點),這主要受益于其自有品牌Kirkland的貢獻及供應鏈優化。Kirkland品牌價值800億美元,它是Costco營收的重要來源,在會員中建立了忠誠度。同時,Kirkland的存在會降低市面上流通品牌的價格,因為當市面上出現一個被普遍認可的強大自有品牌時,流通品牌并不會想比自有品牌價位高出很多。

值得一提的是,Costco任何產品的利潤率都不超過14%,但Kirkland卻是15%。

Costco采購者關注的是商品的銷量,即顧客購買了多少件商品,而不是利潤。采購者更樂意開發出一件每周單店銷售4000美元的、而不是更高利潤率的商品。因此,Costco會根據商品銷售額而不是利潤率來獎勵采購人員,這會改變采購者開發產品的方式以及同供應商談判的策略。

除此之外,Costco的采購者非常了解產品的原材料。比如咖啡,他們會關注到咖啡商品市場份額正在下滑,流通品牌的價格也在上漲,因此會慎重考慮是否要開發咖啡商品。并且,采購者致力于將每件商品利潤率降低每一個百分點,專注于高銷量。每個Kirkland產品開發都需要CEO簽字批準,如果CEO不同意,采購者會盡量找到解決問題的方法,與流通品牌形成差異化。

舉個例子,Costco開發的培根奶酪三明治,原先自有品牌商品的蛋白質含量與流通品牌商品中的蛋白質含量相等,而對于采購者來說,蛋白質含量被視為此商品的最高價值屬性,于是采購們會重點考慮Kirkland蛋白質如何能超越流通品牌,帶著這個問題,采購者會和供應商進行洽談,最后這款產品增加了40%的蛋白質含量,但還維持原來的售價。

在Kirkland產品開發過程中,采購者知道整個生產的細節,這是Kirkland相對于流通品牌更有競爭力的原因。當然,也存在某些產品因為技術或者質量問題最后沒有被開發。比如剃須刀,Kirkland的剃須刀供應商的技術還無法與流通品牌相匹敵。另外,消費電子類商品,因為沒有看到此類產品持續增長的前景,所以Kirkland也沒有進行開發。

Costco秉持“在自有品牌行業,零售商要努力提供能夠與市面上最好的流通產品相競爭的質量,而不是追趕價格目標達成較高的利潤率”。企業不會強迫各級員工完成CEO想要的Kirkland SKU數量,而是細致了解每一個人的業務內容并尋找增量機會,自然而然地開發Kirkland產品。

如今,Kirkland占Costco全球市場銷售份額的三分之一左右,而且這個比例還在上升。

發表評論

登錄 | 注冊