為了降點價,麥當勞豁出去了

出品/源sight

作者/安然

麥當勞正在中國吹向供應鏈的集結號。

日前,麥當勞中國與首農集團、賓堡、順新暉、圣農、泰森、百麥、太陽谷、三元食品、麥肯、凱愛瑞和九聯11家供應商伙伴在第三屆鏈博會上共同發布了“麥鏈”倡議。各方將聚焦深化合作共贏、建設數智未來、專注可持續發展三大承諾,打造中國“麥鏈”供應網絡。

麥當勞中國首席執行官張家茵表示:“麥當勞中國的‘三腳凳’經營理念,強調品牌、員工和供應商三方緊密合作,‘三腳凳’的三大支柱形成了穩固、長期的合作關系……未來我們將繼續以創新和合作為引擎,進一步提升供應鏈的質量、效率與可持續性,更好地服務餐廳與消費者。”

從2017年被中信資本收購后,進入“金拱門”時代的麥當勞中國一直在進行深入扎根本土市場的探索,供應鏈建設是其中重要一環。

中國“麥鏈”的起源,甚至可以追溯到麥當勞中國內地第一家餐廳開業前一顆本土種植的土豆。隨著融入中國的程度不斷加深,“麥鏈”的本土化程度逐漸加強無可厚非。

另一方面,在成本壓力、行業價格戰等多種因素下,麥當勞對中國本土供應鏈的加強,某種程度上也可視為維持當前產品品質、穩定價格體系的舉措。

搖擺的定價

在通貨膨脹、疫情影響、原材料、勞動力及租金等在內成本上漲,以及國內外環境震蕩導致眾多大品牌供應出現緊張等情況下,麥當勞面臨著一定的經營壓力。

2023年12月27日,麥當勞中國曾調整部分產品價格,平均漲幅約為3%。此次調價幾乎覆蓋麥當勞所有產品,產品漲價幅度普遍位于0.3-1.5元之間。例如奶鐵早餐系列中的豬柳蛋麥滿分套餐在早餐卡優惠下由20.4元漲至20.7元;大脆雞扒麥滿分套餐售價由22元漲至23.5元。

其中,被稱為“窮鬼套餐”的麥當勞“隨心配1+1”也受到波及。盡管有工作人員對媒體表示“隨心配1+1”套餐該次不參與漲價,但在2023年初之時,麥當勞中國的“隨心配1+1”已經從原來的12.9元漲至13.9元。在2019年剛推出時,該套餐還只售12元。

然而,漲價策略似乎并沒能起到太大作用。

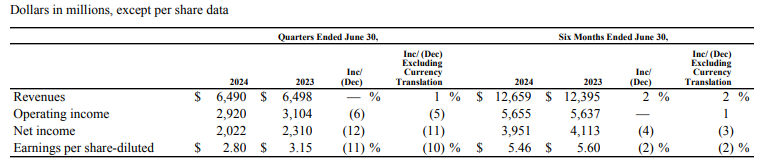

截圖來源于麥當勞財報

2024年上半年,麥當勞營收為126.59億美元,同比增加2.13%;凈利潤為39.51億美元,同比減少4%。其中,麥當勞于年內第二季度營收為64.90億美元,低于上年同期的64.98億美元;凈利潤約為20.22億美元,同比減少12%。

數據顯示,2024年第二季度,麥當勞全球同店銷售額(開了至少一年的銷售店)同比下降1%,低于市場預測。據外媒報道,這是麥當勞自2020年第四季度以來,同店銷售額首次下降。

麥當勞中國市場的同店銷售額也出現下降。在電話會上,有麥當勞高管表示,中國市場競爭十分激烈,“我們發現消費者非常喜歡尋找優惠,我們也看到很多消費者的轉換行為,都是以最優惠的交易為評判標準。”

于是,在2023年年末開啟漲價的麥當勞,2024年末又從配送角度戰略性降價。根據公告,麥當勞的麥樂送服務于2024年12月9日啟用新的收費模式,外送費定價由9元調整為6元,并根據餐品數量收取打包服務費。麥金卡會員訂單滿額將繼續享受外送費與打包服務費的減免。

據悉,肯德基宅急送此前的配送費也是9元,不過當年2月已率先宣布從9元下調為6元。據源Sight了解,其他品牌的配送費,如漢堡王一般在6元左右波動,華萊士小程序自配送費為6元,平臺配送費則與塔斯汀等一樣為3元。

降低配送費之外,麥當勞繼續以更優惠的價格策略吸引消費者回歸。2024年12月底,麥當勞中國宣布,將開啟“2025超值年”,通過“大堡口福、隨心配1+1、會員獎勵計劃和麥金卡”四個項目,一方面提供實惠超值套餐,另一邊將打折玩法升級。

由此,麥當勞中國近年的餐品售價表現呈現出略微下調的狀態。窄門餐眼數據顯示,2023年12月,麥當勞客單價為27.96元,作為對比,同期肯德基為33.99元。截止到2025年7月,麥當勞客單價為27.69元,肯德基為30.92元。

“麥鏈”打配合

近幾年,在消費需求萎縮與成本壓力增大等困難面前,許多餐飲品牌也面臨同樣的價格難題。

國家統計局數據顯示,2024年中國餐飲收入同比增長5.3%,而疫前的2019年餐飲市場收入同比增速為9.4%。此外,2024年全國新關閉餐飲門店數達409萬家,閉店率達61.2%。國內餐飲市場整體表現較為低迷。

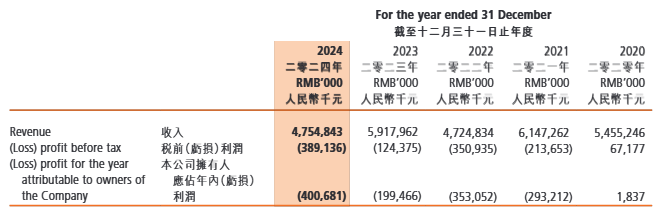

截圖來源于呷哺呷哺財報

以呷哺呷哺為例,2024年,呷哺集團實現收入47.55億元,同比下滑19.7%;凈虧損4.01億元,其中關店及減值帶來的損失達2.62億元。2024年末,呷哺呷哺門店總數由833家縮減至760家,凈減少73家。

2024年5月,呷哺呷哺曾將下降部分門店套餐價,整體降幅在10%左右。根據財報,其全年客單價由2023年的62.2元降至2024年的54.8元。但在降價措施實施后,雖然呷哺呷哺短期營業額、客流量等實現增長,但全年同店銷售額卻下降23.3%,全年凈虧損較上一年同比擴大101.5%。

這給不少餐飲品牌敲響警鐘——僅靠以價換量一招,在利潤空間已削薄而各項成本不變乃至逐漸上漲的情況下,企業可能依然無法走出業績泥潭。

不過,麥當勞中國在2024年第四季度卻迎來好轉,并且在2025年一季度逐漸企穩。

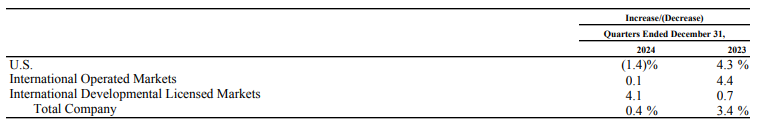

截圖來源于麥當勞財報

麥當勞首席財務官Ian Borden在業績會上表示,“在我們的國際特許市場部門,第四季度同店銷售額增長率超過4%。在中國,我們看到了令人鼓舞的穩定跡象。”

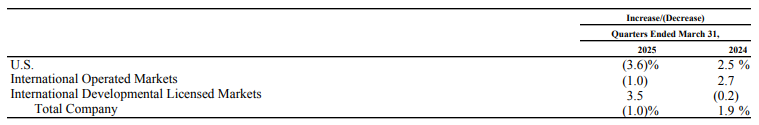

2025年一季度,麥當勞國際特許市場部門同店銷售額增長了3.5%。麥當勞全球首席執行官Chris Kempczinski表示,“我認為在中國,我們的業務已經企穩。”

深入探究可以發現,在表面各種“讓利”措施吸引消費者外,麥當勞中國深層次的供應鏈建設也在配合發力。

2022年,麥當勞也曾因通貨膨脹、疫情、成本上漲等因素向終端消費者轉嫁壓力,對產品進行漲價。但與此同時,麥當勞也通過加速供應鏈建設,有意識地提升和保障公司的控價水平、盈利能力。

據證券日報報道,當時麥當勞在國內的主要肉類供應商為銘基、嘉吉、圣農發展等,蔬菜供應商為創造食品。有供應鏈人士透露,“麥當勞股東方正考慮增加對中國供應商的引入數量,以穩定本土供應能力和價格水平。”

2024年7月,麥當勞中國與四大供應商賓堡、順新暉、泰森和紫丹共同宣布,投資達15億元的麥當勞中國供應鏈(湖北)智慧產業園正式投產。

麥當勞中國預計,該產業園將年產3.4萬噸肉類產品、2.7億個面包、3000萬個糕點以及20億個包裝產品;生產、包裝和物流等環節的自動化設備平均覆蓋率超70%;商品入倉物流時效相比原來縮短90%。相應生產、運輸成本也將大大降低。

到了今年7月中旬的“麥鏈”倡議發布,麥當勞中國的本土供應鏈隊伍愈發龐大。2024年,麥當勞中國的本土采購率已超90%,2025年或將進一步提高。在全球政治經濟動蕩、跨國運輸供應緊張的當下,其含金量不言而喻。

緊迫仍在

不過,盡管麥當勞中國通過“超值套餐”“積分折扣”等手段變相降價吸引消費者,并通過完善供應鏈壓縮成本保障利潤空間,但在國內競爭激烈的餐飲市場,想借此突圍的品牌不在少數,并且還在往更極致的方向狂卷。

以與其“相愛相殺”的肯德基為例,在節衣縮食,通過節省食品及包裝物等各項成本開支的同時,肯德基的客單價相較麥當勞也有更大幅度的降低。

數據顯示,2024年一季度,肯德基客單價同比下降6%至42元;2025年一季度,肯德基客單價進一步將至40元,來到接近2019年同期水平。

截圖來源于肯百勝中國財報

目的顯而易見。肯德基母公司百勝中國稱,主要希望通過拓寬價格區間擴大目標市場。2025年一季度,肯德基同店交易量同比增長4%,系統銷售額同比增長3%。

站在麥當勞的角度,有所起色的肯德基無疑給麥當勞中國帶來更大的威脅,但現實情況或許更加緊迫。

截至2025年一季度,肯德基門店凈新增295家至11943家。2025年全年,百勝中國計劃凈新增1600-1800家門店,其中大部分為肯德基門店。

與之對比,2024年年末,麥當勞中國餐廳增加917家至6820家,2025年一季度開出超7000家餐廳。根據官方消息,2025年麥當勞中國將新開約1000家餐廳,到2028年才開出第10000家。

在門店規模及擴張增速上,麥當勞中國不比肯德基。而在雙方共同屬意的低線城鎮市場,肯德基也搶在前頭。

張家茵表示,到2028年,麥當勞中國內地的10000家餐廳,將有一半位于低線城市。另據窄門餐眼監測數據,目前麥當勞中國餐廳在國內一線、新一線城市分布超56%,位于一二線城市的餐廳占77%以上。

對麥當勞中國來說,低線下沉任重道遠,而肯德基早有準備。

2020年,肯德基率先在河南封丘縣開出首家“小鎮模式”店。2021-2022年,百勝中國測算數據顯示,肯德基推出的更小店型,包括mini店和低線城市店型,現金利潤率比品牌整體門店高2%,平均單店投入要少30萬-40萬元。

2024年5月,肯德基向低線城市開發了投資成本更低的“小鎮mini門店模式”。這種門店比標準店小約60㎡,由于更少的人工和租金成本,每家門店的資本開支被壓縮至50萬元,成本僅為肯德基十年前新開店的六分之一。

在加盟店門檻大大降低的情況下,肯德基在下沉市場的拓張速度加快。2025年一季度,肯德基凈新增加盟店122家,占比為41%。根據窄門餐眼數據,肯德基在三線及以下城市門店占比為35.89%,高于麥當勞中國的22.76%。

盡管肯德基“小而美”的下鄉之路仍需時間驗證,但對麥當勞中國來說,目前密集冒出形成圍堵之勢的點點星火,已足夠令人焦灼。

發表評論

登錄 | 注冊