絕味食品:資本坐局,鴨脖子能有多少新故事?

雖然北京烤鴨聞名于世,但要說把鴨子這種食材做到極致的,那還是在長江流域。

從武漢到南京,一只鴨子想活著游過長江真是相當(dāng)不容易。這其中,也誕生了多家上市公司,比如以周黑鴨(01458.HK)、絕味食品(603517.SH)、煌上煌(002695.SZ)為代表的“鴨脖三巨頭”。

作為三家中最晚上市的絕味食品,憑借遍布全國13000+的門店數(shù)量,后來居上,在規(guī)模上已經(jīng)穩(wěn)居第一。而在資本市場,截至2月11日收盤,絕味食品總市值為327.8億元,也是壓了同行一頭。

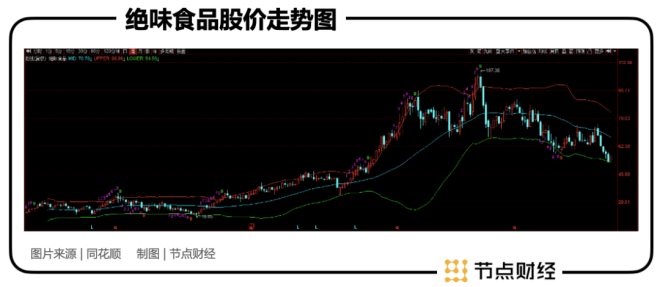

但是,相比去年這個時候107.38元/股的歷史最高點,絕味食品的股價在過去一年的跌跌不休中,目前已然“腰斬”。那么,作為鹵味龍頭之一,絕味食品現(xiàn)在已經(jīng)筑底了嗎?未來的第二增長曲線又在哪里?讓我們先從鴨脖子開始說起。

01

賽道特點:發(fā)展很快,槽點不少

在中國的傳統(tǒng)美食圖譜中,鹵味食品的范圍很廣,比如禽類鹵味、畜類鹵味、素食鹵味、水產(chǎn)鹵味等等,其中,毛利率較高的禽類鹵味尤其是鴨脖子最具代表性,這也是一根鴨脖能帶出幾家上市公司的原因之一。

另外,如果按照產(chǎn)品定位和消費場景劃分,鹵味還可以分為佐餐鹵味和休閑鹵味,前者的定位是作為涼菜用于佐餐,代表品牌如紫燕百味雞,后者的定位是休閑、娛樂,代表品牌就有本文的主角絕味鴨脖,以及周黑鴨、煌上煌等。

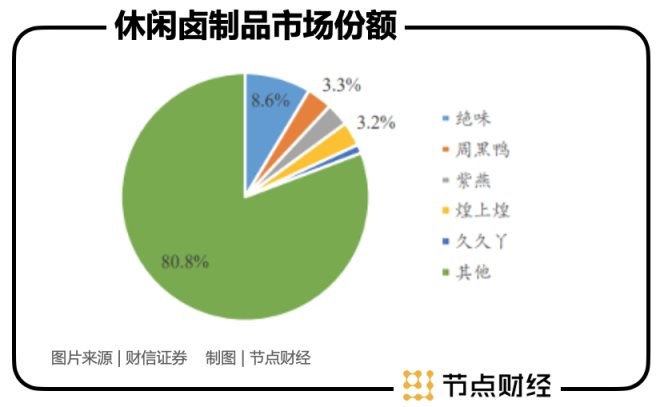

具體來看絕味食品所在的休閑鹵味賽道,據(jù)頭豹研究院數(shù)據(jù)顯示,休閑鹵味2015年至2019年在行業(yè)間復(fù)合增速最快,達(dá)15.4%,預(yù)計未來有望保持平穩(wěn)增長,至2024年行業(yè)規(guī)模估計達(dá)1352.2億元。

同時,休閑鹵味市場的集中度不高,CR5占比低于20%,頭部品牌在規(guī)模化生產(chǎn)、供應(yīng)鏈、品牌力等方面樹立明顯優(yōu)勢。

所以,絕味食品所處的賽道可以說仍有高速發(fā)展的潛力,剩下的問題,就是要在這條賽道上取得優(yōu)勢并保持領(lǐng)先。

要說明這個問題,首先要了解休閑鹵味市場的三個特點:一是即食性。不需加工,也不用堂食,買了就可以吃,食用方便。反應(yīng)到經(jīng)營上,我們可以發(fā)現(xiàn),鹵味店的面積普遍都不大,坪效比很高,開店成本相對低,各種小店遍布城市的各種角落。

第二個特點是沖動消費。據(jù)華創(chuàng)證券的渠道調(diào)研顯示,休閑鹵味的消費動機(jī)超過一半是“突然看到饞了想吃”,屬于典型的沖動消費的特點,這方面相信很多人也深有體會。所以,休閑鹵味比較倚重購買的便捷性,因為想吃的沖動下,讓消費者等太久顯然不合適。

第三個特點,就是具有一定的上癮性。鹵味食品可以說是“色、香、味、型”俱全,口味上不是偏咸就是偏辣,有種讓人聞到味就想吃,吃了就停不下來的“魔力”,復(fù)購率較高。

基于這三個特點,要在休閑鹵味市場占據(jù)主動,就應(yīng)該盡可能貼近消費者,讓消費者看到產(chǎn)品或聞到氣味,往往會激發(fā)起購買欲。而另一方面,鹵味店開店成本較低,選址靈活方便。

絕味食品在發(fā)展過程中采用加盟模式,迅速占領(lǐng)市場,建立起了自己的規(guī)模優(yōu)勢。

截至2021年上半年,其在中國大陸地區(qū)的門店總數(shù)已達(dá)13136家,門店數(shù)量遠(yuǎn)超競爭對手周黑鴨、煌上煌等。

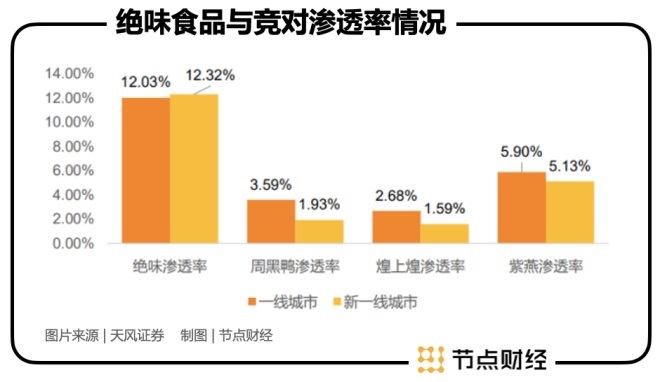

而據(jù)天風(fēng)證券研報顯示,絕味鴨脖在全國范圍的滲透率基本在12%左右,最高能達(dá)到20%以上,其預(yù)測在全國范圍內(nèi),絕味食品未來開店數(shù)量約為 25234 家,開店總數(shù)共計38000+家門店。

這么一算,絕味的鴨脖是不是絕味不好說,以量取勝倒是絕對的。

據(jù)節(jié)點財經(jīng)了解,目前市場上各類鹵味門店超過20萬家,75個百店品牌門店合計4.5萬家,占比約為18%,大部分仍是自營夫妻店,而規(guī)模達(dá)到萬家的品牌只有絕味一家。

能夠逆襲做到萬店規(guī)模,絕味自然有自己的一套打法。

首先,絕味對加盟店充分讓利,店員干勁足,而絕味店鋪面積小,租金低,能夠快速回本,提升利潤。

數(shù)據(jù)上看,目前絕味開店的初始投入約15.5萬元,客單價約25元,單店年銷售額約85萬元,加盟商的毛利率為45%,投資回收周期一年左右。

其次,在管理上,絕味在2009年就上線了SAP,非常重視在信息化上的投入。而在管理上萬家店鋪的過程中,絕味的標(biāo)準(zhǔn)化能力也得到了提升。

最后,正在考驗食品連鎖品牌的還是供應(yīng)鏈。目前絕味在全國共有21個中央工廠,300公里半徑覆蓋全國,可以24小時完成冷鏈配送。

形成規(guī)模優(yōu)勢后,絕味的銷售渠道全面鋪開,滲透率明顯高于競爭對手, 在“得渠道者得天下”的當(dāng)下,自然占據(jù)了市場主動權(quán)。周黑鴨的直營店雖好,也需要面對“好虎架不住一群狼”的困境。

但是,如果只依靠規(guī)模優(yōu)勢,雖然可以讓絕味占據(jù)行業(yè)龍頭的位置,但要讓資本市場產(chǎn)生更大的想象力,似乎還缺點什么。

相比其他消費板塊,休閑鹵味行業(yè)對業(yè)內(nèi)的品牌企業(yè)并不友好,比如消費者的品牌忠誠度低、產(chǎn)品研發(fā)門檻低、銷售門檻低、重咸重辣的口味與健康理念不合等,都是制約絕味食品更上一層樓的不利因素。

更為關(guān)鍵的是,加盟模式也并非完美,其槽點對絕味食品進(jìn)一步的發(fā)展也形成了一定的制約。

02

規(guī)模護(hù)城河面臨調(diào)整,第二增長曲線更有故事

一般來說,加盟模式的問題往往體現(xiàn)在管理成本較大、產(chǎn)品質(zhì)量不易保障、產(chǎn)品毛利率不高等方面,具體到絕味食品所在的鹵味行業(yè),最為突出的就是食品安全問題不易把控,而這又是食品行業(yè)的紅線。

關(guān)于這一點,絕味食品在網(wǎng)上沒少被吐槽,而據(jù)NCBD(餐寶典)《2020中國鹵味熟食差評大數(shù)據(jù)分析與研究報告》顯示,絕味鴨脖的差評率排名第二,達(dá)8.19%,而以直營店為主的周黑鴨差評較低,不到4%。無論從口味、環(huán)境亦或服務(wù),絕味食品相比周黑鴨都有差距。

針對加盟模式的槽點,絕味食品也在想方設(shè)法進(jìn)行彌補(bǔ),總體上絕味食品目前在門店規(guī)模與產(chǎn)品品質(zhì)上,取得了一定的平衡。但需要注意的是,在休閑鹵味這條賽道上,周黑鴨、煌上煌等對手都在牟足勁擴(kuò)大門店數(shù)量。

對于絕味食品來說,規(guī)模優(yōu)勢這條護(hù)城河能夠守多久,是一個問題。

所以,在不斷開拓門店規(guī)模的同時,建設(shè)第二增長曲線已成為絕味食品必須要走的一條路。與很多飲食業(yè)同行研發(fā)新產(chǎn)品的思路不同,絕味食品選擇用投資作為手段,借用資本的力量開拓新局面,儼然是很多互聯(lián)網(wǎng)巨頭開疆拓土的模式。

早在2014年,絕味食品就成立了深圳網(wǎng)聚資本,隨后陸續(xù)成立絕了等多個基金,通過產(chǎn)業(yè)投資,跳出傳統(tǒng)的鹵味市場,建設(shè)“美食生態(tài)圈”。

在投資標(biāo)的的選擇上,絕味食品圍繞“鹵味賽道+輕餐飲+復(fù)合調(diào)味料+產(chǎn)業(yè)鏈上中下游”四大方向選擇優(yōu)秀企業(yè),根據(jù)被投企業(yè)業(yè)務(wù)與絕味主業(yè)的適配性,并考慮被投公司與絕味在經(jīng)營理念和戰(zhàn)略思路上的契合度。

同時,絕味依靠多年發(fā)展積累下的管理經(jīng)驗與供應(yīng)鏈能力,對被投企業(yè)進(jìn)行賦能,與被投公司追求協(xié)同共贏。

通過產(chǎn)業(yè)投資的方式,目前絕味食品已經(jīng)打造出一個美食品牌矩陣。其中,鹵味賽道其投資了廖記棒棒雞、盛香亭、阿滿百香雞、顏家辣醬鴨、精武鴨脖;輕餐飲方向,絕味投資了和府撈面、幸福西餅等;復(fù)合調(diào)味料方向,絕味投資了幺麻子、徐州市美鑫食品有限公司等。

圖片來源:財信證券

在產(chǎn)業(yè)鏈上下游上,絕味食品也有涉及,比如投資了種鴨養(yǎng)殖上游企業(yè)塞飛亞、速凍米面食品生產(chǎn)供應(yīng)千味央廚,以及多家冷鏈物流公司。

目前,在“深耕鴨脖主業(yè),構(gòu)建美食生態(tài)”的戰(zhàn)略下,絕味食品的美食生態(tài)圈已初具規(guī)模,部分企業(yè)已經(jīng)脫穎而出,比如和府撈面已經(jīng)開始準(zhǔn)備上市。此前通過旗下網(wǎng)聚投資轉(zhuǎn)讓約6.16%和府撈面股權(quán),公司錄得1.1 億元凈利潤收入;公司投資的千味央廚上市后,確認(rèn)凈利潤收益1億元,這兩項投資收益帶動2021年三季度凈利潤達(dá)到9.64 億元。

當(dāng)然,目前大多數(shù)被投企業(yè)還處于成長階段,未來結(jié)果如何還不好說。那么,資本市場又是如何看待絕味食品的“美食生態(tài)圈”,是否愿意給它更高的估值呢?

03

市值腰斬, 減持不斷,估值應(yīng)該怎么看?

目前來看,絕味食品的這條充滿想象力的第二增長曲線,還沒有在股價上有明顯的體現(xiàn)。

自從2017年上市之后,絕味食品從16.09元/股的發(fā)行價,到去年2月份最高漲到107.38元/股,市值一度超過500億元。對絕味來說,這樣的表現(xiàn)可以說相當(dāng)不錯。

但是,從去年消費板塊普遍回調(diào)之后,絕味食品也未能幸免。截至2月11日收盤,公司股價定格在53.32元/股,總市值為327.8億元,動態(tài)PE為25.5倍。相比去年,絕味食品的股價跌幅已超過50%。

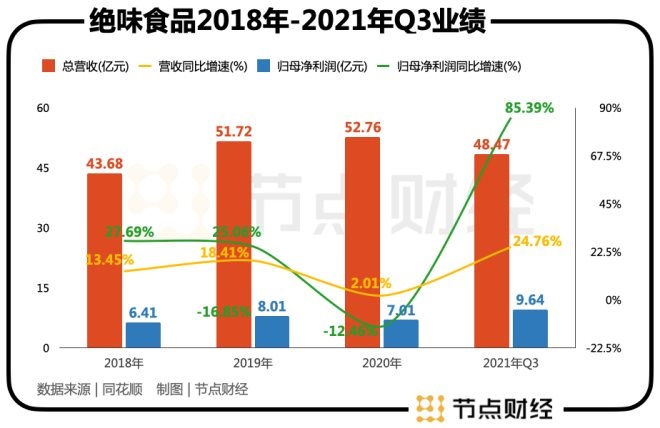

業(yè)績表現(xiàn)上,2021年三季度的財報顯示,絕味食品去年前三季度總營收為48.48億元,同比增長24.74%,歸母凈利潤為9.64億元,同比增長85.39%。拋開去年疫情的因素,相比2019年同期,絕味的總營收和凈利潤增幅分別為24.73%和57%,也是可圈可點。

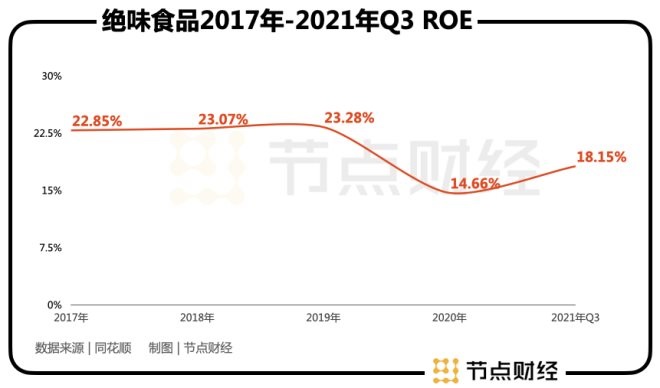

此外,2020年疫情之前,絕味食品的ROE(凈資產(chǎn)收益率)都保持在20%以上,而到了2021年三季度時,其ROE恢復(fù)到18.15%。

從上面的數(shù)據(jù)來看,絕味目前的估值水平并不高,其股價在調(diào)整了一年“腰斬”之后,伴隨著業(yè)績回升,繼續(xù)向下的空間已經(jīng)不大。而機(jī)構(gòu)對絕味食品的態(tài)度也比較積極,比如浙商證券就認(rèn)為,公司通過股權(quán)投資和平臺化賦能“美食生態(tài)圈”是第二增長曲線的一個里程碑。

但是,有一點需要注意的是,在三年限售期解禁后,絕味的股東一度大規(guī)模減持。

圖片來源:同花順

2020年至去年7月,絕味股東減持總額超過60億元,其中兩大基金清倉減持,實控人戴文軍減持套現(xiàn)超過11.15億元。在這種狀況下,絕味股價的大幅度回調(diào)也就變得更容易理解。

綜合來看,絕味食品在休閑鹵味這條細(xì)分賽道上,仍然擁有明顯的規(guī)模優(yōu)勢,周黑鴨、煌上煌等對手短時間想追上來并非易事。但絕味食品想要更上一層樓,“美食生態(tài)圈”能不能講出新故事,還是關(guān)鍵因素之一。

吃鴨脖子需要味蕾的沖動,資本市場不會,它需要更有想象力的沖動。

節(jié)點財經(jīng)聲明:文章內(nèi)容僅供參考,文章中的信息或所表述的意見不構(gòu)成任何投資建議,節(jié)點財經(jīng)不對因使用本文章所采取的任何行動承擔(dān)任何責(zé)任。

發(fā)表評論

登錄 | 注冊