中國人喝出來的3000億市場,困在IPO前夜

當在產品配方設計上江郎才盡時,品牌們似乎習慣借助于“茶藝”——

比如近年被廣泛運用于奶茶中的“鴨屎香”, 系廣東鳳凰單叢茶中的一種;冰淇淋、蛋糕的常見口味“抹茶”,是綠茶的加工與飲用方式;茶多酚早已被添加進了牙膏,龍井茶香成了口氣清新劑;至于奶茶,更是以茶為基礎,撐起了數千億的市場規模。

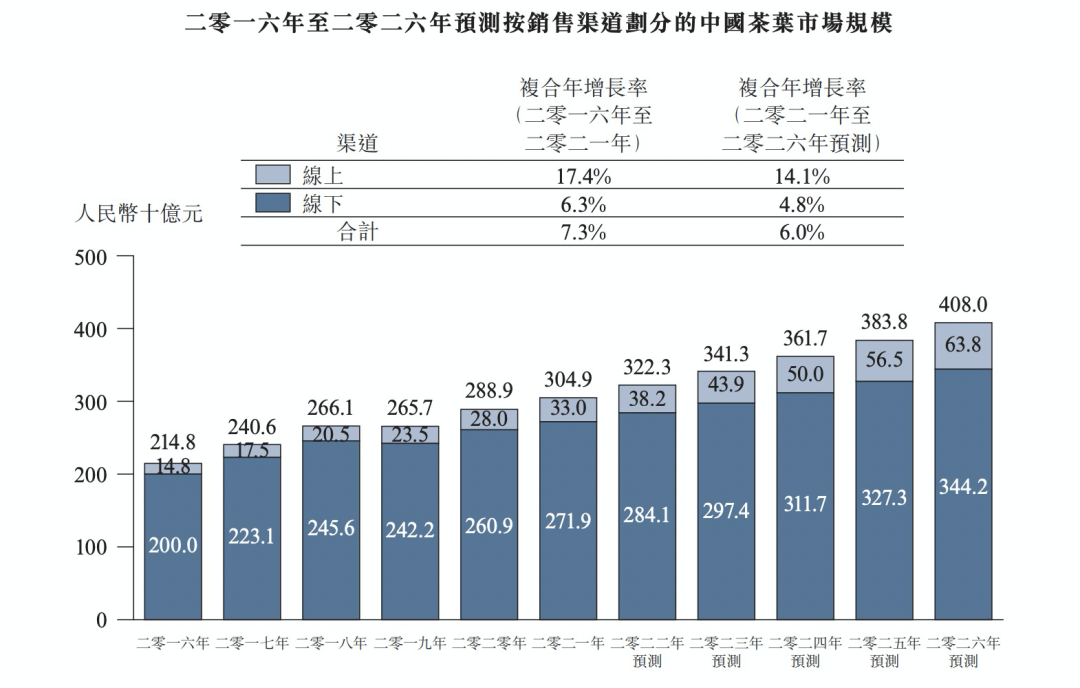

但在這些“混搭”中,茶又恰如其外形一般,往往屈尊為陪襯的“綠葉”,充當口味、功效的佐劑。甚至在消費市場,本土茶葉對比舶來品咖啡,竟也稍遜一籌:據弗若斯特沙利文數據,中國茶葉市場規模從2016年的2148億元,上升到2021年的3049億元。而同期,咖啡市場規模接近4000億。

同規模的奶茶行業中,早有“奈雪的茶”掛牌港交所;讓年輕人微醺的海倫司,頂著“小酒館第一股”成功上市。然而時至今日,歷史悠久的“東方樹葉”,還未生長出一家A股上市公司。

2022年5月30日,主打普洱茶的“瀾滄古茶”,向香港聯交所遞交IPO招股書。此前,烏龍茶龍頭“八馬茶業”更新了其招股書。但事實上,這二位早在兩年前,即已先后沖擊A股主板上市,只是雙雙折戟。

隨之,一家轉戰港交所,一家寄希望于創業板。

究竟誰能成為“茶葉第一股”,我們不得而知。但品牌們的招股書,撥開了一貫被認為“水很深”的茶葉行業的一些迷霧:1、茶業行業為何低集中度、難標準化;2、規模茶企的商業模式如何;3、電商、直播能否為其“破局”。

01

資本不愛喝茶

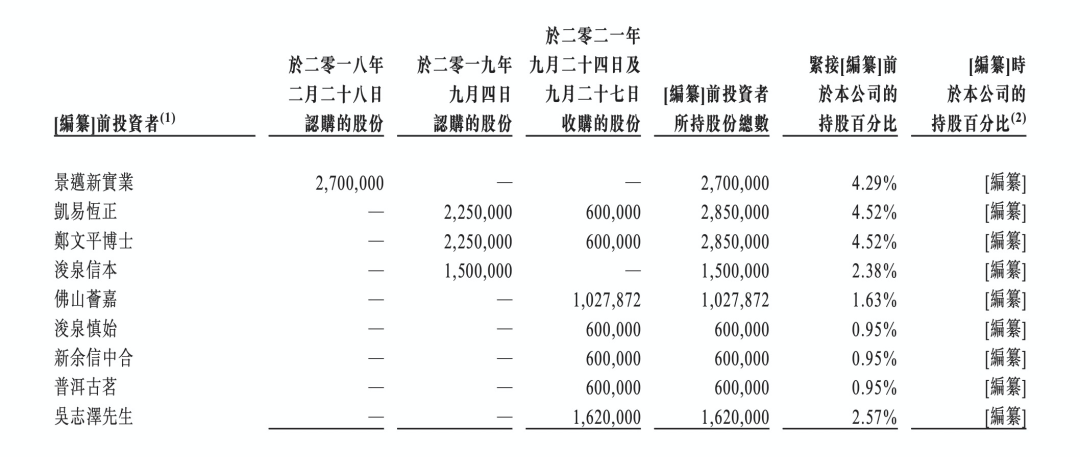

據天眼查數據,近2年里傳統茶企相關的融資僅有14筆,拿到融資的以小罐茶、茶里ChaLi、茶小空等新品牌為主。其中瀾滄古茶在正式IPO前,招股書顯示僅2018年景邁新實業、福思投資了1580萬元與950萬元;2019年青城凱易、浚泉信投資了2990萬、2000萬。直至沖擊港股前的2021年9月,才有一眾資本增資入股。

瀾滄古茶投資者結構

相較于以喜茶、奈雪為代表的受資本追捧的新式茶飲,及海倫斯等小酒館業態,傳統茶企似乎備受“冷落”。

“資本不愛喝茶”已成論調。天圖投資管理合伙人馮衛東曾在“投中網”的采訪中表示:“對于茶飲行業,此前大家還都在講小產地與小產區的故事,碎片化嚴重,很難成大器,只有走到標準化的路徑上,再加上與服務相結合的體驗,才能講述大故事。”

1.低集中度

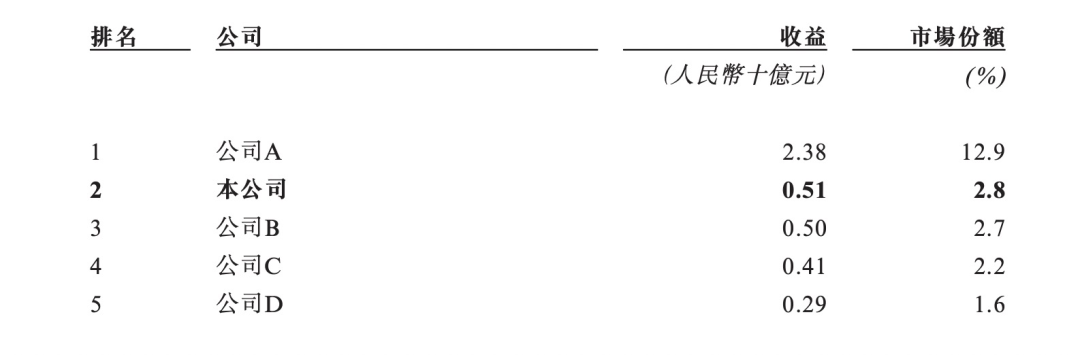

據《2021年中國茶葉產銷形勢報告》數據,2021年中國茶葉國內銷售總額為3120億元。瀾滄古茶招股書顯示,2021年普洱茶市場中第一名收入約為23.8億元,測得其茶葉產品市場占有率約為0.76%,從公開數據判斷,這一品牌大概率是大益集團。

瀾滄古茶招股書顯示的普洱茶市場前五公司規模

港股茶企“天福”2021年財報數據顯示,其茶葉銷售收入接近14億元,2021年八馬茶業茶葉產品收入接近15億元。測算可得二者市占率約為0.45%、0.48%;茶葉產品年銷售規模約5.1億元的瀾滄古茶,市占率約為0.17%。行業前四名玩家,合計市占率不足2%。

作為對比,此前“奈雪的茶”港股招股書顯示,2020年我國現制茶行業前三品牌市場份額合計29.5%;前七品牌市場份額合計為50.4%。

八馬茶業對行業的低集中度,有如下闡釋:

由于茶葉入市門檻低,導致我國茶行業企業規模偏小,私營企業和手工作坊居多,標準化程度低,龍頭企業較少,市場集中度低。眾多小微茶企導致行業平均產值低,市場競爭激烈,難以產生規模效益,并且在產品開發能力受限的情況下,質量不穩定、透明度較差、品種單一的產品,難以給消費者帶來滿意的體驗。

2、難標準化

咖啡、茶葉作為農作物,其品質與產量都受土壤、氣候等不可控的自然條件影響。有咖啡愛好者向「電商在線」表示,目前咖啡品牌普遍采用“拼豆”的方式,通過提升原材料結構的多樣性,以穩定產品的品質與供應量。

但對茶葉來說,“拼配”仍無法成為常規手段,除非做成茶包。比如“立頓”就是通過“茶包”,實現標準化的口味,喜茶、奈雪在售的茶包,能在現有現制茶飲外,增加商品供給,提升自身毛利。但對最為“講究”喝茶的中國消費者來說,泡茶過程的儀式感,茶葉在杯中的云卷云舒,都是不可或缺的敘事。

主打茶包的立頓年銷售額如今也節節敗退,坊間曾哀嘆“萬家茶企不如一家立頓”,這只是夸張的表述,事實上立頓的銷售額,不及中國的頭部茶企們。

“喝茶講究的是純正和地道,一堆茶葉混在一起,即便會基于整體統一的口味進行調配,真正喝茶的人也是不會碰的。”

這間接地也說明了,拼配的茶包,不是茶葉市場的最優解。瀾滄古茶、八馬茶葉、天福茗茶等都有茶包產品,但這主要用于教育新用戶,以及迎合“下沉市場”需求,其銷量遠不如常規茶葉產品。

各品牌“茶包”產品銷量偏低

難以標準化的產品,和難以做高的行業集中度,彼此關聯,橫亙在茶企面前。也讓資本對茶葉市場,望而卻步。

02

古早的茶企,也想擁抱電商、直播

目前國內規模茶企主要包括普洱茶市場份額第一的“大益集團”、份額第二的“瀾滄古茶”、烏龍茶份額第一的“八馬茶業”,以及品類更廣泛的天福茗茶等。通過瀾滄古茶、八馬茶業的招股書信息,「電商在線」觀察到,目前規模茶企經營主要通過直營、加盟模式,走線上線下全渠道:

“從業務模式來看,在采購端,公司面向眾多成品茶、茶具及茶食品供應商及加盟商輸出八馬產品及服務標準,積極整合上游茶廠資源。公司大部分產品均以定制采購的方式向合格供應商購買。在銷售端,公司所銷售產品均冠以“八馬”品牌、其他子品牌或者聯合品牌的形式對外銷售。公司通過“直營+加盟”、“線上+線下”的全渠道銷售體系統一對外銷售產品。”

品牌輸出的產品有茶葉,也有茶具、線下茶館,但后二者對營收的貢獻還很小。以瀾滄古茶為例,其茶館、茶具收入占總營收比重不足3%。

瀾滄古茶線下茶館:圖片源自瀾滄古茶招股書

茶企的加盟經銷商散布全國各地,數據顯示,截止2021年年末:瀾滄古茶在全國共有531家經銷加盟店,八馬茶業有2203家加盟店,且呈地域集中性,凸顯中國茶飲消費習慣的地域差異。比如八馬茶業在福建省加盟店數量達229家,瀾滄古茶在“兩廣”擁有176家加盟店,云南52家。

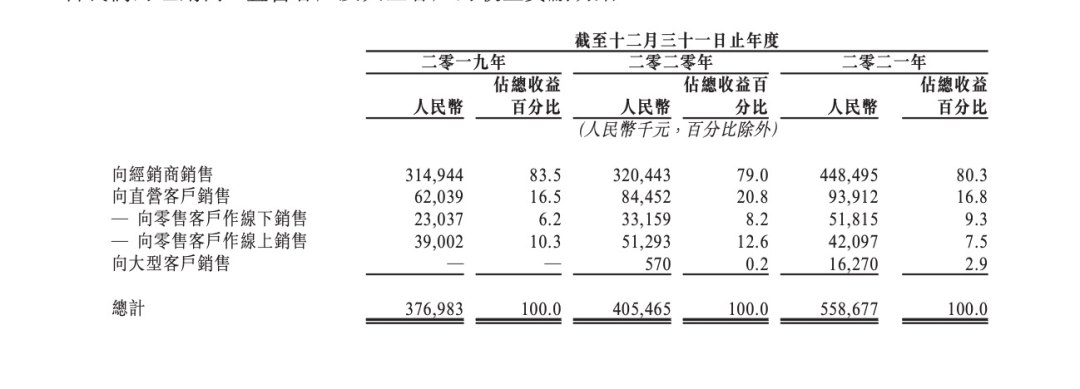

招股書對業務模式的表述,可簡單歸納為:向上游茶廠、茶葉合作社采購產品,進行定制、加工后銷售給下游經銷商,從中賺取差價。這也是頭部茶企的主要收入來源。八馬茶業2021年有約8.9億元收入來源于加盟商,占總收入比重為51.5%;瀾滄古茶同期加盟商收入約3.1億元,占總收入比重為83.5%。

瀾滄古茶營收按渠道劃分:圖表源自瀾滄古茶招股書

自2020年以來,受疫情反復、社會零售中電商滲透率的進一步提升等環境變化,加強線上經營已成為消費品牌的共識。

茶企們的直營渠道主要包括線上下直營店鋪:瀾滄古茶有線下直營門店26家,線上12家直營網店,銷售額0.42億元,占總營收比重為7.5%;八馬茶業共計410家直營門店,銷售金額8.34億元,占總營收比重48.21%,其中有20.98%的份額,由電商渠道貢獻,金額3.63億元,且電商渠道增速遠高于大盤。

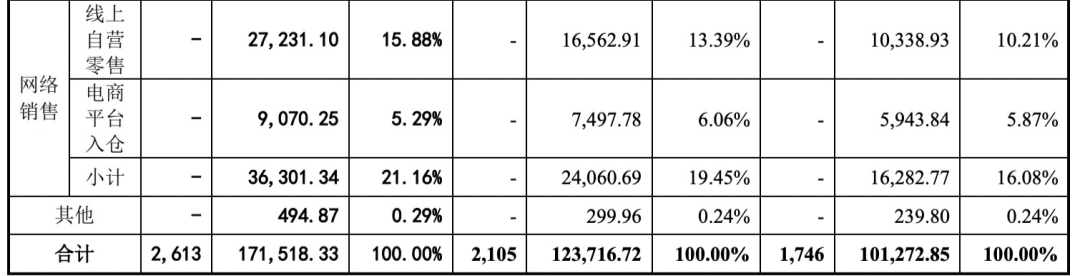

茶企電商渠道主要有天貓、京東、唯品會等。八馬茶業招股書解釋其電商分為線上自營、平臺入倉兩種,前者主要為天貓旗艦店,后者則是京東自營采購。2021年二者銷售額規模分別為2.72億元、0.9億元。可見自營的天貓旗艦店,是茶企的核心電商平臺。

八馬招股書顯示網絡銷售各渠道比重

通過對各品牌在電商平臺實際銷售產品的觀察,我們發現不論瀾滄古茶、八馬茶業、天福茗茶,其線上產品相較于線下,往往走平價、年輕化路線。

以瀾滄古茶天貓店舉例,高端線的“烏金”,定價在9880元/千克,“0085茶餅”4706元/千克,二者在線上銷量寥寥,而銷量高的多是幾十元的平價罐裝、袋裝茶。

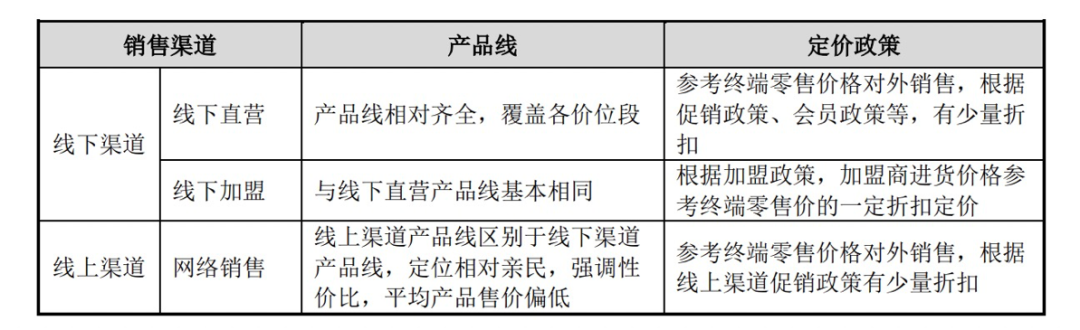

對此,八馬茶業招股書解釋:

“網絡銷售模式下,公司無需承擔房屋租金、場地費用等相關銷售費用。為搶占線上市場、精準覆蓋線上客戶群體,公司開發了網絡銷售渠道產品線,其產品定位、定價區間較線下渠道更為親民,但毛利率相對線下直營渠道更低。”

八馬茶業對不同渠道產異化運營的闡釋

目前來看,進一步電商化,以及加強電商直播,被品牌們視作可嘗試的“破局”路徑:

對于茶行業而言,可充分運用互聯網大數據更好地研究消費者的需求和變化,并利用新型線上營銷手段精準營銷,以此調整企業的發展戰略、產品方向和創新內容。同時,新零售模式下,茶企可增強全鏈條數字化建設,將消費需求更快地傳導至生產端,降低成本,提升效率。

以上是八馬茶業在招股書中對電商價值的闡述,而瀾滄古茶的招股書則說明了更具體的做法:

除擴大我們的自營網店的版圖外,還將為我們的經銷商提供專業支援和指導,使他們能夠善用體驗性電子商務,在直播及短視頻上開設自己的網店。我們計劃在2022年年底前,促成線下門店在主要直播及短視頻平臺開設超過100間網店。

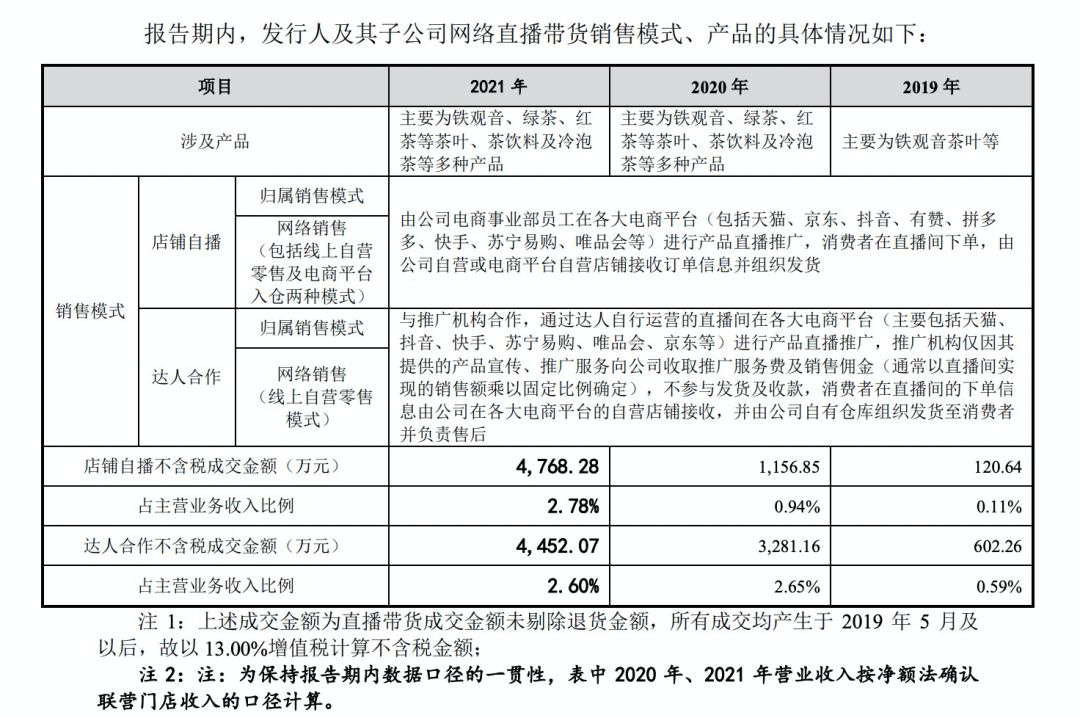

事實上,八馬茶業在2021年,通過店鋪自播、達人帶貨兩種模式促成的銷售額,占總營收比重已達5.38%。

八馬茶業對在天貓、京東等平臺的直播業務的情況介紹

“茶企的競爭力很大程度上取決于供應鏈,也就是茶葉品種、產地。往往地方企業,能拿到地方的供應鏈資源,而這也決定了茶企真正的核心競爭力,仍基于單一品種和市場。”有業內人士對記者表示。

對茶企而言,品牌即品類:瀾滄古茶、大益集團與普洱捆綁;八馬茶業50%以上銷售額來自于烏龍茶。本土供應鏈、經銷體系一方面讓品牌得以進入當地。但另一方面,線下拓店效率較低,且經由線下經銷體系教育下的本土市場,口味容易受限。比如浙江人喝綠茶,福建人喝烏龍。

2016-2026年(預測)按銷售渠道劃分的中國茶葉市場規模

隨著茶葉市場線上滲透率的走高,以及配套物流基建的完善,有望打破茶葉消費的地域差異性,擴大單一品種茶的市場規模,推動各地的消費者嘗試和接受更加多元化的茶葉品種。

而這不論是對于行業的集中度,還是產品標準化、差異化的打造,都有間接的裨益。

03

“茶葉第一股”,要等多久?

沖擊資本市場屢敗屢戰,但以持續盈利能力作為首要標準的一級、二級市場,對茶企的“冷眼”或許并非是有所偏見。畢竟列舉行業頭部玩家們,如八馬茶業17.4億元的營收,僅能賺取1.6億元凈利潤;天福集團19.24億元營收規模,凈利潤稍高,為3.59億元。

凈利潤率普遍不高,且營收結構趨于單一。茶食品、茶具、茶館等衍生行業,尚未能帶來穩定的收入。規模茶企的財務現狀,算不上理想。

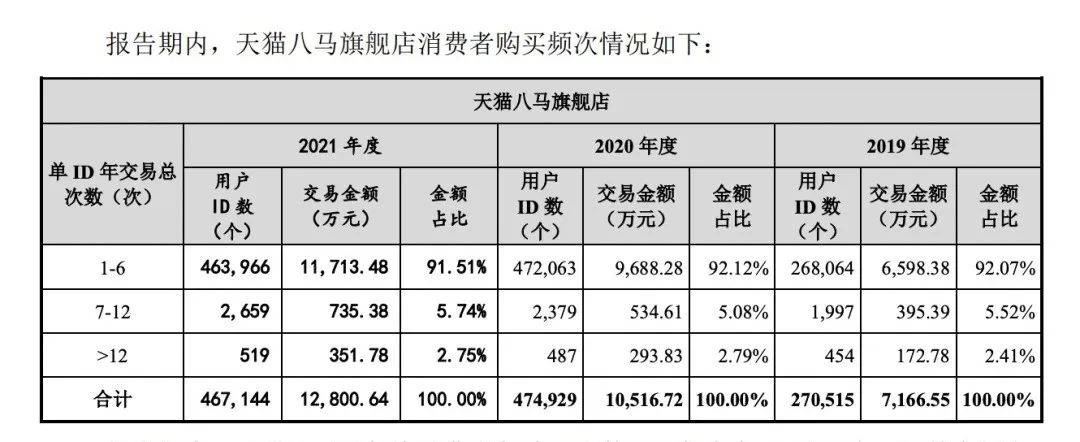

其次,以八馬茶業天貓旗艦店舉例,其統計的2021年度單ID交易總次數在7次以上的用戶,總計為3178名,占總用戶規模的0.68%。雖然整體高頻次消費用戶規模在上升,但對比奶茶、咖啡等行業用戶動輒一天一杯的消費頻次,差距懸殊。而且茶葉在電商平臺的平價單品,客單價對比奶茶、咖啡,也沒有明顯優勢。

天貓八馬旗艦店消費者購買頻次統計:圖表源自八馬茶業招股書

長遠來看,歷史悠久的茶葉,相信勢必會生長出“第一股”。但立足當下,仍路漫漫。

發表評論

登錄 | 注冊