65家公司財報發布,消費沒想的那么差

來源/瀝金

2024年上半年已經過去,國內的消費品行業喜憂參半。

一方面,上半年國內的消費品零售總額同比增長3.7%,市場盤子依舊在擴大,另一方面,對很多品類的品牌來說,統計數字和自己的感受又相背離,令人懷疑錢到底被誰賺了。

再下探到經營層面,任何新的賽道都會很快被占滿,原材料和人工成本的上漲也在擠壓企業的利潤空間,再加上線上流量見頂,不少品牌試圖出海尋找增量。

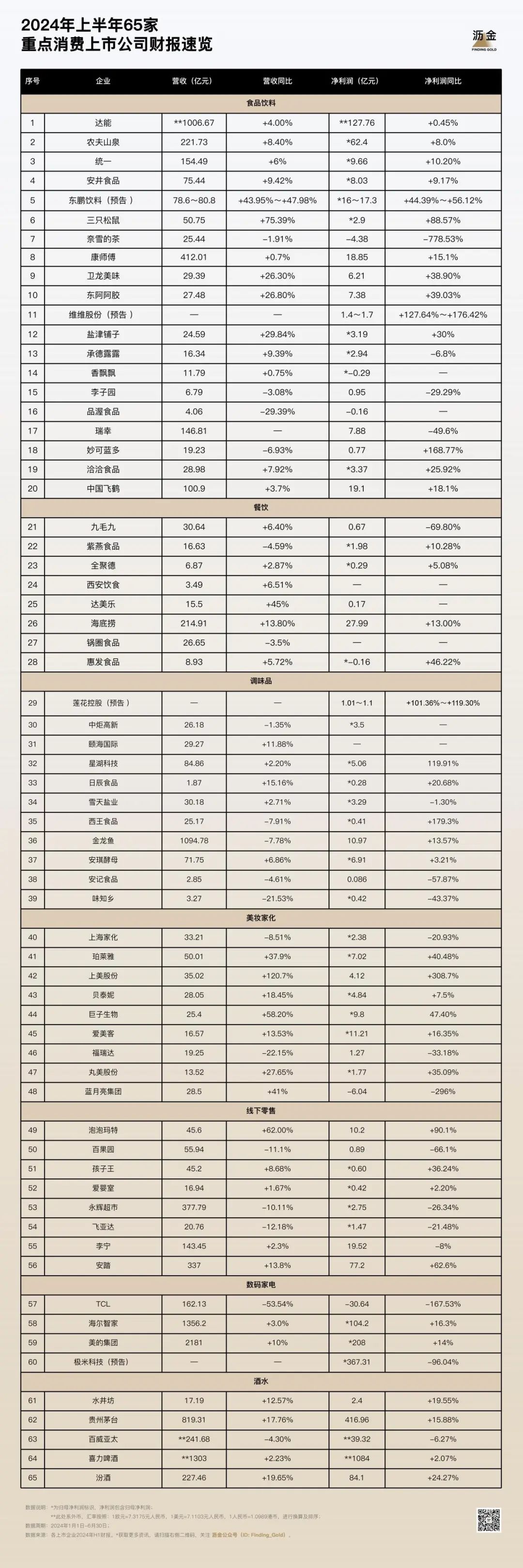

適逢不少上市公司披露了半年報,瀝金梳理了65家消費企業上半年的重點經營數據,希望能從數據中找到增長的確定性。

雖然大環境趨弱的現狀下,增長確實比較難,但也沒有想象得那么糟糕,積極的因素依然是有的:

出海:國內市場見頂,就向國際市場要增量。極米科技的海外營收占比持續提升,對沖了國內市場疲軟造成的影響;泡泡瑪特海外營收成果頗豐,尤其是在東南亞市場掀起了一股不小的流行風潮;安井食品、洽洽食品等食飲品牌的出海戰略也頗有起色,在海外的品牌影響力持續擴大。

降本增效:大環境趨弱,很多品牌都在試圖精簡人員、減少開支并優化組織結構。三全、鹽津鋪子、蓮花控股等品牌優化了自己的營銷或者銷售網絡,這是相對輕量的做法,而有的品牌選擇大幅度調整經營重心,如九毛九轉讓了“那未大叔是大廚”和“賴美麗酸湯烤魚”這兩個品牌,全力推進太二酸菜魚和慫火鍋。

當然,短時間內降本的效果是顯著的,但長期是否能增效還有待觀察。

數字化轉型:部分品牌選擇深化數字化轉型來挖潛,提升自身競爭力。比如李寧在集團層面推進數字化轉型戰略,希望通過線上線下渠道的有效整合與創新實踐,實現電商業務與零售運營的協同增長;而瑞幸通過數字化基礎設施建設和數據驅動,實現全鏈路整合和優化,帶動品牌快速擴張。

2024年上半年65家重點消費上市公司財報

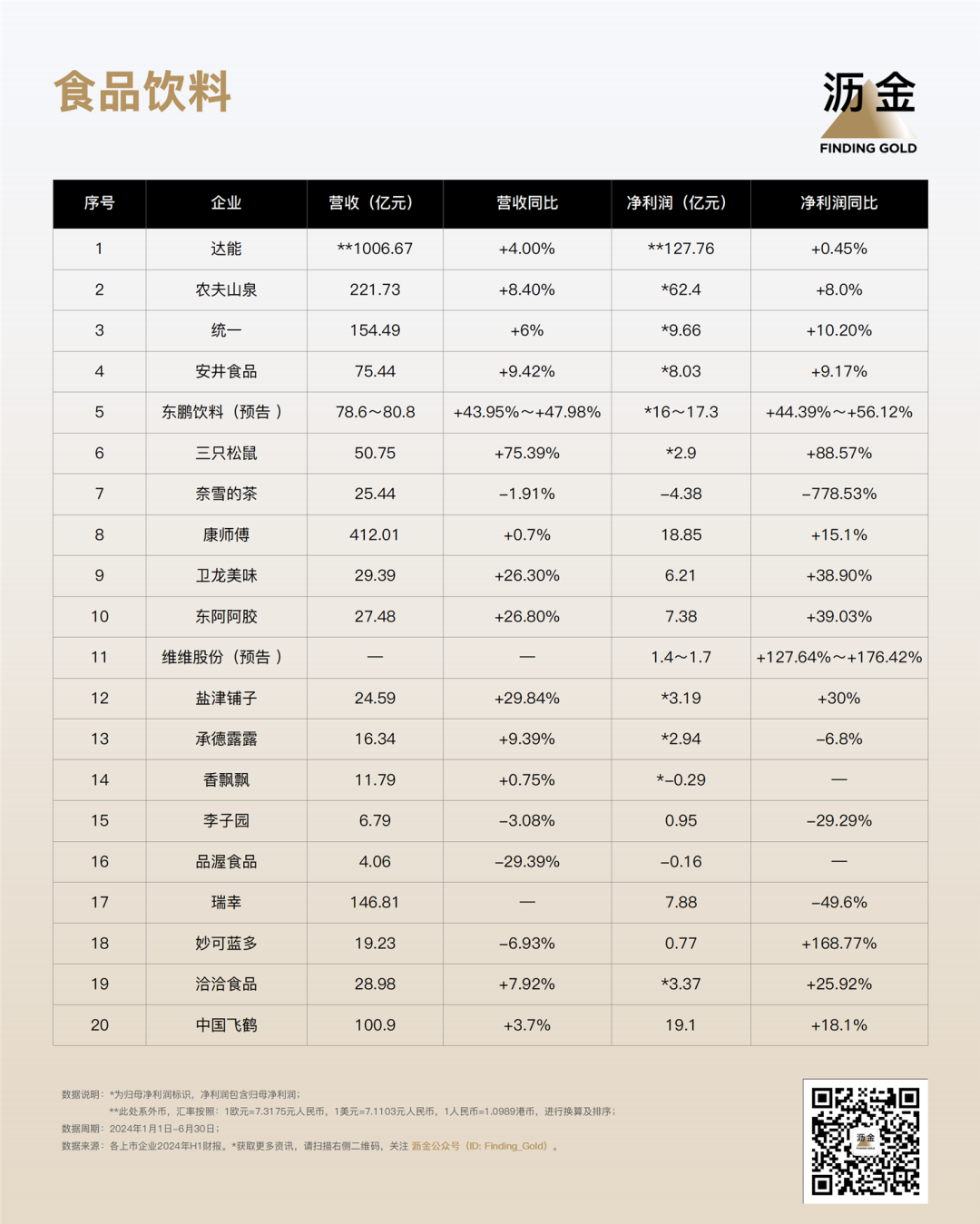

食品飲料

對食飲賽道而言,健康&營養相關標簽的產品是很多品牌增收的原因,無論是低糖、減糖版的零食還是飲料,還是主打相關健康概念的營養品,都取得了不錯的業績。

乳制品作為食飲賽道主要的組成部分,今年面臨了相似的問題,原材料價格波動,對行業上下游都產生了不同的影響,產品銷售也越來越卷,迫使品牌各自尋求新的方案,嘗試往更高端的產品線遷移。

達能

上半年銷售收入為1006.67億元人民幣,同比增長4.0%,其中銷量與組合帶動了2.1%的增長,價格因素另添2.0%的增長動力。經常性經營利潤127.76億元人民幣,經常性經營利潤率為12.69%,較去年提升45個基點。

達能的所有業務品類均實現增長,其中較突出的是專業特殊營養業務,攬獲約323億元人民幣,漲幅4.3%;還有飲用水及飲料業務進賬約187億元人民幣,同比增長6.0%;基礎乳制品與植物基業務則貢獻了496億元人民幣,增幅 3.1%。

市場對于健康和營養相關的需求越來越強,達能在生命早期營養品及醫學營養品領域持續領跑,愛他美、諾優能等品牌穩固市場,彰顯出強勁的競爭力。

農夫山泉

上半年總收益為人民幣221.73億元,同比增長8.4%;歸屬于母公司的凈利潤為人民幣62.4億元,同比增長8.0%。

其中,包裝飲用水產品的銷售收入同比下降了18.3%,占總收益的比例降至38.5%。茶飲料產品和果汁飲料產品分別實現了59.5%和25.4%的同比增長。

農夫山泉飲用水業務下滑,很大程度上是受上半年的負面輿情所致。如今輿情漸平,有理由相信下半年相關業務會有一定的回升。

統一

上半年實現總收入154.49億元人民幣,同比增長6%。歸母凈利潤達到9.66億元人民幣,同比增長10.2%。

飲品業務持續保持較快增長趨勢,占集團總收益的64.9%,同比上升8.3%。食品業務收益49.47億元、方便面業務收益48.58億元。

隨著消費者對健康飲品的需求日益增長,統一加大了對無糖茶和其他健康飲品的研發投入,如“海之言”和“統一阿薩姆奶茶”兩款產品,受到了市場的歡迎。

安井食品

上半年實現營業收入75.44億元,同比增長9.42%;歸屬于上市公司股東的凈利潤8.03億元,同比增長9.17%;歸屬于上市公司股東的扣除非經常性損益的凈利潤7.72億元,同比增長11.11%。

速凍調制食品,上半年實現營收38.33億元,同比大增21.86%。第二大支柱速凍菜肴制品實現營收22.08億元,同比微增0.4%。休閑食品下滑幅度較大,為-94.48%,

主業維持穩健增長,小龍蝦業務有所承壓。速凍食品受益于鎖鮮裝及烤腸等大單品的高速增長,速凍火鍋料業務增速穩健。

東鵬飲料(預告)

預計上半年實現營收78.6億元到80.8億元之間,同比增長43.95%到47.98%。實現歸屬于母公司所有者的凈利潤在16億元到17.3 億元之間,同比增長44.39%到56.12%。

特飲、補水啦等產品性價比打法契合當前消費大環境,分品類預計特飲Q2有加速態勢;其他飲料品類預計上半年繼續保持高增長,其中第二成長曲線核心的電解質飲料補水啦預計Q2起環比表現逐月走強。

公司的核心產品東鵬特飲在保持穩定增長的同時,第二發展曲線開始發力,這也將緩解東鵬飲料對單一產品的依賴。

三只松鼠

上半年營收為50.75億元,較上年同期的28.93億元增長75.39%。凈利為2.9億元,較上年同期的1.54億元增長88.57%;扣非后凈利2.28億元,較上年同期的7328萬元增長211.79%。

得益于堅定執行“高端性價比”總戰略,子品牌小鹿藍藍通過“兒童高端健康零食”的新定位以及實施“品銷合一”組織變革后,實現了雙位數增長并獲得較好盈利。

該子品牌的增長主要有這幾方面的原因。首先,品牌通過推進“一品一鏈”的供應鏈持續創新升級,讓產品更具競爭力,同時進一步激活了全渠道的業務潛能,其次又積極推動組織變革,通過“品銷合一”協同的組織理念,充分激活了組織潛能,形成了全新的組織活力。最后,“D N”(短視頻 全渠道)全渠道協同的打法進一步夯實,全渠道均實現高質增長。

奈雪的茶

奈雪的茶2024年上半年收入25.44億元,同比下跌1.91%。經調整凈虧損4.38億元,上年同期盈利7020萬元,同比下降778.53%,經調整凈利率為-17.2%,上年同期為2.7%。

奈雪的茶直營門店,尤其是在核心城市,幾乎清一色下滑,無論是平均單店日銷售額還是門店經營利潤率。

虧損的主要原因有兩點:第一是大環境消費需求未有顯著恢復,門店收入承壓;第二是成本優化空間有限,目前品牌計劃關閉部分表現不佳的門店。

今年上半年,康師傅整體收入同比增長了0.7%至412.01億元,凈利潤同比增長15.1%至18.85億元。

拉動康師傅營收上漲的主要是其飲品業務,營收同比增長1.7%至270.65億元,毛利率同比增長2.5個百分點至35.2%,凈利潤同比增長26.9%至11.15億元。

這其中起到最關鍵作用的就是無糖茶飲料,包括“零糖、零卡、零脂”的“純萃零糖”茶、無糖冰紅茶等,推動了茶飲品板塊的整體增長。

衛龍美味

上半年實現總收入約29.39億元,同比增長 26.3%;凈利潤約6.21億元,同比增長38.9%。

衛龍持續打造爆款的能力較強,表現優異的產品線不止于辣條,其蔬菜制品所得收入大增56.6%。

目前,衛龍的產品線已經從單一的辣條擴展到更多的休閑食品細分領域,如蔬菜制品和豆制品等,并且積極擁抱新興銷售渠道,如O2O、內容電商、零食量販店和倉儲會員店等,未來營收空間不小。

東阿阿膠

半年報顯示營收27.48億,同比26.80%,凈利潤7.38 億,同比39.03%。

阿膠系列產品營收同比增長2.52%,其中阿膠塊收入增長15%以上、復方阿膠漿收入增長45%以上、桃花姬阿膠糕收入增長25%以上,品牌還推出男性滋補品“皇家圍場1619”,傳遞男士滋補新熱潮。

復方阿膠漿在醫院渠道占比約10%以內,隨著連鎖藥店高毛利紅利的結束以及多元化經營的開始,東阿阿膠產品將會成為開疆增量市場的首選。

維維股份(預告)

預計2024年半年度實現歸屬于母公司所有者的凈利潤1.4億元至1.7億元,同比增加127.64%至176.42%。

子公司濟南維維乳業有限公司廠區被政府征收,增加公司2024年半年度資產處置收益約10,000 萬元,對凈利潤產生積極影響。

鹽津鋪子

上半年實現營業收入24.59億元,同比增長29.84%,歸屬于上市公司股東的凈利潤為 3.19億元,同比增長30%。

鹽津鋪子聚焦七大核心零食品類,優化供應鏈與產品力,產品規格全面覆蓋,滿足了多元需求,這是其增長的主要原因。

在渠道上,鹽津鋪子除鞏固傳統超市優勢外,積極拓展電商、零食量販店等新興渠道,與熱門品牌合作,并利用抖音等平臺提升品牌影響力。“蛋皇”鵪鶉蛋入駐山姆會員商店,麻醬味素毛肚受市場熱捧,大單品成功與全渠道升級共同驅動品類快速增長。

承德露露

上半年營業收入為16.34億元,同比去年增長9.39%,歸母凈利潤為2.94億元,同比去年-6.8%。

杏仁露系列同比增加8.68%,果仁核桃系列同比增加16.35%,杏仁奶系列同比增加399.74%。

承德露露加大了研發技術投入,持續優化產品矩陣,推出了包括經典低糖果仁核桃露、1LPET杏仁露、巴旦木原味及巧克力味,輕林漫步奶茶等產品。

香飄飄

上半年實現營收約11.79億元,同比增長0.75%,但歸屬于上市公司股東的凈利潤預計虧損2950.11萬元左右。

虧損的主要原因是其主營的沖泡類產品下跌,2024年上半年,香飄飄沖泡類產品銷售收入同比減少2.15%。

因這種產品的季節性很強,尤其在夏季,消費者對熱飲的需求減少。通常情況下,沖泡奶茶的銷售在第二、第三季度進入淡季,在第四季度至次年第一季度迎來銷售旺季。

李子園

上半年實現營業收入6.79億元,同比下滑3.08%。歸屬于上市公司股東的凈利潤9512.05萬元,同比下滑29.29%。

凈利潤下滑,主要是因公司為促進銷售投入廣告費用較多,銷售費用、管理費用大幅增加。銷售費用約1億元,同比增加47.16%,主要系本報告期增加廣告費投入以及市場推廣費和員工持股計劃分攤費用增加所致。

李子園正面臨來自伊利、蒙牛等乳業巨頭的激烈競爭,以及網紅品牌的沖擊,同時過度依賴“甜牛奶”這一大單品,導致業績增長乏力。

品渥食品

上半年實現營業收入4.06億,較去年同期縮減29.39%,歸屬于股東的凈利潤仍為負數,但虧損額較上年同期有所減少,具體數額為1647.42 萬元。

公司主要從事食品的開發、進口和銷售業務,利用全球優質食品資源并與海外供應商合作生產。旗下品牌主要有德亞乳品、瓦倫丁啤酒及品利糧油。德亞乳品貢獻77.93%的主營業務收入,瓦倫丁啤酒則貢獻了13.27%,同比增加1.43%。

瓦倫丁品牌在2024年上半年全面進行了品牌LOGO的煥新,并在2024年上半年推出了愛士堡拉格啤酒。同時瓦倫丁在線上,以抖音為基礎,配合達人種草,提升品牌人群資產。

瑞幸

2024年,瑞幸第一季度營收62.78億元人民幣,第二季度營收84.03億元,上半年合計營收146.81億元。營業利潤方面,一季度虧損8317.40萬元,二季度盈利10.51億元,上半年合計營業利潤9.68億元,同比降低46.8%,上半年凈利潤7.88億元,同比減少49.6%。

Q1虧損的原因有二,一是9.9元的低價促銷活動導致產品售價偏低;二是快速擴張使得租金、勞動力和原材料等成本上漲。Q2扭虧為盈的原因是夏天是冰飲旺季,疊加9塊9價格戰力度減弱的因素。

瑞幸咖啡通過不斷擴大門店網絡布局,加大供應鏈布局投入,持續強化數字化優勢,優化成本提升效率。上半年推出了52款新品,水果 奶咖的組合深受消費者喜愛。目前,瑞幸保持了穩健拓店的戰略,從追求數量覆蓋到更注重開店質量,有效觸達了更多消費者。它與多個知名IP聯名,如泡泡瑪特、舞劇紅樓夢等,收獲消費者多輪追捧。

妙可藍多

上半年實現營業收入19.23億元,同比下降6.93%;歸母凈利潤7677.83萬元,同比大漲168.77%;經營活動產生的現金流量凈額為2.4億元,較上年同期增長436.51%。

營業收入較上年同期減少的原因,主要是液奶和貿易產品營業收入同比有所下降。

即食營養系列的奶酪業務依舊是妙可藍多的營收大頭,是其業績穩健增長的主要驅動因素。此外,餐飲工業系列正逐漸成為妙可藍多新的增長點,實現收入4.50億元,同比增長13.77%,同時由于規模效應顯現及原材料價格回落,餐飲工業系列毛利率明顯提升。

洽洽食品

上半年營業收入28.98億元人民幣,同比增長7.92%;歸屬于上市公司股東的凈利潤3.37億元人民幣,同比增長25.92%。

洽洽葵瓜子是洽洽食品最主要的產品,收入為18.54億元人民幣,同比增長3.01%,占營業收入比重為67.02%。堅果類是增長最快的產品,收入為6.6億元人民幣,同比增長23.9%,占營業收入比重為19.85%。

洽洽葵瓜子產品銷售的增長僅有3.01%,而增長最快的堅果類,也花費了洽洽更多的成本。財報顯示,堅果類產品營業成本同比增長20.76%。這或許意味著,一旦洽洽減少對其營銷、渠道等的投入,其增速可能會迎來下滑。

中國飛鶴

上半年飛鶴實現營收100.9億元,同比增長3.7%,凈利潤也實現了18.1%的穩健增長,達到19.1億元。

上半年,飛鶴不僅實現了營收與利潤的雙增長,也通過持續的科技投入和產品創新,進一步鞏固了其在行業內的領先地位。

穩增的業績也源于飛鶴多方面的努力和戰略布局:產品質量及現代化管理贏得消費者信任,科技創新賦能新品解決消費痛點,在市場拓展方面也取得了顯著成效。

餐飲

餐飲賽道今年普遍收縮,無論是縮減門店還是出售旗下的子品牌,“降本增效”是今年餐飲的主旋律。

在消費者需求更趨謹慎,對價格更加敏感的當下,如何盡可能提供更高的價值感,可能是餐飲品牌破局的關鍵。

九毛九

2024上半年營業收入約30.64億元人民幣,同比增長6.4%,凈利潤不少于6700萬元人民幣,同比跌幅高達69.8%。

太二的收入占總收入的比例由截止2023年6月30日止六個月的76%下降至2024年同期的73.4%,慫火鍋的收入占總收入的比例由截止2023年6月30日止六個月的12.3%上升至2024年同期的14.1%。

九毛九集團則在7月份轉讓了“那未大叔是大廚”和“賴美麗酸湯烤魚”兩個品牌,前者是2023年唯一一個業績下降的子品牌。“砍掉”這倆品牌后,后續資源將全部轉入太二酸菜魚和慫火鍋上。

紫燕食品

上半年實現營業收入16.63億元,較去年同期下降4.59%;歸母凈利潤為1.98億元,同比增長10.28%。

核心財務數據穩中有升,說明紫燕食品在整體市場環境并不樂觀的情況下,仍能保持持續穩定的盈利能力。

一方面,紫燕食品積極出海,墨爾本一店成功落地破局海外市場,也與正大集團深化了戰略合作;另一方面,紫燕食品專注在供應鏈端挖潛增效尋求質變,持續提升盈利能力。

2024H1實現營收6.87億,同比增長2.87%。歸屬于上市公司股東的凈利潤為2933.56萬元,較去年同期增長5.08%。

上半年全國餐飲門店實現營業額同比增長21%,其中,春節黃金周期間,在京7家門店刷新了單日營業額建店新高,“五一”黃金周,全聚德王府井店連續3天破百萬。

旗下餐飲門店有:“全聚德”、“仿膳”、“豐澤園”和“四川飯店”,形成以全聚德品牌為龍頭,多品牌協同發展態勢。其餐飲業務采用連鎖經營模式,涵蓋直營和加盟兩種形式,截至報告期末,在國內外共有101家餐飲門店。此外,公司也在大力發展團膳業務,共運營了 7 個項目。

西安飲食

上半年實現營收3.49億元,同比縮減7.93%,歸屬與上市公司股東的凈利潤為-5964.63萬元,虧損同比擴大29.53%。

公司主營業務為餐飲服務、工業化食品加工及銷售。餐飲服務板塊經營多家歷史悠久的老字號餐廳,部分老字號的烹飪技藝被列為國家級、省級或市級非物質文化遺產。食品工業板塊通過旗下控股子公司生產和銷售多種工業化食品,以及老字號特色半成品的研發、生產和配送。按照行業劃分,餐飲服務貢獻了75.71%的營業收入,生產制造則貢獻了17.05%。

虧損的主要原因是2024年上半年餐飲行業面臨市場需求疲軟和激烈競爭,導致各門店客流量減少、消費水平下降,營業收入和利潤均未達到預期目標,高固定成本進一步影響了利潤表現。

達美樂

2024年上半年總收益15.5億元,同比增長不少于6.51%%;而2023年上半年則取得經調整凈虧損約人民幣1740萬元。

中國披薩市場正處于高速增長階段,外賣需求成為新動力。憑借“30分鐘必達”的極致配送效率,達美樂贏得了大量顧客。在上半年行業普遍謹慎擴店的情況下,達美樂依然保持了高速的開店節奏。

2024年上半年海底撈實現營業收入214.91億元,同比增長13.8%;核心經營利潤達27.99億元,較去年同期增長13.0%,收入與核心經營利潤均創歷史新高。

上半年海底撈外賣業務收入為5.81億元,同比增23.3%,主要由于2023年下半年起公司提供一人食精品快餐,對收入增長有較大貢獻。

海底撈在全國各地開設多家露營火鍋、校園火鍋、企業火鍋等,以滿足顧客更多元化、個性化的消費需求,進一步豐富顧客用餐體驗。海底撈上半年在營創業項目共5個,類型包括烤肉、火鍋、中式快餐等,覆蓋了更多的價格區間和消費者群體。

鍋圈食品

上半年營收為26.65億元,較上年同期的27.6億元下降3.5%,毛利為6.09億元,同比增加5.3%,毛利率為22.8%,上年同期為20.9%。

截至2024年6月底,鍋圈的零售門店網絡覆蓋31個省、自治區及直轄市共有9660家零售門店,上年同期為9915家,一年時間門店少了255家,其中自營門店從10家減少到5家,加盟店從9910家降至9650家。

變動雖然不算很大,但也體現出消費者的態度更加理性和謹慎,更加注重產品的質量與價格的平衡。

惠發食品

上半年實現營業收入8.93億元,同比增長5.72%,實現歸屬于上市公司股東的凈利潤-1643.15萬元,同比增長46.22%。

從產品角度,相比去年同期,除了供應鏈和餐飲類,惠發食品的其他產品營收全部下滑。但虧損亦有收窄,凈利潤較去年同期增加1412.45萬元,主要系公司本期營業收入增加、部分主要原材料價格降低所致。

公司上半年虧損主要為業務拓展、渠道建設等導致管理費用和銷售費用發生較多。

調味品

絕大多數品牌都在嘗試依靠開發新產品、優化產品結構和拓展銷售渠道(尤其是線上渠道)來適應市場變化和消費者需求。

但控制成本、提升運營效率才是調味品類的主線。利潤增長的品牌里有蓮花控股、星湖科技、西王食品和安琪酵母,增長的核心原因就是成本控制。

蓮花控股(預告)

預計2024年上半年,公司實現歸屬于上市公司股東的凈利潤為1.01億至1.10億元,較去年同期增加5084.04萬至5984.04萬元,同比增長101.36%至119.30%

得益于“品牌復興戰略”的持續推進,品牌優化了營銷網絡并增強宣傳,提升了市場競爭力;實施高效的降本增效措施,保持了高運營效率;以及管理層有效控制了主要原材料采購成本,實現了顯著的成本下降,共同推動了產品銷量、銷售收入的增長及銷售凈利率的提升。

中炬高新

2024年H1,實現營業收26.18億,同比縮減1.35%,歸屬上市公司股東的凈利潤為3.50億元。

核心業務是調味品板塊,上半年調味品銷售收入為25.56億元,占營業收入的97.64%。根據戰略規劃,中炬高新將持續聚焦調味品主業發展,逐步剝離非主營業務。

旗下品牌“廚邦”確立了“百年傳承,味在廚邦”的品牌定位,通過舉辦“廚邦家庭節”等方式傳遞品牌價值。梳理了醬油、雞精粉、蠔油等7個重點品類的發展趨勢,構建了清晰的品類計劃和戰略布局。針對不同渠道開發并上市了多款工業裝產品,加快了出口專供定制的步伐。圍繞“零添加”、“減鹽”、“便攜”的理念,重點完善了醬油、雞精粉、蠔油、醬料等品類的健康和便捷屬性的產品結構。

頤海國際

上半年取得收入29.27億元,同比增加11.88%;股東應占溢利3.08億元,同比減少13.85%。

這其中,火鍋調味料收入為17.48億元,同比增長5.6%,在總收入中的占比從去年同期的63.2%下降至了59.7%。復合調味料收入為4.54億元,同比增長24.4%,在總收入中的占比從去年同期的14%提升至15.5%。

頤海國際優化了自身銷售團隊的激勵機制,使得營收有所上升,但另一方面產品價格下調也導致凈利潤有所下滑。

星湖科技

2024上半年,星湖科技實現營業收入84.86億元,同比增加2.20億元,同比增長2.66%;實現歸屬凈利潤5.06億元,同比增長119.91%。

星湖科技的現金流量凈額為4.5億元,同比下跌3.37%,投資活動產生的現金流量凈額為-1.22億元,較同期增加4.78億元,主要系上年同期支付購買伊品生物股權現金對價所致。

雖然旗下的主導產品(味精、呈味核苷酸二鈉、玉米副產品)市場價格同比下滑,但因為主產品銷量逆勢增長,銷量增長抵消了價格下降對收入的影響。

日辰食品

2024年上半年營業收入18745.09萬元,同比增長15.16%;歸屬于上市公司股東的凈利潤2873.10萬元,同比增長20.68%。

從渠道看,上半年餐飲渠道依舊是日辰股份的主要收入來源,貢獻了9057.77萬元的營收,同比增長26.23%,占總收入的48.45%。食品加工貢獻營收6431.07萬元,同比增長7.24%,占總收入的34.4%。品牌定制渠道貢獻了2511.5萬元,同比增長7.95%,占總收入的13.43%。這三大渠道的收入占到了日辰股份的96%以上。

B端客戶的個性化定制服務一直都是日辰股份的強項,而C端仍需要較長的時間去鋪渠道、打品牌,在當前市場環境下,日辰股份“揚長避短”取得良好成效。

雪天鹽業

2024年上半年公司實現營業收入30.18億元,同比增長2.71%;歸屬于上市公司股東的凈利潤3.29億元,同比下降1.30%;歸屬于上市公司股東的凈資產79.93億元,同比增長4.41%;總資產116.36億元,同比增長3.8%。

分行業來看,公司主營業務鹽及鹽化工實現營收57.12億元,其中各類鹽產品實現營收23.57億元,燒堿類5.28億元,純堿17.68億元,氯化銨8.23億元。報告期內,鹽化產品累計銷售397.9萬噸,同比增長5.18%,小包鹽銷量同比增長16.4%。

總體來看數據較為穩定,市場對鹽業的需求也并未減少,但盈利能力下降,可能是資本利用率過低所致。

西王食品

西王食品發布2024年半年度報告,公司實現營業收入25.17億元,同比下跌7.91%;實現歸屬凈利潤0.41億元,同比增長179.3%,同比扭虧為盈。

關于扭虧為盈,主要原因是原料成本同比下降,同時公司在二季度加大終端市場投放力度,加快產品在終端市場動銷,以備三季度中秋節旺季銷售。

Lovate去年與競品就商業外觀產生的訴訟現雙方已達成和解,對于相關償付金額進行預提,此項對二季度利潤實現造成一定影響。

金龍魚

金龍魚實現營業收入1094.78億元,同比下跌7.78%;實現歸屬凈利潤10.97億元,同比增長13.57%。

金龍魚經營活動產生的現金流量凈額比去年同期下降84.76,一方面因為營業收入下降導致銷售回款減少;另一方面是采購及付款節奏的變化導致購買商品支付的現金有所增加。

對于營收下降,金龍魚在財報中表示,主要是因為產品價格下跌的影響超過了銷量增長帶來的營收貢獻。公司廚房食品、飼料原料及油脂科技產品的銷量較上年同期均有所增長,但是主要產品的價格隨著大豆及大豆油等主要原材料價格下跌而回落。

安琪酵母

2024年上半年,公司實現營業總收入71.75億元,同比增長6.86%;歸母凈利潤6.91億元,同比增長3.21%;扣非凈利潤5.96億元,同比下降2.50%。

雖然公司的毛利率和凈利率在2024年上半年略有下降,但第二季度均有所回升。這表明公司在成本控制和盈利能力方面仍然保持著良好的態勢,并且有能力應對市場變化帶來的挑戰。

在國內市場方面,安琪酵母也受益于國內需求的持續復蘇和原材料成本的下降。隨著經濟的回暖和消費者信心的增強,國內市場需求不斷增加,為公司產品的銷售提供了良好的市場環境。同時,原材料成本的下降也降低了公司的生產成本,提高了盈利能力。

安記食品

安記食品發布半年報,報告顯示,2024年上半年公司實現營收2.85億元,同比下降4.61%;凈利潤869.5萬元,同比下降57.87%;實現扣非凈利潤1286.6萬元,同比下降30.85%。

復合調味料熱仍然是安記食品的最大單品。財報顯示,調味品行業從細分產業發展情況來看,生產復合調味料產品的企業占調味品企業總數的百分八十以上;近些年因為產業升級、外賣外食餐飲業的發展,正逐漸步入快速增長階段,滲透率有著巨大提升空間。

從銷售渠道上來看,國內線下和國外渠道都出現了下滑,只有國內線上銷售渠道實現增長。由此可以看出,公司在電商渠道上的布局和投入取得了積極成效,線上銷售成為公司新的增長點。

味知鄉

上半年實現營業收入 3.27億元,同比下滑 21.53%;實現歸屬于上市公司股東的凈利潤 4228.91萬元,同比下滑 43.37%。

分產品看,除了“其他類”,各產品同比去年全線下滑,其中牛肉類、羊肉類、魚類和蝦類同比下滑幅度均超過20%。

味知香在報告中解釋稱,營收下降主要受市場環境影響收入下降所致。

美妝家化

對于美妝賽道而言,今年的關鍵詞是“線上”。

線上渠道已經成為了很多品牌增長的重要驅動力,比如珀萊雅、貝泰妮、巨子生物、丸美等等,尤其是丸美股份,其線上渠道營收占比高達84.34%。

多品牌的戰略也是行之有效的策略,比如貝泰妮、珀萊雅和巨子生物通過培育子品牌矩陣,為集團貢獻了額外的增長動力。

上海家化

2024上半年上海家化實現33.21億元營業收入,同比下降8.51%;歸屬于上市公司股東的凈利潤2.38億元,同比下降20.93%;歸屬于上市上海家化股東的扣除非經常性損益后的凈利潤為2.35億元,同比下降10.36%。

另據上海家化一季報,公司一季度實現凈利潤2.56億元,而半年報顯示公司上半年凈利也只有2.38億元,這意味著,上海家化在第二季度出現了單季度虧損,具體計算可知,上海家化在單季度(第二季度)虧損金額為1820萬元。

上海家化在財報中表示,公司業績受到主動降低社會庫存和處于深度調整期等多重因素影響,短期內承壓明顯。

珀萊雅

今年上半年,珀萊雅實現營業收入50.01億元,與去年同期的36.26億元相比,同比上漲了37.9%;歸屬于上市公司股東的凈利潤為7.02億元,同比大漲40.48%。

珀萊雅單品牌仍是主力品牌,今年上半年的營收為39.81億元,同比上漲37.67%,占總營收的79.71%。彩妝品牌彩棠的營收為5.82億元,同比上漲40.57%,占總營收的11.66%。

珀萊雅通過持續迭代和升級明星單品,實現了顯著的銷量增長。彩棠等子品牌的成功培育,為集團貢獻了額外的增長動力。在線上渠道的強勢表現,為其業績增長提供了有力支撐。

上美股份

上半年實現收入35.02億元,同比增長120.7%;凈利潤4.12億元,同比增長308.7%;毛利潤26.80億元,同比增長144.6%;毛利率76.5%,同比增長7.5%。

從品牌來看,上美股份收入主要來自韓束、一葉子、紅色小象三大主力品牌。2024年上半年,三大品牌的總收入為32.257億元,同比增長127.1%,占比92.1%。

尤其是韓束,它的業績爆發離不開抖音這一主要增長渠道。2024年上半年,韓束繼續保持抖音渠道美妝行業的領先地位,在抖音平臺總成交額(GMV)為34.44億元,超越去年全年業績(GMV33.4億元),取得「上半年抖音電商護膚品牌總榜」第一的亮眼成績。

貝泰妮

2024年上半年營業收入28.05億元,同比增加18.45%。歸母凈利潤為4.84億元,同比增加7.5%。

薇諾娜貢獻23.89億元,同比增長5.69%。薇諾娜寶貝貢獻收入1.01億元,同比增長39.68%。璦科縵貢獻收入26.55百萬元,同比增長64.98%,泊美上半年貢獻收入25.01百萬元。

總體來看貝泰妮通過產品結構持續優化,多品牌協同發展。線上線下共振發力,持續拓展多元增長來提升業績。

巨子生物

2024上半年公司實現營收 25.4 億元,同比增長 58.2%,歸母凈利潤 9.8 億元,同比增長 47.4%。

巨子生物的凈利潤和營業收入同比增長,主要得益于其核心品牌可復美和可麗金的良好市場表現。可復美品牌在2024年上半年實現營收20.7億元,同比增長68.6%,占總營收的81.5%。可麗金品牌實現營收3.96億元,同比增長23.6%。

可復美品牌仍處于高增階段,明星單品膠原敷料上市以來暢銷十余年,2024年618蟬聯敷料類目TOP1、膠原棒成長為公司第一大單品,2024年618登頂天貓面部精華TOP1等多項主流電商平臺榜單。

愛美客

上半年實現營業收入16.57 億元,同比增長13.53%,歸母凈利潤11.21 億元,同比增長16.35 %。

這其中,溶液類/凝膠類產品收入實現10%以上的穩健增速,毛利率水平略降。

愛美客的銷售費用率同比下降1.67%、管理費用率同比下降1.41%,使得凈利率改善,上半年公司銷售凈利率達到67.68%,同比增加1.82pp%,2024第二季度凈利率達到69.89%高位水平。

福瑞達

上半年營收19.25億元,同比下滑22.15%。凈利潤1.27億元,同比下滑33.18%。扣非凈利潤:同比增長77.19%至1.11億元。

頤蓮品牌通過聚焦第二梯隊單品打造實現增長,璦爾博士則通過調整直播板塊投放策略,加大抖音自播力度,實現銷售同比增長22%。

由于福瑞達去年同期包括房地產業務剝離前的財務數據,以及房地產業務剝離對投資收益亦有影響,在剔除地產業務影響后,營收同比增加1.48%。

丸美股份

上半年實現營收13.52億元,同比增長27.65%;扣非前歸母凈利潤為1.77 億元,同比上升35.09%,扣非后歸母凈利潤實現1.66 億元,同比增長40.21%。

2024年上半年,丸美的線上渠道實現營收11.39億元,同比增長34.85%,占公司總營收的比重達到84.34%。

很明顯,增長的主要原因是其成功的線上渠道轉型、產品創新和多元化。此外,丸美進一步深化了大單品策略,持續強化丸美品牌作為眼部護理專家及抗衰老領域權威的品牌形象,同時滲透PL戀火的高品質極簡底妝的品牌理念,深化品牌影響力。

藍月亮集團

上半年實現營收28.5億元人民幣,同比增長41%,這是藍月亮上市四年來最大的半年度營收增幅,但同時,其凈利潤虧損6.04億元人民幣,同比下降了296%。

從財報數據看,期內藍月亮大幅虧損的主因是“銷售及分銷開支”暴漲了108%,具體來說就是因推廣新產品、拓展新電商渠道及品牌建設業務,導致銷售及分銷開支大幅增長。

藍月亮與國內超頭部直播達人都有合作,包括廣告夫婦、東方甄選還有小楊哥。在今年6月份與廣東夫婦合作的一場直播中,銷售費突破上億元,這是很多中小企業一年都完成不了的業績。洗衣液作為洗護品類,總的來說沒有洗衣粉和肥皂有那么大的廣泛使用性,藍月亮想通過直播來快速提升業績,但從長期來看,不利于企業的長期發展。

線下零售

總體來說,增長的品牌傾向于擴大自身品類。

比如泡泡瑪特正在從潮玩品牌轉型為多元化的娛樂產業集團,而孩子王通過收并購實現了雙品牌運營,并實施了擴品類、擴賽道、擴業態的戰略,安踏則通過多品牌戰略和全球市場布局實現了收入增長

線下零售的業態優點和缺點都很突出,一方面能提供線上難以提供的體驗,另一方面成本壓力又相對較大,特別是消費者對價格的敏感性讓“高端化”不易實施。

泡泡瑪特

半年報顯示,上半年泡泡瑪特國際集團實現營收45.6億元,同比增長62.0%。海外市場延續亮眼表現,占總收入比重上升至近3成,超過2023年全年水平,同比增長259.6%。

通過IP孵化與運營、潮流玩具與零售、主題樂園與體驗、數字娛樂這四個主要領域的創新和拓展,泡泡瑪特正在從一個潮玩品牌轉型為一個多元化的娛樂產業集團,其影響力和業務范圍正在不斷擴大。

百果園

上半年營業收入為55.94億元,同比下降了11.1%;毛利為6.19億元,同比減少了13.2%;公司所有者應占利潤僅為8850.6萬元,同比大幅下降了66.1%。

百果園在財報中解釋稱,由于水果供應充足、整體消費能力下降以及行業競爭加劇等因素,鮮果消費物價指數(CPI)同比下降了7.8%,這在一定程度上導致了今年上半年的收入和利潤增長短期內受到影響。

但問題可能更加復雜,在消費者越來越注重性價比的趨勢下,“高端水果”并不是那么容易形成的心智,更何況傳統電商、社區團購、商圈購物市場等都提供了更具競爭力的價格,消費者不愿再為品牌溢價買單,百果園的付費會員數量正在減少。

孩子王

上半年營業收入45.20億元,同比增長8.68%,扣非歸母凈利潤為6004.55萬元,同比增長36.24%;經營活動產生的現金流量凈額達8.44億元,同比增長240.67%。

其中,母嬰商品實現39.58億元營業收入,較去年同期增長10.11%。門店方面,去年該公司收并購樂友國際,實現“孩子王 樂友”雙品牌運營模式,今年上半年新增45家門店,截止報告期末門店共有1035家。

這一增長主要受益于公司實施的“三擴”戰略,即擴品類、擴賽道、擴業態,以及加大對兒童生活館、非標增長、同城親子的投入力度。

愛嬰室

上半年營收達16.94億元,同比增長1.67%。歸屬于上市公司股東的凈利潤為0.42億元,同比增長2.2%。

奶粉占比不斷攀升,愛嬰室2024上半年奶粉營收10.16億元,占總營收比例達到59.96%。其他的食品、用品、棉紡、玩具及出行、母嬰服務、供應商服務等都在下滑。

愛嬰室緊抓母嬰消費市場提質擴容的新機遇,進一步拓寬銷售渠道,線下加速新開優質門店,線上大力開展內容營銷與品牌直播,迅速根據業務需求優化組織架構,協同服務能力不斷增強。

上半年實現營業收入377.79億元,同比下降10.11%。歸屬于上市公司股東的凈利潤2.75億元,同比下降26.34%。

上半年永輝關閉了63家門店,結合過往財報信息,永輝在2022年關閉了45家門店,2023年關閉了60家,永輝的關店速度有所加快。

營收下滑一方面來自零售競爭態勢十分嚴峻,由于大環境的因素,部分消費者的消費習慣發生變化,公司客流、客單均出現了一定程度的下降;另一方面公司主動關閉尾部門店。

飛亞達

上半年營業收入為20.76億,較上年同期縮減12.18%,歸屬于上市公司股東的凈利潤為1.47億元,同比縮減21.48%。

業績下降主要由于報告期內銷售下降導致回款減少、市場競爭加劇、成本控制不足等原因所致。同時,手表消費市場需求不足,消費預期疲軟也是原因之一。

盡管整體業績下降,飛亞達的智能穿戴業務在2024年上半年實現了顯著增長,營業收入連創新高,公司在新興業務領域仍具有強勁動力和增長潛力。

李寧

上半年實現總營收143.45億元,同比增長2.3%;毛利額72.36億元,同比增長5.8%;凈利潤19.52億元,同比下降約8%。

根據財報,李寧集團在2024年上半年的銷售及經銷開支為43.27億元,同比增長了9.6%,占總收入的比例高達30.2%,費用的增加直接壓縮了公司的利潤空間。

隨著國內運動鞋服市場競爭的不斷加劇,李寧面臨的競爭壓力增大,廣告及市場推廣開支有所增加;除此之外,行政費用開支大幅增加,主要增長是在工資薪金的增長、信息系統建設方面投入增加,以及折舊及攤銷增長等方面。

安踏

上半年實現收入337億元,同比增長13.8%。這一增長幅度超出了市場預期。

安踏旗下的多品牌戰略得到了有效實施,特別是安踏品牌和FILA品牌都實現了兩位數的收入增長。此外,包括迪桑特、可隆等在內的其他品牌收入大漲41.8%,保持了強勁的增長勢頭。

在全球市場上安踏也穩步推進布局,特別是在北美、歐洲、東南亞等地。亞瑪芬體育作為安踏集團的一部分,同樣實現了14%的收入增長,這也是自安踏收購以來的最佳半年業績;同時,公司的財務狀況穩健,研發投入的加大也為安踏未來的發展奠定了堅實的基礎。

除此之外,安踏推出了一系列改革策略,如品牌資源布局、IP商品打造、零售門店形態等方面的深入變革探索。

數碼家電

對這個品類來說,創新是品牌生命力的源泉。

比如海爾智家的制冷業務、洗護產業和空氣能源解決方案的增長,以及美的集團的智能家居業務和商業及工業解決方案的增長,都說明了創新的效能。

出海也是今年很多中國品牌的趨勢,比如極米科技推行的品牌出海與全球化戰略,盡管面臨挑戰,但營收規模較去年同期基本持平。

TCL

上半年實現營業收入162.13億元,同比下滑53.54%;歸母凈利潤-30.64億元,同比下降167.53%。

TCL中環已連續虧損三個季度,歸母凈利潤累計虧損接近60億元。

TCL中環表示,行業供需失衡加劇,公司新能源材料業務板塊進入非理性價格競爭狀態,雖仍保持單瓦成本行業領先,但降本不及市場價格下跌速度,上半年材料產品出貨62吉瓦(GW),虧損總額加大;同時,電池、組件業務板塊相對競爭力不足,整體表現落后于同業領先企業,在產業市場價格下行周期,進一步拖累公司經營業績。

海爾智家

上半年實現營業收入1356.2億元,同比增長3.0%,歸母凈利潤104.2億元,同比增長16.3%。

在具體業務板塊上,海爾智家的制冷業務、洗護產業以及空氣能源解決方案均實現了穩健增長。其中,冰箱等制冷業務全球收入達到411.28億元,同比增長1.8%,洗護產業則實現全球收入297.37億元,同比增長5.0%,顯示出消費者對高品質洗護產品的強勁需求。

海爾智家包括空調等在內的空氣能源解決方案業務,上半年實現收入292.35億元,同比增長3.8%。一方面是技術創新的結果,另一方面也與產能布局的優化相關,今年4月鄭州壓縮機合資公司正式量產,鄭州制造基地、合肥制造基地自制比例的提升。

美的集團

上半年營業總收入達2181億元,同比增長10%,繼一季度營收1065億元創集團單季新高后,又在二季度收獲1116億元,首次實現連續兩季度突破千億;歸母凈利潤208億元,同比增長14%。

美的智能家居業務(ToC)與商業及工業解決方案(ToB)分別實現11%和6%的同比增長,國內和海外收入分別實現8%和13%的同比增長,再次展現新周期的強勁勢頭。

美的持續深耕ToC與ToB產業并重的發展策略,取得了顯著成效,推動從傳統硬件產品組合向場景化解決方案升級,加速構建新質生產力,以科技推動產業升級。報告顯示,美的商業及工業解決方案收入同比增長6%,其中,新能源及工業技術收入171億元,智能建筑科技收入157億元,機器人與自動化收入為139億元。

極米科技(預告)

預計上半年度實現歸母凈利潤367.31萬元,與上年同期相比減少8905.34萬元,同比縮減96.04%。

提升產品綜合競爭力、堅定品牌出海與全球化戰略,極米科技H1營收規模較去年同期基本持平。但受到部分老產品去庫存壓力,銷售毛利率較去年同期下降,進而導致凈利潤同比縮減。

未來企業將優化資源配置、提升產品線和管理效率,以改善收入結構,提高銷售毛利率。

酒水

酒類品牌都想做高端產品,尤其是白酒。

比如水井坊、貴州茅臺和汾酒都在執行產品升級創新和品牌高端化的策略,以提升產品的市場競爭力和盈利能力。

此外,數字化轉型等新要素的注入,也給予了很多傳統品牌新的生命力。

水井坊

上半年營收17.19億,較去年同期增長12.57%。H1凈利潤為2.4億元,同比增長19.55%。

企業核心產品及散酒銷售增長,以及邛崍全產業鏈基地項目的推進,幫助營業收入相應增加,上半年實現了較好的經營成果。

得益于企業主營白酒產品的生產與銷售,覆蓋從科技研發到原料采購、產品生成及銷售的全流程。以及執行“產品升級創新、品牌高端化、營銷突破”三大策略,

貴州茅臺

上半年實現了819.31億元的營業收入,同比增長17.76%,凈利潤達416.96 億元,同比增長 15.88%,成功達成“時間過半、任務過半”的目標,為全年業績奠定堅實基礎。

茅臺聚焦主業,基酒產量穩健,品質向好。品牌價值達855.65億美元,首次躍居國內品牌第二,全球第十八,并且蟬聯全球酒類品牌價值榜首七年。

同時,茅臺深拓品牌文化,管理對標一流,數字化轉型覆蓋多領域,首次榮獲EFQM全球獎(七鉆),彰顯茅臺在高質量發展、品牌國際化與現代化建設上的卓越成效。

百威亞太

上半年實現營業收入241.68億元人民幣*,同比下滑4.3%;凈利潤約39.32億元人民幣,同比縮減6.27%。

在2024年第二季度,百威在中國區銷售有明顯下滑。主要原因是廣東和福建的強降雨氣候影響,且該兩地占據大部分的高端業務市場,以及哈爾濱麥道啤酒出現食品安全問題。

但百威在韓國和印度市場出現了強勁增長,高端產品線收入持續增加,公司展現出一定韌性。

喜力啤酒

2024年上半年,喜力啤酒實現收入1303億元人民幣*,同比增長2.23%;實現凈收入1084億元人民幣,同比增長2.07%;實現營業利潤152億元人民幣*,同比增長7.22%。

喜力在大多數地區的銷量都有所增長,但非洲、中東和東歐銷量有一定下滑。

由于所持股的華潤啤酒的估值下降,因此喜力啤酒產生了64億元人民幣的減值損失,并將全年自然經營溢利增長預測收窄至4%至8%。

汾酒

2024上半年實現營收227.46億元,同比增長19.65%;實現凈利潤84.1億元,同比增長24.27%。

中高價酒(每升130元以上產品)的銷售收入為164.27億元,其他酒類銷售收入62.33億元;直銷(含團購)渠道銷售收入1.28億元,代理渠道銷售收入210.13億元,電商平臺銷售收入15.18億元。

從上半年的市場表現來看,汾酒的收入上漲主要是因為老白汾、巴拿馬等系列增長超出預期,而汾酒在線上渠道發展加速,無論是品牌形象還是銷售量都在構建更大的勢能。

發表評論

登錄 | 注冊