紫燕百味雞渡劫上市,增收不增利陷困局

來源/子彈財觀

作者/許蕓

在“鹵味三巨頭”之后,又有一家鹵味企業成功登陸資本市場。

9月26日,上海紫燕食品股份有限公司(以下簡稱“紫燕食品”)在上海證券交易所上市,成為繼絕味食品、周黑鴨、煌上煌之后上市的第四家鹵味企業,引起眾人關注。

集合競價階段,紫燕食品以18.18元/股的價格頂格高開漲20%;連續競價階段,紫燕食品股價漲至21.82元/股,漲幅44.03%觸及新股上市首日漲幅限制,市值達到89.9億元。

據紫燕食品公告,紫燕食品本次以發行價格為15.15元/股的價格公開發行4200萬股。其中,網上投資者繳款認購的股份約3750.22萬股,金額約5.68億元;網下投資者繳款認購的股份約419.87萬股,金額約6361.07萬元。

近年來,在新消費浪潮之下,新興消費品牌積極融資、老消費品牌也向外部資本敞開懷抱加速推進上市,越來越多曾經的小眾食品受到資本和消費者的擁簇,鹵味即為其中一支。

相較于早已上市的“鹵味三巨頭”,紫燕食品對接資本的腳步稍顯緩慢,而且在疫情之后沖上市,頗有種“渡劫上市”的意味。

與目前已經上市的絕味食品相比,無論在規模、市值還是知名度上,紫燕食品仍有一定的差距。截至9月26日收盤,絕味食品的股價為48.36元/股,市值294.33億元,依然穩企鹵味行業巨頭的位置。而紫燕食品的上市,無疑將推動鹵味賽道的競爭進一步升級。

那么,紫燕食品的競爭力到底如何?在資本的助力下,紫燕食品能改變鹵味賽道格局嗎?紫燕食品面臨的銷售渠道壓力和挑戰又是什么?

01

持續的經營壓力

中國資本市場很久沒有迎來新的鹵味企業。

相關資料顯示,煌上煌于2012年上市、周黑鴨于2016年上市、絕味食品于2017年上市,在此后長達5年的時間里都沒有新上市的玩家,這也在一定程度上說明了此番邁入資本市場的紫燕食品為何會頗受關注——此前的鹵味賽道“太寂靜了”。

紫燕食品招股書顯示,其主要從事鹵制食品的研發、生產和銷售,主要產品包括夫妻肺片、百味雞、藤椒雞等以雞、鴨、牛、豬等禽畜產品以及蔬菜、水產品、豆制品為原材料的鹵制食品。紫燕食品主要品牌為“紫燕”,其門店名為“紫燕百味雞”。

“在紫燕百味雞的產品里,我最喜歡藤椒雞,雞肉很嫩,味道香香麻麻的,雖然我這樣的南方胃會覺得里面放生辣椒不夠辣,但在飯店之外能吃到這樣的熟食還是相當滿意的。”籍貫湖南的肖清(化名)如此形容紫燕百味雞給她的體驗感。

后來,肖清也陸續嘗試了紫燕百味雞的夫妻肺片、鴨脖、豬頭肉以及海帶、藕片等素食產品,不過,她直言,這些產品給她的感覺都不及藤椒雞驚艷,“感覺中規中矩吧,相比其它飯店或者鹵味店,紫燕百味雞的這些產品的口感沒有很出彩。”

盡管門店叫“紫燕百味雞”,不過,紫燕食品最具代表性的產品卻是夫妻肺片,其主要收入也來源于此。

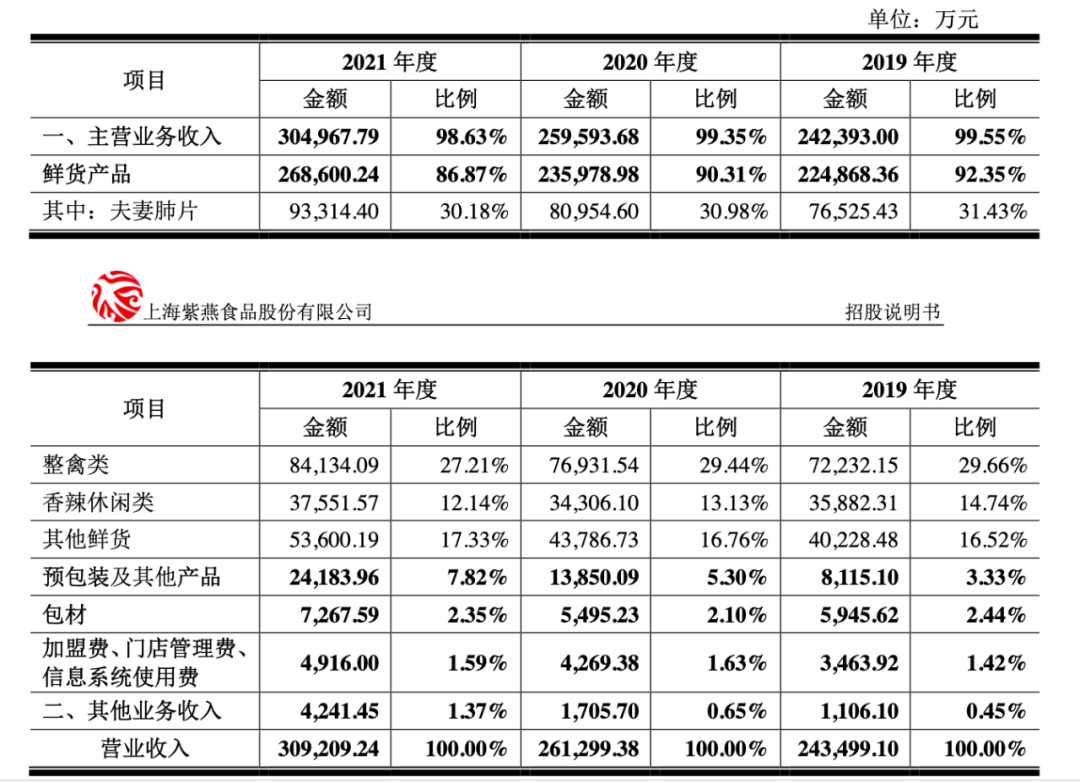

紫燕食品招股書顯示,2019年-2021年,夫妻肺片的收入分別為7.65億元、8.1億元和9.33億元,分別占其主營業務收入的31.43%、30.98%和30.18%。

整禽類產品在紫燕食品收入中的占比居第二位,2019年-2021年,收入金額分別為7.22億元、7.69億元和8.41億元,在主營業務收入中的占比分別為29.66%、29.44%和27.21%。

圖 / 紫燕食品招股書

然而,在一路向資本市場高歌猛進的同時,紫燕食品的業績表現卻并不樂觀,呈現增長乏力的趨勢。

2019年、2020年,紫燕食品業績尚在雙增長軌道上,其營收分別為24.35億元、26.13億元,歸屬于母公司的凈利潤分別為2.34億元、3.1億元。

進入2021年,紫燕食品陷入增收不增利的境地,其全年營收為30.92億元,歸屬于母公司的凈利潤下滑至2.72億元。

2022年上半年,紫燕食品實現營收16.37億元,同比增長16.52%,歸母凈利潤為9331.94萬元,同比下降27.16%。

紫燕食品方面表示,2021年及2022年1-6月,經營業績有所下滑,一方面受疫情影響,防疫管控措施的實施對線下終端門店銷售產生一定影響,進而對整體盈利水平產生不利影響;另一方面,主要原材料采購價格受境外疫情等因素影響自2021年下半年快速上漲,導致主要產品單位成本有所上升、毛利率有所下降。

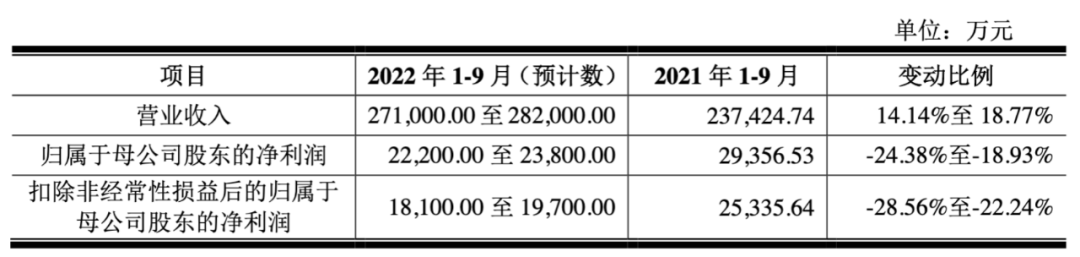

而據紫燕食品方面結合市場環境和經營狀況初步測算,其業績增收不增利的趨勢未變。

據紫燕食品預測,2022年1-9月其營收區間為27.1億元-28.2億元,同比增幅大致為14.14%-18.77%;歸母凈利潤為2.22億元-2.38億元,同比降幅大致為24.38%-18.93%;扣非經常性損益后的歸母凈利潤為1.81億元-1.97億元,同比降幅大致為28.56%-22.24%。

圖 / 紫燕食品招股書

“從今年上半年業績來看,不止是紫燕食品,絕味鴨脖、周黑鴨、煌上煌這些鹵制品企業的業績都是下滑的。”長期關注食品賽道的某券商分析師馮鑫(化名)對「子彈財觀」表示。

東方財富Choice數據顯示,今年上半年,絕味食品(絕味鴨脖)營收為33.36億元,同比增長6.11%;歸屬于上市公司股東的凈利潤為9859.27萬元,同比下滑80.36%。

而周黑鴨、煌上煌上半年業績甚至不及紫燕食品,且營收、利潤處于雙降狀態。其中,周黑鴨營收11.81億元,同比下降18.71%;母公司擁有人應占溢利1837.7萬元,同比下降91.99%。煌上煌的營收為11.82億元,同比下降15.98%;歸屬于上市公司股東的凈利潤為7991.55萬元,同比下降46.7%。

“雖然現在美團、餓了么這些外賣平臺已經很發達,但配送范圍受限,而鹵制品保質期短,對保鮮技術有很高要求,且經營渠道主要在線下,受疫情的影響比較大。”馮鑫表示。

02

銷售渠道隱患

據紫燕食品招股書披露,其主要終端門店分布于菜場、社區附近。這樣的布局極易受到疫情影響,在一定程度上也削弱了其觸達年輕消費群體的能力。

肖清告訴「子彈財觀」,她第一次接觸紫燕百味雞,是一兩年前去朋友家聚餐,去菜市場買菜時順便買的,“以前完全沒聽過這個品牌”。

“紫燕百味雞這個品牌給我的感覺是知名度不高,像周黑鴨、絕味鴨脖、煌上煌這些品牌我們平時都有聽說,逛商場或者小吃街時也有接觸到辣鹵世家、鹵有有這種比較小眾的品牌,所以最初我還挺為這個品牌惋惜的,感覺有好吃的品類卻不火。”肖清表示。

在長期的消費過程中,在北京生活了5年的肖清也見證著紫燕百味雞的變化。

“紫燕百味雞以前給我的感覺挺依賴線下渠道的。”肖清告訴「子彈財觀」,一兩年前她想買紫燕百味雞的產品基本只能自己到店購買,“以前在美團、餓了么上的店很少,偶爾有個一兩家店但很快也下線了,只能叫跑腿購買,跑腿費還挺貴。”

不過,她注意到,現在外賣平臺上北京各地區已經有了很多紫燕百味雞的門店,“感覺附近門店的數量增加了很多,應該是品牌在北京的規模擴張了,線上業務也做起來了。”

另外,在肖清看來,紫燕百味雞門店對菜市場的依賴性挺大,“幾個月前,我家附近菜市場邊上開了一家紫燕百味雞門店,后來菜市場搬遷,不久后這家店也關門了。但距離不遠的一家絕味鴨脖卻活得好好的,其實兩家店賣的東西在我看來差別不是太大,紫燕的產品還更豐富一些,可能還是品牌影響力差點意思吧!”

在疫情“黑天鵝”的沖擊之下,線下餐飲業受到不小影響,也促使餐飲業加大線上投入,靠開直播、上外賣等多種方式“自救”。從紫燕百味雞的動向看,也同樣如此。

紫燕食品方面告訴「子彈財觀」,其已正式入駐電商平臺,逐步構建了包括電商渠道銷售、商超渠道銷售、團購模式等在內的多樣化立體式營銷網絡體系。

“現在,紫燕食品第三方電商渠道已經覆蓋天貓商城(及天貓超市)、京東(及京東自營)、有贊商城、微信等主流電商平臺,實現了對絕大多數網購消費者群體的覆蓋。同時,為方便消費者隨時隨地購買紫燕產品,公司還開展了與盒馬鮮生、叮咚買菜為代表的大型O2O生鮮電商的合作。”紫燕食品方面表示。

此外,紫燕食品方面表示,其募資中的1.2億元計劃用于品牌建設、天貓/京東旗艦店推廣及渠道建設,提升公司品牌影響力和消費者認知度,拓展營銷渠道。

與絕味食品、煌上煌、周黑鴨等聚焦休閑鹵制食品領域的品牌不同,紫燕食品主要聚焦佐餐鹵制食品領域。或許,這也是其店鋪選址傾向于菜場、社區附近的原因所在。

不過,值得注意的是,據「子彈財觀」觀察,被紫燕食品列為在佐餐鹵制食品領域的主要競爭對手之一的“廖記棒棒雞”,在北京西單、合生匯、大悅城等主流商區卻開有多家店鋪,走的并不是菜場、社區這樣的“接地氣”路線,但依然有不錯銷量。

“現在的消費領域,小眾品類不斷崛起,迎合年輕人的喜好和消費觀念非常重要。一方面,年輕人更敢于消費、喜歡嘗試新事物;另一方面,年輕人樂于分享,對于品牌知名度的提升是非常有益的。”馮鑫告訴「子彈財觀」。

這在一定程度上來說,紫燕食品乃至“鹵味三巨頭”依然要面臨不少新玩家的入場挑戰與搶奪份額,喜好多變的年輕消費者只會忠于“好味道”而非某個品牌,鹵味賽道上的競爭與壓力無時不在。

03

壓力與機會

在馮鑫看來,鹵味這種即食食品,雖然可以采取真空包裝手段延長保質期,但口感也會受到影響,這也決定了若要觸及更多消費者,鹵味企業就需要大量開店。

“可以說,鹵味企業門店多寡,銷售網絡的大小,決定了其競爭力的大小。”馮鑫對「子彈財觀」表示。

美團餐飲數據觀發布的《2022年鹵味品類發展報告》指出,“三巨頭”格局不再,第二梯隊呈“F4”——“早前,周黑鴨、絕味食品、煌上煌先后上市,被譽為‘鹵味三巨頭’,而今,絕味一枝獨秀,成為唯一一個萬店品牌,而紫燕百味雞、煌上煌、久久丫、周黑鴨四大千店品牌共同構成第二梯隊。”

據公告披露,截止6月30日,絕味食品在中國中國大陸地區門店總數已達到14921家(不含港澳臺及海外市場);煌上煌門店家數為4024家;周黑鴨門店總數為3160家。

截至2022年8月2日,紫燕食品營銷網絡主要集中在華東、華北、華南、華中等區域,覆蓋20多個省、自治區、直轄市內的180多個城市,在全國的加盟及直營門店已突破5300家。

門店數量差異的背后,鹵味企業的“座次”也已因此改寫。而如前文所呈現的業績情況對比,門店數量多寡同樣與企業業績正向掛鉤。

目前來看,鹵味賽道前景還相當廣闊。美團餐飲數據觀發布的《2022年鹵味品類發展報告》指出,2022年中國鹵制品行業規模將達3691億元,預計2023年達4051億元,2018-2021年復合增長率為12.3%。而2021年,佐餐和休閑鹵制品行業規模分別為1792億元和1504億元。

值得注意的是,中國鹵味行業市場格局相當分散,據《2022年鹵味品類發展報告》,佐餐鹵味品牌前三名只占據了2.84%的市場份額,休閑鹵味品牌前三名占據的市場份額也只有9.57%。

據紫燕食品招股書披露,2020年,其在國內鹵制食品市場零售端的占有率約為1.48%-1.84%,在佐餐鹵制食品市場零售端的占有率為2.82%。

不過,即便市場分散,看似有很大發展空間,但鹵味企業要擴張并非易事。

“各地區口味差異比較大,眾口難調,這是鹵味企業擴張面臨的一大難題。而且相較于標準出品的休閑鹵制食品,佐餐鹵制品在初步標準化出廠的基礎上,需要人工進行切、拌等二次加工,更難做到標準化,也就不利于全國擴張。”馮鑫舉例道,“比如,僅僅只是拌菜這一道,北方可能喜歡放芝麻醬,但南方喜歡放辣椒。”

擴張難這一點,從紫燕食品較高的區域集中度上可見一斑。雖然營銷網絡遍及180多個城市,但紫燕食品的主要“戰場”還是在華東地區。

2019年-2021年,其在華東地區的銷售收入占主營業務收入比例分別為 75.23%、74.81%和73.51%。這一數據,側面說明紫燕食品在跨區域開發市場上面臨的難度不小。

此外,馮鑫直言,鹵制品賽道存在大量街邊攤、夫妻店,分流了市場份額,且更為“接地氣”,而品牌化運營的鹵味品牌規模普遍都還偏小,知名度、資金都比較有限,但鹵制品對及時生產能力、冷鏈運輸等方面都有很高要求,要擴大規模,面臨的資金成本、技術水平和競爭壓力等都不小。

隨著市場規模的擴張,“成本”已經成為阻礙鹵味企業發展壯大的一座大山。如何把控好成本,考驗企業經營能力。

紫燕食品方面告訴「子彈財觀」,隨著規模的持續擴張,在價格成本方面,其為有效保證能及時以合理成本獲得充足的優質原料,與上游簽署了長期合作協議及價格鎖定協議,鎖定優質供應商的產能資源及產品價格。

而在運營成本方面,紫燕食品方面表示,以經銷模式為主的銷售模式,有效降低了公司自行開發終端加盟門店在時間、成本上的不確定性以及對終端渠道的管理復雜度,對公司降低運營成本具有一定幫助。

根據紫燕食品招股書介紹,紫燕食品與經銷商簽訂《特許經營合同》,經銷商向其買斷產品,獲得授權在約定經營區域內經銷的特許產品,通過加盟門店實現終端銷售。紫燕食品對經銷商及其終端加盟門店不具有控制權,各經銷商及終端加盟門店實行獨立核算,自負盈虧,但在具體經營方面須接受紫燕食品的業務指導與監督。

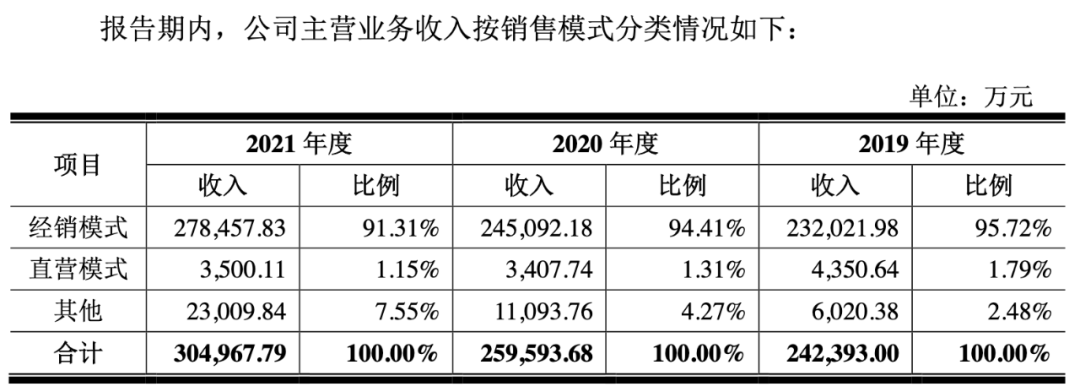

2019年-2022年,紫燕食品主營業務收入中,經銷模式收入分別達到23.2億元、24.51億元和27.84億元,分別占其主營業務收入的95.72%、94.41%、91.31%;而其直營模式帶來的收入只占1.79%、1.31%和1.15%。

在馮鑫看來,紫燕食品上市有助于其提升品牌影響力、加快擴張速度,“一方面,企業可以有更多渠道募集更多資金用于自身發展;另一方面,在可信度上,作為上市公司,加盟商對于品牌的信任度也會提升。”

04

結語

在消費升級的趨勢下,消費者對于飲食多樣性的需求增加,諸多曾經的小眾食品品類得以借助資本的力量崛起,這也成為支撐鹵制品賽道快速成長的助力。

然而,大潮之下,不管是紫燕食品,還是絕味食品、周黑鴨、煌上煌,乃至一些規模尚小的品牌,都在資本的助力下進行著激烈的較量。

雖然鹵制品市場格局分散,看似前景廣闊,但保鮮技術、冷鏈能力、飲食文化差異等都成為橫亙在鹵味企業擴張面前的重重山巒,由“夫妻店”、“街邊攤”長期把持的市場也并非那么容易撼動。

在“后疫情時代”這一背景下,對于紫燕食品、絕味食品等規模化運營的品牌而言,競爭或許才剛進入初級階段。

發表評論

登錄 | 注冊