坑過張?zhí)m的資本圈,咋又讓中國餐飲心動了?

出品/節(jié)點財經(jīng)

撰文/零度

背靠全球最大的披薩公司,達美樂中國即將沖擊港交所。

繼今年3月招股書失效后,達勢股份近日再次更新了招股書。作為全球最大披薩公司達美樂的中國特許經(jīng)銷商,達勢股份堅定的上市之心,或與疫情下艱難求生有關(guān)。

今年8月份,達美樂的意大利特許經(jīng)銷商申請了破產(chǎn),原因是疫情之下,公司現(xiàn)金已然耗盡。達勢股份面對的情況也不容樂觀。

最近三年多,進入中國市場25年的達美樂已經(jīng)虧掉了10.22億元。

餐飲業(yè)的大環(huán)境也正在改變。

自從2020年,西貝老總賈國龍喊出西貝賬上的現(xiàn)金撐不過三個月后,餐飲行業(yè)開始集體反思。

“過去,餐飲行業(yè)對資本市場并不關(guān)注,一家較為火爆的店,年收入上百萬,對于餐飲老板來說也夠了。”一位餐飲行業(yè)投資人表示,“他們普遍對規(guī)模化、資本化沒有興趣。”

隨著海底撈的上市,張勇晉級新加坡首富,情況開始改變。

“這在餐飲行業(yè)確實引發(fā)了不小的震動,很多餐飲同行們開始躍躍欲試,希望能在資本市場分一杯羹。”上述投資人直言。

除了達美樂,七欣天、鄉(xiāng)村基、楊國福、撈王、綠茶、老鄉(xiāng)雞都開始試水資本市場。

中國餐飲項目,要集體闖關(guān)二級市場了。

01

外來的披薩能喂飽中國食客嗎?

2000年前后,披薩在中國市場還算一個高端飲食。當時,必勝客強勢占領(lǐng)中國市場,一批白領(lǐng)精英坐在必勝客的玻璃櫥窗后,嘗鮮海外來的味道——這是新中產(chǎn)的滋味。

披薩的香甜,加之海外飲食文化的入侵,不僅火了必勝客,也讓披薩這個品類在中國市場徹底崛起。

1997年,達美樂也進入中國市場。此后,其開始收購美樂比薩在北京、天津、上海、江蘇、浙江的特許經(jīng)營權(quán),又在2017年將經(jīng)營區(qū)域擴大至整個內(nèi)地以及香港、澳門地區(qū)。

但由于必勝客先入為主,以單一品類打天下的達美樂想要反超,難度不小。

圖片來源:浙商證券

浙商證券研報顯示,目前國內(nèi)披薩市場份額占比第一的品牌仍是百勝中國旗下的必勝客。從2017年開始,達美樂奮起直追,到如今,其門店數(shù)量與市場份額,仍與必勝客相去甚遠。

資料顯示,中國披薩市場高度集中,按2021年收益計算,前五名品牌共占據(jù)了51.6%的市場份額。其中,排在第一的是必勝客,一家的市場份額就達37.4%。排在第二的是中國本土連鎖餐飲——尊寶比薩,市場份額為6%。

達美樂中國排名第三,2021年該品牌收益為1.6億元,門店數(shù)量為468家,市場份額為4.4%。

為了更好的對抗競爭,達美樂的開店速度也在加快。從2019年到2021年,達美樂的門店數(shù)從188家增加至468家,三年復合年增長率為35.53%,并于2022年6月30日前進一步增加至508家。

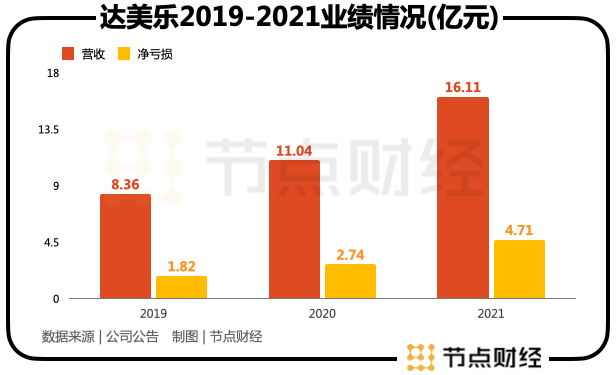

開店也給達美樂帶去了巨大的成本壓力。2019年至2021年,達美樂中國分別實現(xiàn)營收8.36億元、11.04億元、16.11億元。凈虧損分別為1.82億元、2.74億元、4.71億元。

對于持續(xù)虧損的原因,達美樂中國于招股書中解釋稱,主要由于公司將大量初始投資用以推動門店網(wǎng)絡的快速增長,而新店初期并不盈利,需要時間提高銷售額及收回開店成本。

更值得一提的是,達美樂進入中國后,提出“30分鐘內(nèi)送達”的承諾,為其帶去巨大的成本。為此,每一家達美樂門店都配備了專職外送騎手,并通過智能訂單調(diào)度系統(tǒng)保證準時。

截至今年上半年末,達美樂中國旗下的專職騎手數(shù)量達到6500人。此外,公司還有9705名兼職員工,其中包括不少外包騎手。

數(shù)據(jù)顯示,從2019年至2022年上半年,達美樂中國的員工薪酬開支分別為3.36億元、4.69億元、7.03億元、3.37億元,分別占到公司同期總營收的40.1%、42.5%、43.7%、37.1%。其中,公司聘用外包騎手產(chǎn)生的員工薪酬開支分別為2360萬元、3140萬元、4630萬元及2030萬元。

達美樂迫切的上市需求,除了疫情和盈利壓力,還有一個重要原因是達美樂中國的特許經(jīng)營權(quán)僅到2027 年的6月份。留給達美樂中國的時間已不到5年。而與達美樂一起焦慮的,還有中國餐飲企業(yè)。

02

二級市場,中國餐飲企業(yè)跳不過的龍門陣

除了達美樂想要借助資本市場度過艱難時刻,七欣天、鄉(xiāng)村基、楊國福、撈王、綠茶、老鄉(xiāng)雞也紛紛開啟了上市之路。

這條路,很難走。

據(jù)港交所最新披露,餐飲品牌綠茶餐廳的上市申請材料“失效”。這已是綠茶餐廳第三次遞表、第二次通過聆訊后招股書再次失效。

老娘舅、鄉(xiāng)村基、楊國福、老鄉(xiāng)雞等此前公布擬登陸資本市場的中式餐飲品牌,他們的上市環(huán)節(jié)多處于“卡殼”階段,進展緩慢或停滯不前。

作為國內(nèi)初生代網(wǎng)紅餐廳代表,綠茶餐廳的IPO之路可謂一波三折。2021年3月,綠茶餐廳首次遞交上市申請,擬在香港主板上市。因財務數(shù)據(jù)單位錯誤、“流動負債總額”寫成了“流動資產(chǎn)總額”等錯誤,六個月后該版本的上市申請自動失效。

半年后,綠茶餐廳再次遞交上市申請,并在今年3月7日披露了通過上市聆訊的招股書,但申請材料又一次失效。

但到了2022年4月7日招股書再次失效。一天后,綠茶餐廳第三次遞交了招股書,并于三天后通過聆訊,沒想到時隔6個月會再度失效。

綠茶上市之路不順,與其不穩(wěn)定的經(jīng)營業(yè)績有關(guān)。

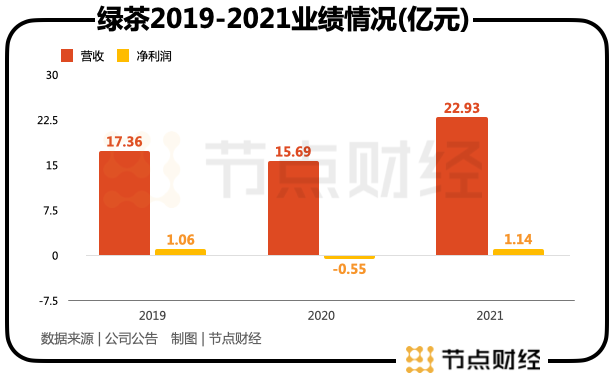

招股書顯示,2019年—2021年,綠茶餐廳營收分別為17.36億元、15.69億元和22.93億元;凈利潤分別為1.06億元、-5526.2萬元和1.14億元;凈利潤率分別為6.11%、-3.51%和4.97%。同時段調(diào)整后凈利潤率分別為6.1%、-0.7%和6%,低于8%—10%的行業(yè)平均水平。

最說明餐館火爆程度的指標——翻臺率也在下滑。綠茶集團2018年、2019年的翻臺率分別為3.48次/天、3.34次/天。而在2020年、2021年,受疫情影響,其翻臺率分別為2.62次/天、2.92次/天。

綠茶之外,不少餐飲企業(yè)的上市進程均為失效。

今年7月25日,港交所官網(wǎng)顯示,由于六個月內(nèi)未通過聆訊,鄉(xiāng)村基的IPO申請狀態(tài)已轉(zhuǎn)為“失效”。此后的7月30日,鄉(xiāng)村基再度提交上市申請。今年9月,楊國福在港交所的上市申請材料也顯示“失效”,目前已無法正常查看或下載,IPO進程阻滯。

沖擊A股的餐飲企業(yè)同樣艱難。

距離對賭協(xié)議約定的最終期限還剩一個多月,老娘舅算著時間遞交了上市材料。2021年,疫情中掙扎一年后,其凈利潤雖出現(xiàn)回升,仍不及2019年水平。

另一邊,同樣沖刺A股的老鄉(xiāng)雞情況也不理想。2019-2021年,老鄉(xiāng)雞營收規(guī)模由28.59億元擴張至43.93億元,2020、2021年分別同比增長20.8%、27.18%,盈利能力方面,2019-2022H1,老鄉(xiāng)雞的毛利率從19.02%持續(xù)下滑至16.47%。

由于A股主板審核周期更長、條件更嚴格,老娘舅、老鄉(xiāng)雞面臨的上市難度更大。

此外,這兩個項目一個共同點就在于,地域限制較為明顯。由于我國地域遼闊,“千里不同風,百里不同俗”,導致中式餐飲的口味眾多,中式快餐難以走向全國。老娘舅、老鄉(xiāng)雞和鄉(xiāng)村基等中式快餐品牌雖紛紛謀求上市,但區(qū)域性均較為明顯。

大批餐飲企業(yè)紛紛欲求資本一躍,很大程度上是不少餐飲企業(yè)經(jīng)歷一波暫停營業(yè)與客流下滑的經(jīng)營滑鐵盧下,求資本加持的,就是希望通過資本付出,增加自身抗風險能力,預防資金鏈斷裂、現(xiàn)金流吃緊的情況。

03

資本和餐企的“愛恨情仇”

中國餐飲行業(yè)每一次上市潮,都與社會經(jīng)濟環(huán)境相關(guān)。如果追溯第一波上市潮,還要回溯到2008年金融危機前后。當時,包括俏江南一批項目開始融資,謀求上市。

當時以全聚德、小肥羊、湘鄂情等在內(nèi)的一批老牌餐飲企業(yè)先后上市。此后的時光中,小南國等新晉高端餐飲品牌開始奔赴二級市場。

但成功者仍是少數(shù),大部分餐企主動或被動中止IPO,停在了IPO門口,如狗不理、俏江南、金錢豹等。即便今日風光無兩的九毛九,上市旅程也頗為坎坷,曾在2年的上市準備后主動終止IPO。

在成功背后,有大量被雪藏的案例。俏江南和張?zhí)m,就是一個典型案例。

如今,張?zhí)m在直播間賣酸辣粉時,也不忘罵“海外金融流氓”。

為了引入資本,張?zhí)m與鼎暉簽訂了對賭協(xié)議,從而拿到了2億投資,但協(xié)議中約定,俏江南需要在2012年完成IPO。此后,俏江南無緣國內(nèi)IPO,想要沖擊港股也一波三折。無奈之下,張?zhí)m低價將股份賣給了CVC,也導致她喪失了俏江南的控制權(quán)。

與其相似的案例不少,比如,同樣被CVC割韭菜的大娘水餃。

餐飲項目對資本有了天然的防備心。

另外,餐飲項目天然的商業(yè)模式就是高現(xiàn)金流,如果不進行大規(guī)模擴張,對資金的渴求并不強烈。

一個死守小區(qū)門口幾十年的鹵味店,年收入上百萬非常正常。反而是在擴張時,第二店的收入普遍沒有第一家店好,甚至是虧損的。

小富即安,也是餐飲項目創(chuàng)始人普遍的狀態(tài)。

“餐飲項目本來就對資本化興趣不大。另外,二級市場對于餐飲企業(yè)的準入門檻十分高。”上述投資人介紹。

從資本角度看,港股以機構(gòu)投資者為主,比如黑石這樣的機構(gòu),超過10億美元才能建倉,而餐飲企業(yè)早幾年利潤達到3、5個億就能進百強企業(yè),但卻遠遠達不到資本市場的要求,這也導致了投資人并不關(guān)注這個行業(yè)。

另一個原因是,中餐很難標準化。中國這樣的餐飲大國之所以沒有走出“麥當勞”,最主要的原因是中餐很難標準化,可規(guī)模化的程度低。

“我們也看過一些餐飲項目,如果非常頭部,他們根本不需要投資。將我們拒之門外也是常識。”北京一位專門投向消費的基金合伙人告訴節(jié)點財經(jīng)。“作為市場規(guī)模大,企業(yè)規(guī)模小的低集中度行業(yè),餐飲業(yè)一直以高汰換、低標準化著稱,資本向來對這類缺乏快速成長性的標的公司避之不及。”

直到疫情到來,這種“互不理睬”的格局悄然改變。

首先是海底撈的成功上市,讓更多這一品類的項目看到了登陸資本市場的曙光。

海底撈上市后,總市值一度突破1844億港元,這一體量,已經(jīng)超過了太古地產(chǎn)、龍湖集團、恒基地產(chǎn)等地產(chǎn)巨頭企業(yè)。緊接著,九毛九登陸港股,這家發(fā)跡于海口的小面館,在上市的首日股價暴漲56%,靜態(tài)市盈率估值已經(jīng)高達113倍,超過了此前86倍估值的海底撈。

“海底撈和九毛九成功上市,在餐飲行業(yè)內(nèi)引發(fā)了極大的震動。”上述投資人表示。

2020年,一場疫情,長時間,大面積關(guān)店,讓原來號稱永不上市的西貝開始籌備上市之路。

賈國龍表示,西貝計劃在2026年上市,目前正按照港股要求準備IPO,“因為過往3年疫情影響導致西貝的營收數(shù)據(jù)不好看,我們想用2023年至2025年的報表。”從“永不上市”到如今的計劃上市,賈國龍解釋,疫情改變了他的一些認知。“其實餐飲是現(xiàn)金流行業(yè),遇到大災大難還是很脆弱的。(餐飲企業(yè))能有股權(quán)融資的話,資本結(jié)構(gòu)就會變得更好。”

餐飲企業(yè)再一次向著資本市場發(fā)起沖擊。下一個海底撈和九毛九,或許正在路上。

發(fā)表評論

登錄 | 注冊