REITs對(duì)我國(guó)商業(yè)地產(chǎn)行業(yè)將產(chǎn)生哪些重要影響?

出品/聯(lián)商專欄

撰文/吳明毅

2023年,行業(yè)企盼已久的公募REITs終于落地,這之于行業(yè)而言意義尤為重大、影響極其深遠(yuǎn),可對(duì)于習(xí)慣了“務(wù)實(shí)”的絕大多數(shù)商業(yè)人而言,對(duì)于如此具跨時(shí)代意義的存在往往是“反應(yīng)遲鈍”的,畢竟它距離普通從業(yè)者而言似乎有些太遠(yuǎn)。但“颶風(fēng)起于青萍之末”,恰如每一次工業(yè)革命,若未洞察先機(jī),依舊按部就班,則最終大概率陷入被淘汰的尷尬境地。

本文將圍繞REITs是什么,有什么意義、價(jià)值、影響,從宏觀及微觀兩個(gè)層面進(jìn)行分析、闡釋,一家之言,歡迎指導(dǎo),交流共進(jìn)。

一、走近“REITs”

REITs即不動(dòng)產(chǎn)投資信托基金,百度百科的定義為:

不動(dòng)產(chǎn)投資信托基金(Real Estate Investment Trust,簡(jiǎn)稱REIT),也稱“房地產(chǎn)投資信托基金” ,最早的定義為“有多個(gè)受托人作為管理者,并持有可轉(zhuǎn)換的收益股份所組成的非公司組織”。由此將REITs明確界定為專門持有房地產(chǎn)、抵押貸款相關(guān)的資產(chǎn)或同時(shí)持有兩種資產(chǎn)的封閉型投資基金。

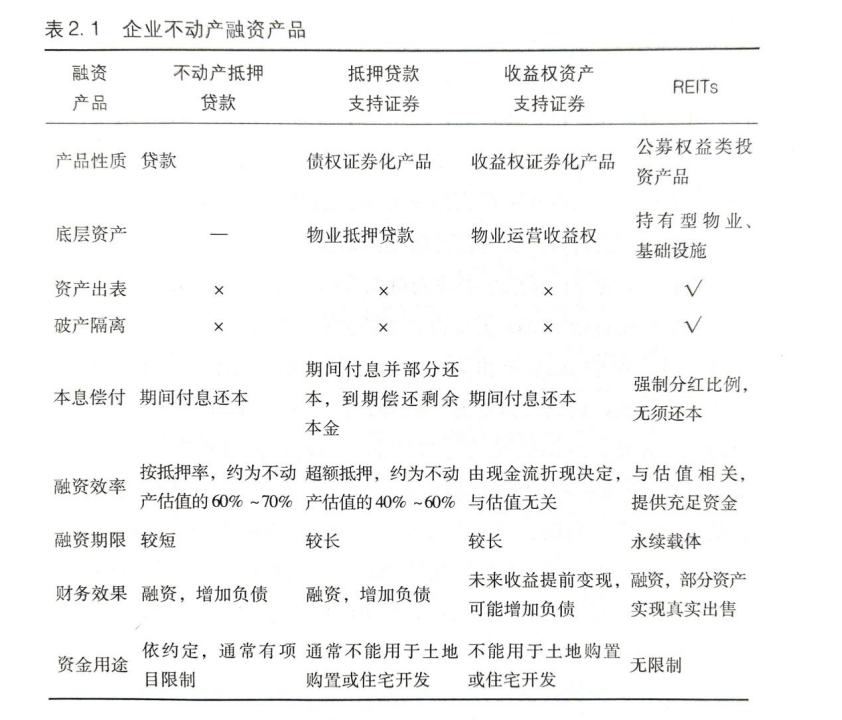

簡(jiǎn)言之REITs是將相關(guān)不動(dòng)產(chǎn)(如房產(chǎn)、商業(yè)地產(chǎn)、產(chǎn)業(yè)園區(qū)、物流園區(qū)、甚至諸如公路等基礎(chǔ)設(shè)施)金融資產(chǎn)化,從而吸引更廣泛的投資者參與投資的一種金融產(chǎn)品。所以要真正理解REITs,就應(yīng)先了解企業(yè)融資相關(guān)重點(diǎn)。

企業(yè)與融資相關(guān)的財(cái)務(wù)行為有兩種:增量融資與存量盤活。增量融資是指通過銀行貸款、發(fā)行債券或增資擴(kuò)股等方式為企業(yè)經(jīng)營(yíng)活動(dòng)融入資金;存量盤活則是指通過永久或暫時(shí)出售的方式,將存量資產(chǎn)轉(zhuǎn)變?yōu)橘Y金,以支持企業(yè)的經(jīng)營(yíng)活動(dòng)。REITs即屬于存量盤活的一種高效方式,相較于其他不動(dòng)產(chǎn)融資方式,REITs更為靈活、高效且極大降低融資成本,故發(fā)展迅速、備受推崇。

不動(dòng)產(chǎn)融資產(chǎn)品-《中國(guó)REITs市場(chǎng)建設(shè)》

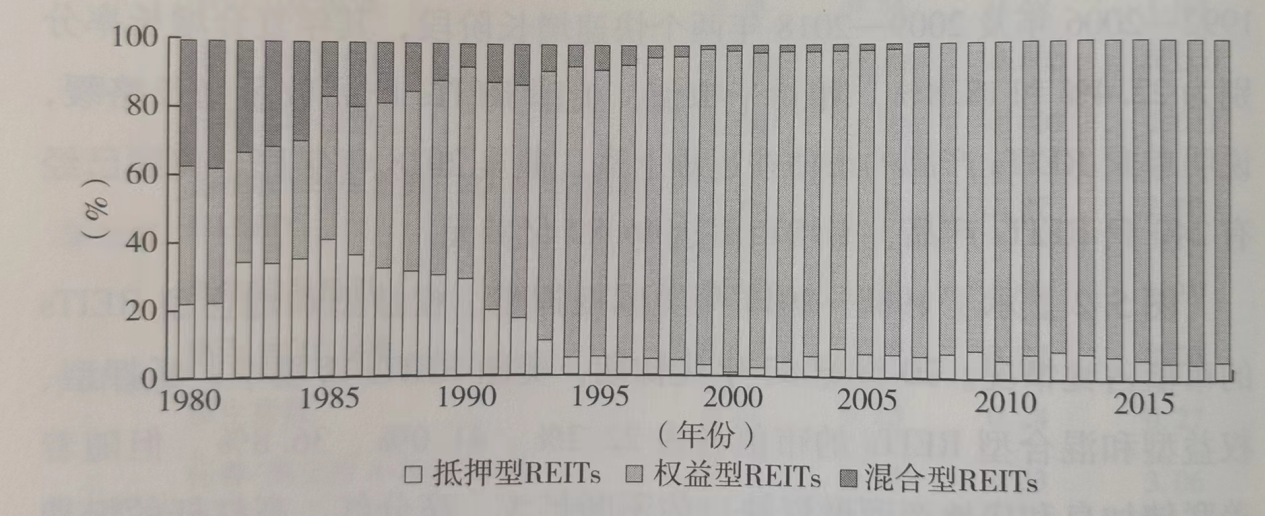

REITs主要分為三類:抵押型、權(quán)益型、混合型。目前占市場(chǎng)絕對(duì)主流的是權(quán)益型REITs ,權(quán)益型REITs主要投資于成熟的不動(dòng)產(chǎn)資產(chǎn),以不動(dòng)產(chǎn)產(chǎn)生的長(zhǎng)期、穩(wěn)定的現(xiàn)金流(租金)作為主要的收益來源。而我國(guó)目前推出及行業(yè)所對(duì)應(yīng)的REITs亦為權(quán)益型。

1980-2018年美國(guó)抵押型、權(quán)益型和混合型REITs占比-彭博、全美房地產(chǎn)投資信托協(xié)會(huì)

在美國(guó)等成熟的金融市場(chǎng),REITs和資產(chǎn)支持證券等直接融資獲得的資金是商業(yè)地產(chǎn)企業(yè)最主要的資金來源,而銀行抵押貸款等間接融資獲得的資金則是輔助的資金來源。而目前中國(guó)商業(yè)地產(chǎn)的證券化規(guī)模僅相當(dāng)于美國(guó)的1%,未來商業(yè)地產(chǎn)行業(yè)的進(jìn)一步發(fā)展將在很大程度上依賴REITs市場(chǎng)的建設(shè)和發(fā)展。根據(jù) REITs 占GDP和股票總市值的比例推測(cè),中國(guó)境內(nèi)REITs市場(chǎng)規(guī)模為5萬億~12萬億元,商業(yè)物業(yè)作為不動(dòng)產(chǎn)市場(chǎng)和REITs市場(chǎng)中的重要分類也必然向其他發(fā)達(dá)國(guó)家看齊,預(yù)計(jì)占比將達(dá)25%~30%,對(duì)應(yīng)市場(chǎng)規(guī)模預(yù)計(jì)將達(dá)1萬億~3.6萬億元,空間極為廣闊。

二、REITs的主要意義與作用

由其屬性則能推導(dǎo)出REITs的四大主要意義與作用:

1、定價(jià)。常言道“王婆賣瓜、自賣自夸”,這并非只是指出賣家為促銷而刻意的夸大,也包含“自己看自己的東西總是更好”的慣性認(rèn)知。所以若任由賣方定價(jià),則結(jié)果往往“高估”;而由買方定價(jià),則往往“低估”,如此市場(chǎng)的意義突顯而出——因買方貨比三家、賣方相互比價(jià)比貨,最終得出了最合理的價(jià)格。所以通過REITs將相關(guān)資產(chǎn)推向市場(chǎng),由市場(chǎng)給出最為合理的定價(jià),并進(jìn)一步優(yōu)勝劣汰。

2、去風(fēng)險(xiǎn)(化債)。REITs實(shí)質(zhì)是為“化債”而生的金融產(chǎn)品,這只要看一下其對(duì)應(yīng)標(biāo)的“不動(dòng)產(chǎn)”的主要屬性即可:重資產(chǎn)、投資大、周期長(zhǎng),因此其投資方極其有限(基本是銀行、基金之類),所以風(fēng)險(xiǎn)也皆集中在這些大家伙身上,一旦出問題,極易引發(fā)系統(tǒng)性風(fēng)險(xiǎn)。而通過REITs將相關(guān)重資產(chǎn)轉(zhuǎn)化成為流動(dòng)性更強(qiáng)的金融資產(chǎn),如股票、基金一般便捷交易,普通投資者亦可購(gòu)買,借助市場(chǎng)的力量高效消化相關(guān)前期投資,風(fēng)險(xiǎn)隨之分?jǐn)偂_@就像前一段時(shí)間的股票市場(chǎng),如果不是有那么多散戶共同分擔(dān),僅憑銀行、基金硬扛,結(jié)果可想而知。

3、提升資金效率。這不難理解:不動(dòng)產(chǎn)屬于大資金長(zhǎng)期投資,相當(dāng)于將相關(guān)資金長(zhǎng)期鎖定,加之投資額度大、周期長(zhǎng),故資金退出難度大,畢竟有能力接盤者屈指可數(shù)。這只要想想當(dāng)年萬達(dá)王董的斷臂求生即可,那么多優(yōu)質(zhì)資產(chǎn)只能被迫打包賤賣,正是因?yàn)槟芙颖P者實(shí)在太少。而REITs則完美解決了這個(gè)問題,用市場(chǎng)的力量承接相關(guān)前期投資,如此則前期的大資金被釋放出來,又可進(jìn)行新的投資,所以這同時(shí)激發(fā)了大資金的投資熱情,一切隨之步入良性循環(huán)。

4、明確資金退出渠道,“投融管退”實(shí)現(xiàn)閉環(huán)。REITs 對(duì)于原物業(yè)持有人來說是一條資金退出渠道,有效解決了一直以來困擾商業(yè)地產(chǎn)的最大痛點(diǎn)——投融管退的“退”。而有了明確、高效的退出路徑,投資方自然就更敢于與樂于投資了,畢竟不動(dòng)產(chǎn)雖“重”,但正因此所以更穩(wěn)、安全性更高。如此對(duì)于大資金而言即成為極優(yōu)的投資標(biāo)的,行業(yè)亦將隨之步入快車道。

三、REITs或?qū)?duì)行業(yè)引發(fā)的宏觀影響

由REITs的四大主要意義則可推導(dǎo)出其或?qū)?duì)行業(yè)產(chǎn)生的一系列主要影響及趨勢(shì):

1、行業(yè)整體由高速發(fā)展向高質(zhì)量發(fā)展深刻轉(zhuǎn)型。高速即規(guī)模擴(kuò)張,高質(zhì)即運(yùn)營(yíng)效率,故相關(guān)轉(zhuǎn)型簡(jiǎn)言之即由原先的向規(guī)模擴(kuò)張要效益轉(zhuǎn)為今后的向運(yùn)營(yíng)效率要效益。投資者為什么投你?因?yàn)槟悴粌H安全且分紅可觀,還有較大升值空間;那如何保證這些優(yōu)勢(shì)?答:運(yùn)營(yíng)得好;運(yùn)營(yíng)好的標(biāo)準(zhǔn)是什么?答:利潤(rùn)多;如何利潤(rùn)多?出租率、收繳率、租售比……以及“開源節(jié)流”能力,而這些皆屬運(yùn)營(yíng)范疇,所以可得出如此結(jié)論,未來商業(yè)將隨之真正進(jìn)入“重運(yùn)營(yíng)時(shí)代”。

2、輕資產(chǎn)模式將迎來爆發(fā)期。輕資產(chǎn)實(shí)質(zhì)是“重運(yùn)營(yíng)”,即資產(chǎn)方與運(yùn)營(yíng)方的強(qiáng)強(qiáng)聯(lián)合,專業(yè)方做專業(yè)事。之前對(duì)于資產(chǎn)方(地產(chǎn)開發(fā))而言,輕資產(chǎn)模式更多是為了“填空”,即對(duì)業(yè)主所承諾配套的兌現(xiàn)及閑置資產(chǎn)的啟用,至于收益對(duì)于習(xí)慣了“饕餮盛宴”的開發(fā)商而言無異于“雞肋”。而REITs則可幫助原物業(yè)持有人實(shí)現(xiàn)輕重資產(chǎn)分離及轉(zhuǎn)型,使原物業(yè)持有人由重資產(chǎn)運(yùn)營(yíng)模式向輕資產(chǎn)運(yùn)營(yíng)模式轉(zhuǎn)變,如由購(gòu)物中心的持有人轉(zhuǎn)變?yōu)橘?gòu)物中心的運(yùn)營(yíng)者,以輕資產(chǎn)撬動(dòng)重資產(chǎn)的運(yùn)營(yíng)收益。所以對(duì)于資產(chǎn)方而言出現(xiàn)了兩條路徑:

·加快自身運(yùn)營(yíng)能力建設(shè)

·更加倚重優(yōu)質(zhì)輕資產(chǎn)運(yùn)營(yíng)方

因?yàn)檫\(yùn)營(yíng)效率直接決定了資產(chǎn)價(jià)格、收益及進(jìn)一步發(fā)行REITs的能力,故相關(guān)市場(chǎng)將愈發(fā)偏向“賣方市場(chǎng)”,存在極大概率催生一家乃至數(shù)家“資產(chǎn)專業(yè)運(yùn)營(yíng)巨頭”。

3、行業(yè)大概率出現(xiàn)大洗牌且馬太效應(yīng)越來越強(qiáng)。這不難理解:市場(chǎng)喜歡好東西,通過REITs更能分清好東西,所以好東西自然會(huì)獲得更多資源賦能,故強(qiáng)者愈強(qiáng);此長(zhǎng)彼消,對(duì)應(yīng)的不好的東西則會(huì)被市場(chǎng)邊緣化直至最終淘汰。

這就好像一初入某市場(chǎng)的不誠(chéng)信商家,大家看其貨品不錯(cuò)、加之店家能說會(huì)道故而掏錢消費(fèi),結(jié)果發(fā)現(xiàn)他原來是“鬼秤”,你說此商家之后會(huì)如何?即便之后不再搞鬼秤了也不行,失去信任了,自然就會(huì)被淘汰了。因此對(duì)于當(dāng)下率先發(fā)行REITs的四家公司而言實(shí)則既是機(jī)遇、又是挑戰(zhàn),因?yàn)橐坏┦袌?chǎng)發(fā)現(xiàn)其言過其實(shí),那就會(huì)如前述鬼秤商家那般步履維艱了。

因此行業(yè)大概率將迎來分水嶺:強(qiáng)者將獲得更多資源加持而愈發(fā)兵強(qiáng)馬壯、加速跑馬圈地;弱者則會(huì)愈發(fā)捉襟見肘,且其骨干亦會(huì)被強(qiáng)者吸引而漸漸離心離德,自然越來越弱,最終淪為強(qiáng)者的“盤中餐”。但須注意的是:這一切都是市場(chǎng)的選擇,而不是靠諸如背景等其他優(yōu)勢(shì)。

4、存量物業(yè)或?qū)⒂瓉聿①?gòu)或改造潮。據(jù)相關(guān)資料顯示:目前我國(guó)重點(diǎn)城市人均購(gòu)物中心商業(yè)面積已達(dá)0.6平方米,僅略低于紐約市人均0.74平方米的水平,可對(duì)比中國(guó)重點(diǎn)城市與紐約的消費(fèi)水平和能力可以發(fā)現(xiàn),中國(guó)的商業(yè)物業(yè)整體面臨結(jié)構(gòu)性過剩問題,加之人口、城市化觸頂?shù)戎T多因素,整體實(shí)質(zhì)已經(jīng)進(jìn)入存量時(shí)代。

由于改造需求資金多、回報(bào)周期長(zhǎng)、融資難\成本高等問題,大量老舊項(xiàng)目陷入“應(yīng)改而不能改”的窘境,而REITs的推出則有效解決了相關(guān)困擾,也為核心地段的老舊項(xiàng)目帶來較大機(jī)遇與想象空間。但須注意的是,由于REITs發(fā)行門檻不低,投資者極為看重收益,所以相關(guān)機(jī)會(huì)更像是為強(qiáng)者定制,換言之,這將給予優(yōu)質(zhì)資產(chǎn)運(yùn)營(yíng)方更多“撿漏”機(jī)會(huì)。

5、行業(yè)或?qū)⒂瓉怼胺菢?biāo)時(shí)代”。一方面是存量物業(yè)“千奇百怪”,另一方面則是標(biāo)準(zhǔn)化產(chǎn)品嚴(yán)重過剩、同質(zhì),所以存量改造方向也將向“個(gè)性化”深刻轉(zhuǎn)型,“非標(biāo)時(shí)代”呼之欲出。

所以REITs的推出對(duì)于各體系而言著實(shí)危機(jī)并存,甚至對(duì)一些弱者而言危大于機(jī),但大幕已然拉開,是騾子是馬不得不拉出來溜溜,“是成為食物鏈的王者還是王者的盤中餐”只能看自己的能力了。每一個(gè)運(yùn)營(yíng)能力不俗的體系都將成為下一時(shí)代王者的有力競(jìng)爭(zhēng)者與潛力股。所以“良禽”們?cè)撊绾螕衲荆窟@正是風(fēng)向標(biāo)。

四、REITs或?qū)π袠I(yè)引發(fā)的微觀方面影響

REITs的投資邏輯明確:投資者投資優(yōu)質(zhì)資產(chǎn)(好東西),何謂優(yōu)質(zhì)資產(chǎn)?安全、穩(wěn)定、收益高。由于REITs的標(biāo)的皆是成熟期項(xiàng)目,故而安全、穩(wěn)定性方面基本不存在問題,所以核心皆指向一點(diǎn)——收益,故而行業(yè)的重點(diǎn)也將聚焦于收益,即利潤(rùn)。

如此一來,誰(shuí)能確保持續(xù)產(chǎn)出不凡利潤(rùn),誰(shuí)就能成為未來強(qiáng)者。利潤(rùn)源自收入剔除支出,而收入則主要來自主營(yíng)業(yè)務(wù)與多經(jīng)等非主營(yíng)業(yè)務(wù),支出則主要為人工及物業(yè)、營(yíng)銷、后勤等方面投入:

利潤(rùn)=(主營(yíng)收入+非主營(yíng)收入)-(人工+物業(yè)+營(yíng)銷+后勤等支出)。前者越高越好,后者越低越好。由此可導(dǎo)出以下重點(diǎn):

1、出租率、收繳率成為基礎(chǔ),抽成租金成為未來核心。一般而言,商業(yè)物業(yè)的盈利分為兩部分,一部分是固租,另一部分則是抽成租金。能上REITs的項(xiàng)目皆無平庸之輩,所以諸如出租率、收繳率等傳統(tǒng)核心指標(biāo)將淪為基礎(chǔ)指標(biāo),抽成租金將成為未來評(píng)價(jià)整體投資價(jià)值的重中之重,故將愈發(fā)核心。

2、空間運(yùn)維能力將成為未來重點(diǎn)。主營(yíng)收入天花板較明顯,尤其之于成熟項(xiàng)目而言,挖潛空間實(shí)質(zhì)極其有限;而非主營(yíng)業(yè)務(wù)則不然,由于過往(相對(duì)于主營(yíng)業(yè)務(wù))將之置于次要地位,所以相關(guān)模式一直較為“傳統(tǒng)且統(tǒng)一”。可對(duì)于未來上了REITs的項(xiàng)目則不然,由于主營(yíng)業(yè)務(wù)已然臨近天花板,不僅挖潛難度大且投入產(chǎn)出比低;而非主營(yíng)業(yè)務(wù)卻因項(xiàng)目成熟度、客流基數(shù)、影響力等有利條件而打開巨大想象空間,故存在極大挖掘價(jià)值。這不由讓我想到了一個(gè)詞——空間運(yùn)維能力:誰(shuí)能將空間運(yùn)營(yíng)得更好,誰(shuí)就將占得先機(jī)。怎樣叫好?答:更有價(jià)值;價(jià)值如何體現(xiàn)?答:變現(xiàn)能力。

3、人效愈發(fā)關(guān)鍵,或?qū)⒁虼说贡瞥霈F(xiàn)行業(yè)技術(shù)浪潮,但方向卻非“減法”。之于實(shí)體商業(yè),主要成本在于人工,故而人效被愈發(fā)高度重視,但須特別指出的是:這不是比誰(shuí)用人更少,而是應(yīng)該比的是誰(shuí)能更好地用人。

減人永遠(yuǎn)是柄雙刃劍,長(zhǎng)期看來弊大于利,而且極限明顯,總不能把人都減了吧?時(shí)間是最公平的,所以減人意味著剩余人員的時(shí)間更多被事務(wù)性工作所擠占,自然就無心、也無力去探索更多創(chuàng)造性工作;且減人所能帶來的利潤(rùn)雖短期看來“立竿見影”,可長(zhǎng)期來看無異于“寅吃卯糧、殺雞取卵”,商業(yè)是長(zhǎng)期主義的行業(yè),減員實(shí)則與長(zhǎng)期主義背道而馳。

所以客觀而言,憑減員來?yè)咐麧?rùn)的企業(yè)絕非優(yōu)質(zhì)企業(yè),長(zhǎng)期而言很難在市場(chǎng)化的市場(chǎng)中競(jìng)勝、乃至生存,且由于其不匹配REITs的市場(chǎng)化屬性,所以即便能走上REITs之路也難以長(zhǎng)遠(yuǎn)。因此真正匹配REITs屬性的應(yīng)是那些長(zhǎng)于“價(jià)值創(chuàng)造”的企業(yè),即懂得如何激發(fā)人的創(chuàng)造力,從而創(chuàng)造更多效益的那類企業(yè)。所以未來的行業(yè)王者必是真正“以人為本”的,這只要看看當(dāng)下的胖東來即可。

綜上重點(diǎn)轉(zhuǎn)向了如何既保持人員長(zhǎng)期穩(wěn)定的同時(shí),還能不斷激發(fā)員工的主觀能動(dòng)性,創(chuàng)造更多價(jià)值。這就要靠“技術(shù)賦能”了,所以未來商業(yè)的技術(shù)發(fā)展方向亦十分清晰——通過技術(shù)將人從事務(wù)性工作中解放出來,更好的投入到價(jià)值創(chuàng)造中去。所以未來商業(yè)在管理方面必須“雙輪驅(qū)動(dòng)”——人的價(jià)值創(chuàng)造能力、技術(shù)將人從事務(wù)性工作中解放出來的能力。

4、架構(gòu)及職能或?qū)㈩嵏布爸匦露x。試舉三例:

(1)“營(yíng)采合一”或?qū)⒊蔀橄乱徊街攸c(diǎn),即招商、營(yíng)運(yùn)合并成“大運(yùn)營(yíng)”部門,平時(shí)主要精力在營(yíng)運(yùn)同時(shí)兼具招商職能;調(diào)改期則主要精力置于招商,實(shí)現(xiàn)從招商到運(yùn)營(yíng)、服務(wù)的全生命周期管理。

(2)市推成為歷史、企劃粉墨登場(chǎng)。市推的關(guān)注點(diǎn)只在于營(yíng)銷,而企劃則兼具營(yíng)銷與空間運(yùn)維(戰(zhàn)略)雙重職能,所以未來相關(guān)模塊的重點(diǎn)亦將轉(zhuǎn)為“空間運(yùn)維+營(yíng)銷”雙輪驅(qū)動(dòng):

·營(yíng)銷將愈發(fā)細(xì)分化,重點(diǎn)將由“群體向個(gè)體”不斷深化。故而未來比拼的實(shí)際是“會(huì)員運(yùn)維能力及會(huì)員系統(tǒng)”,頭部體系的會(huì)員系統(tǒng)應(yīng)為自主研發(fā)且能夠真正實(shí)現(xiàn)千人千面及自動(dòng)化全生命周期管理。其實(shí)會(huì)員的全國(guó)統(tǒng)一模版是存在較大問題的,同一城市、不同區(qū)域的客群差異都是不小的,更何況不同省、市了。

·空間運(yùn)維則是讓每一寸空間皆更有價(jià)值,可以更快、更多變現(xiàn)。為何買家(如廣告主、場(chǎng)地租賃方等)會(huì)甘愿付費(fèi)?因?yàn)椤叭恕庇袃r(jià)值(客群),所以當(dāng)把“人”運(yùn)營(yíng)好了,空間價(jià)值自然水漲船高。因此未來空間運(yùn)維的重點(diǎn)其實(shí)在于“產(chǎn)品打造”,即如何為買家(如廣告方、租賃方等)提供更好的產(chǎn)品組合,吸引其付費(fèi)。所以未來的企劃其實(shí)更像當(dāng)下互聯(lián)網(wǎng)的產(chǎn)品經(jīng)理。

·AI運(yùn)用能力將成為企劃能力的重中之重。未來諸如設(shè)計(jì)、視頻、文案等方面工作皆可由AI分擔(dān),部門重點(diǎn)將愈發(fā)轉(zhuǎn)向“空間運(yùn)維”方面,這或?qū)⑹俏磥淼暮诵内厔?shì)。

(3)物業(yè)職能將由傳統(tǒng)的“物業(yè)維保型”向“價(jià)值創(chuàng)造型”深度轉(zhuǎn)型。傳統(tǒng)的物業(yè)維保職能將由外包逐步替代,模塊職能將向“業(yè)務(wù)型”深刻轉(zhuǎn)型:承接商戶工程設(shè)計(jì)、裝修、維修等方面業(yè)務(wù),畢竟業(yè)主更了解自己的物業(yè)情況,也更便于協(xié)調(diào)、管理,如此可節(jié)省諸多流程帶來的時(shí)間、物力、人力成本及對(duì)應(yīng)風(fēng)險(xiǎn)。所以物業(yè)部門也將由后勤部門轉(zhuǎn)為業(yè)務(wù)(創(chuàng)收)部門,甚至成為未來貢獻(xiàn)利潤(rùn)的主力。因此未來物業(yè)人員所須具備的核心能力有二:設(shè)計(jì)+“工長(zhǎng)”。

發(fā)表評(píng)論

登錄 | 注冊(cè)