蜜雪冰城市值破千億,“卷王”背后的甜蜜與隱憂

出品/零售商業財經

作者/金諾

3月3日,蜜雪冰城股份有限公司(簡稱“蜜雪冰城”)在香港交易所上市,證券簡稱為“蜜雪集團”,每股發行價為202.50港元,募資凈額為32.91億港元。

上市當日,其開盤價為262.00港元/股,較發行價上漲29.38%,對應總市值為987.90億港元。截至收盤,報290.00港元/股,漲幅43.21%,總市值達1093.47億港元,打破了新茶飲“上市即破發”的魔咒。

圖源:雪球

被稱為港股“凍資王”的蜜雪冰城在公開招股階段,超額認購高達5258倍,認購金額達1.82萬億港元,兩項指標均超越2021年快手創下的1.26萬億港元紀錄。

一系列數據將這場資本盛宴推向高潮。然而,蜜雪冰城上市只是起點,當市場為“雪王”的萬店規模、百億營收、千億市值狂歡時,其商業模式的可持續性與增長邏輯的致命缺陷,正在暗處悄然發酵。

拆解“三賣”生意

加盟商才是終極買單者

蜜雪冰城的上市之路并非坦途,早在2022年,其首次沖擊A股失敗;2024年初轉戰港股,又因招股書失效鎩羽而歸。直到2025年1月,第三次遞表后終獲證監會備案,并于2月14日通過聆訊。

最新招股書顯示,截至2024年末,蜜雪冰城在中國及海外共擁有超4.6萬家門店,2024年共實現飲品出杯量約90億杯,終端零售額達到約583億元。

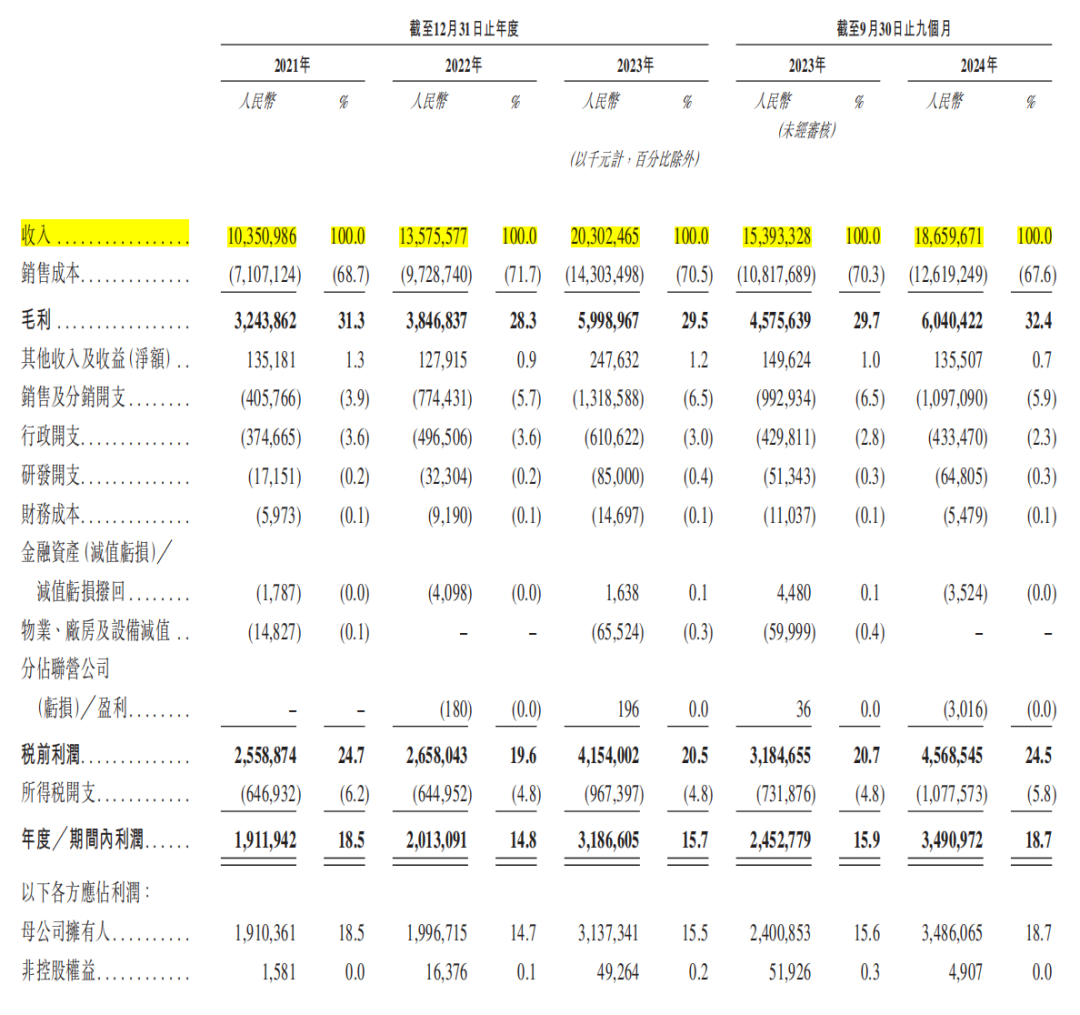

從營收數據來看,蜜雪冰城近年來保持了快速增長的態勢:2021年度至2024年前三季度,其營收分別為103.51億元、135.76億元、203.02億元和186.60億元,凈利潤則為19.12億元、20.13億元、31.87億元以及34.91億元。

綜合損益表 圖源:蜜雪冰城招股書

盡管近兩年茶飲賽道已面臨高度內卷的“閉店潮”,但蜜雪冰城無論是營收還是盈利情況仍保持著不錯的增長趨勢。

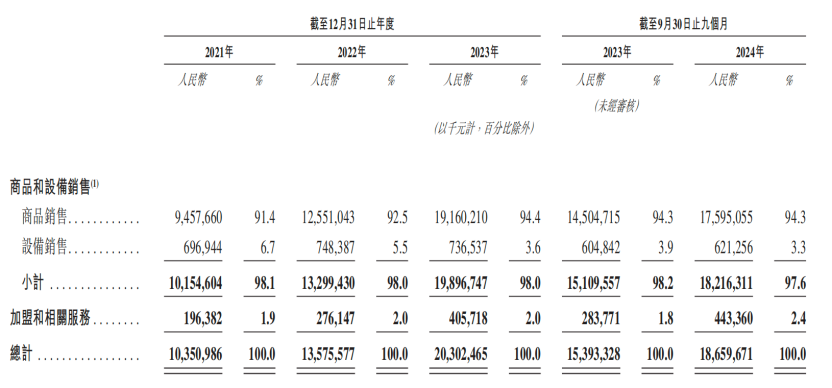

當然,最值得研究的還屬蜜雪冰城的商業模式。招股書顯示,蜜雪冰城的盈利核心并非來自消費者端的產品銷售,而是高度依賴向加盟商出售門店物料(包括食材及包材)與設備。

圖源:蜜雪冰城招股書

上圖數據也徹底撕開其商業本質:表面是奶茶連鎖品牌,實則是供應鏈公司,做的是一門賣物料、賣設備、賣加盟的“三賣”生意。

4塊檸檬水超級“性價比”的背后是蜜雪冰城供應鏈的強大運作,蜜雪冰城有超過六成6原料來源于自產,甚至檸檬水中的檸檬原料,因為其巨大的采購數量,也使得整體的采購成本比同行低20%,甚至在奶茶包裝瓶子上通過自建供應鏈也完成了較其他同行近一半的成本節省。

但對于加盟商而言,“不是賣奶茶,是在給總部打工”成為他們的生存現實。

招股書數據顯示,2021年至2024年前9個月,蜜雪冰城關閉的加盟門店數量分別為577家、696家、1307家及1298家。其中,加盟商自行關閉的加盟店數量持續增加,分別為206家、264家、641家、714家。

也有加盟商在小紅書等社交平臺上吐槽,蜜雪冰城在縣級市場已出現“500米內3家門店”的飽和狀態,單店日銷近兩年呈下降趨勢。

業內人士認為,蜜雪冰城的加盟模式雖有助于其快速擴張,逐漸顯露出一定經營隱患。這種經營模式很大程度上將經營風險轉嫁到了加盟商身上,且蜜雪冰城對加盟門店的管控不力等問題持續侵蝕品牌信譽。

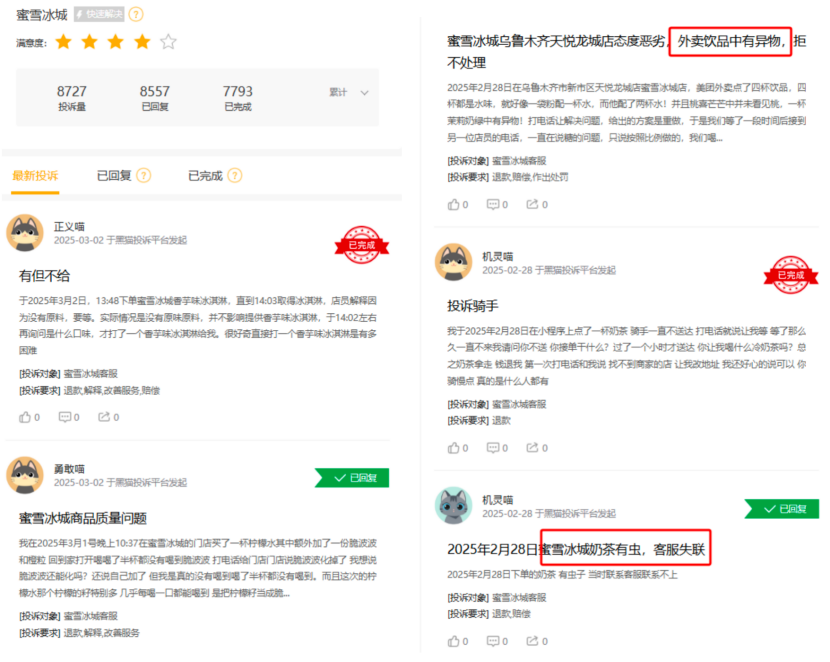

一是蜜雪冰城多次因食品衛生問題引發關注。

截至2025年2月底,黑貓平臺上有關蜜雪冰城的投訴量累計達8727條,明顯遠高于目前已上市的這幾家茶飲品牌,其中關于食品安全的投訴更是占大頭,接近七成。

圖源:黑貓投訴

而這其中的食安問題大部分是來源于部分加盟商的違規操作頻發,只為節省成本擠出更多盈利空間,如根據北京市消費者協會統計,2024年共有蜜雪冰城16家門店因食安問題被通報,其中涉及過期原料、篡改保質期標簽等違規操作。

二是蜜雪冰城曾多次出現雇傭童工的情況,還存在欠繳員工社保以及公積金的問題,這些都為其未來可持續發展埋下隱患。

公開信息顯示,2022年4月,浙江天臺縣蜜雪冰城飲品店因違法使用童工,被當地綜合執法局罰款1.25萬元。2022年7月,因雇用童工,山東聊城的荏平縣蜜雪冰城一門店被罰款5000元。此外,根據招股書顯示,在2021年到2024年前三季度,蜜雪冰城分別欠繳社保與住房公積金合計金額分別為740萬元、1250萬元、570萬元和700萬元,所有欠繳金額超3000萬元。

面對種種問題,蜜雪冰城在招股書中雖然表示將加強對加盟商的管理和培訓力度,確保食品安全和合規經營。然而,這些承諾能否得到有效執行?蜜雪冰城能否真正改變對加盟商的壓榨行為?這些問題仍然需要時間來檢驗。

供應鏈驅動新階段

警惕規模陷阱下的系統性風險

蜜雪冰城的上市,標志著中國餐飲行業進入“供應鏈驅動”的新階段。其用25年時間,將一杯5元的檸檬水賣成百億生意,證明了低價策略在龐大人口基數下的爆發力。

規模優勢和產品的高性價比構成了蜜雪冰城的商業壁壘,而其真正的核心競爭力在于供應鏈。

然而,資本市場的邏輯更為殘酷——規模不等于持續增長,成本優勢也可能被邊際效應吞噬,企業應當警惕“規模陷阱”下的系統性風險。

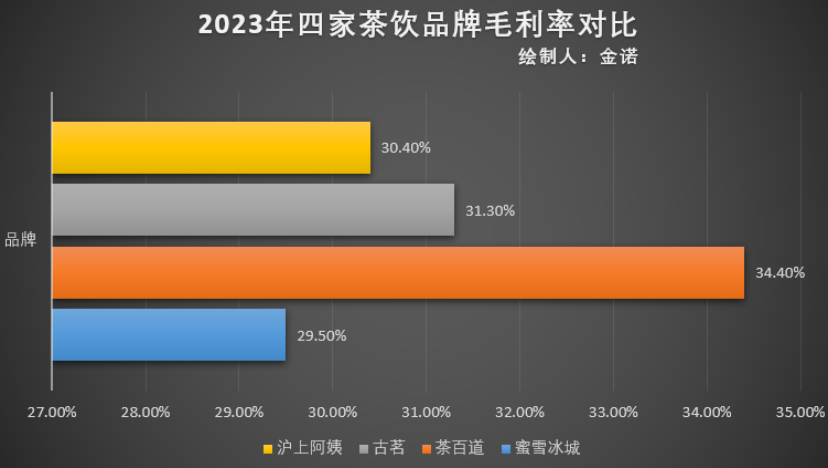

靠著極致低單價和“遍地開花的”低成本加盟策略,蜜雪冰城意外地比大眾認知的更賺錢,根據招股書披露,2023年蜜雪冰城的整體毛利率為29.5%。

數據來源:各品牌招股書 制圖:金諾

對比目前頭部的四家加盟類茶飲品牌,蜜雪冰城在2023年的毛利率數據墊底,與最高的茶百道相差了有將近5個百分點。

這還只是同為中低端茶飲的數據對比,如果要和其他連鎖飲品頭部,蜜雪冰城更是遠低于60.3%的瑞幸以及68.9%的星巴克。

蜜雪冰城靠著規模效應(截至2024年12月31日,蜜雪冰城在全球擁有46479家門店,覆蓋中國及海外11個國家)攤薄成本實現盈利的背后,百分百依賴于其背后密密麻麻的門店網絡,一旦門店數量遭遇天花板,后續盈利可持續性就化為空談。

圖源:蜜雪冰城招股書

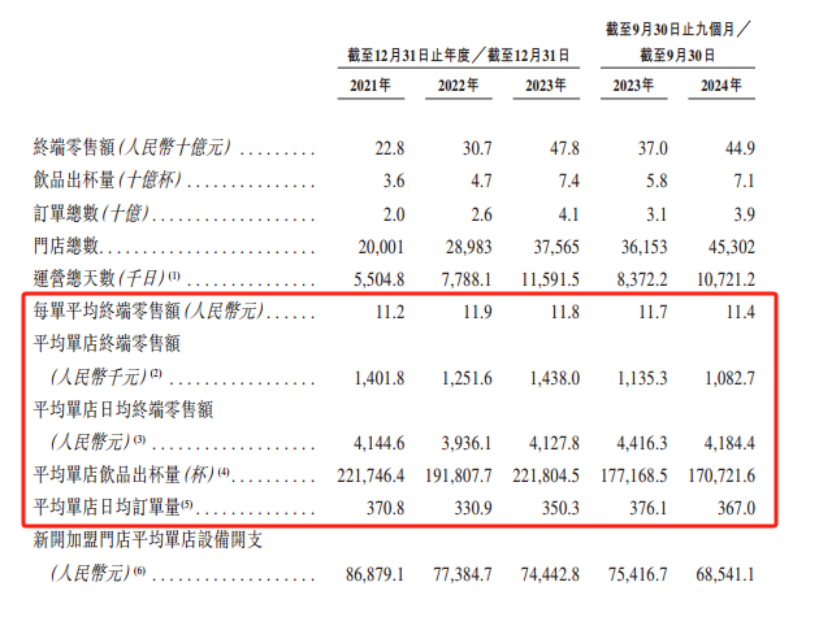

根據最新招股書披露,蜜雪冰城的單店終端零售額從2023年的144萬元/年降至2024年前三季度的108萬元/年,降幅高達25%。

蜜雪冰城的整體數據不賴,但落在具體的單店數據上還是露出了頹勢。背后的矛盾本質就是日益增長的門店數量導致的密度過高與單店盈利的互相博弈。

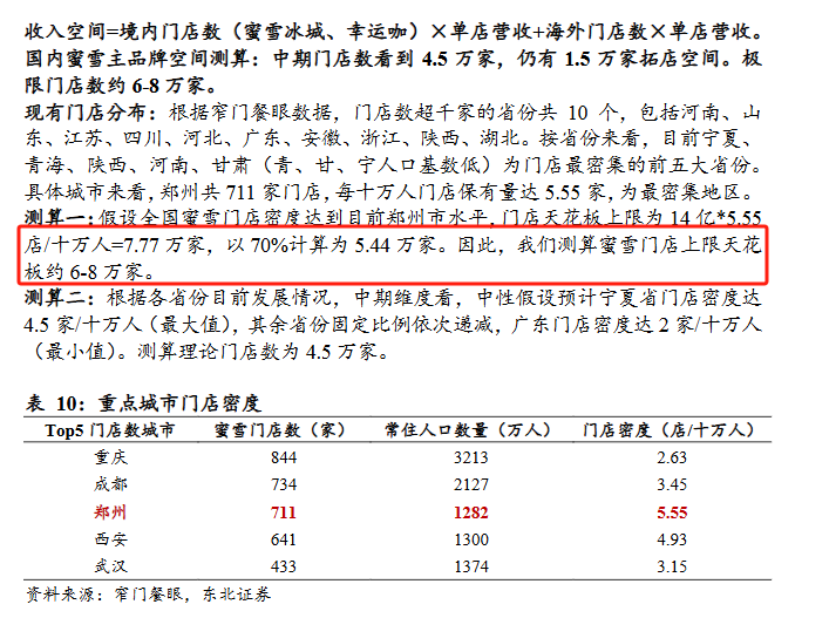

此前的東北證券研報就曾用數據分析過,按照蜜雪冰城起家的城市鄭州為樣本計算蜜雪冰城的全國門店上限為6-8萬家。

圖源:東北證券研報

然而這數據還不包括其他同類型的平價競品參考等諸多因素的理想狀態,刨除以后數量上限只會更低,而更為保守的測算方式極限門店數為4.5萬家。

而如今蜜雪冰城門店數量已經超過4.5萬家,能留給蜜雪冰城的新店空白市場著實不多了。

因此密度過高導致的門店互相內卷與搶量,再疊加國內的“消費分層”趨勢,讓蜜雪冰城本就低廉的平均客單價又在2024年前三季度進一步下降。

2024年前三季度 21.2%的營收增速已經小于25%的門店數量增速,已經證明了新開門店對收入的邊際貢獻比例正在遞減。

削弱的單店盈利能力讓單店回本周期更加延長,從此前宣傳的1年到了2年(2024年數據),因此少部分人口密度不足的鄉鎮門店零售額根本無法覆蓋其成本。

整體來看,蜜雪冰城在“供應鏈驅動”模式下實現了快速擴張,上市首日暴漲也從側面說明資本對其商業模式的高度認可。能否在在經濟和消費周期變動中實現穩健發展,是蜜雪冰城接下來的主要課題。

“卷”時代遠未終結

“雪王”甜蜜背后的隱憂

從資本市場角度來說,茶飲行業的確是近年來最熱門的賽道之一。除今天上市的蜜雪冰城、年初上市的古茗以及在過去幾年里上市的奈雪的茶、茶百道之外,滬上阿姨已遞交招股書,甜啦啦、霸王茶姬和茶顏悅色也先后傳出上市消息。

但需要關注的是,從新茶飲行業市場規模來看,雖然整體仍在增長,不過增速已明顯放緩。

一個殘酷的現實是,茶飲品牌們的“卷”時代遠未終結。古茗、蜜雪冰城先后上市成功,滬上阿姨、霸王茶姬、茶顏悅色等亦在資本市場門口徘徊,充沛的賬面現金與新增募資將讓這片茶飲紅海更加火熱。

對于蜜雪冰城未來發展而言,它首先要面對國內下沉市場飽和與海外市場暗藏危機的局面。

截至2024年9月30日,蜜雪冰城已經走進全國4,900個鄉鎮、1,700個縣城、300個地級市,在中國內地的門店數量達到40,510家,其中23,162家位于三線及以下城市,占比達57.2%。若按每5萬人支撐1家店計算,下沉市場容量已觸達天花板。

出海方面,自2018年起,蜜雪冰城積極拓展東南亞市場,截至2023年12月31日,蜜雪冰城已成為東南亞最大的現制茶飲品牌,擁有超過4,000家門店。然而,看似風光的海外市場,實則暗藏危機。比如蜜雪冰城在東南亞復制“農村包圍城市”策略時,遭遇本土品牌Tealive、Kopi Kenangan的精準狙擊,后者憑借更適應當地口味的產品,在核心商圈完成反包圍。

其次,當喜茶、奈雪將產品下探至更低價格帶,蜜雪冰城的“6元防線”反而成為枷鎖。

圖源:蜜雪冰城招股書

更重要的是,蜜雪冰城旗下幸運咖、極拉圖等子品牌尚未走出試驗期,第二增長曲線還不成熟。

值得一提的是,在本次IPO中,蜜雪冰城引入了包括美團龍珠旗下Long-Z Fund I、紅杉中國和高瓴旗下HHLR Fund在內的5名基石投資者,共認購2億美元(約合15.58億港元)。其中,高瓴與美團龍珠均為再度加持的股東。經過這一輪加持,高瓴資本成為蜜雪冰城最大外部機構股東。

高瓴投資團隊此前看過不少互聯網項目,投資審美是“互聯網的一大價值在于價格平權”。高瓴投資團隊早期在與蜜雪冰城接觸時,發現在現制茶飲領域,蜜雪冰城有著鮮明的價值創造的特質:對消費者、對生態合作伙伴的普惠是蜜雪冰城創造的最核心價值。

高瓴認為,蜜雪冰城“高性價比產品+規模化連鎖經營”的模式、自建生產基地和物流體系、數字化手段提升供應鏈和門店運營效率等,是高瓴投資“啞鈴理論”以創新服務實體的樣板。

當1.84萬億港元熱錢將蜜雪冰城推上神壇,我們仍需清醒看到:這個用加盟商筑起的萬店帝國,本質上是個“規模越大,風險越高”的倒金字塔。其商業模式所有環節都建立在“持續擴張”的假設上,一旦門店增速放緩,供應鏈成本優勢將瞬間瓦解。

蜜雪冰城上市只是起點,是為了謀求更長遠的發展,也是走向國際化的必要動作。面對規模天花板隱現、盈利模式脆弱、市場信任危機,“雪王”的光環能否照亮前路,答案或許藏在供應鏈深化與品牌升級的平衡之中。

發表評論

登錄 | 注冊