衛龍上市趕了個晚集

“辣條龍頭”衛龍按下了IPO進程“重啟鍵”。根據港交所6月27日更新的文件顯示,衛龍已通過港交所上市聆訊。這家潛伏在水下的休閑食品巨頭,距離上市只差臨門一腳。

衛龍此行一波三折,這已是其二次通過上市聆訊。此前曾在去年5月、11月兩度遞交招股書,但最終IPO一事未在港交所規定的六個月有效期內成行。未來消費從一位投資人處獲悉,衛龍此前中止IPO主要是因為市場行情不好。

相較于一年前,衛龍此次計劃募集金額有明顯縮水。根據報道,此次衛龍IPO計劃募集5億美元,僅為去年首次遞表時市場傳聞的10億美元的一半。不過,這并未掩蓋資本對這家公司的熱情。去年3月底,衛龍完成了規模為5.49億美元的Pre-IPO融資,這也是衛龍成立21年以來唯一一次外部融資,彼時估值已經超過600億元人民幣。

此次IPO,衛龍能在資本市場獲得多大程度的認可仍未可知。相比一年前,市場情緒更加低落了。根據東財choice,申萬休閑食品指數過去一年下跌約20%。唯一的好信號可能在于,他們的頭部地位或許能帶來領先于行業的估值溢價。

過去二十余年,衛龍在休閑食品領域的行業地位絕無僅有:手握兩個年零售額超過10億元的王牌品類,以及四個年銷售額超過5億元的大單品,其中既有像招牌的大/小面筋辣條,也有魔芋爽、親嘴燒新品。能穿越如此長時間周期,恐怕在整個消費品市場鳳毛麟角。

去年五月首次披露招股書時,未來消費曾對衛龍的模式做了解讀,并生成以下核心觀點:

1)衛龍并不年輕了,但它的賺錢能力仍是業界一流。

2)衛龍的新品類跑了三年下來,有的成“黑馬”,有的表現不佳。

3)線上和直營是新看點,但他們需要處理好線上經銷商跟品牌自營打架的問題。

4)在剛需和高頻之間,休閑食品品牌仍存在一條鴻溝需要跨越。

此次更新后的招股書,主要補充了2021年的經營情況。顯然,增長曲線仍在繼續上揚,對比之前兩年,2021年衛龍總營收增長至48億元,過去三年年復合增長率達到19.1%,零售終端也從2020年的57萬個,擴充到2021年的69萬個。

但招股書也揭開了這家巨頭正在面臨的一些挑戰。

2021年,食品飲料公司普遍迎來一波供應鏈漲價潮,一些有品牌力的消費品公司選擇自己漲價以應對這種壓力,顯然衛龍不在此列。以王牌辣條產品為主的調味面制品品類,2021年毛利率下降了1.7%,這也拖累衛龍整體凈利潤率同比下降了2.7%,跌至17.2%,經調整凈利潤較于去年增長不足1億元。

辣條的增長還在繼續,毛利率和利潤率“雙高”依然成立,但增速放緩跡象也愈加明顯。衛龍需要走出產品舒適區,找到更多可能的爆款,以及更重要的是,在線上、直營等新渠道有更多建樹。

以下為未來消費2021年5月針對這家公司招股書的解讀:

這可能是年輕人最容易看得懂的公司,堪稱一代人的零食記憶。招股書顯示,衛龍95%的用戶年齡在35歲以下,即80后、90后和00后三類人群,并且最大用戶群是25歲及以下群體,也即00后甚至更低年齡段為主。

年輕用戶一向是消費品牌的心頭好,而像衛龍這么高集中度的休閑食品品牌,可能少之又少。這可能也解釋了為何會在IPO之前有大量一線明星機構突擊入場。未來消費此前報道,交表之前,衛龍在2021年4月1日剛交割了一筆規模為5.49億美元的A輪融資,吸引了包括CPE源峰、高瓴、騰訊、云鋒基金、紅杉資本中國基金、厚生投資、海松資本等資方入股。

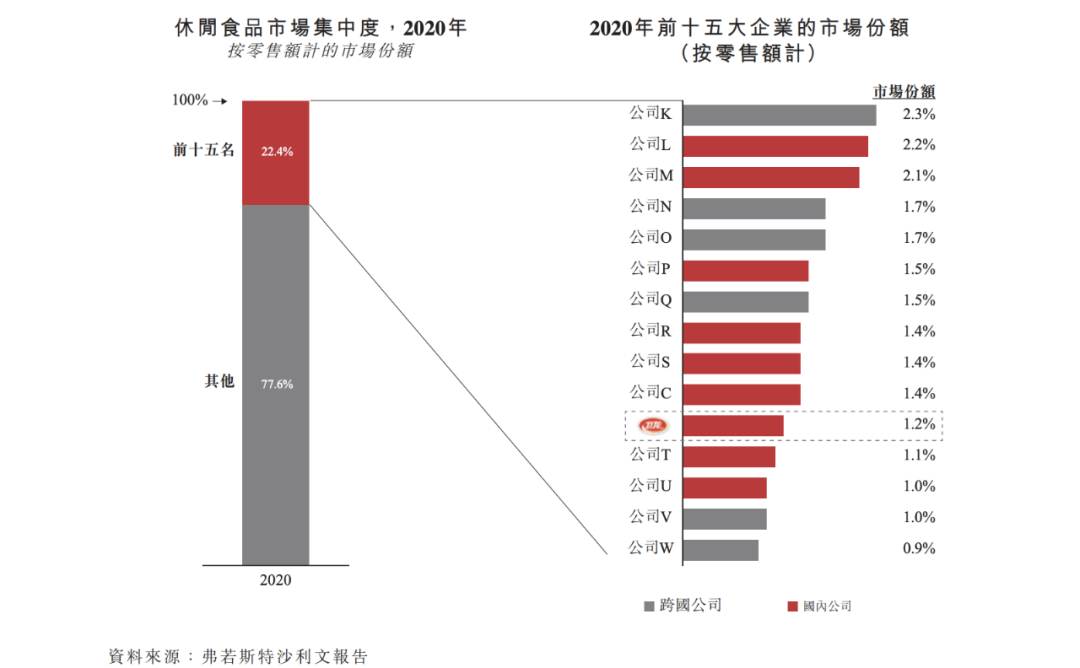

衛龍并非市場里最稀缺的標的——休閑食品市場不缺品牌,一直以來是一個低集中度的混戰市場。根據弗若斯特沙利文報告,按零售額計算,2020年中國前十五大休閑食品公司的市場占有率為22.4%。休閑食品品牌集中度的提升,任重而道遠。

休閑食品市場集中度,據招股書

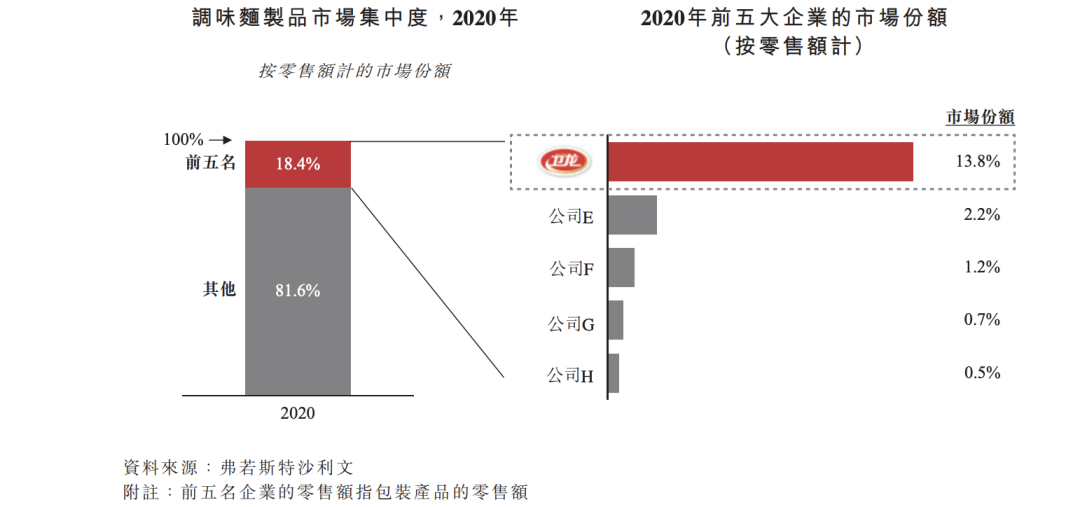

不過,越是往休閑食品細分賽道來看,衛龍的稀缺性確實越高。上述報告稱,按零售額計算,衛龍2020年在中國休閑食品市場、中國辣味休閑食品市場、中國調味面制品的市場份額分別為1.2%、5.7%、13.8%,在后兩類市場,衛龍的市場份額均數倍于第二名,且均超過2-5名企業市場份額之和。

調味面制品市場集中度,據招股書

簡而言之,在休閑食品大市場并不突出的衛龍,已經穩坐辣味休閑食品頭號交椅。這是衛龍最具品牌辨別度的壁壘,也對于接下來的二級市場投資者,是一個重要的定價參考系,但和二級市場一大批上市公司相比,衛龍究竟成色幾何?

01

不愛花錢的“賺錢機器”

衛龍并不年輕了,但它的賺錢能力仍是業界一流。

根據招股書,衛龍2018年、2019年、2020年的凈利潤率分別為17.3%、19.4%、19.9%。根據弗若斯特沙利文報告,2020年中國休閑食品行業平均凈利潤率約為10%。換言之,衛龍的賺錢能力達到了行業平均水平的兩倍。

我們選取五家主要頭部休閑食品上市公司進一步對比發現,洽洽、鹽津鋪子、三只松鼠、良品鋪子、甘源食品2020年凈利潤率分別為15.2%、12.35%、3.07%、4.36%、15.27%,衛龍的凈利潤表現整體仍然更佳。

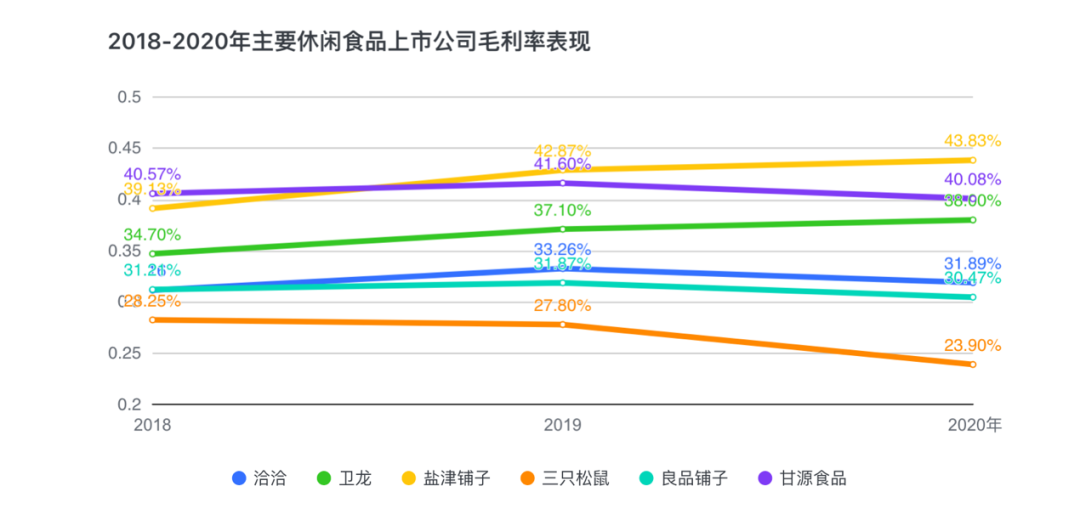

是衛龍的毛利率更高嗎?并不盡然。

根據招股書,衛龍2020年毛利率為38%,這大概跟甘源食品相當,后者2020年毛利率為40.08%;優于同期洽洽、三只松鼠、良品鋪子(毛利率分別為31.89%、23.9%、30.47%),劣于鹽津鋪子同期43.83%的毛利率水平。

圖注:2018-2020年主要休閑食品上市公司毛利率表現,未來消費制

一個決定因素是較低的銷售費用。2020年,衛龍用于分銷及銷售開支費用為3.71億元,占營收的比例為9%;而同一時期,洽洽、三只松鼠、良品鋪子、鹽津鋪子、甘源食品的銷售費用占營收比例分別為9.76%、17.48%、19.89%、24.06%、17.48%。

一邊是和行業持平的毛利率水平,一邊是更低的銷售費用,衛龍的賺錢能力由此養成。可以發現,衛龍在營銷方面的策略的確較為保守,2020年用于推廣及廣告費用僅為4670萬元,而三只松鼠同期用于平臺服務和推廣費多達9.61億元。換言之,三只松鼠2020年營收是衛龍的2.4倍,而用于推廣的相關費用,多達衛龍的20倍。

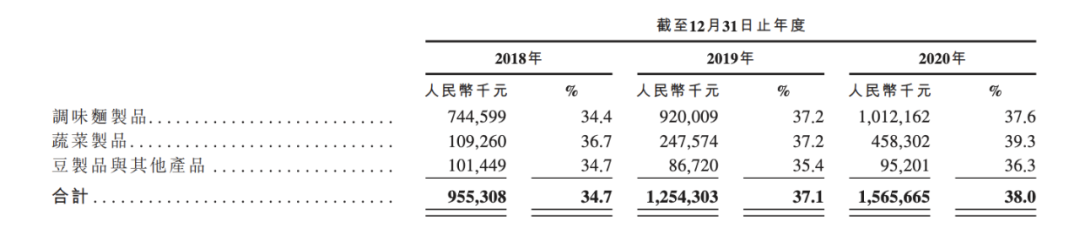

不過,衛龍過去三年毛利率也有明顯提升,這進一步推高了其利潤空間。2019年、2020年,毛利率分別實現同比增長31.3%、24.8%。這主要跟兩個因素有關,一是提價,二是調整產品組合。

根據招股書,衛龍在2020年對部分調味面制品、部分豆制品進行了提價,與此同時,衛龍還調整了蔬菜制品、豆制品及其他產品的產品組合方式,停售部分低毛利豆制品及其他產品。

成功提價說明衛龍品牌較為強勢,包括衛龍對于經銷商也是采用“先款后貨”的分銷形式。但提價顯然不能被無限次使用,衛龍更需要在產品和渠道上向資本市場講出新故事。

02

辣條之外的新故事:蔬菜制品與電商

衛龍的故事始于辣條,也是他們的產品頂梁柱,這被歸為調味面制品類別,主要包括大/小面筋、大/小辣棒、親嘴燒等多款產品。該類產品在2018年、2019年、2020年對總營收的貢獻比例分別為78.6%、73.1%、65.3%,在營收保持增長的同時,收入貢獻比例呈逐年下降的趨勢。

新的品類在崛起。三年之前,“蔬菜制品”、“豆制品及其他產品”處于同一個起跑線上,而三年之后,兩類產品的市場表現已經出現了極大分化。

包括魔芋爽及海帶在內的蔬菜制品成為一匹“黑馬”,收入貢獻比例從2018年的10.8%上升至2020年的28.3%,三年間銷售收入有近4倍增長。而在今年一季度,蔬菜制品較2020年同期有147.6%的增長。

不過,豆制品及其他品類整體表現欠佳,過去三年無論是收入還是收入貢獻比例,均未增反降。其中,該類產品收入從2018年的2.9億,下降至2020年的2.6億元。

圖注:衛龍過去三年分品類毛利及毛利率表現,來自招股書

至此,衛龍已經有兩個年收入在十億級以上的品類(調味面制品26.9億元,蔬菜制品11.68億元),以及4個年收入在5億元以上的單品(辣條、辣棒等),這意味著他們已經找到了一定的拓品類成功規律。

不過另一方面,衛龍的渠道仍比較單一,絕大多數仍在線下。

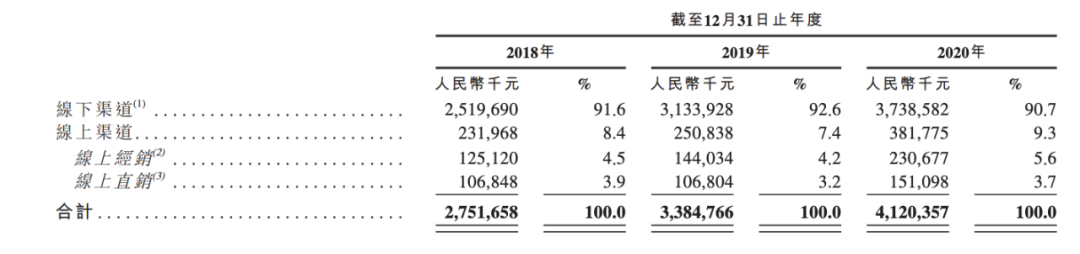

根據招股書,截至2020年底,衛龍與1900家經銷商合作開辟了57萬個零售終端,且按照銷售額計算,截至2020年底,線下渠道對收入貢獻達到90.7%,且這些主要賴于線下經銷商進行賣貨,線下直營或者其他形式的線下銷售占比極低。

圖注:衛龍分渠道銷售額及占比情況,據招股書

在下沉市場的滲透能力方面,衛龍確實表現突出,根據招股書,在已覆蓋的57萬個零售終端里,約7成位于低線市場。低線城市也是整個辣味休閑食品最大的市場。根據招股書,2020年低線城市銷售額占整體的63.3%,并且未來五年低線城市的年復合增長率將達到11.8%,優于一、二線城市6.9%、8.1%的增速。

衛龍近些年還改變了經銷商策略,開始執行嚴格的經銷管理制度。從2018年初到2019底的兩年里,衛龍經銷商數量從982個大幅增加至2592個,有過明顯的大跨越。但在過去的2020年,衛龍經銷商數量整體凈減少642個。

在未來,這一優化可能會繼續發生。這樣做是必要且迫切的,目前衛龍在電商直營方面表現一般,還只是一個新人。線上自營店產生的收入在2020年占總收入的比重僅為3.7%,并且這甚至低于2018年該數據3.9%的表現。這是個有待提升的數字,畢竟電商才是整個休閑食品增速最快的地方。

此外,做大線上直營渠道,對于新品研發和測試也有不小幫助,此前衛龍已經通過線上測試了辣味肉松餅、辣條火鍋、禮盒等新品。

但這就需要衛龍處理好線上經銷商跟品牌自營打架的問題——要想把線上直營做起來,經銷商的優化是必要的前提。

03

品類之爭,更是頻次之爭

逾14億人口做支撐,休閑食品市場規模龐大,但品類也比較雜亂。

休閑食品主要包括堅果炒貨、糖果/巧克力及蜜餞等兩個千億級單品,以及香脆休閑食品、面包糕點、餅干、肉干肉脯、調味面制品、蔬菜制品、豆干制品等多個百億級品類。

三只松鼠的堅果、洽洽的瓜子、桃李面包的面包糕點,以及衛龍的辣條,良品鋪子的肉脯……休閑食品巨頭們在各自優勢品類均有明顯業務占比,但在新品類開拓上,又不可避免被對手積壓。

投資者可能要面臨選擇困難癥。事實上,二級市場給到不同休閑食品的估值有較高的波動性。根據wind,截至5月13日收盤,休閑食品中信指數PE(TTM)為32.29倍,但剔除虧損標的之后,同期指數內的17家上市公司,PE(TTM)在2.9-72.4倍不等,市場兩極分化明顯。

消費者也有類似難題,很難在休閑食品當中找到一個高辨識度的品牌。

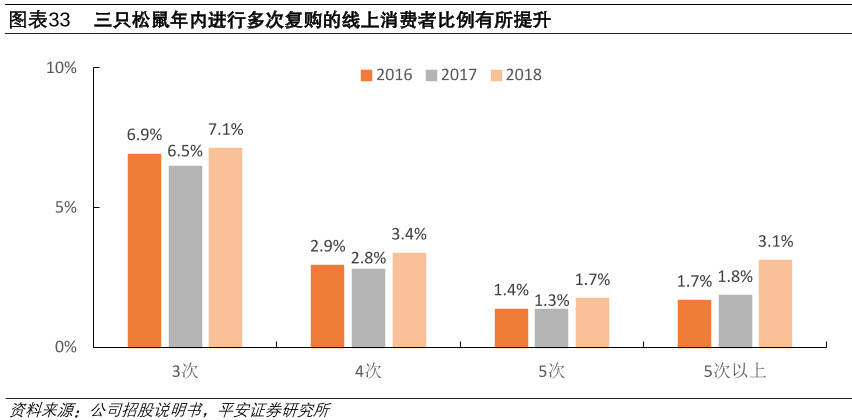

消費頻次可能是一個比較好的參考指標。根據三只松鼠招股書,其2018年年內進行3次及以上購買的線上消費者比例整體為15.3%,且多數為3次,5次以上僅為3.1%。

圖注:三只松鼠2016-2018年多次復購線上消費者比例,圖據平安證券

而根據弗若斯特沙利文一項針對2000余人的調研報告,有多達81.9%的受訪者表示每周會至少消費一次休閑零食,34.6%的受訪者表示會每周消費至少2-3次。換言之,休閑食品品牌在剛需和高頻之間,仍存在一條鴻溝需要跨越。

衛龍在休閑食品行業有著規模龐大的00后用戶群體,說明這個品牌能在很早期、源源不斷占據更年輕人群及兒童的味蕾記憶。但它下一步的挑戰,就是如何將這種記憶轉化為持續的復購習慣。

發表評論

登錄 | 注冊