丁世忠卸任CEO,安踏四季度陷入增長瓶頸

來源/36氪

作者/謝蕓子 劉藝晨

安踏正面臨挑戰,2023年春節前夕的一場人事變動,向外界傳遞了這家晉江系龍頭企業的巨大壓力。

1月18日晚間,安踏體育發布公告,自2月1日起,52歲的丁世忠將卸任首席執行官并留任董事會主席,今后除將繼續在集團企業戰略、人才建設、企業文化、經營監督等事項上發揮核心領導作用外,還將直接管理集團內部審計與監察職能及收購合并事宜。

與此同時,2008年加入集團的執行董事鄭捷,將卸任集團總裁及戶外運動品牌群CEO,繼續以亞瑪芬首席執行官的身份主要負責亞瑪芬相關業務。

此外,48歲的賴世賢和52歲的吳永華,將接替丁世忠成為聯席首席執行官。

其中,賴世賢將卸任首席財務官,分管安踏品牌以及除FILA(斐樂)品牌以外的所有其他品牌,還有集團采購以及本集團的若干職能。吳永華則將卸任專業運動群CEO,未來將分管FILA品牌、集團國際業務及集團若干職能。

安踏體育表示,上述調整是為了更好落實本集團“多品牌”及“全球化”戰略。公開資料顯示,鄭捷2020年9月就擔任了亞瑪芬體育的首席執行官職務。

看似重大的人事變動,實則是“舊部隊”的內部調整。在部分業內人士看來,這一紙公告透露出的是亞瑪芬欲單獨上市的信號。

去年12月,彭博社曾援引知情人士稱,安踏和聯合投資者正與投行初步磋商亞瑪芬體育的IPO事項,最早或于2023年上市,交易募集資金約10億美元。

對此,安踏體育方面向36氪回應,不就市場傳聞做出評論。

人事調整消息傳出前不久,安踏集團剛公布2022年四季度及全年營運表現。相較2021年整體超五成的營收漲幅,2022年的安踏集團有明顯的下滑。

其中,安踏主品牌、“現金奶牛”FILA在四季度出現負增長,安踏將業績下滑的主要原因歸結為疫情。不過,面對同樣的情形,耐克在中國市場復蘇勢頭強勁。

丁世忠的部分放手,向外界展現出了自己在管理上的魄力,但安踏集團仍面對極大的不確定性,中國體育鞋服市場的競爭遠未到終局。

至少在討好中國消費者這條路上,國產體育品牌需要做的還有很多。

四季度放緩,FILA首現負增長

2022年2月,谷愛凌身穿“冠軍龍服”登上領獎臺,作為冬奧會官方運動服飾唯一合作品牌,安踏大出風頭。年中,安踏又交出一份亮眼的財報,以259.7億元的營收體量“超過”世界第一的耐克。

剛披露的初期財報卻顯示,安踏集團正陷入增長瓶頸。

2022年10月,安踏集團約有15%的門店處于關閉狀態,11月閉店率約達40%,12月閉店率減少到個位數,但員工感染率升高影響了營業。

分品牌來看,與2021年同期相比,安踏主品牌零售額四季度取得高單位數負增長,2022全年獲得低單位數正增長。

FILA四季度則出現10%至20%低段的負增長,2022全年增長為負。這也是FILA自2009年被安踏收購以來首次出現的負增長,此前,安踏曾在FILA上取得巨大成功。

2020年,在安踏集團旗下業務普遍下滑時,FILA依然保持增長態勢,其營收一度超越主品牌安踏,占據半壁江山。

2021年上半年,FILA銷售額漲超50%,全年營收突破200億元大關。也正是這一時期,FILA在中國市場的擴張到達臨界點。

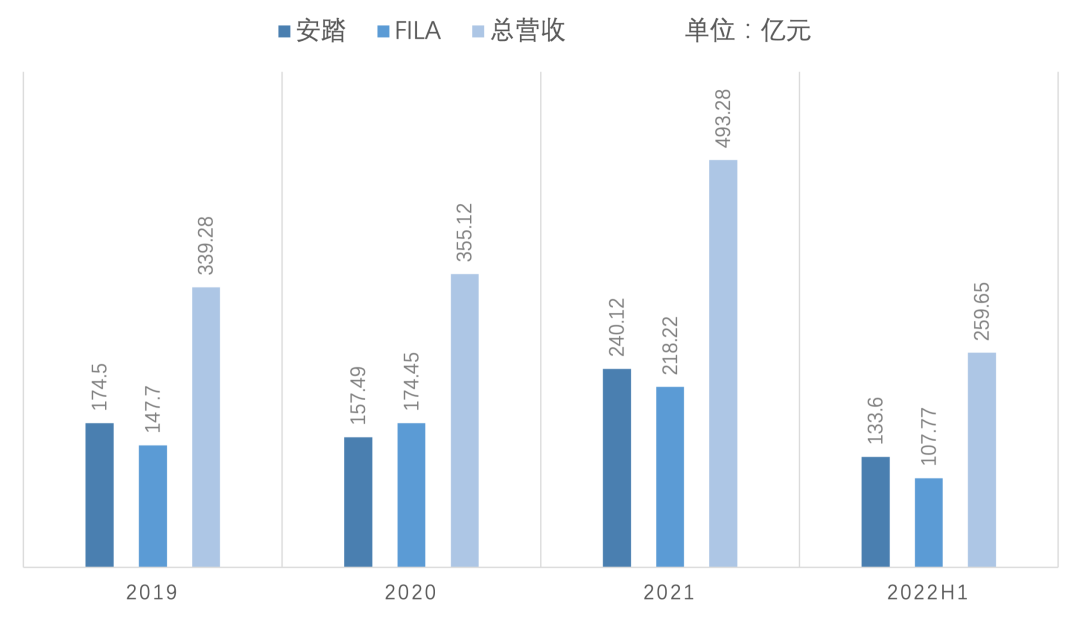

2019年至2022年上半年安踏主品牌及FILA營收情況

36氪制圖

同年三季度,FILA增速放緩明顯,在此前,盡管FILA從未放棄在下沉市場布局,卻始終受價格因素制約。在部分消費者看來,與同樣主打運動時尚的三葉草相比,有著意大利血統的FILA面目模糊,甚至被當作韓國品牌。

進入2022年后,FILA調整經營策略,在高端市場深耕,發力健身和高爾夫,拓展專業運動領域。但FILA的見頂之勢已成必然,安踏集團不得不調整天平。

2020年2月,安踏集團在市值突破千億后,以總價約46億歐元的大手筆“吃下”亞瑪芬集團的全部股份。在此前,安踏的收購標的被認為是PUMA。

彼時已有觀點認為,PUMA與主打輕奢時尚的FILA定位重合,聚焦高端的亞瑪芬則與安踏形成互補。但也有聲音指出,“安踏并不擅長管理國際化的多品牌集團。”

目前來看,丁世忠對于亞瑪芬的投入更多,將全球化的目標完全傾注其上。甚至有觀點認為,亞瑪芬將成為安踏集團未來十年發展的核心。

同時,安踏對于主品牌的加注也在持續。

北京關鍵之道體育咨詢公司創始人張慶告訴36氪,安踏集團近年來著力加強對本品牌的提升力度,其中包括延攬專業設計人才、強化產品科研應用,加大體育明星簽約以及賽事贊助投入等。

更早前,安踏要做的是“國民級別的運動鞋”,聚焦三四線城市、產品定價更低。

2021年7月,安踏發布五年戰略,在一二線城市的購物中心開店,對產品與定價升級,要求主品牌實現流水年復合增長18%至25%,線上業務年復合增長30%以上,2025年全市場占比達到40%。

拋開2022年四季度的負增長不談,業內普遍認為,安踏主品牌的轉型較為艱巨,這體現在產品力與專業性的滯后。

與有運動員基因的李寧不同,安踏更多考量的是生意、商業。這也導致,中國最大的兩個產體育鞋服企業有著截然不同的氣質。

對于安踏,多品牌收購的策略最大限度地提升了公司市值與體量,使企業平臺化發展。李寧“單品牌”的路線則讓其更重視體育專業性,其產品力、原創性不言而喻。這也使得,引領“新國潮”的是“中國李寧”,而非“安踏冠軍店”。

好的方面是,安踏旗下的迪桑特、可隆等其它品牌收入不斷增長,有望形成第三增長曲線。安踏2022年中報也提及,亞瑪芬或實現全年的正增長。

庫存承壓,安踏距離耐克還有多遠?

一個不容忽視的事實是,在安踏主品牌與其他品牌未能彌補FILA放緩帶來的損失前,安踏集團不得不背負壓力,這首先體現在庫存方面。

券商研報普遍指出,安踏集團四季度流水雖受疫情影響走弱,庫存及零售折扣未有明顯變化。

國泰君安(香港)研報數據顯示,2022年四季度,安踏和FILA零售渠道庫銷比分別略高于5倍和7-8倍,較上一季度環比未有轉差。

從安踏集團2022年的半年報看,其庫存周轉天數已達到145天,為近年來最高。同期相比,李寧的庫存周轉天數為55天,耐克為109天。

對此安踏回應:庫存周轉天數的增長主要受DTC(從批發型零售向直營型零售)轉型、回收分銷商庫存影響。并強調,“安踏品牌直營占比達到70%,李寧的直營占比在50%,且包括FILA在內的其他品牌均為全直營,不同公司的直營占比不同,庫存天數不能簡單比較。”

安踏、李寧、特步近五年庫存周轉情況

36氪制圖

張慶認為,安踏庫存的連年上漲,與疫情期間的市場表現、渠道端對銷售的預估相關。也有觀點認為,安踏集團庫存周轉天數的連年攀升,與不斷收購其它品牌有關。

且在去年雙十一大促中,安踏與耐克相比,存在明顯的電商短板,線上的失利無疑影響企業的清庫存進度。

天貓2022年雙十一運動行業榜單顯示,耐克無論在品牌、流量層面,還是新會員獲取數、會員銷售額占比維度上,都穩居第一。

耐克財報也提到,2023財年二季度(2022年9月1日至11月30日)是其有史以來會員需求最大的季度,實現了兩位數百分比的會員參與度增長,公司擁有的約1.6億活躍會員成為了業務重要的增長引擎。

2023財年二季度,耐克全球營收增長27%,其中北美地區增長31%,大中華地區在經歷四個季度的下滑后終于恢復增長,增幅達到6%。

為了加速在華數字化進程,耐克去年7月啟動中國自有數字化平臺轉型,包括NikeAPP、耐克官網、Nike微信小程序等。耐克集團總裁兼首席執行官唐若修也表示,“耐克大中華區的庫存已恢復到了健康水平”。

2022年12月末,耐克又先后發售Travis Scott黑倒鉤、AJ1+AJ2芝加哥、Ebay x Ddunk等爆款產品,為球鞋市場注入了強心劑,這也與國產品牌的“遇冷”形成了對比。

再從資本層面看,盡管安踏四季度業績承壓,市場仍對其有較大信心。1月11日財報發布后,安踏股票連日上漲。

“安踏目前的市盈率與其它港股上市國產品牌相差不大。

”香頌資本執行董事沈萌進一步解釋,疫情三年來,安踏體育一度受到生產和銷售兩端壓力影響,2022年下半年曾出現較大回撤。隨著疫情防控的優化,供需兩端得到釋放,市場對安踏的業績恢復抱有期望。

對于亞瑪芬,沈萌補充道,只有標的資產估值擴大,才存在分拆上市的理由。“若亞瑪芬獨立上市,或對安踏體育的市值表現起到積極作用。”

有券商機構認為,安踏體育元旦三天的零售流水已實現同比增長,在經過2023年第一季度的調整期后,安踏體育二季度復蘇可期。

回到經濟基本面,張慶相信,中國的體育市場仍有較大的增長空間,盡管安踏已開啟國際化布局,未來的市場支撐仍在國內。

需要注意的是,仍有觀點對2023年的消費復蘇持謹慎態度。這也考驗著安踏集團對亞瑪芬旗下諸多高端品牌的運作及管理能力。

張慶也強調,伴隨耐克、阿迪達斯的復蘇,市場競爭只會更激烈。

以跑步起家的耐克為例,其入華40年間,幾乎見證了中國田徑賽事發展的全過程。而安踏想要成為世界級的體育集團,要去思考,在中國向體育強國邁進的過程中,應該在特定領域中扮演怎樣的角色、向市場傳遞怎樣的價值。

“這些都是商業之上的東西。”

發表評論

登錄 | 注冊