起底香水帝國(guó)Puig

來(lái)源/卿照

作者/李偏偏

“本土美妝品牌將勢(shì)不可擋般崛起”,這樣的論調(diào),是中國(guó)化妝品行業(yè)最近一個(gè)時(shí)期的主要敘事邏輯。

我們對(duì)此并不懷疑。尤其是當(dāng)我們的產(chǎn)業(yè)研究,不斷深入的技術(shù)線條深處時(shí),更加對(duì)這條主旋律充滿信心。

但東方智慧向來(lái)講求“見賢思齊”。自信與樂觀重要,識(shí)別與正視差距同樣重要——就在本月初,西班牙美妝品牌Puig(普伊格)IPO并突破千億人民幣市值,使我們對(duì)其近距離觀察后發(fā)現(xiàn)一個(gè)重要真相:

這座“香水帝國(guó)”底層商業(yè)邏輯所蘊(yùn)含的產(chǎn)業(yè)認(rèn)知,至少領(lǐng)先中國(guó)美妝行業(yè)15年。

01

Puig是誰(shuí)?

對(duì)中國(guó)消費(fèi)者而言,這家龐大的美妝集團(tuán)可能還略有陌生。

事實(shí)上,Puig集團(tuán)已有110年歷史,只是在近幾年才逐漸走進(jìn)中國(guó)大眾視野。大多美妝愛好者都聽過或用過其旗下的品牌,比如時(shí)下正火的彩妝品牌Charlotte Tilbury(CT彩妝)、香水品牌Byredo等,此外,Puig集團(tuán)也投資過新銳國(guó)產(chǎn)香氛品牌氣味圖書館。

為了描述Puig集團(tuán)的畫像,我們可以用三個(gè)關(guān)鍵詞對(duì)其進(jìn)行高度概括:香水家族、發(fā)展迅猛、垂直壟斷。

一、香水家族

Puig集團(tuán)的前身是一家小型香水公司,由Antonio Puig于1914年創(chuàng)立。設(shè)立至今,Puig始終是一家家族企業(yè)。

管理方面,Puig集團(tuán)的第一代、第二代、第三代領(lǐng)導(dǎo)者分別為Antonio Puig、Antonio Puig Jr和Mariano Puig和Marc Puig,Marc Puig于2004年正式成為Puif集團(tuán)的第三代繼承人和首席執(zhí)行官,也是Puig集團(tuán)上市的主導(dǎo)者。

Puig家族同樣掌握著集團(tuán)的主要股權(quán),公開信息顯示,上市后,Puig家族仍掌握71.7%的股權(quán),以及保留在董事會(huì)中92.5%的投票權(quán)。

在發(fā)展過程中,Puig不斷地?cái)U(kuò)大自身業(yè)務(wù)版圖,從香水起家、到彩妝、再到時(shí)尚領(lǐng)域,現(xiàn)在的Puig集團(tuán)在10個(gè)國(guó)家擁有17個(gè)品牌,組成香水和時(shí)裝部門、美妝部門和護(hù)膚部門三大業(yè)務(wù)主線。

其中,香水與時(shí)裝業(yè)務(wù)構(gòu)成Puig集團(tuán)的基本盤。據(jù)招股書,2023年P(guān)uig集團(tuán)總營(yíng)收43.04億歐元,香水與時(shí)裝業(yè)務(wù)貢獻(xiàn)了其中的72.37%(31.15億歐元)。

二、逆勢(shì)增長(zhǎng)

先用一組數(shù)據(jù)了解一下國(guó)際美妝大牌們的生存實(shí)況,總體來(lái)看,近三年一眾國(guó)際美妝大牌的業(yè)務(wù)正處于微漲,甚至收縮的態(tài)勢(shì)。

以2023財(cái)年收入變動(dòng)情況來(lái)看,寶潔集團(tuán)同比增長(zhǎng)2.27%、資生堂同比下滑8.8%、雅詩(shī)蘭黛集團(tuán)同比下滑10%。

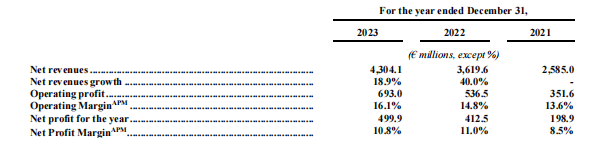

圖:Puig集團(tuán)近三年?duì)I收,來(lái)源:招股書

在此背景下,Puig集團(tuán)在2022年、2023年分別保持40%、18.9%的高速增長(zhǎng)。

值得注意的是,Puig集團(tuán)營(yíng)收在2019年才達(dá)到20億歐元。也就是說,在整體消費(fèi)決策日趨謹(jǐn)慎的四年時(shí)間里,Puig集團(tuán)逆勢(shì)完成了營(yíng)收翻倍的目標(biāo),Puig近兩年業(yè)績(jī)平均增速更是超50%

三、資本杠桿

Puig集團(tuán)的發(fā)展史近似于Puig家族的投資史,Puig踏入新領(lǐng)域/新地域的通用方式為投資該領(lǐng)域/地區(qū)的品牌。

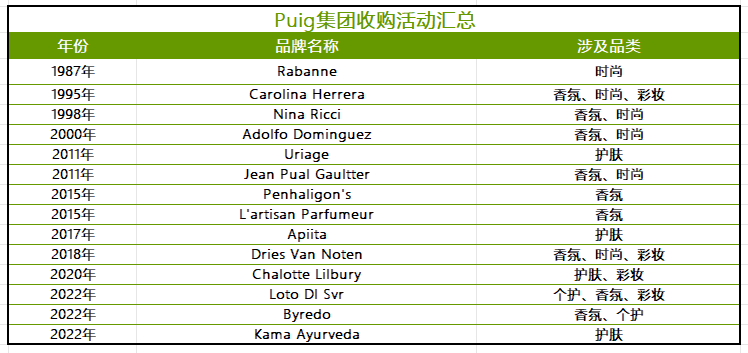

根據(jù)公開信息整理,Puig集團(tuán)旗下品牌矩陣幾乎都來(lái)自于收購(gòu)。其中,按營(yíng)收排名前三的品牌Rabanne, Charlotte Tilbury,Carolina Herrera同樣系收購(gòu)而來(lái)。

圖:Puig集團(tuán)收購(gòu)活動(dòng)匯總,來(lái)源:公開信息,錦緞研究院整理

值得一提的是,Puig集團(tuán)品牌雖然定位高端,但旗下品牌產(chǎn)品實(shí)際定價(jià)并未落在高端價(jià)格帶內(nèi),其提供的更像是差異化的“性價(jià)比式高奢體驗(yàn)”。比如,Rabanne時(shí)裝價(jià)格在20-40美元區(qū)間,遠(yuǎn)低于奢侈品牌價(jià)格;定價(jià)區(qū)間在20-100+美元的CT彩妝,被稱為“”平替版Tom Ford”。

02

垂直壟斷

那些看似新的,其實(shí)都是舊的。Puig集團(tuán)與上一次消費(fèi)升級(jí)熱潮中,風(fēng)險(xiǎn)基金所采用的“投資公式”十分相似:

洞悉趨勢(shì)(確保增長(zhǎng)性)→尋找半成熟標(biāo)的(鎖定確定性)→大手筆投資→營(yíng)銷造勢(shì)(投后賦能)→收入暴增……

以洞悉趨勢(shì)為投前切口,你可以看到Puig集團(tuán)所相中的品牌與時(shí)代的共振。

隨著最具自我表達(dá)欲望的Z世代消費(fèi)力崛起的,是小眾香氛的強(qiáng)勢(shì)增長(zhǎng),據(jù)全球咨詢公司歐瑞國(guó)際Euromonitor預(yù)測(cè),到2020年大眾香水市場(chǎng)將下滑15%,而小眾香水高端香水市場(chǎng)將增長(zhǎng)18%。

Puig先后收購(gòu)的Penhaligon's、Dries Van Noten、L‘Artisan Parfumeur和Byredo等,都是小眾香氛的代表。

選擇半成熟標(biāo)的是Puig集團(tuán)投資成功率高的根本原因,那些被Puig集團(tuán)投資的品牌往往在此就頗有增長(zhǎng)確定性。

為此,可以看到Puig集團(tuán)為收購(gòu)這些品牌,常常在國(guó)際時(shí)尚集團(tuán)虎口里奪食。要知道,Byredo、Charlotte Tilbury都是近幾年行業(yè)內(nèi)公認(rèn)處于上升趨勢(shì)的明星品牌。

Byredo成立(2006年)的第二年,進(jìn)入美國(guó)奢侈品百貨Barneys New York,次年成為銷量第二的香水品牌,同時(shí)被雅詩(shī)蘭黛、歐萊雅看中,估值達(dá)到10億歐元;

而曾任Tom Ford品牌彩妝師的英國(guó)化妝師,在創(chuàng)立CT彩妝之前,就與卡戴珊等名人名流交好,且自身在Instagram擁有超過200萬(wàn)粉絲,隨后CT彩妝成立后迅速躥紅美妝界,被稱作“平替版Tom Ford”,是行業(yè)內(nèi)無(wú)可爭(zhēng)議的明日之星。因此,聯(lián)合利華、歐萊雅、資生堂同時(shí)投來(lái)橄欖枝。

當(dāng)然,收購(gòu)這些初具確定性的品牌花費(fèi)了Puig不小的成本,據(jù)相關(guān)媒體報(bào)道,2011年至今,Puig集團(tuán)在已披露的收購(gòu)交易中投資額超過25億歐元。

以營(yíng)銷造勢(shì)為投后賦能方式,你可以看到CT彩妝與Byredo遍布社交媒體的營(yíng)銷轟炸。

事實(shí)上,Puig集團(tuán)在上世紀(jì)50年代,就已經(jīng)捻熟造勢(shì)營(yíng)銷手法。

上世紀(jì)50年代,法國(guó)制香工業(yè)達(dá)到了前所未有的頂峰,法國(guó)香水奇貨可居。Puig集團(tuán)在法國(guó)建工廠和辦事處,一個(gè)西班牙設(shè)計(jì)師+西班牙投資+法國(guó)生產(chǎn)的熱門法國(guó)品牌就此橫空出世。

或許,就是Puig家族為小眾品牌賦能的成功經(jīng)驗(yàn),才能讓其屢次在與歐萊雅們的競(jìng)爭(zhēng)中勝出。

最后,你可以納入Puig集團(tuán)體系的品牌們節(jié)節(jié)開花:

2017年,Penhaligon’s、L’Artisan Parfumeur和Eric Buterbaugh實(shí)現(xiàn)了銷售額的兩位數(shù)增長(zhǎng);

2022年,CT彩妝成為年度最受歡迎的彩妝品牌,營(yíng)收達(dá)到3.1億英鎊,同比上漲38%;

2023年,時(shí)裝品牌Rabanne成為Puig旗下首個(gè)凈收入超10億歐元的品牌;

Carolina Herrera的Good Girl香水登上美國(guó)暢銷香水榜的第二名;

……

同時(shí),Puig集團(tuán)在全球精選分銷香水業(yè)務(wù)中占據(jù)了11%的市場(chǎng)份額,幾乎垂直壟斷了全球小眾香水賽道,成為新一代千億美妝集團(tuán)。

03

中國(guó)映射

Puig集團(tuán)的發(fā)展趨勢(shì)與規(guī)劃中,可以看到,其將中國(guó)市場(chǎng)被提升到了重要的位置。

去年,亞太地區(qū)為Puig集團(tuán)貢獻(xiàn)了10.2%的營(yíng)收,其中,中國(guó)市場(chǎng)同比增速達(dá)到25%;未來(lái),Puig集團(tuán)計(jì)劃預(yù)計(jì)到2025年,中國(guó)市場(chǎng)銷售額將占全球的25%。

事實(shí)上,Puig集團(tuán)早已發(fā)現(xiàn)中國(guó)市場(chǎng)的潛力:

2019年,Puig 旗下兩大沙龍香水品牌:Penhaligon's 和 L'Artisan Parfumeur開始進(jìn)軍中國(guó)市場(chǎng);2021年下半年,Puig 旗下四大品牌在中國(guó)內(nèi)地密集開設(shè)獨(dú)立精品店,不到半年時(shí)間就開出了十余家門店;同時(shí),Puig集團(tuán)的Christina Louboutin等品牌再次入駐中免集團(tuán)三亞國(guó)際免稅城。

此外,2021年P(guān)uig還參與了中國(guó)香氛品牌氣味圖書館的B輪融資,作為擴(kuò)大中國(guó)市場(chǎng)版圖的確定性舉措。

如果回顧Puig家族發(fā)展史,你會(huì)發(fā)現(xiàn)Puig家族在時(shí)尚領(lǐng)域的初始積累實(shí)際是“選擇大于天賦”。

20世紀(jì)初,Antonio Puig(Puig集團(tuán)創(chuàng)始人)是個(gè)妥妥的富二代,家里做農(nóng)產(chǎn)品出口貿(mào)易生意,本該接班的Antonio Puig因留學(xué)期間接受熏陶,迷上了香水,于是1914年回到西班牙創(chuàng)立了香水貿(mào)易公司——Puig集團(tuán)前身。

此時(shí),正值第一次世界大戰(zhàn)爆發(fā),中立的西班牙為戰(zhàn)爭(zhēng)雙方提供物資,經(jīng)濟(jì)反而得到發(fā)展,Antonio Pui的香水貿(mào)易生意也越做越好。到1920年,Antonio Puig做出了西班牙生產(chǎn)的第一款口紅(Milady),此時(shí)更加富有的Antonio Puig直接買下口紅生產(chǎn)供應(yīng)商的整個(gè)工廠。

至此,Puig集團(tuán)依靠財(cái)力和經(jīng)商頭腦踏入時(shí)尚圈,隨后依靠財(cái)力再次實(shí)現(xiàn)從香水貿(mào)易到口紅生產(chǎn)的轉(zhuǎn)型,正式在時(shí)尚美妝行業(yè)立足。

遵循這一發(fā)展軌跡,中國(guó)完全有機(jī)會(huì)誕生自己的Puig。

一方面,中國(guó)美妝市場(chǎng)具備強(qiáng)勁的發(fā)展?jié)摿Α9_數(shù)據(jù)顯示,秉承著淘寶、抖音、快手、京東等線上渠道的崛起,在最近的十年里,國(guó)貨美妝市場(chǎng)規(guī)模持續(xù)飆升,年均復(fù)合增長(zhǎng)率達(dá)到13.18%;天貓銷售榜單中,珀萊雅也曾在反超榜首歐萊雅,充分展現(xiàn)了個(gè)體品牌的活力。

另一方面,在國(guó)貨崛起的勢(shì)能中,具有資金實(shí)力和商業(yè)嗅覺的投資機(jī)構(gòu)、了解行業(yè)趨勢(shì)和運(yùn)營(yíng)規(guī)則的美妝集團(tuán),從細(xì)分賽道或產(chǎn)業(yè)鏈著手,完全可以借鑒Puig的路線。

04

新王啟示

Puig集團(tuán)上市的意味著,美妝行業(yè)“垂直一體化壟斷”新玩法已被驗(yàn)證可行。

回看百年美妝發(fā)展史,可以將其歸結(jié)為三個(gè)主要階段:

1)各自為政的探索期(1920年-1950年):期間經(jīng)歷兩次世界大戰(zhàn),各國(guó)家地區(qū)之間經(jīng)濟(jì)與技術(shù)發(fā)展進(jìn)程差異大,美妝行業(yè)的的利潤(rùn)以國(guó)別為特征來(lái)劃分,那些誕生于經(jīng)濟(jì)發(fā)達(dá)、技術(shù)先進(jìn)國(guó)家的品牌,往往掌握著最豐厚的利潤(rùn)。

以香水為例,受19世紀(jì)初期第一次工業(yè)革命的影響,法國(guó)的紡織、化工技術(shù)都得到了飛速發(fā)展,為后來(lái)時(shí)尚先鋒們表達(dá)思想提供了有力工具,在此期間法國(guó)時(shí)裝、法國(guó)香水風(fēng)靡全球,香奈兒是法國(guó)品牌在全球時(shí)尚圈掌握話語(yǔ)權(quán)的個(gè)中代表。

2)營(yíng)銷主導(dǎo)的擴(kuò)張期(1950年-1980年):二戰(zhàn)后,各國(guó)開始戰(zhàn)后修復(fù),此時(shí)經(jīng)濟(jì)穩(wěn)步增長(zhǎng)。放眼國(guó)際市場(chǎng),各美妝品牌百家爭(zhēng)鳴,為了獲取市場(chǎng),美妝大牌們第一次“立人設(shè)”。住過貧民窟的猶太女孩給自己取了個(gè)貴族名字——雅詩(shī)蘭黛,在高端街區(qū)不斷開店;同時(shí)期,歐萊雅獲得奧斯卡廣告獎(jiǎng)(1953年)。

3)技術(shù)主導(dǎo)的深耕期(1980年-2010年):內(nèi)卷之后,各美妝大牌初具規(guī)模,商業(yè)營(yíng)銷所牽引的增長(zhǎng)勢(shì)頭逐漸衰弱,于是此時(shí)美妝行業(yè)進(jìn)入精細(xì)化運(yùn)營(yíng)階段,市場(chǎng)倒閉品牌尋找新的故事——成分。

接近1980s,SK-II從釀酒原料中提煉出了Pitera,是最早的成分故事;80年代的日本化妝品企業(yè)更是從膚質(zhì)入手,大講成分故事,牽引著整個(gè)日本美妝產(chǎn)業(yè)崛起;再后來(lái),寶潔深耕煙酰胺、歐萊雅綁定玻色因……美妝品牌們紛紛鎖定不同原料賽道相關(guān)的市場(chǎng)利潤(rùn)。

4)新王與新業(yè)態(tài)(2010年——?):營(yíng)銷故事講到尾聲,原料技術(shù)逐漸追平,Puig集團(tuán)作為新業(yè)態(tài)代表成為美妝新王。我們可以清晰的看到:Puig集團(tuán)的產(chǎn)業(yè)并購(gòu)與整合主要密集發(fā)生在2010年后,近15年的整合換來(lái)業(yè)績(jī)與市值的驚人增長(zhǎng)。

事實(shí)上,上世紀(jì)五十年代,在Antonio Puig Jr接管Puig集團(tuán)時(shí),就奠定了Puig集團(tuán)獨(dú)特的發(fā)展路線。

放眼當(dāng)時(shí)的美妝、時(shí)尚、香水市場(chǎng)已經(jīng)巨頭林立,比起硬著頭皮內(nèi)卷營(yíng)銷,Antonio Puig Jr選擇的是差異化競(jìng)爭(zhēng)—以資本手段整合設(shè)計(jì)師與產(chǎn)業(yè)鏈,即先與設(shè)計(jì)師合作再合資建廠,進(jìn)而擴(kuò)容產(chǎn)品矩陣與市場(chǎng)占有率。

此后Puig集團(tuán)一直延續(xù)這一發(fā)展邏輯,今天的Puig的千億市值,已經(jīng)驗(yàn)證了“垂直一體化壟斷”這一升級(jí)玩法的可行性。

再看國(guó)貨發(fā)展,2016年-2021年,國(guó)貨美妝品牌們依靠互聯(lián)網(wǎng)渠道迅速走過營(yíng)銷擴(kuò)張期;同期,原料工廠通過加深消費(fèi)者教育,將成分植入消費(fèi)者心智;2024年,成分黨的故事接近尾聲,各美妝品牌擁擠在成分賽道中細(xì)分再細(xì)分。

超精細(xì)化運(yùn)營(yíng)業(yè)態(tài)已經(jīng)限制了行業(yè)規(guī)模的發(fā)展,2024年Q1,中國(guó)化妝品市場(chǎng)規(guī)模僅達(dá)到同比持平水平。很顯然,國(guó)貨美妝也來(lái)到了增長(zhǎng)減速期,國(guó)貨美妝到了不得不思考新增長(zhǎng)邏輯的時(shí)刻。

放眼當(dāng)下,Puig恰恰為它苦于在紅海中破解消費(fèi)心智之局的中國(guó)同行們,提供了一個(gè)別致的參考。

發(fā)表評(píng)論

登錄 | 注冊(cè)