毛戈平撐不起高端美妝國貨的“場子”

來源/消費最前線

撰文/關樾

八年坎坷,毛戈平終于上市成功。

12月10日,毛戈平化妝品股份有限公司正式在港交所主板掛牌上市,成為“港股國貨彩妝第一股”。上市首日,毛戈平表現頗為搶眼,開盤漲幅高達59.9%,截至晚間收盤,收報52.6港元/股,漲幅76.51%,市值報251.65億元。

上市前,毛戈平招股就受到了投資者的熱捧,成為資本的香餑餑。這一方面來自毛戈平令業界歆羨不已的賺錢能力,其產品毛利率高達80%以上,另一方面,它是國內高端美妝市場上僅剩的一個國貨品牌。根據弗若斯特沙利文的資料,按2023年各集團旗下所有高端品牌的零售額計,毛戈平排名第七,市場份額為1.8%。

今年,我國的高端美妝市場似乎失去了原來的活力,消費者信心持續低迷,巨頭失速,不少高端護膚及美妝品牌宣布退出我國市場。當然,這或許恰好為美妝國貨的高端化提供了契機,只是作為僅剩的一根“獨苗”,毛戈平承擔不了引領國貨走向高端的重任。

走不出“小而美”

近幾年,毛戈平進入了增長的快車道。

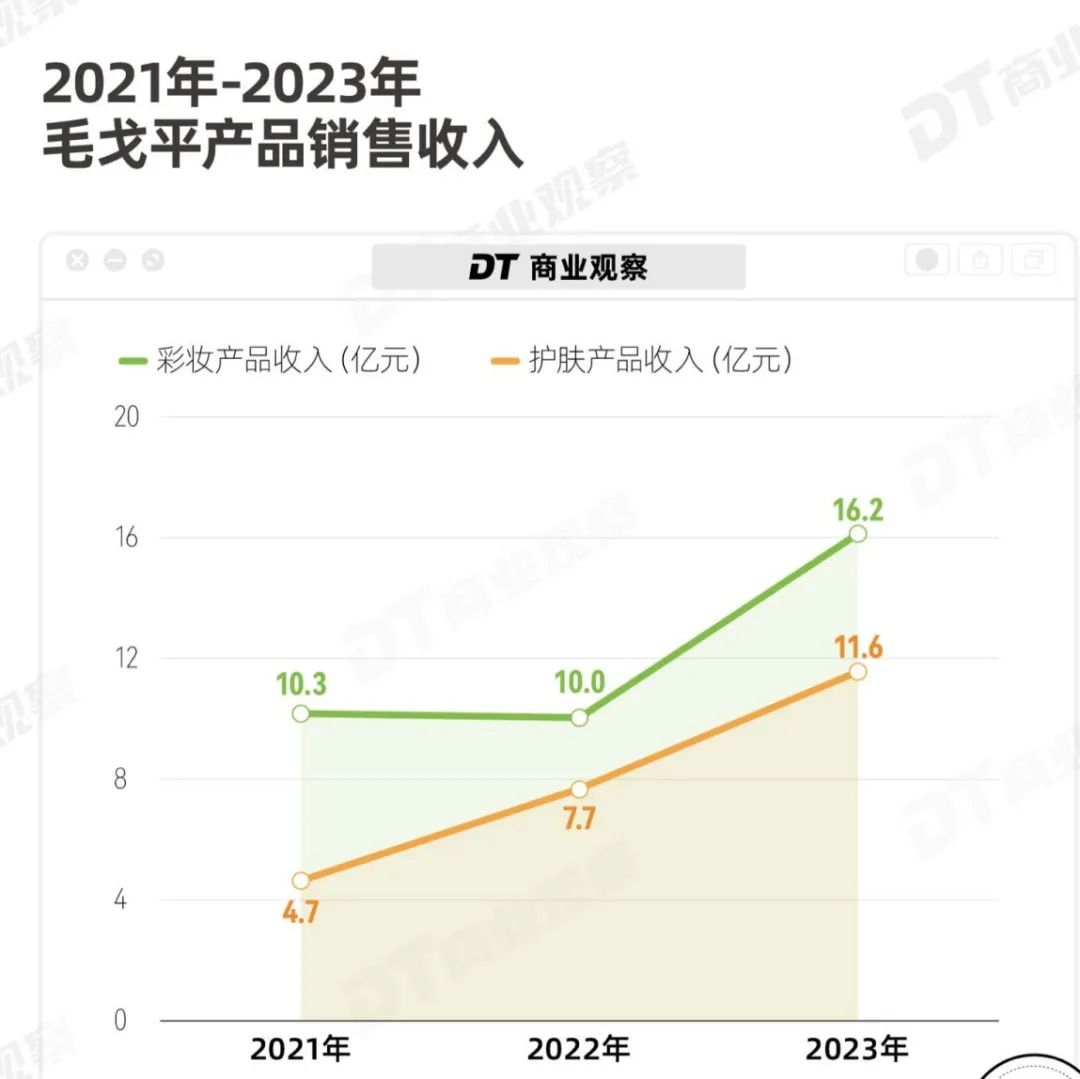

2021年-2023年,毛戈平營收分別為15.77億元、18.29億元、28.86億元,年復合增長率35.3%,今年上半年,營收繼續保持較快增長,達到19.72億元,同比增長高達41%。最令人吃驚的是它的盈利能力,2021年到2024年上半年,它的凈利潤分別為3.31億元、3.52億元、6.63億元和4.92億元,從今年上半年看,毛戈平的盈利水平僅次于巨子生物。

在美妝國貨的賽道上,原本一直不溫不火的毛戈平憑借超出行業水平的增長速度,成為業內的一匹黑馬,尤其是在不少國貨品牌跌落神壇、逐漸式微之后,毛戈平穩定且優秀的賺錢能力,讓其備受資本追捧。

不過,從營收體量來看,毛戈平在一眾國貨美妝中并不顯眼,它不僅遠落后于貝泰妮、華熙生物等美妝巨頭,與同樣主打彩妝且處于下行趨勢的完美日記相比也稍遜一籌。

而如果將其放在高端市場上,對比會更加“慘烈”。根據全球頭部化妝品集團2023年的成績單,剝離了非化妝品業務后的歐萊雅集團,依舊稱霸,以3232億元的銷售額斷層領先,雅詩蘭黛首次跌出榜三,銷售額為1089億元。在全球十強中,排名最后的Natura&Co,銷售額為385億元。

毛戈平快速增長的營收,在這些占領高端市場的國際巨頭面前顯得微不足道。

這種對比可能有失“公平”,畢竟毛戈平主要賣彩妝,而不是占比更大的護膚品類,且只靠一個品牌立足,但這也正是毛戈平最大的問題。公司長期依賴單一品牌,根本無法和旗下子品牌眾多的國際美妝巨頭抗衡,只能扮演一個小而美的“角色”。

毛戈平的發展,曾長期囿于小而美。一方面,這是定位高端、價格偏高所決定的;另一方面,在國貨美妝依靠線上流量迅速崛起、大肆收割年輕消費者的時候,起源于線下高端商場的毛戈平,沒有跟上互聯網營銷的腳步,這直接導致品牌失去擴大聲量的最佳契機。與其他國際大牌及明星國貨品牌相比,毛戈平有些偏向小眾圈層。

不少消費者聽說過這個牌子,但沒入手過,一些人甚至不知道美妝國貨里有個毛戈平。

當然,近幾年毛戈平補上了營銷的課,尤其是2019年創始人毛戈平為網紅博主“深夜徐老師”化妝的視頻在B站、小紅書等平臺突然爆火,毛戈平得以大范圍出圈,很多消費者由此認識了毛戈平及這個以他名字命名的品牌。

只是這次的走紅,讓毛戈平品牌與創始人IP的綁定更深了,在給公司帶來業績提速的同時,也困住了其走向美妝巨頭的腳步,這才是毛戈平無法真正走出小而美的根本緣由。

離開“毛戈平”IP,毛戈平什么都沒有

毛戈平早年為飾演武則天的劉曉慶化妝,一舉成名,在萌生了做產品的想法后,他將自己打造成品牌最大的IP。

環視全球化妝品行業,創始人IP并不鮮見,如雅詩蘭黛、伊麗莎白·雅頓、玫琳凱、香奈兒、NARS等,都是直接以創始人的名字或姓氏命名。這些創始人在創業初期利用自己的名聲和流量使品牌順利渡過了從0到1,而毛戈平的問題在于當這些國際大牌憑借不斷積累的技術研發實力和豐富的產品線,從1走向100,毛戈平卻始終沒有走出下一步。

我們可以對比植村秀和毛戈平,同樣是由男性創立,也開設過化妝學校,后設立美妝品牌。在SKU上,毛戈平至今僅有旗艦品牌MAOGEPING和至愛終生兩個品牌,兩個品牌合起來共有337個彩妝SKU和50個護膚SKU,而植村秀在上世紀七八十年代就推出了超過80種顏色的眼影、60種腮紅顏色、120種口紅及100種彩妝刷。

毛戈平在SKU上的精簡,可以說是為了維持高端形象,但更深層次的原因是成立20多年的它既沒有建設自己的生產線,在研發上也投入寥寥,旗下產品幾乎全部依托于ODM及OEM供應商。

根據招股書,2021年至2024年上半年,毛戈平的研發投入分別為1370.3萬元、1454.8萬元、2397.5萬元、1526.7萬元,研發費率分別為0.87%、0.8%、0.83%、0.77%。

這個數字比不上其他國貨品牌,更無法和國際大牌相較。近幾年,歐萊雅、雅詩蘭黛等美妝巨頭圍繞研發的競爭越來越卷,研發投入在銷售額中的占比在進一步放大。這和市場上更加追求功效的趨勢是一致的,尤其是在護膚品領域,護膚品的功效變得更垂直細分。可以說,研發一定程度上決定了產品在市場上的競爭力。

毛戈平自然不止賣彩妝,其早已涉足護膚產品。但依賴代工的生產模式和輕視研發的傳統,使得毛戈平在擴大產品線、孵化新品牌上大大受限,這也是為什么毛戈平始終沒能培育出第二個銷量和口碑具佳的品牌的原因之一。

像至愛終生,今年上半年,它在營收中的占比僅為0.7%,幾乎可以忽略不計。

從成立至今,毛戈平一直是毛戈平本人IP化的產物,這一IP自帶的光環和流量,或許才是毛戈平能成為國貨美妝中唯一一個高端品牌的真正原因。但嚴重依賴創始人IP,最大的風險在于創始人人設翻車,反噬品牌,甚至斷送品牌前程。除此之外,對毛戈平來講,毛戈平本人越來越大的年齡和市場越來越年輕化之間的沖突,更是迫在眉睫的“危險”。

在毛戈平的發展和規劃中,我們沒有看到其有孵化新IP、去分散風險的嘗試或打算,哪怕孵化更多的IP,在網紅經濟中已是司空見慣的操作。

海外市場,寸步難行?

如果我們將毛戈平放在與高端市場上的其他美妝品牌相同的高度去比較,可以發現,毛戈平在高端市場上的品牌影響力要想放大,海外市場不可或缺。

毛戈平也有此打算。在招股書中,毛戈平預期用所募集資金25%用于擴大銷售網絡,其中包括在海外市場每年開設約2至4個新專柜。另外,所募集資金的15%將用于海外擴張及收購,包括開設新品發布會、舉行KOL活動,為當地市場消費者量身定制產品,在海外建立研發中心和產品設計團隊等。

而在國內消費者看來,毛戈平所創造的東方美,若能走出國門、受到海外市場的追捧,更是一次勝利的文化輸出。

但是毛戈平的腳步顯然慢了太多,它的起步早于花西子、完美日記等國貨新品牌,在出海上卻嚴重落后。當然,最大的問題還是毛戈平的定價過高,這與國產品牌倚賴性價比開拓新市場的路線是沖突的,尤其是在亞洲市場,無論是日韓還是東南亞等國,市場上正在刮起的是平價風。

相關數據顯示,今年前三個季度,韓國平價零售商大創化妝品的累計銷售額同比暴漲約160%。隨著中低端消費趨勢的持續,越來越多的韓國消費者,開始把目光鎖定在了中國化妝品品牌。

東南亞也是國內美妝護膚品牌的熱門掘金地,而這些國家的經濟水平決定了當地居民在美妝消費上的偏好。

根據魔鏡洞察發布的《2024海外美妝白皮書》,電商平臺Shopee印尼站2023年全年美妝個護類總銷售額,高達131億人民幣,同比增長35%。印尼的銷售均價也是東南亞六國中最低的,20元以下產品銷量占比超過74%。此外,越南、泰國、菲律賓、馬來西亞同樣也依賴低價商品獲取市場規模,20元以下占比基本在60%以上。

即使是毛戈平旗下定位大眾市場的至愛終生,客單價也在120元-380元之間,遠高于均價。

歐美市場是毛戈平最適合的出海方向,但皮膚的差異橫亙在眼前,更何況毛戈平擅長創造符合東方審美的妝容,未必會獲得歐美消費者的青睞。尤其是,讓毛戈平被國內消費者所熟知的“換頭術”以及“劉曉慶御用化妝師”的標簽,在海外市場大概率是行不通的。

再者,歐美市場受主流時尚界的風向影響較大,毛戈平本人沒有國際時尚圈的背書,MAOGEPING這一品牌也沒有頻繁活躍于時裝周秀場及媒體平臺。

當然,毛戈平鮮明獨特的服務及產品,在海外市場也是別具一格,這可能會幫助其俘獲海外的忠實粉絲。但能否在海外市場取得突破性進展,還要看其對海外市場的投入到底有多大。

為了長遠性發展,毛戈平或許是時候犧牲“高毛利”的體面,去夯實自己的業務壁壘了。

發表評論

登錄 | 注冊