沖擊“戶外第一股”:“防曬”撐不起蕉下的野心

來源/觀潮新消費

撰文/青翎

編輯/杜仲

年輕人的防曬需求,撐起了蕉下的生意經。

10月10日,繼今年4月首次遞交招股書后,蕉下再次更新招股書,沖擊“城市戶外第一股”。

在防曬領域,成立不到10年的蕉下無疑是耀眼的品牌。憑一把防曬傘起家,短短幾年就從天堂傘等老牌中突圍,之后陸續開發出防曬服、帽子、面罩、袖套等品類。

單一個“防曬”撐不起蕉下的野心。在招股書中蕉下表示:防曬只是我們探索城市戶外生活方式的起點。”為了沖擊“戶外第一股”,蕉下將產品線延伸到了更廣泛的鞋服市場,如今,非防曬產品營收已經達到20%。

但耀眼的成績下,消費端蕉下卻面臨著兩極分化的口碑,輕研發重營銷的經營策略讓“蕉下是‘黑科技’還是‘智商稅’的討論從未停止。此外,鞋服領域強敵環伺,蕉下又該如何復刻在防曬領域的光環?

01

從一把小黑傘切入防曬市場

蕉下能在短短幾年成為“消費黑馬”,離不開它押注的防曬市場。

據觀研天下數據,中國防曬化妝品市場滲透率僅為16%,歐美國家滲透率為31%,而韓國的市場滲透率已經達到57%。

另一方面,防曬化妝品市場保持著較快的增速。據東吳證券估算,2021年防曬化妝品市場達165億元,相比2020年增長14.2%。

隨著防曬意識的普及,除了傳統的化學防曬,近幾年物理防曬也開始興起,光在臉上涂一層防曬霜遠遠不夠,遮陽傘、遮陽帽、冰袖套等防曬服飾一件都不能少。

據灼識咨詢統計,2021年國內防曬服飾市場規模達610億元,2016-2021年CAGR為5.9%,2021-2026年CAGR預計為9.4%。

而蕉下押注的便是物理防曬。早年蕉下憑著一把雙層小黑傘起家,之后又推出了膠囊系列傘,并將品類延伸到帽子、袖套、墨鏡、防曬服等物理防曬用品。

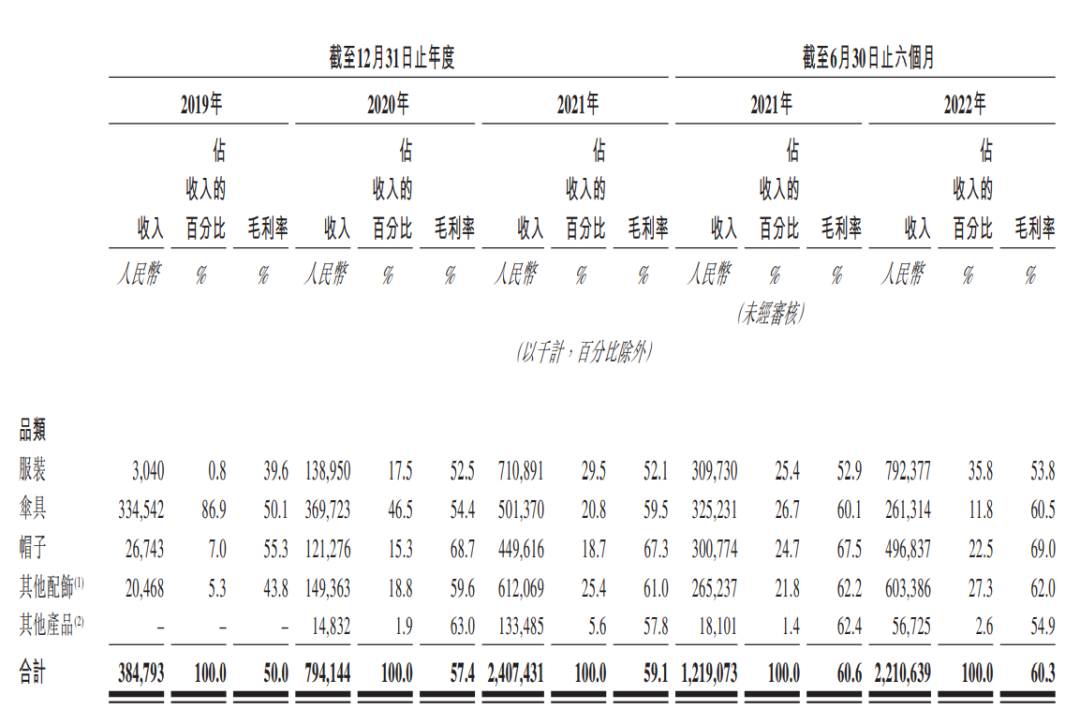

招股書顯示,從2019年到2021年,蕉下營收分別為3.9億元、7.9億元、24.1億元,GAGR達到150.1%,此外毛利率也從2019年50%提升至2021年59.1%。

雖然從傘具起家,但傘具天花板低,增長空間有限,如今已經不再是蕉下的營收大頭。招股書顯示,2019年-2021年,其傘具營收占比分別為86.9%、46.5%和20.8%,到2022年上半年,這一數字已經跌到了11.8%。

與之對應的是服飾營收占比的一路走高。2019年-2021年,蕉下服裝營收占比分別為0.8%、17.5%、29.5%,到2022年上半年,服裝營收占比已超過3成,同比去年增長了156%。

值得注意的是,帽子今年上半年的營收接近5億元,高于2021年全年的營收,與去年同期相比,增長率達到65.2%;其他配飾上半年營收達6億元,與去年整年營收十分接近,同比增長高達127.5%。

整體來看,如今蕉下的營收結構較為均衡,服飾、傘具、帽子、其他配飾以及其他產品占比分別為35.8%、11.8%、22.5%、27.3%和2.6%,各類產品的毛利率也在同步提升。

和許多新消費品牌一樣,蕉下也踐行著大單品戰略,其主要營收都來自于爆款產品。招股書顯示,從2019年到2022年上半年,蕉下前30款熱銷單品的營收占比分別為99.8%、88.6%、74.8%和71.6%。

雖然占比連年下降,但整體來看,蕉下依然過度依賴大單品。其在招股書中也承認道,“如果暢銷單品受歡迎程度降低且我們無法推出代替品,銷售額和利潤可能大幅下降。”

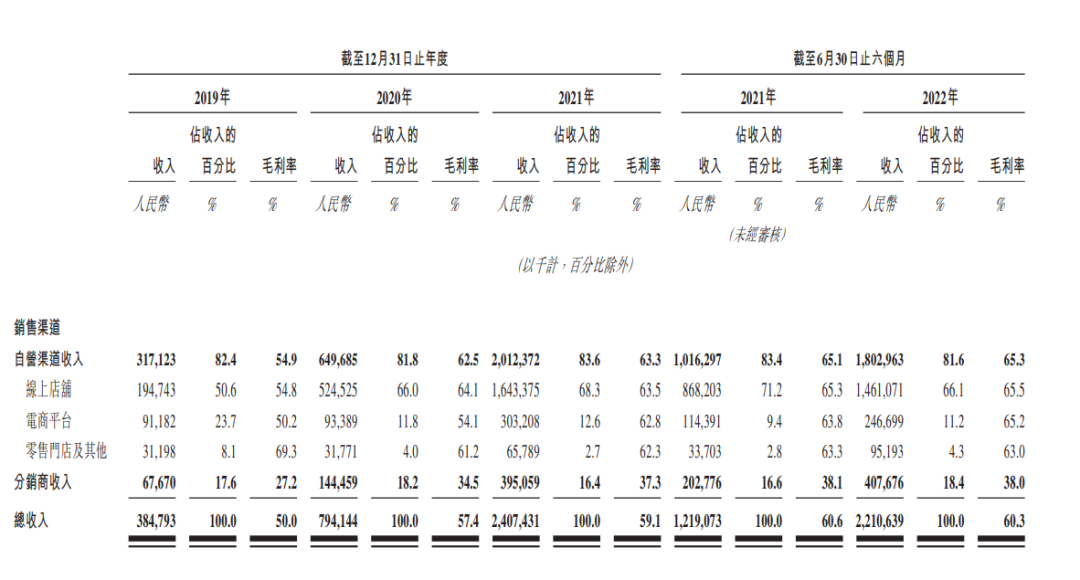

從渠道來看,自營渠道占比超過80%。自營渠道分兩種,一種是通過在線店鋪直接銷售給終端消費者,一種是賣給電商平臺。2019年到2021年,其線上店鋪營收占比分別為50.6%、66%、68.3%,電商平臺營收占比分別為23.7%、11.8%和12.6%。

此外,蕉下線下的拓店速度在加快。2020年蕉下新開3家門店,2021年新開24家。今年上半年又新開33家。不過目前門店營收規模尚小,占比不到5%。

分銷商收入也在上漲,2021年分銷商收入為3.95億元,是2020年同期的2倍有余,不過分銷商收入的上漲并非由于銷售能力的增強,而是因為分銷商規模的擴大。

招股書顯示,2019到2021年,蕉下分銷商數量分別為96、274和872,按平均數計算,2019年蕉下每家分銷商的收入為70萬元,2021年這個數字降到了45萬元。

據華安證券數據,截至2021年,國內防曬服飾市場總零售額的CR5為14.6%,蕉下以5%的市場份額占據第一。其中,線上零售額CR5為20.2%,蕉下的線上市場份額為12.9%,也位列第一。

02

“黑科技”還是“偽科技”

自出道以來,蕉下便頂著“黑科技”的榮光,但到底是“黑科技”還是“智商稅”的爭論從未停止。

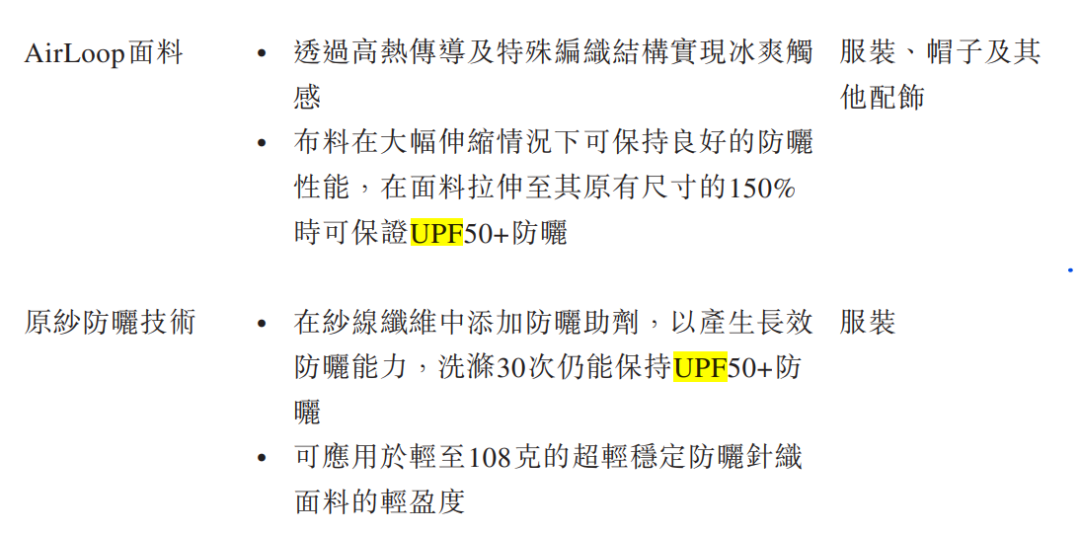

據國家質檢總局頒布的《紡織品防紫外線性能的評定》,只有當樣品的UPF值大于40,并且UVA的透過率小于5%時,才能稱之為“防紫外線產品”。

UPF指的是紫外線防護系數,如果UPF的值為50,代表著有1/50的紫外線可以透過織物,紫外線透過率為2%,而一般來說,當UPF>50時,對人體的影響可以忽略不計。換而言之,UPF數值越大,并不代表防曬效果會有顯著提高。

根據蕉下招股書數據,蕉下采用的AirLoop面料、原紗防曬技術等等,UPF值>50,也就是說,蕉下產品的紫外線透過率小于2%,而市面上合格的防紫外線產品的紫外線透過率需要小于2.5%,兩者在“防曬”上的差異并不明顯。

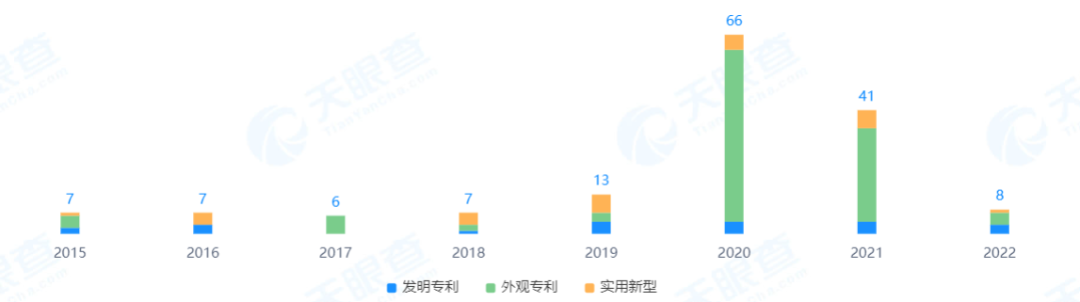

蕉下招股書中還提到,公司目前已經有172項專利,正在申請56項專利,但據天眼查數據,已有的專利中有近70%都是外觀專利,真正有技術含量的實用新型和發明專利占比不高,尤其是高速增長的2020年和2021年,外觀專利占比分別達到86%和75%。

從研發投入來看,從2019年到2021年,蕉下研發成本分別為1990萬元、3590萬元和7160萬元,盡管絕對數值在連年攀升,但占比在連年下降,分別為5.16%、4.52%和2.98%。

如果說研發上的不足讓蕉下的黑科技屬性難以站得住腳,那么生產端采用的代工模式則讓蕉下的產品質量飽受爭議。

具體來說,蕉下通過OEM模式將生產外包,合約制造商購買原材料生產加工為成品,再由蕉下向合約制造商購買成品對外銷售,截止2022年上半年,蕉下與174家合約制造商有合作。

盡管蕉下在招股書中強調了對質量的把控,但供應鏈不屬于自己,質量把控上難免不到位。據第三方投訴平臺黑貓投訴反饋,蕉下累計投訴量超過200條,且大多集中在產品質量及售后服務上。

在營銷上,蕉下算得上“一擲千金”。招股書顯示,從2019年到2021年,蕉下廣告和營銷開支分別為3700萬元、1.2億元和5.86億元,在營收中的占比分別為9.6%、15.0%及24.4%。

2022年上半年,廣告和營銷上的費用為2.64億元,較去年同期的2.8億元有所下降,營銷費用在總收入的占比也從去年同期的23%降到了11.9%。

和近兩年迅速崛起的消費新貴一樣,蕉下的營銷主要靠KOL/KOC種草帶貨,招股書顯示,從2019年到2022年上半年,蕉下合作的KOL/KOC人數分別為274、326、597和1577,僅2021年,597個KOL/KOC就帶來了45億的瀏覽量。

但蕉下對頭部KOL的嚴重依賴容易削弱其議價權。招股書顯示,報告期內,KOL/KOC帶來的營收占整體營收比分別為3.1%、10.2%、9%及9.3%。

燒錢換增長,蕉下這幾年并沒有賺到太多錢,盡管2021年的毛利率已經增長到59%,但凈利率只有5.6%。2019年至2021年,經調整后凈利潤分別為0.2億元、0.4億元、1.4億元。

如今流量紅利正在衰退,KOL帶貨種草有效性一旦降低,蕉下能否依靠已有的品牌心智讓用戶持續復購,才是更重要的問題。

03

從防曬到戶外

在鞋服行業獨立分析師程偉雄看來,任何消費需求都來自生活場景的迭代,防曬有季節性要求,防曬服還是整體偏營銷導向,這種小眾需求很難做成主流生活常態。

蕉下也并未把自己框在“防曬”里,在招股書的開頭,便強調自己要成為的是“城市戶外第一股”。

相對應,蕉下的產品也從傳統的防曬品延伸到更廣闊的鞋服領域,專為具備休閑社交屬性的非競技運動及戶外活動場景設計,包括城市生活、休閑運動、旅行度假、踏青遠足、精致露營等。

2021年蕉下陸續推出帆布鞋、馬丁靴、內衣、打底褲、保暖服裝等秋冬服飾產品,開啟品類的全面化擴張。招股書顯示,從2019年到2021年,非防曬產品收入分別為280萬元、7650萬元和4.95億元,收入貢獻率從0.7%增長至20.6%。

不過進入更廣闊的領域,也意味著要接受更多競爭者的挑戰。搖粒絨、保暖內衣、外套、帽子、圍巾等主打秋冬季的保暖配飾,都是優衣庫等老牌巨頭擅長的領域,無論是品牌積淀還是生產經驗,蕉下與之相比都是“年輕人”。

此外,迪卡儂、駱駝、始祖鳥等傳統戶外品牌環伺,虎視眈眈。華安證券研報指出,相比更專業化的戶外品牌,蕉下目前主打的仍是戶外場景下的輕型防曬品牌。

從防曬產品到城市戶外,意味著蕉下要涉足更專業、更全面、更細分的戶外用品,無論對于品牌心智還是供應鏈建設,都是考驗。

中金公司研報指出,疫情下居民旅游受限、城市娛樂場所暫停營業,因此短途化兼具休閑和社交屬性的城市戶外活動日益普及。

上半年,騎行、露營、徒步、飛盤等戶外休閑項目在社交媒體爆火,截止2022年7月中旬,小紅書上“露營”已有394萬條筆記,曾經的小眾運動如今備受追捧。

馬蜂窩高級副總裁陳惠表示,疫情讓人們放慢了遠行的腳步,轉而挖掘身邊的新鮮玩法,“曾經意味著長途跋涉、突破極限的‘戶外運動’已經進入‘全民時代‘。”

從市場規模來看,2021年全球戶外用品市場規模為768億美元,其中中國是增速最快的市場,2007-2021年CAGR為22%。此外相較于發達國家,我國在2019年戶外運動參與率僅有10%,2021年我國人均戶外用品消費支出僅4美元。

巨大的增長空間引來更多玩家,也意味著更激烈的競爭。

04

結語

蕉下的發家史完美展現了一個新消費品牌的成長路徑。

蕉下的崛起既與創始團隊的戰略眼光有關,也離不開近幾年消費升級的趨勢。

2021年,蕉下秋冬產品線遭“滑鐵盧”, 如今“寒冬”又至,蕉下首當其沖要重塑消費者心智。畢竟,非防曬類產品才是第二增長曲線。

蕉下的小黑傘或許很抗曬,但未來的成績是否經“曬”還是未知數。

發表評論

登錄 | 注冊