風口沒了,生鮮電商九死一生

來源/電商報Pro

作者/潘多拉

回顧2022年不難發現,生鮮電商們基本都告別了萬眾矚目的風口,一步步走向了衰落。

在這一年,撤城、虧損、關停成為了生鮮電商的主旋律。

尤其是作為“生鮮電商第一股”的每日優鮮,更是直接墜入深淵。不僅拖欠巨額貨款,還傳出了原地解散的消息。

在市場經濟下行,線下消費回暖的情況下,生鮮電商們一個個步履維艱,整個行業步入了迷茫期。

生鮮電商還有希望

不過,生鮮電商是否走到了終點,此刻還無法下定論。

畢竟去年實現全面盈利的盒馬可以證明,生鮮電商并非無路可走,這個行業還是有希望的。

今年1月,盒馬CEO侯毅發布全員內部信,信上表示,2022年盒馬實現了業績的高速增長,其新零售進入了成熟期,旗下各業態已完成200門店布局,主力業態盒馬鮮生更是率先實現盈利。

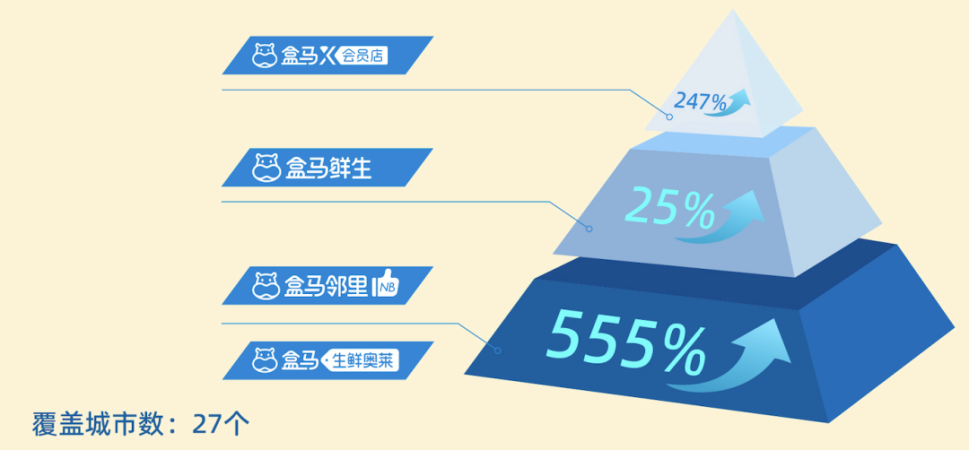

另有數據顯示,2022年,盒馬鮮生銷售額同比增長超25%,盒馬X會員店增長超247%,盒馬奧萊和盒馬鄰里的增長則高達555%。多業態增長強勁。

事實上,早在2021年底,盒馬在全新入駐的四個城市就實現了首月盈利。

去年11月,阿里巴巴發布的2023財年第二季度財報也顯示,盒馬顯著減虧,除去開業不到12個月的門店,絕大多數門店現金流已經轉正。

除了盒馬,叮咚買菜也實現了階段性盈利。

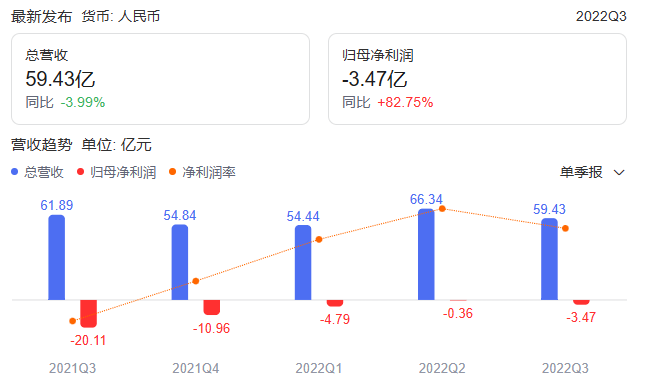

8月11日,叮咚買菜公布了2022年第二季度財報。這一季度中,叮咚買菜總收入從2021年同期的46.46億元人民幣增至66.34億元,同比增長高達42.8%。

更沒想到的是,其Non-GAPP(美國通用會計準則)凈利潤為2060萬元人民幣,而去年同期凈虧損高達17.29億元。

這份亮眼的成績單,讓市場看到了叮咚買菜和前置倉的可能性。

除此之外,叮咚買菜在2022年第三季度財報,實現營收59.425億元;凈虧損3.45億元;不按Non-GAAP,公司凈虧損2.85億元。

值得注意的是,2021年同期叮咚買菜營收為61.9億元;凈虧損為19.76億元;不按Non-GAAP,凈虧損為19.76億元。而在前三季度,其營收為180億元,同比增長23.1%:虧損率同比收窄了31.7%。

整體來看,叮咚買菜雖然依舊虧損,但盈利能力全得到了大幅度的提升。

但是,反觀賽道上的其他玩家,大多都掙扎在生死邊緣。尤其是老玩家每日優鮮,似乎只是在茍延殘喘。

2022年7月28日,每日優鮮宣布關閉極速達服務,同時數百名員工當場被離職。

截至2021年12月31日,每日優鮮的全職員工為1925人,而截至2022年11月14日,每日優鮮的全職職工只剩下了55人。

此外,2022年11月14日,每日優鮮公布了2021年財報,財報顯示,其2021年凈虧損為38.05億元,比上年同期上升133.5%。

與此同時,其總成本和運營費用還增長了39.09%,也就是說,當時每日優鮮還在大肆燒錢。

如今的每日優鮮雖然沒有關停,但從種種跡象來看,它真的撐不了多久了。

從每日優鮮的悲慘經歷中,我們也能看到生鮮電商平臺的危機所在。

那就是盈利難、成本高的前置倉模式,究竟行不行得通。

但我們不能忘了,叮咚買菜采用的也是前置倉模式,為何它卻能實現階段性盈利,每日優鮮卻只能節節敗退。

其實,這跟叮咚買菜為了活下去,實行的戰略性收縮有很大的關系。

去年叮咚買菜相繼撤出了天津、中山、珠海、廈門等多個城市,大大降低了運營成本,并提升了運營效率。

2022年第二季度,其履約費用為15.41億元,同比下降9%,銷售和營銷費用為1.4億元,同比下降64.2%。此外,叮咚買菜的產品營收達到65.54億元,同比增長42.4%,占總營收比例超98%。

除了撤城以外,叮咚買菜的預制菜業務也取得了很大的進步。2022年年貨節期間,預制菜相關的食品同比增長超過400%。

目前看來,叮咚買菜已經放棄了燒錢形式,走上了降本增效之路。畢竟對生鮮電商來說,擴大規模絕非良策,實現盈利才是正道。

盒馬們仍面臨巨大考驗

不過,雖然盒馬和叮咚買菜的情況都在好轉,但2023年對于生鮮電商來說,依舊是考驗不斷。

從模式上看,以叮咚買菜、樸樸超市、每日優鮮、美團買菜采取的前置倉模式為例。

這種模式需要通過上游的直采,先將產品運輸到城市分選中心進行加工包材及質檢工作,再根據訂單及用戶需求預測情況分發至各前置倉。

這就意味著,平臺須得自建倉庫,并保證強大的冷鏈物流運輸能力,也是因此,入局者幾乎都是燒錢在做。

以每日優鮮為例,2018至2020年,其履約費用分別為12.39億元、18.33億元、15.77億元,占同期總營收的34.9%、30.6%、25.7%。

這三年時間里,每日優鮮的凈虧損額分別為22.32億元、29.1億元、16.5億元,共計約68億元,也就是說,每日優鮮虧損不斷在很大程度上是受到高額的履約成本影響。

目前,除這種模式以外,市面上還有以盒馬、樸樸超市所采用的“店倉一體模式”、美團買菜、興盛優選所采用的社區團購模式,以及京東到家、美團閃購等所采用的“O2O模式”。

此外,以天貓生鮮、京東生鮮、菜劃算等為代表的綜合電商模式,以盒馬、樸樸超市所采用的店倉一體模式,以京東到家、美團閃購、淘鮮達、餓了么、大潤發優鮮為代表的O2O模式的建設成本沒有前置倉那么高,但運營和服務的成本也是相當高的。

就盒馬來說,目前盒馬鮮生開店成本為3000萬元左右,這其中尚未包括人力成本和運營成本,此外,開一家盒馬奧萊店,所有成本加起來需要近百萬元。

總的來看,不管在什么模式下,生鮮電商都是一門高投入、低收益的生意。

值得注意的是,從滲透率上看,2016年,我國生鮮電商滲透率為2.8%,2020年滲透率上升為8.1%,而現如今生鮮電商誕生已經十余年,它的滲透率依舊不足15%。

從供應鏈上看,生鮮電商上游的農產品要想實現標準化,必須在產地就進行嚴格的分級分選和規格化包裝,以提升供應鏈效率,形成規模化采摘和運輸,進而用更好的產品、更快捷的配送、更優質的體驗來吸引更多的下游消費者。

此外,由于國內的冷鏈運輸水平并不高,各種基礎設施建設較為薄弱。

這就意味著,生鮮電商們仍需要砸錢完善供應鏈,但是在玩家普遍虧損的情況下,繼續加大投入無異于雪上加霜。

總而言之,生鮮電商的未來之路依舊不平坦。

生鮮電商路在何方?

要問生鮮電商的出路在哪里?建設自有品牌肯定是其中一個。

首先以盒馬為例,2019年盒馬的自有品牌銷售占比約為10%,初步形成了盒馬藍標、盒馬工坊、盒馬日日鮮等在內的自有品牌體系。

此外,2022年9月,盒馬為了讓自有品牌的建設更加精細化和高效化,開展了新一輪的組織架構調整,成立盒馬鮮生、盒馬MAX和盒馬NB三大事業部。

同年年底,盒馬公開數據顯示,其有大約35%的銷售額來自于自有品牌,幾乎涵蓋各個垂直品類。

可以說,盒馬實現全面盈利,與擴大自有品牌占比,提高自身產品的溢價能力有密切的關聯。

(圖源:叮咚買菜)

而叮咚買菜方面,其擁有叮咚王牌菜、叮咚大滿冠、拳擊蝦、保蘿工坊等將近20個品牌,超過200個SKU,如今其自有品牌銷售額占總體的比例已經到了17.5%。

正是因此,盒馬走向了盈利,叮咚買菜的營收能力也得到了提升。

除了自有品牌的建設外,加大供應鏈投資也是生鮮電商未來發展的一大趨勢。

美團方面,其目前已建立數百個直采基地,將高質量的農產品正式納入了美團的供應鏈體系,生鮮產品的流通效率也有了明顯提升。

叮咚買菜方面,截至2021年第四季度,其擁有3家農業示范園,118個簽約農場基地,擁有10個食品研發加工工廠,約60個城市分選中心,面積達40萬平方米。

目前看來,完善供應鏈和強化品牌建設可以提升生鮮電商盈利能力的重要切入口。

現階段的生鮮電商正在不斷消磨著企業的耐心,要想邁過盈利這道坎,必須逃離規模陷阱,重新出發。

發表評論

登錄 | 注冊