硬折扣巨頭比宜德一夜全關,折射模式之困

出品/聯商專欄

撰文/張新宇

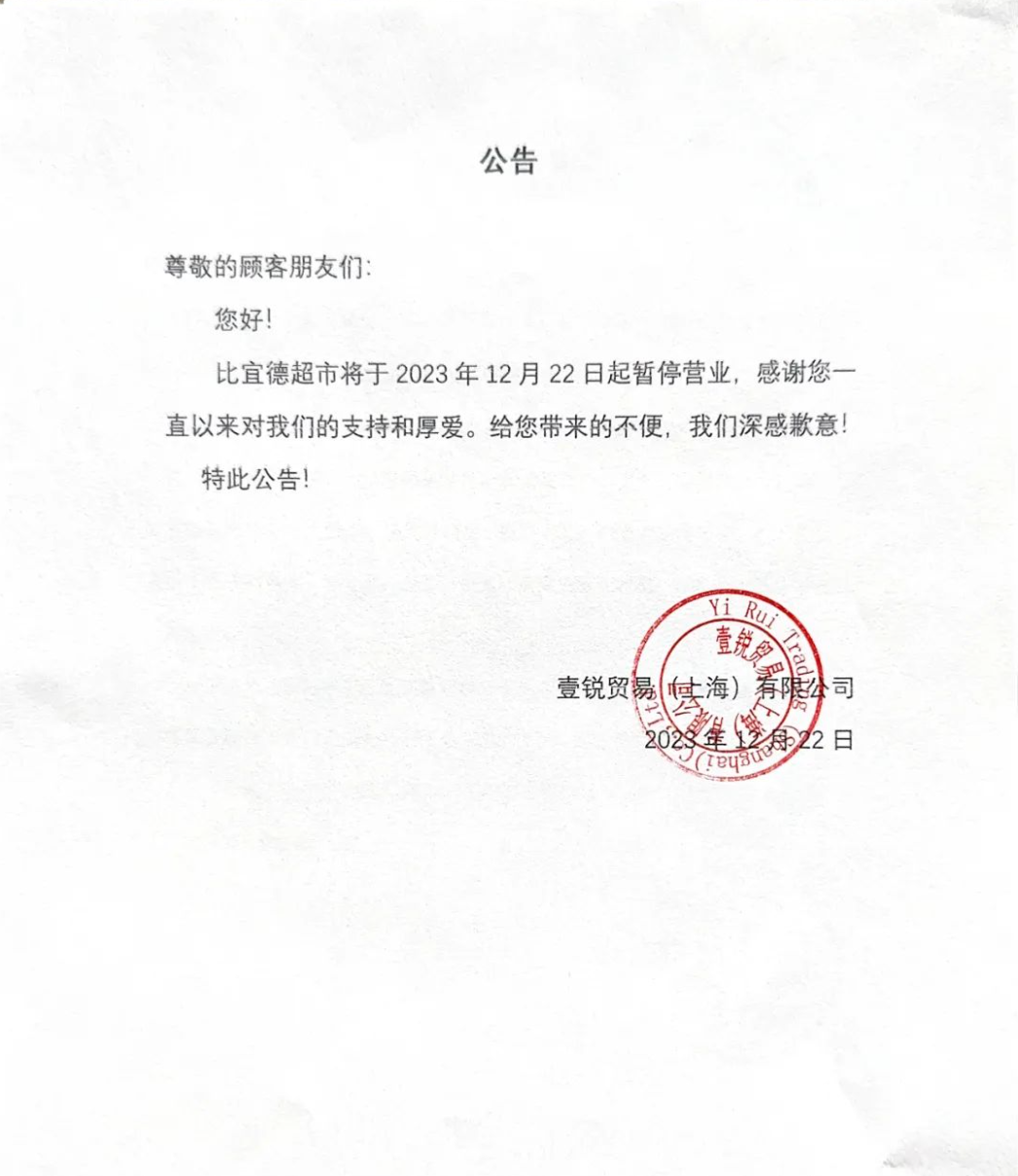

12月22日,硬折扣超市比宜德宣布暫停營業,“暫停營業”是“停止營業”比較委婉表達方式。看到很多朋友都在談論“可惜”,我翻出去年十二月份的一篇舊文,當時的判斷是“比宜德和多年前的伍緣折扣店有著極其類似的單店模型,我們大致可以判斷,如果不做出重大調整,這個宣稱為‘硬折扣’的零售企業可能很難通過經營獲得持續的現金流。”

中國零售市場的多樣化和復雜性,使得歐洲式硬折扣零售業態在中國發展面臨著困難,這對國內已經進入和準備進入硬折扣業態的零售商和投資者都是巨大的挑戰。

01

硬折扣的中國困局

中國的資本市場在經歷了無人零售、生鮮電商、社區團購一輪輪的洗禮后,似乎已經久無新意,不知道是不是因為寂寞和無趣,近年來資本開始將資金轉向投入各種不同“折扣店”概念的初創企業。

硬折扣是資本鐘愛的那種“長坡厚雪”的賽道嗎?答案可能不是那么樂觀。

實際上早在20年前,中國零售市場就起了第一波的折扣店風潮。2002年,當時還在家樂福集團旗下的迪亞天天(Dia)以合資方式進入中國市場,2003年7月迪亞天天和上海聯華超市合作的門店4店同開,據媒體報道場面非常火爆低價商品被搶購一空。次年十月,北京迪亞開業;迪亞天天曾經有過北京上海廣州三城兩千門店的計劃;2004年9月農工商“伍緣”折扣店開業,2012年伍緣折扣店的門店數量達到 533家,隨后開始逐步進入關店狀態,目前門店數量不詳。時至今日,迪亞天天在出售給蘇寧小店后已經變得面目全非,伍緣退出市場估計也只是時間問題。

折扣店看似是一個風口,但實際上并非如此。

中國人的食品結構和市場特性導致了折扣店并不能成為真正的“窮人店”,傳統意義的折扣店只能在社區生鮮超市和農貿市場的夾縫里生存。

中國低收入人群的食品結構中鮮食和包裝食品的結構與西方消費者差異較大,鮮食才是中國式“準折扣店”的目的性品類,以包裝食品和雜貨為主的歐洲式硬折扣店無法滿足滿足其目標顧客的高頻需求。

歐洲硬折扣店有著較為剛性的“合規性成本”,迪亞天天的門店員工需要全額繳納社保,員工需要納稅,配送中心和門店的低溫產品需要全程冷鏈,自有品牌的供應商需要符合嚴格的驗廠標準(其中包括社會責任條款),這一切都使得硬折扣在歐洲和美國所具備的成本優勢蕩然無存。

以上兩個原因決定了傳統的歐洲式“硬折扣”零售商在中國即缺乏顧客粘性,又無法具備價格優勢,這很難讓硬折扣零售商在中國產生類似Aldi在美國、英國和澳洲市場創造的巨大沖擊力。雖然迪亞天天在中國引進了第三方的鮮肉品類,但天然的缺陷、南歐式的懶散以及較低的門店運營水平讓迪亞止步于上海和北京的少數門店。

之前跟風進入硬折扣的中國零售商似乎完全沒有意識到硬折扣比傳統的超市有著更高的技術含量。如前面提到的伍緣折扣店,盡管已經有了硬折扣的“形”,但是由于內在的能力差異,總是缺少那一點“神”。

硬折扣代表著一種最為簡單也最為復雜的零售方式。需要零售商至少具備四項能力:

商品規劃能力:由于折扣店的SKU數更少,每個SKU的單位產出更高,這就需要零售商需要更精準的選品能力,如何能夠找到顧客最關注、最無可或缺的商品就變的更加重要,迪亞天天根據家樂福的銷售數據選擇目標商品,從而組合了一套較為合理的商品,而農工商伍緣則首先失敗在選品。

采購尋緣能力:硬折扣的低成本來自于比傳統零售商更強的采購和尋緣能力,Aldi的自有品牌是利用了跨國甚至全球的供應鏈能力才獲得了成本優勢。習慣于傳統“組貨”模式的零售商無法適應硬折扣對采購尋源能力的要求。

成本管控能力:硬折扣的毛利極低,大約只有19%左右,且沒有傳統超市能夠額外獲得的“后臺返利”和“渠道費用”。這就要求硬折扣零售商的效率和成本管控能力有極高的要求,尤其是在總部管理費用、門店運營費用和供應鏈成本上需要具有領先其他零售商的優勢。

整體運營能力:由于低利潤和低成本,硬折扣店對選址和布局規劃、供應鏈效率、庫存管理和人員管理等零售基本運營能力的要求極高,稍有不慎即可能造成虧損。

面目全非的迪亞天天和行將就木的伍緣折扣已經充分證明了硬折扣店在中國市場的難度和困境,資本和新進入者需要十分謹慎,“硬折扣”適合更長周期的堅守,但不適合用作擊鼓傳花的工具。

當然,近些年來錢大媽、誼品生鮮、生鮮傳奇、盒馬鄰里、盒馬奧萊等本土“類折扣店”發展很快,叮咚買菜也初具線上硬折扣的形態,但中國式的硬折扣店,依然任重而道遠。

02

奧樂齊向右

談起Aldi,我們主要是在談在德國“Aldi-?quator”以南部分以及美國、英國、瑞士、澳大利亞市場上的“那個”Aldi。也就是在Lidi眼里“更強悍對手的感受”的那個Aldi SÖd。

2015年Aldi SÖd在香港特別行政區設立采購辦事處,2017年使用“奧樂齊”品牌以跨境電商的形式入駐天貓。中國的消費者曾經一度可以在奧樂奇天貓旗艦店購買其自有品牌的曲奇、巧克力、紅酒、橄欖油、奶粉和護膚品等400款商品。2019年,在對多個中國市場進入方案進行比較后,Aldi SÖd接受了麥肯錫咨詢公司的建議,以全新的品牌定位和門店形式在上海靜安區和閔行區開出的兩家實體門店。中國成為了Aldi SÖd進入的第11個國際市場。

除出了Aldi藍色的店標外,這個命名為“奧樂齊”社區零售店更像是一家精品超市。

和傳統的“窮人店”定位不同,奧樂齊的實體門店更貼近上海的中等收入階層,以靜安體育中心店為例,和奧樂齊門店一街之隔的小區售價大約在兩千萬人民幣左右,平均單價大約15萬元,這些居民估計和“市場上最底層和最基本的需求”完全沒有關聯。根據媒體統計,目前奧樂齊在上海周邊社區的樓盤售價均在5到10萬之間。

定位“國際品質,社區價格”的中國奧樂齊一改傳統硬折扣店的簡單裝修風格,門店裝修風格和國內的精品超市BHG、City Super或者Blt更加接近,總之看不出和“極簡主義”有任何關聯。

從商品上,實體門店銷售中外酒品、包裝食品、面包烘焙、即食食品、即烹食品、生鮮產品、飲料、個人護理,家清紙品和寵物用品等十多個品類,SKU大約有1500種左右。自有品牌或獨家銷售的產品預估能夠占到70%左右。

就價格來說,具有可比性的制造商品牌商品的價格和盒馬的價格相差無幾。自有品牌價格完全不具備“硬折扣”性,以能完全直接比較的550ml純凈水來說,奧樂齊的尋露純凈水550ml售價23.5元/24瓶,同等規格的盒馬水售價在19.9元到23.8元之間。

和傳統Aldi門店相比,中國奧樂齊的門店可以獲得員工更貼心的服務,如果最近到門店購物,你會在店門口遇到熱情的CEE(用戶體驗專家Customer Experience Expertise)邀請你掃碼成為會員,他們會幫助你一步步領取10元折扣券,并邀請你加入門店的微信群。和在Aldi英國會遇到的“Aldi Panic”不同,奧樂齊員工會手把手教你如何使用自助收銀機,說抱歉說:“不好意思,現在線上訂單太多人手不夠”。

除了實體門店之外,奧樂齊微信小程序商城也正式上線,為滿59元消費的顧客提供最快30分鐘配送服務。此外,門店周邊的顧客還可以在京東、京東到家、美團等平臺下單。

對于奧樂齊周邊的居民來說,奧樂齊是一家能夠豐富家庭生活品質的社區超市。奧樂齊緊鄰社區,品質可靠,有限但分布合理的商品足以滿足日常生活需求,價格合理還帶有一些異域的生活情趣。如果沒有在“盒區房”附近,“奧區房”也是一個中等收入家庭不錯的選擇。

時任奧樂齊中國區主席陳有剛先生說:“奧樂齊進入中國后,目前處于試水階段,門店表現形式也做了相應調整。國外的門店都是1000m²,但到了上海,我們必須相對小型化,這也是和居住形態相關。進入中國后,我們也更強調一日三餐,滿足年輕家庭和中青年家庭需求。但我們的兩個核心DNA是沒有變化的。第一,自有品牌是我們長期發展的基礎,這既可以減少消費者開支,也可以讓奧樂齊以更有競爭力的價格為消費者提供產品,并且能加強我們對產品開發和生產供應鏈的控制。第二,我們做精選,奧樂齊每個門店的SKU都是相對精簡的,相同面積的其他超市SKU是我們的幾倍,這也有利于我們更好地進行成本控制。”

陳有剛先生在同一次訪談里還說:“作為外資超市,我們的定位非常清晰,以中產階級作為主要服務對象。從選品而言,在滿足大眾化需求的同時,也要有部分消費者感興趣的小眾產品,就是既滿足廣泛化需求,同時兼顧特殊化需求。”

從我的購物體驗來看,奧樂齊在中國的這種“相應的調整”是成功的。

成功的調整也帶來了相應的業績,奧樂齊在中國的門店全部位于上海,共有29家門店,門店面積在500到800m²之間,其中約一半位于社區,一半位于購物中心和商業項目內。根據奧樂齊內部的說法,預計每家銷售額大約為2000萬元/年。

Aldi在中國市場選擇了向右轉,從定位“廉價店”轉向到“品質社區店”,從目前來看,奧樂齊在上海市場仍有足夠的發展空間。如果一切順利,以四個一線城市1000個門店的空間測算,若干年后成就一家兩百億級的零售企業綽綽有余。

但是,向右轉也限制了奧樂齊繼續下沉的空間,如果Aldi在中國思考更大的未來,則需要有新的思考。

03

比宜德向左

和奧樂齊向右轉不同,和Aldi有著一定淵源的比宜德選擇了向左轉。根據比宜德的官方宣傳,比宜德是:

與眾不同的來自德國的硬折扣超市;

比宜德的宗旨是“質優價低,放心省錢”;

比宜德大批量采購每一款商品,店鋪裝修簡約且在城市周邊區域,由此保證了每件產品的最低零售價;

布朗德斯家族的迪特爾·布朗德斯和德國Aldi超市創始人一起合作。后來,布朗德斯家族將這種零售形式帶到了土耳其,波蘭,墨西哥,哥倫比亞,沙特阿拉伯等國家;

2015年,布朗德斯家族決定把硬折扣模式引進到中國。2016年10月,第一家比宜德超市在上海開業,之后便以每個月3家的速度迅速擴張,以便讓更多的顧客以超低的價格享受高質量、安全的食品和日常用品。

不論這些宣傳的真假,這看起來是一家繼續保持向左的“硬折扣”的宣傳。

比宜德宣傳中所指的“來自德國”大概是指它和布朗德斯家的關系,以及它獲得Argan Capital的投資。Argan Capital是一家來自歐洲的獨立私募股權基金,專注于收購歐洲中型市場公司。在2016年參與創立比宜德之前,Argan曾經投資土耳其折扣店BIM并通過IPO成功退出。

如果說奧樂齊向右走,那么比宜德的目標是保持硬折扣的“原教旨主義”。至少,他們的宣傳是這樣的。根據門店走訪和現有信息的分析,我們大概可以獲得以下信息:

比宜德遵循了傳統硬折扣店對選址的要求,它的門店大約100到300m²,店內裝修極其簡單,甚至粗糙,店內貨架間距極窄甚至可以用逼仄來形容;

門店展示SKU目前維持在400左右,包括一定量的生鮮產品、冷凍冷藏品和雜貨。目測其中自有品牌商品約30%左右;

店內采用割箱陳列,陳列缺乏規則;員工數量極少,包含收銀員在內,每班員工約2到3人,門店體驗較差;

客源主要是周邊居民,受客流影響,預估門店日均銷售額預估在6000到8000元左右,客單價約20元左右;

根據對現有門店的統計,比宜德目前有170到180家門店。

比宜德仍然沒有解決傳統歐洲硬折扣店的問題,門店中主要的品類仍然是包裝食品和傳統雜貨,生鮮品類的占比仍然較低,仍然無法解決顧客復購率的問題。受規模限制,目前自有品牌產品的數量和競爭力有限。更為致命的是,產品的選品完全看不出頭緒,門店的營運水平極低,生鮮區產品的鮮度完全無法和周邊的農貿市場進行競爭。

比宜德和之前我們提到的伍緣折扣店有著極其類似的單店模型,我們大致可以判斷,如果不做出重大調整,這個宣稱為“硬折扣”的零售企業可能很難通過經營獲得持續的現金流。

結束語

隨著全球經濟環境的進一步惡化,中國的實體零售企業也難以獨善其身,甚至處境會比國外同行更加艱難。

Aldi的經驗證明了硬折扣業態超越蕭條周期的能力,但其背后是創造“極致價格”的能力,以及自我約束和極簡主義的支撐。

硬折扣是一個具備穿越蕭條周期的業態,近期也受到資本的追捧,零售業決策層和管理者需要理性思考其業務的本質是“能力”而不是業態。

凜冬將至,業態創新更重要的是看到創新表面后面的核心能力建設,缺乏核心能力的創新將是無本之木,最終只會在寒風中凋落。

發表評論

登錄 | 注冊

VIP專享頻道熱文推薦: