ČŻ▀╦┘I▓╦╣╔ārĪ░Ą°Ą°▓╗ą▌Ī▒Ż║╗©╣╔¢|Ą─ÕX▀tįńę¬▀Ć

╩ął÷ī”Ū░ų├é}Ī░ļpą█Ī▒├┐╚šā×(y©Łu)§r┼cČŻ▀╦┘I▓╦ĻP(gu©Īn)ūóĄ─Į╣³cš²į┌Ė─ūāŻ¼ūŅų▒ė^¾w¼F(xi©żn)Š═į┌╣╔ār╔ŽĪŻ

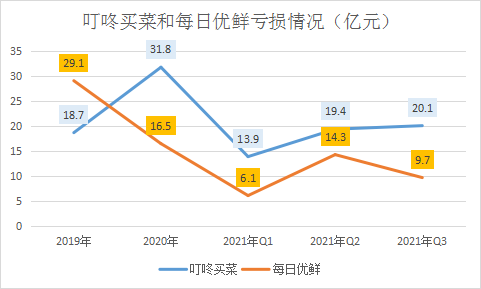

Å─11į┬11╚š├┐╚šā×(y©Łu)§r░l(f©Ī)žöł¾ķ_╩╝Ż¼Įžų┴ĄĮ12į┬3╚š├└╣╔╩š▒PŻ¼20ČÓ╠ņĢrķg└’Ż¼├┐╚šā×(y©Łu)§r╣╔ārŽ╚ęų║¾ōPį┘╗žš{(di©żo)Ż¼╣╔ār╚įĖ▀ė┌Q3žöł¾░l(f©Ī)▓╝«ö╠ņ╩š▒PārĪŻČ°ČŻ▀╦┘I▓╦ätę╗×aŪ¦└’Ż¼╣╔ārÅ─30.04├└į¬ę╗┬ĘĄ°ų┴16.63├└į¬Ż¼Ų┌ķgÄū║§ø]ėąĘ┤ÅŚĪŻ

ā╔š▀═¼╠Ø▓╗═¼├³▒│║¾Ż¼ęŌ╬Čų°┘Y▒Šī”Ī░Ū░ų├é}+╔·§rĪ▒¤²ÕXōQęÄ(gu©®)─ŻĄ─¤ßŪķķ_╩╝└õģsĪŻŽÓ▒╚┤╦Ū░ĻP(gu©Īn)ą─šl┼▄Ą├Ė³┐ņŻ¼¼F(xi©żn)į┌┤¾╝ęĖ³ĻP(gu©Īn)ą─šl─▄┼▄Ą├Ė³ĘĆ(w©¦n)ĪŻČ°╔ą╬┤ė»└¹Ą─ČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§rŻ¼ę▓ĄĮ┴╦▒╚šlĖ³─▄░ŠĄ─ą┬ļAČ╬ĪŻ

╣╔ārĄ°Ą°▓╗ą▌Ż¼

╩Ūō·(d©Īn)ą─ÕX▓╗ē“¤²┴╦

ČŻ▀╦┘I▓╦▀BĄ°20üĒ╠ņŻ¼╣╔ārĮ³║§č³öžŻ¼ī”ČŻ▀╦┘I▓╦üĒšf▓╗╩Ūę╗éĆ║├ą┼╠¢ĪŻ├┐╚šā×(y©Łu)§r«ö╚╗ę▓▓╗║├▀^Ż¼Ą½ų┴╔┘Įžų┴░l(f©Ī)ĖÕŻ¼Ųõ╣╔ār▒╚Q3žöł¾░l(f©Ī)▓╝Ū░▀Ć┬įėą╔ŽØqĪŻ

▀@ęŌ╬Čų°╩ął÷ķ_╩╝ęŌūRĄĮŻ¼ī”╔ą╠Äė┌╠ØōpļAČ╬Ą─Ū░ų├é}ļpą█Č°čįŻ¼┼▄Ą├Ė³┐ņĄ─ČŻ▀╦┘I▓╦Ż¼’L(f©źng)ļU╗“įSĖ³Ė▀ĪŻ«ģŠ╣ę“öUÅłĄ╣Ą¶Ą─╔·§rļŖ╔╠Ų¾śI(y©©)Ż¼ęčĮø(j©®ng)╠½ČÓ╠½ČÓĪŻ

ų▒Įėę²▒¼³c╩Ūā╔š▀Q3žöł¾ßīĘ┼│÷üĒĄ─ą┼ŽóĪ¬Ī¬2021─ĻQ3Ż¼ČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§r╩š╚ļĘųäe×ķ61.9ā|į¬║═21.2ā|į¬Ż¼Įø(j©®ng)ĀI╠ØōpätĘųäe×ķ20.189 ā|į¬║═9.707 ā|į¬ĪŻ

Å─öĄ(sh©┤)ō■(j©┤)īė├µüĒ┐┤Ż¼ā╔š▀Č╝į┌╠ØōpŻ¼Ūę├┐╚šā×(y©Łu)§rĀI╩š║═ęÄ(gu©®)─ŻĄ═ė┌ČŻ▀╦┘I▓╦Ż¼Ą½ČŻ▀╦┘I▓╦┘ŹĄ├įĮČÓŻ¼╠ØĄ├ę▓įĮČÓĪŻČ°Å─æ(zh©żn)┬įīė├µüĒ┐┤Ż¼ČŻ▀╦┘I▓╦╚įį┌Ū░ų├é}╔Ž»é┐±öUÅłŻ¼Č°├┐╚šā×(y©Łu)§rät’@Ą├Ė³╝ė┐╦ųŲŻ¼─╦ų┴š{(di©żo)š¹┤“Ę©ĪŻ

öĄ(sh©┤)ō■(j©┤)’@╩ŠŻ¼āHĮ±─ĻŪ░╚²éĆ╝ŠČ╚Ż¼ČŻ▀╦┘I▓╦Ą─Ū░ų├é}öĄ(sh©┤)┴┐Ęųäe×ķ950éĆĪó1136éĆŻ¼1375éĆ Ż©Ė▓╔w╚½ć°37éĆ│Ū╩ąŻ®Ż¼ę╗┬Ę’jØqĪŻ

┼cų«ŽÓĘ┤Ą─╩ŪŻ¼├┐╚šā×(y©Łu)§rĄ─Ū░ų├é}öĄ(sh©┤)┴┐į┌┐s£pĪ¬Ī¬2019─Ļ├┐╚šā×(y©Łu)§rŪ░ų├é}öĄ(sh©┤)┴┐×ķ1500éĆŻ¼ĄĮĮ±─ĻŪ░ā╔éĆ╝ŠČ╚öĄ(sh©┤)┴┐ęčĮø(j©®ng)ūā?y©Łu)?31éĆ║═625éĆŻ¼Ą┌╚²╝ŠČ╚žöł¾āH╠ߥĮĖ▓╔w17éĆ│Ū╩ąŻ¼Č°ø]ėą┼¹┬ČŠ▀¾wŠW(w©Żng)³cöĄ(sh©┤)┴┐ĪŻļm╚╗öĄ(sh©┤)┴┐į┌£p╔┘Ż¼Ą½Ųõ┴¶Ž┬Ą─Ū░ų├é}├µĘeį┌ūā┤¾Ż¼ŲĮŠ∙ęč▀_ĄĮ356ŲĮĘĮ├ūŻ¼═¼▒╚į÷ķL13.2%ĪŻ

Ū░ų├é}öĄ(sh©┤)┴┐Ą─ūā╗»Ż¼ų▒ĮėĻP(gu©Īn)ŽĄĄĮĀI╩šĪŻ2021─ĻQ3Ż¼ČŻ▀╦┘I▓╦ĀI╩š61.9ā|į¬Ż¼═¼▒╚į÷ķL111%ĪŻ═¼Ų┌├┐╚šā×(y©Łu)§rĀI╩š21.2ā|į¬Ż¼═¼▒╚į÷ķL47.2%ĪŻ

Å─ĀI╩š║═į÷╦┘üĒ┐┤Ż¼ČŻ▀╦┘I▓╦▒╚├┐╚šā×(y©Łu)§r▒Ē¼F(xi©żn)Ė³ā×(y©Łu)ąŃŻ¼ĀI╩šęÄ(gu©®)─Ż╩Ū├┐╚šā×(y©Łu)§rĄ─Į³3▒ČĪŻ┼c┤╦═¼ĢrŻ¼įō╝ŠČ╚ČŻ▀╦┘I▓╦╠Øōp20.189 ā|į¬Ż¼╩Ū├┐╚šā×(y©Łu)§r╠ØōpŅ~9.707 ā|į¬Ą─2▒ČČÓĪŻ

ėą╚╦╗“įSĢ■šfŻ¼ė├3▒ČĀI╩šōQ2▒Č╠ØōpŻ¼ī”▒╚ŲüĒČŻ▀╦┘I▓╦▀Ć╩Ūėąā×(y©Łu)ä▌ĪŻĄ½┘~▓╗╩Ū▀@├┤╦ŃĄ─Ż¼ę“×ķ╚ń╣¹ĘĮŽ“Õe┴╦Ż¼┼▄Ą├įĮ┐ņ’L(f©źng)ļUę▓įĮ┤¾ĪŻŪ░ų├é}Ą─Į©įO(sh©©)╩Ūę╗éĆ╠}▓Ęę╗éĆ┐ėŻ¼├┐éĆšŠ³cČ╝ąĶꬎÓæ¬(y©®ng)Ą─╚╦åT┼õų├Ż¼╦³Ģ■ļSų°öUÅłČ°▓╗öÓį÷╝ėĪŻ

╩┬īŹ╔ŽŻ¼ūį2019─ĻĄĮ2021─ĻĄ┌╚²╝ŠČ╚Ż¼├┐╚šā×(y©Łu)§r║═ČŻ▀╦┘I▓╦ā╔š▀╚²─Ļ└█ėŗ╠ØōpĮ³180ā|ĪŻŲõųąČŻ▀╦┘I▓╦└█ėŗ╠Øōp104ā|Ż¼├┐╚šā×(y©Łu)§r└█ėŗ╠Øōp76ā|Ż¼▒│║¾Ą─ĻP(gu©Īn)µIŠ═╩Ūī”┤²Ū░ų├é}Ą─æB(t©żi)Č╚ĪŻ

Ż©öĄ(sh©┤)ō■(j©┤)üĒį┤╣½╦Šžöł¾Ż¼╚█žöĮø(j©®ng)ųŲłDŻ®

Å─╔ŽłD┐╔ęį┐┤ĄĮŻ¼2019─Ļ├┐╚šā×(y©Łu)§r╠Øōpę¬Ė▀ė┌ČŻ▀╦┘I▓╦Ż¼Ą½2020─Ļų┴Į±Ż¼ČŻ▀╦┘I▓╦Ą─╠ØōpŅ~ę¬▀hĖ▀ė┌├┐╚šā×(y©Łu)§rĪŻ

ę“┤╦Ż¼ĮY(ji©”)║Ž┘Y▒Š╩ął÷Ę┤æ¬(y©®ng)üĒ┐┤Ż¼Ū░ų├é}ļpą█«öŽ┬Ą─å¢Ņ}▓╗╩ŪęÄ(gu©®)─Ż▓╗ūŃŻ¼Č°╩Ū╚ń║╬┼ż╠Ø×ķė»Ż¼ųv│÷┐╔│ų└m(x©┤)░l(f©Ī)š╣Ą─ą┬╣╩╩┬ĪŻČŻ▀╦┘I▓╦į┌ęÄ(gu©®)─Ż║═į÷╦┘┼▄┌A├┐╚šā×(y©Łu)§rĄ─▒│Š░Ž┬Ż¼Į³Ų┌╣╔ār▒Ē¼F(xi©żn)▀h╚§ė┌├┐╚šā×(y©Łu)§rŻ¼ų╗ėąę╗éĆįŁę“Ż¼─ŪŠ═╩Ūō·(d©Īn)ą─ČŻ▀╦┘I▓╦Ą─ÕX▓╗ē“¤²┴╦ĪŻ

▓╗┘ŹÕX▓╗┐╔┼┬Ż¼

▓╗ų¬╚ń║╬┘ŹÕX▓┼┐╔┼┬

ī”┘Y▒Š╩ął÷üĒšfŻ¼║▄ČÓ▓╗┘ŹÕXĄ─Ų¾śI(y©©)▓ó▓╗┐╔┼┬Ż¼╔§ų┴?x©¬)■│╔×ķŽŃGGĪŻ«ģŠ╣╚╬║╬╔╠śI(y©©)─Ż╩ĮČ╝ėą┼└Ų┬öUÅłŲ┌Ż¼ąĶę¬┤¾┴┐┘Yį┤═Č╚ļŻ¼╗“ė├ė┌╝╝ąg(sh©┤)čą░l(f©Ī)Ż¼╗“ė├ė┌╩ął÷═ŲÅVĄ╚Ą╚ĪŻ

Ą½▀@ĘNĪ░▓╗┘ŹÕXĪ▒ėų▒╗┐┤║├Ż¼Į©┴óį┌ā╔éĆ╗∙ĄA(ch©│)╔ŽĪ¬Ī¬ę╗╩ŪÕXē“¤²Ż¼ę¬├┤ėą│ų└m(x©┤)▓╗öÓĄ─╚┌┘Y▀M╚ļŻ¼ę¬├┤ėą╣½╦ŠŲõ╦³śI(y©©)äš(w©┤)▌öč¬ĪŻČ■╩Ū╩ął÷Ū░Š░ē“┤¾Ż¼╚ń░┘łF┤¾æ(zh©żn)║═ŠW(w©Żng)╝s▄ć┤¾æ(zh©żn)Č╝į°¤²ÕX¤oöĄ(sh©┤)Ż¼ōīŽ┬╩ął÷║¾Ż¼ėą─▄┐┤Ą├ęŖ┼ż╠Ø×ķė»Ą─Ģrķg³cĪŻ

Ū░ų├é}Ą─å¢Ņ}į┌ė┌Ż¼Ųõ─Ż╩Įėą³cŽ±╬’┴„é}ā”Ż¼│╔▒Š▓ó▓╗Ģ■ę“ęÄ(gu©®)─ŻöUÅłČ°┤¾Ę∙ĮĄĄ═Ż¼ŽÓĘ┤ęÄ(gu©®)─ŻįĮ┤¾═Č╚ļŠ═įĮČÓĪŻČ°╔·§r╩ął÷ėųėąé„Įy(t©»ng)▓╦╩ął÷Īó╔╠│¼Īó╔ńģ^(q©▒)╔·§rĄĻĪó╔ńģ^(q©▒)łF┘ÅĄ╚ųTČÓī”╩ųŻ¼║▄ļy═©▀^öUÅłŻ¼╚ĪĄ├╩ął÷ē┼öÓĄž╬╗Ż¼čĖ╦┘īŹ¼F(xi©żn)┼ż╠Ø×ķė»ĪŻ

ČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§rĄ─═┤³cėąā╔éĆĪŻ

ę╗╩Ū¼F(xi©żn)Į┴„▓╗│õįŻĪŻĮžų┴2021─Ļ9į┬30╚šŻ¼ČŻ▀╦┘I▓╦─▄Č╠Ų┌ūā¼F(xi©żn)Ą─¼F(xi©żn)ĮĪó¼F(xi©żn)ĮĄ╚ār╬’╝░Č╠Ų┌═Č┘Y╣▓ėŗ╝s68ā|į¬Ż¼Ųõųą¼F(xi©żn)Į║═¼F(xi©żn)ĮĄ╚ār╬’×ķ30.98ā|į¬Ż¼Ą½┴„äėžōé∙æ¬(y©®ng)ĖČ┘~┐Ņ╩Ū27.97ā|į¬Ż¼ę▓Š═╩ŪšfČŻ▀╦┘I▓╦ōĒėąĄ─¼F(xi©żn)ĮŻ¼90%╩Ūø]ėąĮo╣®æ¬(y©®ng)╔╠ĮY(ji©”)Ą─žø┐ŅĪŻČ°├┐╚šā×(y©Łu)§rōĒėą25ā|į¬ū¾ėę¼F(xi©żn)ĮĪó¼F(xi©żn)ĮĄ╚ār╬’║═Ė„ĒŚČ╠Ų┌═Č┘YĪŻ╚¶░┤ššįŁüĒĄ─¤²ÕX╦┘Č╚Ż¼┴¶Įo╦³éā╠ØōpĄ─¼F(xi©żn)Į┴„Ż¼Ą─┤_▓╗ČÓ┴╦ĪŻ

Č■╩ŪŪ░ų├é}Č╝╩ŪČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§rĄ─ĀI╩šų„┴”Ż¼į┌2021─ĻĄ┌╚²╝ŠČ╚╩š╚ļš╝▒╚Ęųäe▀_ĄĮĮ³98%║═99%Ż¼Žļ┐┐Ųõ╦³śI(y©©)äš(w©┤)▌ö謯¼Č╠Ģrķgā╚(n©©i)║▄ļyū÷ĄĮĪŻ

ę“┤╦Ż¼┴¶Įoā╔╝ęĄ─ĮŌĘ©Ż¼ų╗╩ŻŽ┬į┘╚┌┘YŻ©į÷░l(f©Ī)Ż®╗“š▀š{(di©żo)š¹┤“Ę©ĪŻ

─┐Ū░Ż¼ČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§rĄ─┤“Ę©ęč│÷¼F(xi©żn)├„’@Ęų╗»ĪŻČŻ▀╦┘I▓╦▀xō±└^└m(x©┤)Ī░ū÷ųžĪ▒Ż¼│²▓╗öÓöU│õŪ░ų├é}Ż¼▀Ćį┌ų„═ŲŅA(y©┤)ųŲ▓╦░l(f©Ī)┴”ūįĀIŲĘ┼ŲŻ¼Č°ūį╝║ū÷«a(ch©Żn)ŲĘŻ¼ę▓╩Ūųž┘Y«a(ch©Żn)─Ż╩ĮĪŻ

├┐╚šā×(y©Łu)§rätį┌Ī░ū÷▌pĪ▒Ż¼│²į┌Ū░ų├é}öĄ(sh©┤)┴┐╔Ž▒Ż│ų┐╦ųŲŻ¼┐s£pą¦ęµ▓╗║├Ą─šŠ³cĪó╠ß╔²ā×(y©Łu)┘|(zh©¼)šŠ³cĄ─├µĘeŻ¼▀Ćį┌░l(f©Ī)┴”BČ╦Ż¼═Ų▀MŪ░ų├é}╝┤╩╣┴Ń╩█+ųŪ╗█▓╦ł÷Ż¼░l(f©Ī)┴”öĄ(sh©┤)ūų╗»ŲĮ┼_Ż¼Å─Ī░ūįĀI+ŲĮ┼_Ī▒ā╔Č╦░l(f©Ī)┴”ĪŻ

žöł¾öĄ(sh©┤)ō■(j©┤)’@╩ŠŻ¼2021─Ļ╚²╝ŠČ╚Ż¼├┐╚šā×(y©Łu)§rį┌ųŪ╗█▓╦ł÷╔Žęčį┌18éĆ│Ū╩ą║×╝s73╝ę▓╦ł÷Ż©Ųõųą52╝ęęčķ_╩╝▀\ĀIŻ®ĪŻČ°į┌┴Ń╩█įŲĘĮ├µŻ¼ę▓ęčĮø(j©®ng)┼c11╝ę┐═æ¶║×ėå┴╦║Žū„ģf(xi©”)ūhĪŻ

«ö╚╗Ż¼¤ošō╩ŪČŻ▀╦┘I▓╦Ą─ŅA(y©┤)ųŲ▓╦Ż¼▀Ć╩Ū├┐╚šā×(y©Łu)§rĄ─öĄ(sh©┤)ūų╗»ŲĮ┼_Ż¼─┐Ū░╔ą▀Ć▓╗ē“│╔╩ņŻ¼ū÷ųžū÷▌pŻ¼Š┐Š╣šl─▄ą”ĄĮūŅ║¾Ż¼ę▓╔ą▓╗─▄öÓčįĪŻ

Ą½┐╔ęį┐ŽČ©Ą─╩ŪŻ¼╬┤üĒę╗Č╬ĢrķgŻ¼ū÷ųžĄ─ČŻ▀╦┘I▓╦Ż¼▒╚ū÷▌pĄ─├┐╚šā×(y©Łu)§r’@╚╗ąĶę¬Ė³ČÓ┘YĮ═Č╚ļŻ¼ī”Ųõ¼F(xi©żn)Į┴„Ą─┐╝“×ę▓īó╝ėäĪŻ¼īŹ¼F(xi©żn)┼ż╠Ø×ķė»Ą─┬Ęę▓īóĖ³┬■ķLŻ¼ę╗Ą®┘YĮµ£öÓ┴čŻ¼║¾╣¹▓╗┐░įO(sh©©)ŽļŻ¼▀@ę▓╝ėųž┴╦╩ął÷Ą─ō·(d©Īn)ænĪŻ

ČŻ▀╦┘I▓╦Ą─▒MŅ^╩Ūį÷░l(f©Ī)Ż¼

├┐╚šā×(y©Łu)§r─žŻ┐

¢|ģŪūC╚»į┌čął¾ųąųĖ│÷Ż¼Ū░ų├é}Ī░ļpą█Ī▒├┐╚šā×(y©Łu)§r┼cČŻ▀╦┘I▓╦Ą─╠ØōpŠų├µŻ¼╗“╚įīó│ų└m(x©┤)ę╗Č╬ĢrķgĪŻČ°į┌▀B└m(x©┤)╠ØōpŽ┬Ż¼Ū░ų├é}ąąśI(y©©)╚¶¤oĘ©Å─Ė∙▒Š╔ŽĖ─╔ŲĮø(j©®ng)ĀI╠ØōpŻ¼╬┤üĒ╗“ąĶ▓╗öÓīżŪ¾╚┌┘YĪŻ▀@╩Ūā╔š▀╝▒ų°╔Ž╩ąŻ¼─╦ų┴ĀÄŖZĪ░╔·§rļŖ╔╠Ą┌ę╗╣╔Ī▒Ą─ųžę¬įŁę“ĪŻ

ā╔š▀ĀÄŽÓ╔Ž╩ąŻ¼▓╗ų╗×ķĪ░Ą┌ę╗╣╔Ī▒Ą─├¹Ņ^Ż¼Ė³ę“×ķŽ╚Ž┬╩ųš▀į┌─╝┘YĢrōĒėąų„äėÖÓ(qu©ón)ĪŻÅ─ĮY(ji©”)╣¹üĒ┐┤Ż¼Ž╚╔Ž╩ąĄ─├┐╚šā×(y©Łu)§rIPOę╗┼e─╝┘Y╝s3ā|├└į¬ĪŻ║¾╔Ž╩ąĄ─ČŻ▀╦┘I▓╦Ż¼īóįŁČ©ėŗäØ─╝┘Y3.75ā|├└į¬┐s£pĮ³╦─Ęųų«╚²Ż¼ūŅĮK─╝┘Y▓╗ĄĮ1ā|├└į¬ĪŻ

ę“┤╦Ż¼Å─╔Ž╩ą─╝┘Y─┐ś╦▀_│╔╔ŽŻ¼├┐╚šā×(y©Łu)§r¤oę╔═Ļ│╔Č╚Ė³Ė▀Ż¼▀@ę▓ūīŲõį┌╔Ž╩ą║¾’@Ą├Ė³Ī░ĘŽĄĪ▒ĪŻ▒╚įŁėŗäØ╔┘─╝┘Y2ā|ČÓ├└į¬Ą─ČŻ▀╦┘I▓╦Ż¼ät┐╔─▄┤“üy┴╦įŁėąėŗäØŻ¼ī”└^└m(x©┤)ąĶŪ¾╚┌┘YėąĖ³Ų╚ŪąąĶŪ¾ĪŻ

─┐Ū░Ż¼ČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§rļxÅ─Ė∙▒Š╔ŽīŹ¼F(xi©żn)┼ż╠Ø×ķė»╔ąėąŠÓļxŻ¼ŪęČŻ▀╦┘I▓╦─┐Ū░ę▓╔ą╬┤š{(di©żo)š¹┤“Ę©ĪŻę“┤╦Ż¼═©▀^į÷░l(f©Ī)╚┌┘Y┐╔─▄╩ŪŲõ╬©ę╗│÷┬ĘĪŻ

Ȱꬎļ│╔╣”▀_ĄĮŅA(y©┤)Ų┌Ż¼╠ß╔²ęÄ(gu©®)─ŻĪó╠ß╔²┐═å╬ārĪóĖ³┐┐Į³ė»└¹Ż¼╩Ū▒žū▀ų«┬ĘĪŻę“┤╦Ż¼╬ęéā┐┤ĄĮŻ¼ČŻ▀╦┘I▓╦ę╗▀ģį┌▓╗öÓ¤²ÕXöUęÄ(gu©®)─ŻŻ¼ę╗▀ģę▓į┌▓╗öÓØqār╚źĖ³┐┐Į³ė»└¹ĪŻ

▒M╣▄į┌Į±─Ļ╚²╝ŠČ╚žöł¾ųąŻ¼ČŻ▀╦┘I▓╦▓óø]ėą╠ß╝░┐═å╬ārŻ¼Ą½į┌ė├æ¶Ėąų¬ųąŻ¼▓╗ʔȯ▀╦┘I▓╦ØqārĄ─┐sė░ĪŻ

ī”▒╚üĒ┐┤Ż¼├┐╚šā×(y©Łu)§rĄ─┐═å╬ārĘ┤Č°ėą╦∙Ž┬š{(di©żo)Ī¬Ī¬Į±─Ļ╚²╝ŠČ╚├┐╚šā×(y©Łu)§r┐═å╬ār×ķ88.4į¬Ż¼Č■╝ŠČ╚×ķ96.1į¬ĪŻ

Ą½¤ošō¤²ÕXōQęÄ(gu©®)─ŻŻ¼▀Ć╩Ū╠ßār▒Żė»└¹Ż¼ī”ČŻ▀╦┘I▓╦üĒšfČ╝▓╗╚▌ęūĪŻ¤²ÕXöUęÄ(gu©®)─ŻŻ¼¼F(xi©żn)Į┴„ėąŽ▐Ż¼Ūę╩ął÷ę▓ķ_╩╝╩¦╚ź─═ą─Ż¼╣╔ārč³öžŠ═╩Ūą┼╠¢ĪŻČ°ę¬╠ßārŻ¼ė├æ¶ėų▓╗ę╗Č©┘Iå╬ĪŻĖ³║╬ør╩ął÷╔Ž▀Ćėą▒ŖČÓī”╩ųėJėDĪŻ

ęįČŻ▀╦┘I▓╦Ą─┤¾▒ŠĀI╔Ž║Ż×ķ└²Ż¼║ą±RūŅĮ³ķ_╩╝═Ųąą╗▌├±╝Š╗ŅäėŻ¼ō■(j©┤)Žż╩Ū║ą±R│╔┴ó╬Õ─ĻüĒūŅ┤¾ūī└¹Ż¼Å─11į┬20╚šĄĮ─ĻĄūŻ¼īó│ų└m(x©┤)ī”╩▀▓╦Īó╔·§rĪó║Ż§r╦««a(ch©Żn)Īó╚ŌĄ░Ū▌ŲĘŅÉ▀Mąą╚½├µ╗▌└¹ĪŻ▀@ą®░l(f©Ī)┴”ŲĘŅÉŪĪ║├╩ŪČŻ▀╦┘I▓╦Īó├┐╚šā×(y©Łu)§rĄ─ė»└¹ų„┴”ĪŻļS║¾ėų═Ų│÷╚▌ęūūī╚╦┬ō(li©ón)ŽļĄ─Ī░öžßöārĪ▒Ż¼ėą├Į¾wīŹ£yš{(di©żo)▓ķĘQŻ¼Ī░öžßöārĪ▒Ė▓╔wĄ─╔╠ŲĘārĖ±Ż¼▒╚═¼Ąžģ^(q©▒)ČŻ▀╦┘I▓╦Č╝ę¬▒Ńę╦ĪŻ

┤╦═ŌŻ¼ČŻ▀╦┘I▓╦┤╦Ū░╝─ėĶ║±═¹Ą─§r╗©┘ÉĄ└Ż¼║ą±Rę▓ęčį┌įŲ─Ž║׎┬30éƧr╗©ų▒▓╔║Žū„╗∙ĄžŻ¼┤ŅĮ©§r╗©┤¾é}Ż¼┬╩Ž╚┤“įņąąśI(y©©)╩ūéĆ═Ļš¹Ą─§r╗©╣®æ¬(y©®ng)µ£ĪŻį┌╚╦▓┼ĖéĀÄ╔ŽŻ¼Å─12į┬ŲŻ¼║ą±RĮoę╗ŠĆé}┼õ╚╦åTŲš▒ķØqąĮ10%ęį╔ŽŻ¼▀@ą®Č╝ĮoČŻ▀╦┘I▓╦Ą─┤¾▒ŠĀIĦüĒ▓╗ąĪē║┴”ĪŻ

ę“┤╦Ż¼║ą±Rę╗ĮĄārŻ¼ČŻ▀╦┘I▓╦Ą─╠ÄŠ│Š═ūāĄ├Ė³ī└▐╬┴╦ĪŻ└^└m(x©┤)╠ßārŻ¼ė├æ¶Ģ■┴„╩¦Ż╗▓╗╠ßārŻ¼╠ØōpėųĢ■į÷╝ėŻ¼ė»└¹Ė³╠ĒļyČ╚ĪŻėąąąśI(y©©)╚╦╩┐ųĖ│÷Ż¼č█Ž┬ČŻ▀╦┘I▓╦ų╗─▄┐┐į÷░l(f©Ī)└m(x©┤)├³ĪŻ

ŽÓ▒╚Č°čįŻ¼ČŻ▀╦┘I▓╦Ą─└¦ļyŻ¼├┐╚šā×(y©Łu)§r╔Ē╔Žę▓ėąŻ¼Ą½“v┼▓┐šķgĖ³┤¾ĪŻ

ę╗ĘĮ├µŻ¼čą░l(f©Ī)═Č╚ļĪóųŪ╗█┴Ń╩█ŠW(w©Żng)Įj(lu©░)┤ŅĮ©Ż¼ūīŲõūįĀIśI(y©©)äš(w©┤)▀\ĀIą¦┬╩▓╗öÓ╠ß╔²Ą─═¼ĢrŻ¼ėųėąārųĄęń│÷╚ź┘x─▄ToBśI(y©©)äš(w©┤)Ż¼╩Ūė├▌p┘Y«a(ch©Żn)─Ż╩Įīżšęą┬į÷┴┐ĪŻ

┴Ēę╗ĘĮ├µŪ░ų├é}öĄ(sh©┤)┴┐┐s£pŻ¼╠▐│²▓╗ė»└¹šŠ³cŻ¼ų┴╔┘į┌─▄▒▄├ŌŪ░ų├é}öUÅłÄ¦üĒĄ─Ņ~═Ō╠ØōpĪŻČ°į÷┤¾ėÓŽ┬Ū░ų├é}├µĘeĪó╠ß╔²▀\ĀIą¦┬╩Ż¼ėų─▄ūīįŁėąšŠ³c╠Øōp▀Mę╗▓ĮŽ┬ĮĄŻ¼Å─Č°┴¶Ž┬Ė³ČÓĄ─“v┼▓┐šķgĪŻ

┐éĄ─üĒ┐┤Ż¼ČŻ▀╦┘I▓╦║═├┐╚šā×(y©Łu)§r╦Ń╩ŪļyąųļyĄ▄Ż¼į┌╠Į╦„Ū░ų├é}╚ń║╬ė»└¹Ą─┬Ę╔ŽŻ¼Č╝▀Ćėą║▄ķL┬Ęę¬ū▀ĪŻČ°ū„×ķŪ░ų├é}─Ż╩ĮĄ─╬©Č■╔Ž╩ą╣½╦ŠŻ¼┤“Ę©▓╗öÓĘų╗»Ą─ā╔╝ęŲ¾śI(y©©)Ż¼╚ń║╬▀^║├▀@éĆČ¼╠ņŻ¼╗“?q©▒)ó│╔×ķę╗éĆ▐D(zhu©Żn)š█³cĪŻ

░l(f©Ī)▒Ēįušō

ĄŪõø | ūóāį