折扣之王ALDI:蕭條與欲望

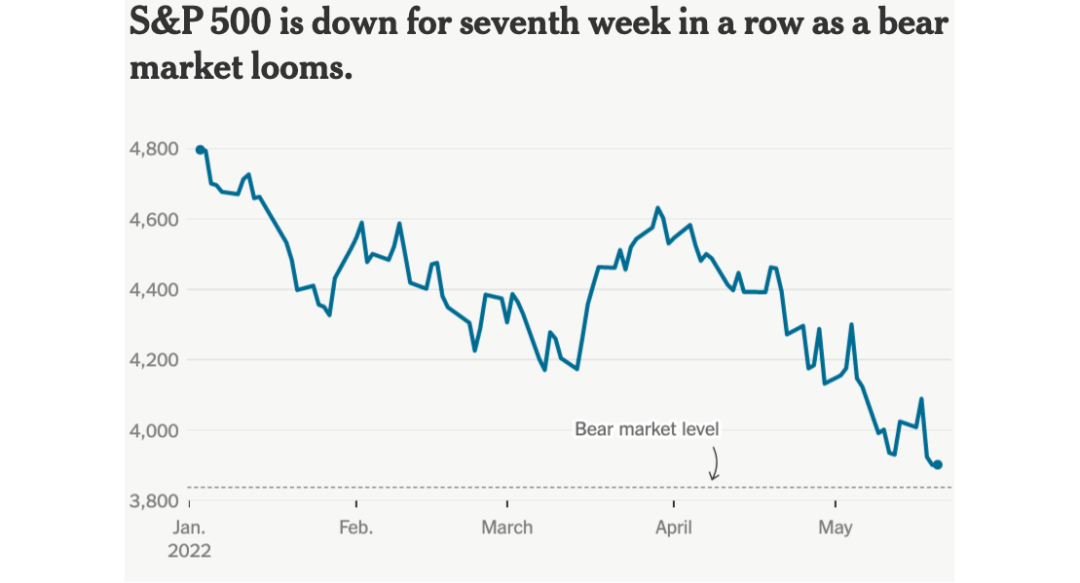

市場(chǎng)對(duì)通脹、利率和潛在經(jīng)濟(jì)衰退的擔(dān)憂(yōu)使得美股動(dòng)蕩不安。5月20日,股市一度跌入熊市區(qū)域,這是一個(gè)象征性的標(biāo)志,表明投資者對(duì)全球經(jīng)濟(jì)健康狀況和美國(guó)消費(fèi)者的購(gòu)買(mǎi)力深感悲觀(guān)。

△ 截至5月20日,S&P 500已連續(xù)七周下跌,熊市迫近(來(lái)源:Refinitiv)

拋售潮始于科技股,此后侵蝕至科技股以外的領(lǐng)域。除了通脹危機(jī)使得消費(fèi)者遠(yuǎn)離非必需品進(jìn)而“取消訂閱”,以及DCF公式使得加息改變成長(zhǎng)股估值,Upholdings投資組合經(jīng)理Robert Cantwell在接受Bloomberg訪(fǎng)談時(shí)對(duì)此如此評(píng)論,“這是拋售Losers,即“失敗股”,轉(zhuǎn)而持有諸如云科技等抗衰退企業(yè)的大好時(shí)機(jī)”。流媒體遠(yuǎn)程運(yùn)動(dòng)課程公司Peloton便因落于“失敗股”之列而被Cantwell點(diǎn)名——此前依靠“潛在市場(chǎng)規(guī)模”獲得市場(chǎng)青睞的企業(yè)往往涉及高昂的營(yíng)銷(xiāo)費(fèi)用,在惡劣的宏觀(guān)環(huán)境下,獲客費(fèi)用只會(huì)越來(lái)越貴。

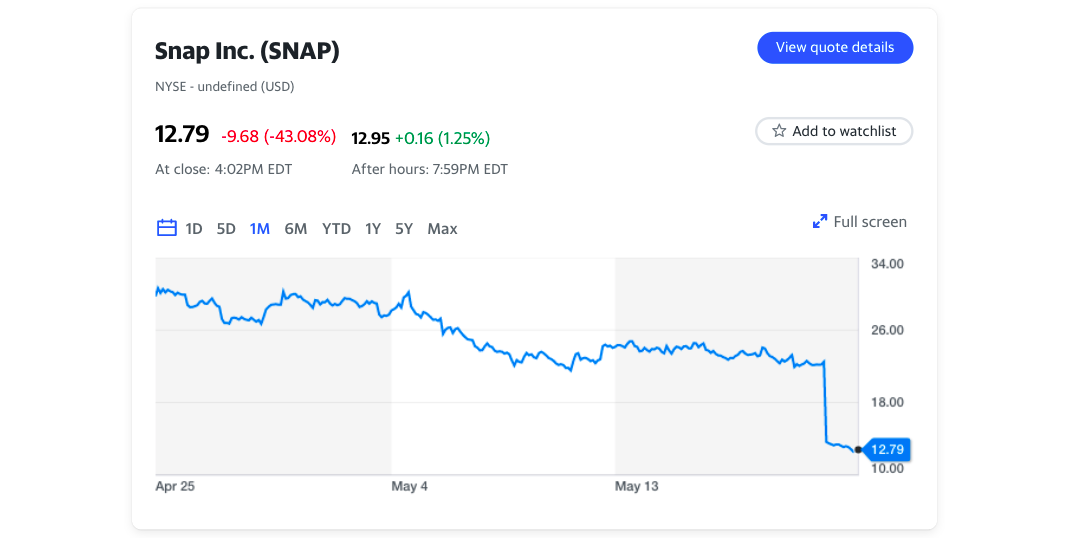

這在成長(zhǎng)型股票經(jīng)受的持續(xù)重創(chuàng)中得到印證。5月24日,社交媒體應(yīng)用Snapchat母公司股價(jià)暴跌43%, 跌破17美元的發(fā)行價(jià),創(chuàng)下有史以來(lái)最大單日跌幅。SNAP的“敗退”拖累了包括Meta和Alphabet在內(nèi)的社交媒體公司。由于社交媒體公司嚴(yán)重依賴(lài)數(shù)字廣告,該行業(yè)市值驟然蒸發(fā)1600億美元。

△ 5月24日,SNAP在“宏觀(guān)經(jīng)濟(jì)環(huán)境”警告后股市崩盤(pán)(來(lái)源:Yahoo! Finance)

高盛在近日向其用戶(hù)分發(fā)的《衰退手冊(cè)》中指出,在經(jīng)濟(jì)衰退前的12個(gè)月中,防御型和優(yōu)質(zhì)型股票的市場(chǎng)表現(xiàn)常優(yōu)于其他類(lèi)型股票。在經(jīng)濟(jì)衰退期間,日用消費(fèi)品板塊歸于“跑贏大盤(pán)”之列。然而,即便是美國(guó)市場(chǎng)最具防御性的板塊之一也無(wú)法避免風(fēng)暴沖擊。零售商Walmart和Target公布的最新財(cái)報(bào)數(shù)據(jù)表明,急劇上升的成本正在侵蝕著美國(guó)企業(yè)的盈利能力——這成為投資者擔(dān)憂(yōu)的核心。

5月17日,Walmart在發(fā)布第一季度利潤(rùn)后股價(jià)重挫11%,創(chuàng)自1987年來(lái)最大單日跌幅。次日,Walmart繼續(xù)下跌6.79%,而Target則在發(fā)布公司第一季度財(cái)報(bào)后暴雷。Target該季度利潤(rùn)驚人地下降了52%后,公司股價(jià)應(yīng)聲暴跌25%,遭遇35年來(lái)最糟糕的一天。

在通脹危機(jī)背景下,將上漲的成本成功轉(zhuǎn)嫁給消費(fèi)者的能力已經(jīng)成為評(píng)估零售商的重要指標(biāo),利潤(rùn)率是如今市場(chǎng)關(guān)注的焦點(diǎn)。

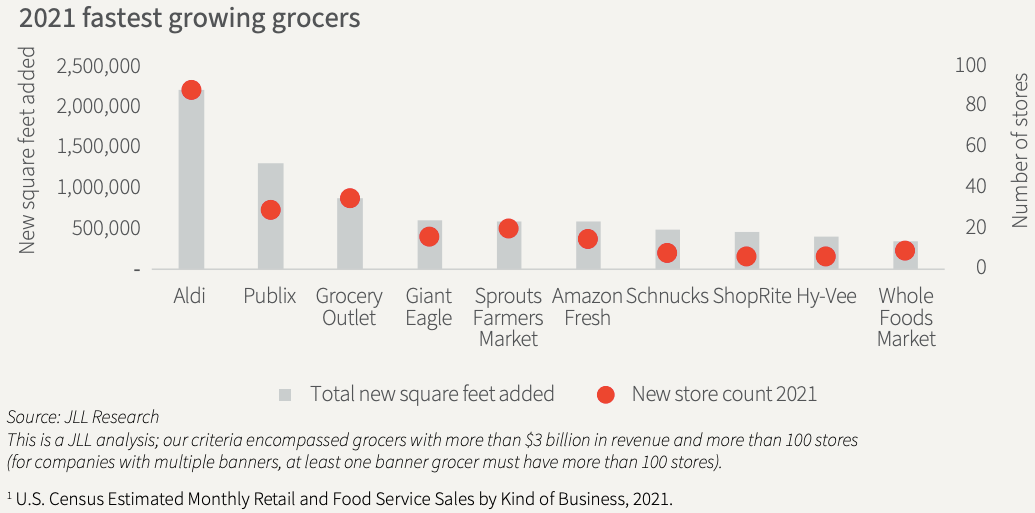

自新冠疫情爆發(fā)以來(lái),通脹危機(jī)的“受益者”硬折扣零售商ALDI逆流而上,正在加速其擴(kuò)張進(jìn)程。Jones Lang LaSalle于今年3月發(fā)布的調(diào)查數(shù)據(jù)顯示,食品雜貨零售商是后疫情時(shí)代的最大贏家之一。2020年,食品雜貨行業(yè)實(shí)現(xiàn)了9.4%的增長(zhǎng),2021年,食品雜貨總銷(xiāo)售額達(dá)8030億美元,比疫情前水平增加了近16.0%。行業(yè)參與者將收益再投資,用以店面翻新、數(shù)字化技術(shù)創(chuàng)新以及市場(chǎng)拓展。

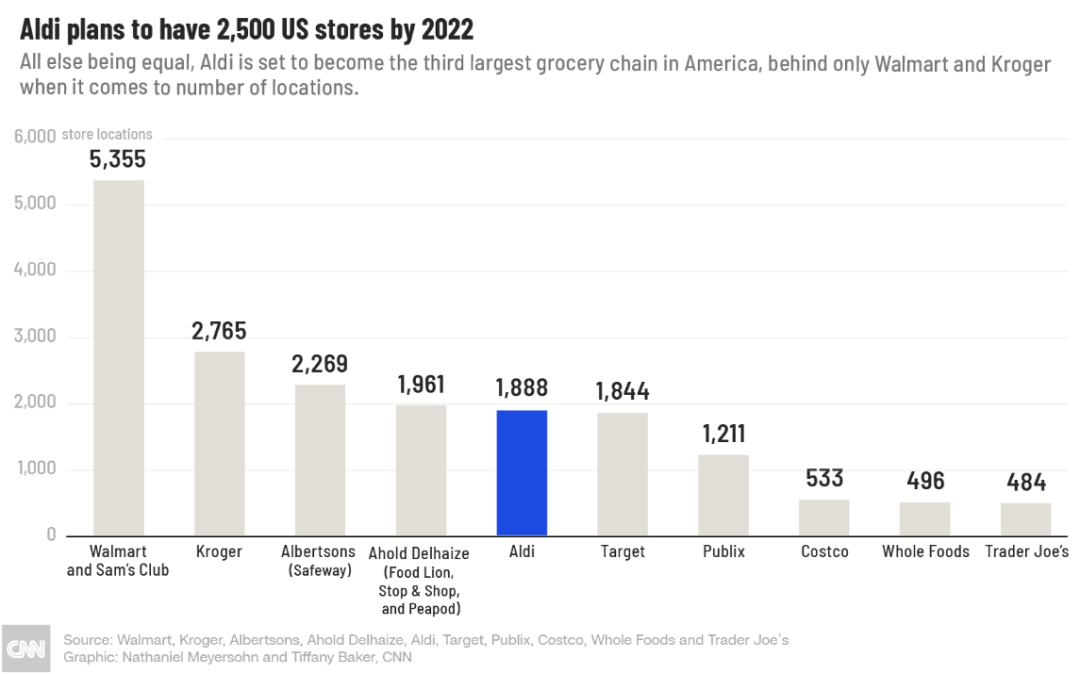

Datex報(bào)告顯示,2021年新增食品雜貨租約較2019年同期增長(zhǎng)了200%。其中,ALDI是2019年和2020年在積極擴(kuò)張方面最活躍的雜貨商,在新店開(kāi)業(yè)名單中位居榜首。2021年,該公司是美國(guó)境內(nèi)在開(kāi)店數(shù)量和開(kāi)店面積方面增長(zhǎng)最快的連鎖食品雜貨店品牌。自疫情爆發(fā)以來(lái)的瘋狂擴(kuò)張步伐使ALDI以2158家門(mén)店躍居美國(guó)第三大雜貨商的地位,僅次于Kroger和Walmart。

△ 2021年美國(guó)市場(chǎng)增長(zhǎng)最快的雜貨商ALDI(來(lái)源:JLL Research)

△ 2019年美國(guó)市場(chǎng)雜貨商排名(來(lái)源:CNN)

德國(guó)硬折扣店如何取得價(jià)格優(yōu)勢(shì)?為什么ALDI和LIDL在海外市場(chǎng)能夠取得決定性勝利?實(shí)用主義客群從何而來(lái)?

低價(jià)戰(zhàn)略:簡(jiǎn)化服務(wù)、SRP、自有品牌、精簡(jiǎn)SKU

ALDI以一種毫不掩飾、極其高效的方式降低消費(fèi)者的購(gòu)物體驗(yàn)。

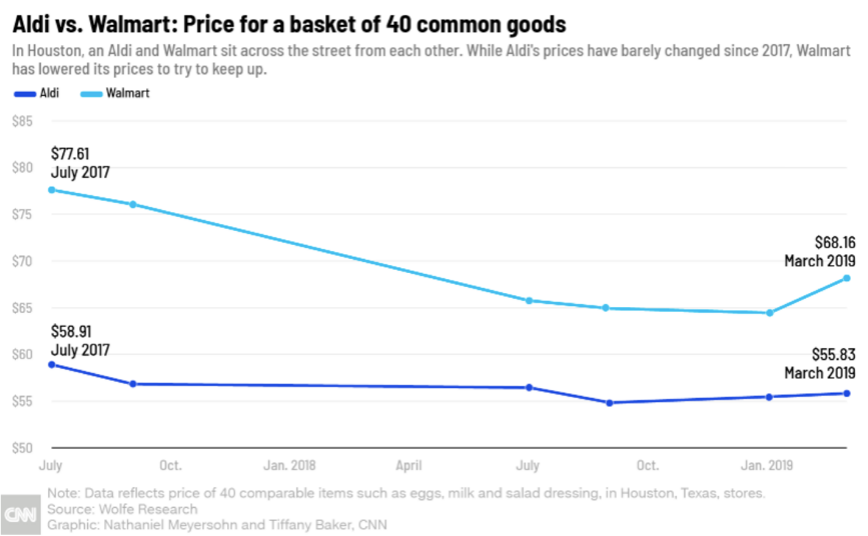

公司總能在低價(jià)游戲中擊敗Walmart,ALDI聲稱(chēng)其價(jià)格比傳統(tǒng)超市便宜50%,Wolfe Research獨(dú)立分析顯示,在美國(guó)休斯敦和芝加哥等市場(chǎng),ALDI的價(jià)格比沃爾瑪低15%左右。

△ 美國(guó)ALDI與Walmart一籃子40種普通商品價(jià)格對(duì)比(來(lái)源:CNN)

美國(guó)顧客初識(shí)ALDI可能會(huì)被風(fēng)格迥異的購(gòu)物經(jīng)歷所震驚——購(gòu)物者需要使用硬幣才能“租”到一輛購(gòu)物車(chē),塑料袋和紙袋均不免費(fèi),收銀員在結(jié)賬時(shí)催促購(gòu)物者離開(kāi)并自行裝袋。事實(shí)上,商品的廉價(jià)很大程度上源自服務(wù)的缺失。不過(guò),消費(fèi)者愿意為此忍受各種不常見(jiàn)的“不便”。ALDI狂熱的追隨者甚至為其建立了擁有5萬(wàn)名成員的Facebook粉絲群,名為ALDI Nerd。

“糟糕的服務(wù)”為ALDI提高了效率并降低了勞動(dòng)力成本。Coin-Operated Shopping Trolley,即投幣機(jī)制在購(gòu)物車(chē)的應(yīng)用,使得消費(fèi)者能夠主動(dòng)將使用完的購(gòu)物車(chē)整齊地放回隊(duì)列中,而在消費(fèi)旅程中嵌入“自主裝袋”環(huán)節(jié)則使得高效結(jié)賬成為可能。自主打包區(qū)域通常被安置在結(jié)賬臺(tái)和出口之間。結(jié)賬時(shí),收銀員將商品直接放回購(gòu)物車(chē),顧客則在該區(qū)域自主裝袋。

在英國(guó),ALDI受過(guò)訓(xùn)練的收銀員能夠記住店里每件商品的價(jià)格,其結(jié)賬速度如此之快,以至于購(gòu)物者經(jīng)歷了ALDI Panic,即“ALDI恐慌”——消費(fèi)者為自己可能無(wú)法足夠快地打包商品而擔(dān)憂(yōu)。對(duì)此,The Guardian如此評(píng)論,“對(duì)于 ALDI來(lái)說(shuō),恐慌和匆忙是購(gòu)物體驗(yàn)中不可或缺的一部分”。

△ 消費(fèi)者獨(dú)特的ALDI購(gòu)物體驗(yàn)通常始于投幣購(gòu)物手推車(chē)(來(lái)源:Reuters)

△ 消費(fèi)者結(jié)賬后便進(jìn)入自主打包區(qū)域(來(lái)源:CNN)

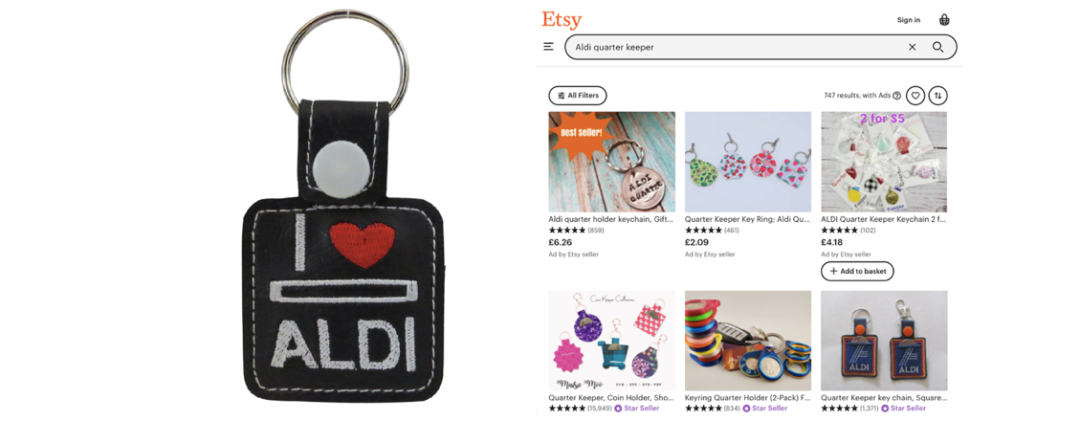

ALDI宣揚(yáng)其在服務(wù)上作出的讓步,以進(jìn)一步強(qiáng)化品牌的低成本形象。事實(shí)上,在20世紀(jì)八九十年代,一些美國(guó)雜貨店曾嘗試過(guò)推出投幣式購(gòu)物車(chē),后因惹惱了顧客而宣告放棄。然而,ALDI自1976年進(jìn)入美國(guó)市場(chǎng)以來(lái)對(duì)該模式從未動(dòng)搖。公司堅(jiān)稱(chēng)該制度是落實(shí)低價(jià)戰(zhàn)略的關(guān)鍵,并常推出“25美分鑰匙鏈”,鐵桿粉絲對(duì)此喜愛(ài)有加,甚至自制ALDI Quarter Keeper,用以存放硬幣。

△ 手工藝成品平臺(tái)Etsy上目前顯示747個(gè)“ALDI Quarter Keeper”搜索結(jié)果(來(lái)源:Etsy)

ALDI的樸素不僅限于店面設(shè)計(jì)。自主打包區(qū)域和投幣購(gòu)物手推車(chē)分別在“結(jié)賬”和“售后”環(huán)節(jié)削減勞動(dòng)力成本并優(yōu)化生產(chǎn)效率,而Shelf-Ready Packaging(SRP),即“可即時(shí)上架”的包裝設(shè)計(jì),則在商品“上架”環(huán)節(jié)降低了勞動(dòng)力成本。SRP使得物品能夠直接上架,免去拆包裝或重新包裝環(huán)節(jié)。

△ ALDI SRP(來(lái)源:WSJ)

△ ALDI樸素的消費(fèi)體驗(yàn)(來(lái)源:Financial Times)

傳統(tǒng)零售商的員工工作總是分工明確,而ALDI的員工往往接受“交叉培訓(xùn)”,身兼數(shù)職,盡管SRP簡(jiǎn)化了員工職責(zé)。此外,ALDI絕大部分門(mén)店不公開(kāi)電話(huà)號(hào)碼,公司不希望員工花時(shí)間接聽(tīng)電話(huà)。因此,ALDI單店可能僅有3到5名員工,整個(gè)工資單上僅有15到20名員工。

除了糟糕的服務(wù)和樸實(shí)無(wú)華的視覺(jué)體驗(yàn),ALDI的低價(jià)模式還受益于精簡(jiǎn)SKU和自有品牌。ALDI的美國(guó)門(mén)店通常只有5到6條超寬走道,與傳統(tǒng)超市約4萬(wàn)種SKU相比,Walmart商品超過(guò)10萬(wàn)種,而ALDI僅有約1400種商品。

根據(jù)The Guardian,ALDI于1990年4月在英國(guó)伯明翰斯特福德郊區(qū)開(kāi)展業(yè)務(wù)時(shí)僅儲(chǔ)備了600種基本商品。彼時(shí),英國(guó)傳統(tǒng)零售商Tesco和Sainsbury門(mén)店提供數(shù)以千計(jì)的產(chǎn)品和品牌。自90年代初以來(lái),該數(shù)字增加了兩倍。截至2019年,ALDI在英國(guó)市場(chǎng)的SKU已擴(kuò)充至近2000種,與該區(qū)域市場(chǎng)大型超市的25000以上的商品種類(lèi)相比,ALDI的SKU仍然極度精簡(jiǎn)。

本文作者認(rèn)為,這或是出于削減生產(chǎn)成本的考慮——畢竟,在數(shù)量和質(zhì)量均相同的一批貨物中,種類(lèi)越少,規(guī)模效應(yīng)越易實(shí)現(xiàn);而商品越多元,生產(chǎn)成本越高。

除了極為有限的商品選擇,ALDI出售的90%以上商品為自有品牌。傳統(tǒng)零售商的上游通常為品牌和渠道商,而ALDI摒棄了層層中間商的加價(jià)環(huán)節(jié)。通過(guò)直連產(chǎn)業(yè)鏈源頭生產(chǎn)商,ALDI得以將貨物流通環(huán)節(jié)產(chǎn)生的成本降到極致。

為了避免高度同質(zhì)化競(jìng)爭(zhēng)帶來(lái)的價(jià)格戰(zhàn),商品通常附有品牌。價(jià)格戰(zhàn)意味著兩敗俱傷,而品牌能力則是建立商品差異化的關(guān)鍵。然而,ALDI以“抄襲”取代“原創(chuàng)”,對(duì)創(chuàng)造“品牌溢價(jià)”嗤之以鼻——在品牌為主流商業(yè)形態(tài)的市場(chǎng)中,絕對(duì)的低價(jià)便是ALDI的差異化定位。ALDI自有產(chǎn)品的包裝常與主流品牌產(chǎn)品相似,這為公司節(jié)約了品牌建立及維護(hù)涉及的巨額開(kāi)支。

△ 比如,ALDI Honey Nut Crispy Oats與General Mills的Honey Nut Cheerios如出一轍,難辨真?zhèn)危▉?lái)源:CNN)

為什么ALDI出售的自有品牌商品占比為90%,而非100%?

ALDI之所以仍為其他品牌留出10%的產(chǎn)品份額,是因?yàn)閷?duì)于少數(shù)產(chǎn)品,顧客的消費(fèi)驅(qū)動(dòng)被品牌主導(dǎo)。根據(jù)Stern于2002年發(fā)布的報(bào)道,Haribo 的小熊軟糖如此深入人心,以至于一旦該產(chǎn)品改變名稱(chēng),客戶(hù)就會(huì)停止購(gòu)買(mǎi)。在ALDI Nord將Haribo Mix “Colo-Rado”更名為“Casino Mix”的嘗試宣告失敗后,該產(chǎn)品很快恢復(fù)了原來(lái)的名字。

從服務(wù)流程到商品本身,實(shí)用主義已經(jīng)滲透至ALDI的DNA。即使是“抄襲”的包裝設(shè)計(jì)也經(jīng)過(guò)ALDI二次創(chuàng)新,而創(chuàng)新的驅(qū)動(dòng)在于降本提效,與“審美”背道而駛。ALDI自有商品的條形碼或以超大尺寸出現(xiàn),或被多面印刷,掃描便利能夠進(jìn)一步提升結(jié)賬效率。英國(guó)零售專(zhuān)家 Richard Hyman 曾表示,“當(dāng)你離開(kāi)商店時(shí),ALDI確保你沒(méi)有為美學(xué)付出任何代價(jià)”。

事實(shí)上,ALDI消費(fèi)者愿意在“選擇”和“服務(wù)”上做出犧牲,并不愿意為品牌溢價(jià)支付費(fèi)用。此外,ALDI在商品選擇上的極簡(jiǎn)主義為消費(fèi)者節(jié)省了時(shí)間。畢竟,在實(shí)用主義需求下,顧客并不渴望在50種不同的番茄醬中挑選出最讓人沉醉的品牌,人們光顧ALDI只為獲得廉價(jià)的番茄醬。

有限的商品選擇帶來(lái)的“提效”是雙向的,加速客戶(hù)旅程或能提升ALDI的坪效——ALDI的單店面積遠(yuǎn)遠(yuǎn)小于傳統(tǒng)超市。根據(jù)CNN,在美國(guó)主要零售商中,Walmart的Supercentre平均面積約17.8萬(wàn)平方英尺,Costco的Warehouse平均面積約14.5萬(wàn)平方英尺,而ALDI的Small Box Stores平均面積僅為1.2萬(wàn)平方英尺。縮減單店規(guī)模的意義在于降低房產(chǎn)租賃費(fèi)用以及勞動(dòng)力成本。

「人們的處境越糟,我們的生活越好」

ALDI首次進(jìn)入美國(guó)市場(chǎng)后,花了20年時(shí)間才擴(kuò)大到500家門(mén)店,這一數(shù)字在去年已經(jīng)增至2158家。根據(jù)JLL數(shù)據(jù),這家德國(guó)零售商僅在2021年便開(kāi)設(shè)了88家美國(guó)門(mén)店,總計(jì)增加了220多萬(wàn)平方英尺門(mén)店空間。公司計(jì)劃在今年開(kāi)設(shè)約150家新店。

ALDI在后疫情時(shí)代實(shí)現(xiàn)的飛躍或與美國(guó)市場(chǎng)的通脹危機(jī)有關(guān)。不過(guò),根據(jù)Financial Times,新冠疫情曾一度減緩了ALDI和LIDL在英國(guó)市場(chǎng)的增長(zhǎng),“由于缺乏在線(xiàn)供應(yīng),產(chǎn)品選擇范圍有限,顧客更青睞傳統(tǒng)超市”。如今,隨著防疫限制放寬和生活成本危機(jī)惡化,德國(guó)硬折扣店正在恢復(fù),ALDI和LIDL或?qū)㈦S著家庭預(yù)算壓力加大而加速增長(zhǎng)。

事實(shí)上,實(shí)用主義是硬折扣店賴(lài)以生存的土壤,而消費(fèi)能力與實(shí)用主義總是息息相關(guān)。每當(dāng)人們生活窘迫,ALDI便得以野蠻成長(zhǎng)——對(duì)于德國(guó)硬折扣店,“痛苦”正是促其生長(zhǎng)的“養(yǎng)分”。

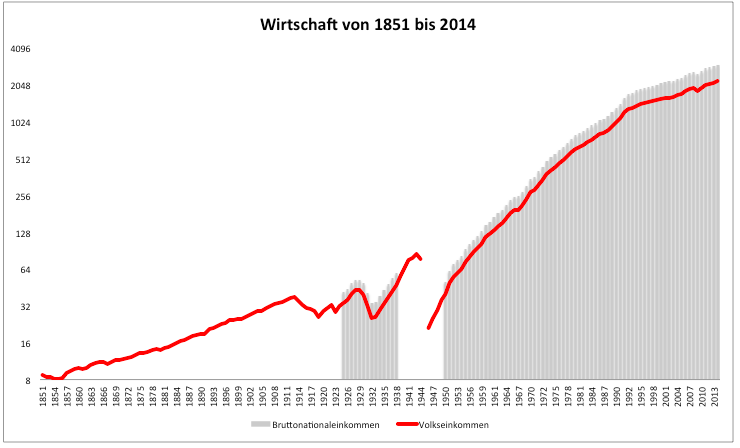

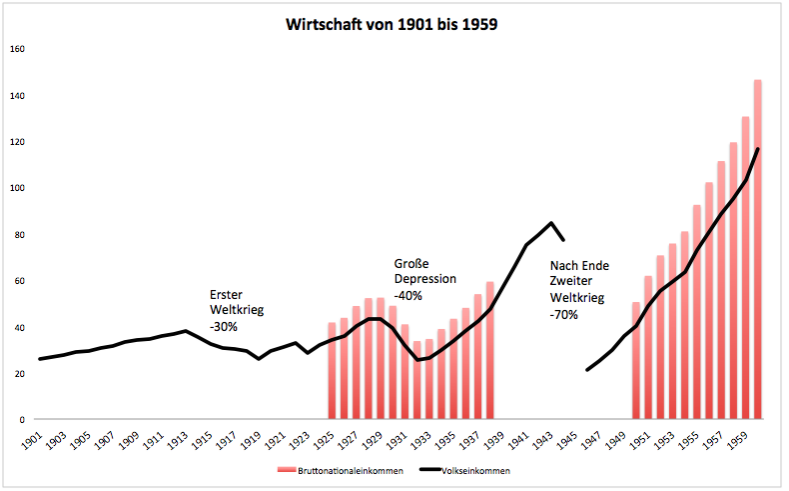

硬折扣店之所以出現(xiàn)在德國(guó),而非其他國(guó)家,或與戰(zhàn)爭(zhēng)對(duì)經(jīng)濟(jì)的摧毀性影響有關(guān)。從 1900 年到 1960 年,德國(guó)經(jīng)歷了 3次極具戲劇性的經(jīng)濟(jì)衰退。雖然二戰(zhàn)結(jié)束前德國(guó)經(jīng)濟(jì)數(shù)據(jù)較難追溯,但是少數(shù)留存資料顯示,經(jīng)濟(jì)低迷是戰(zhàn)后經(jīng)濟(jì)的特征。

1914年至1918年的第一次世界大戰(zhàn)使德國(guó)人均國(guó)內(nèi)生產(chǎn)總值在1919年銳減至1913年的73%,德國(guó)的工業(yè)生產(chǎn)回落到19世紀(jì)80年代末的水平。1923年,“工資價(jià)格雙螺旋”帶來(lái)惡性通貨膨脹,直到德國(guó)推出貨幣改革,貨幣穩(wěn)定才得以實(shí)現(xiàn)。同年人均國(guó)內(nèi)生產(chǎn)總值上升至81%,1925年該數(shù)字上升至96%,直至1927年,德國(guó)經(jīng)濟(jì)才恢復(fù)戰(zhàn)前水平。

△ 1951年-2014年德國(guó)經(jīng)濟(jì)(來(lái)源:Godmode Trader)

△ 德國(guó)經(jīng)歷了20 世紀(jì)3次經(jīng)濟(jì)衰退(來(lái)源:Godmode Trader)

“消除戰(zhàn)爭(zhēng)的結(jié)構(gòu)性后果”不僅意味著讓返鄉(xiāng)士兵重新融入勞動(dòng)力大軍,從而將戰(zhàn)時(shí)生產(chǎn)轉(zhuǎn)變?yōu)楹推綍r(shí)期的經(jīng)濟(jì),還意味著“與饑餓作斗爭(zhēng)”。事實(shí)上,由于國(guó)際市場(chǎng)的“大規(guī)模扭曲”和全球保護(hù)主義,一戰(zhàn)后世界經(jīng)濟(jì)增長(zhǎng)全面疲軟。

1924年至1929年經(jīng)濟(jì)和政治相對(duì)穩(wěn)定,被稱(chēng)為德國(guó)的“黃金20年代”。然而,始于1927年的經(jīng)濟(jì)復(fù)蘇很快被1929年經(jīng)濟(jì)大蕭條的爆發(fā)打斷。美國(guó)經(jīng)濟(jì)大蕭條引發(fā)全球性的經(jīng)濟(jì)危機(jī),1929年至1932年間,全球國(guó)內(nèi)生產(chǎn)總值GDP被認(rèn)為下降了15%。其中,德國(guó)和美國(guó)工業(yè)生產(chǎn)產(chǎn)值分別減少了41% 和 46%,對(duì)外貿(mào)易銳減61%和70%,失業(yè)率更是激增232%和607%。

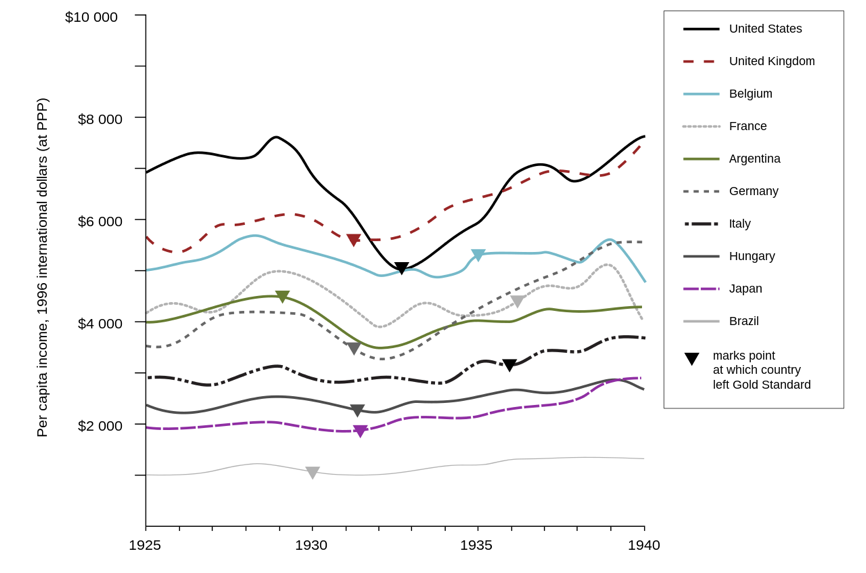

△ 1925年-1940年各國(guó)人均收入(來(lái)源:Angus Maddison,Barry Eichengreen)

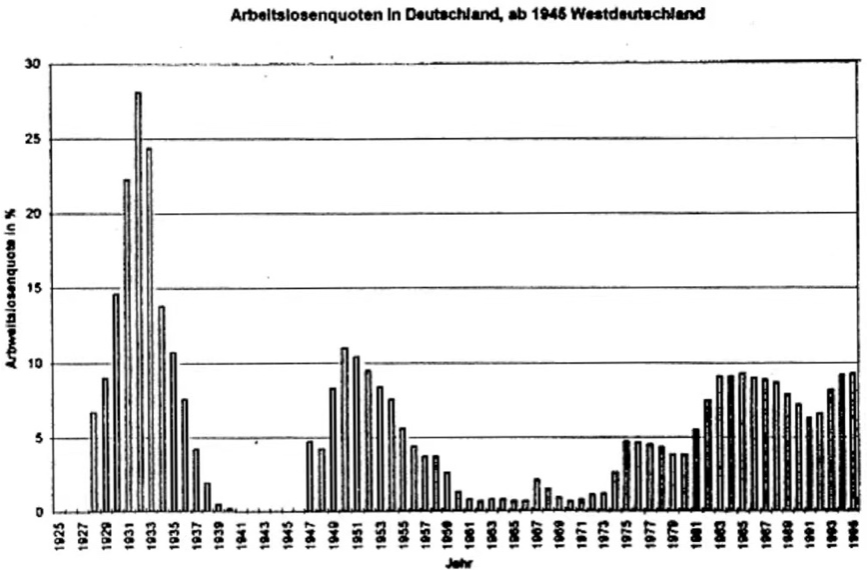

1932年,德國(guó)失業(yè)率逼近30%。正是如此慘烈的經(jīng)濟(jì)形勢(shì)和民生問(wèn)題催生了納粹,希特勒得以上臺(tái)。一戰(zhàn)后德國(guó)被迫簽署的《凡爾賽條約》與德國(guó)經(jīng)濟(jì)衰退對(duì)1939年二戰(zhàn)的爆發(fā)具有決定性影響。

△ 1925年-1995年德國(guó)失業(yè)率(來(lái)源:FES Library)

然而,戰(zhàn)爭(zhēng)對(duì)于德國(guó)經(jīng)濟(jì)的毀滅性影響在1945年二戰(zhàn)結(jié)束后被放大,遠(yuǎn)遠(yuǎn)超出了前兩次經(jīng)濟(jì)衰退帶來(lái)的后果——戰(zhàn)后德國(guó)經(jīng)濟(jì)產(chǎn)出被認(rèn)為下降約70%,德國(guó)民眾極度貧困,生活質(zhì)量下降到一個(gè)世紀(jì)以來(lái)前所未有的水平。德國(guó)戰(zhàn)俘花費(fèi)將近十年時(shí)間才全部返回。由于蘇聯(lián)控制下的東德糧食供應(yīng)被切斷,西德農(nóng)業(yè)產(chǎn)量下降,從此前“被征服”的領(lǐng)土上獲取的糧食供給也宣告結(jié)束,食物總是供應(yīng)短缺。高通脹使儲(chǔ)蓄和債務(wù)損失了99%的賬面價(jià)值,黑市扭曲著經(jīng)濟(jì)。

ALDI對(duì)節(jié)儉的癡迷來(lái)自于公司早期所有者Theo和Karl Albrecht兄弟,而二人正是在1946年接管了這家位于德國(guó)埃森(Essen)的家族雜貨店。在戰(zhàn)后德國(guó)經(jīng)濟(jì)形勢(shì)堪比災(zāi)難的時(shí)代背景下,實(shí)用主義消費(fèi)需求在饑寒交迫中誕生,ALDI在混亂中生長(zhǎng)。

受困于供給側(cè)的現(xiàn)實(shí)因素,早期的ALDI商品種類(lèi)極少。缺乏資金兄弟倆只儲(chǔ)備了少量諸如意大利面和肥皂等基本物質(zhì),并計(jì)劃稍后擴(kuò)大供應(yīng)。但是,他們很快意識(shí)到商店可以成功地銷(xiāo)售選擇范圍較窄的基本產(chǎn)品,“如果我們不想為客戶(hù)提供廣泛的產(chǎn)品,那么我們至少必須具有其他優(yōu)勢(shì)。自那時(shí)起,我們的產(chǎn)品就明顯賣(mài)得更便宜了”, 據(jù)ALDI前經(jīng)理Dieter Brandes與其子Nils在

Karl認(rèn)為,商店的基本原則是“產(chǎn)品范圍窄,價(jià)格低,兩者不可分割”。公司后以ALDI命名便源自Albrecht Diskont的縮寫(xiě),Albrecht為家族姓氏,而Diskont以為折扣。事實(shí)上,該原則是其母Anna于1913年在西德開(kāi)設(shè)這家小雜貨店之初便采取的策略——1913年正值一戰(zhàn)爆發(fā)前夕,這意味著ALDI自誕生之日起便處于不景氣的社會(huì)經(jīng)濟(jì)背景下。

根據(jù)ALDI兄弟首次被報(bào)道的一篇文章,母親Anna曾告訴從戰(zhàn)爭(zhēng)中歸來(lái)并接手低價(jià)雜貨店的兒子,“人們的處境越糟,我們的生活越好”。

除了ALDI商店,Theo和Karl本人的實(shí)用主義也與時(shí)代背景有關(guān)。兄弟倆出生于20世紀(jì)20年代初,在二戰(zhàn)爆發(fā)時(shí)被征召入伍,Karl在東部前線(xiàn)受了傷,后來(lái)被俘,而Theo曾在Rommel的非洲軍團(tuán)作戰(zhàn),1945年在意大利被俘。

ALDI創(chuàng)始人的相關(guān)公開(kāi)資料就像該品牌在門(mén)店裝潢方面作出的努力一樣極為有限。1971年,Theo遭遇綁架并被勒索贖金,一些媒體將兄弟倆對(duì)隱私的重視歸因于這個(gè)不幸事件。與之相似的是,LIDL背后的Schwarz-Gruppe也以其沉默寡言而聞名。創(chuàng)始人Dieter Schwarz避開(kāi)公眾視線(xiàn),幾乎沒(méi)有留下任何照片。

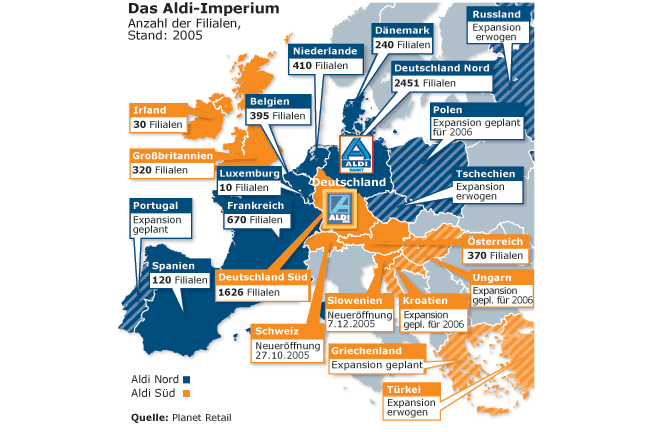

關(guān)于Albrechts家族一個(gè)廣為流傳的故事是,兄弟倆把德國(guó)分為南北兩塊“封地”,南北市場(chǎng)分界線(xiàn),ALDI Limes,常被人們戲虐地稱(chēng)為“ALDI赤道線(xiàn)”。

公司于1961年被分為兩個(gè)獨(dú)立的集團(tuán)公司。總部仍在Essen的公司后發(fā)展為ALDI Nord(Aldi Einkauf GmbH & Co.),由Theo掌管;而總部則位于Mülheim的公司后發(fā)展為ALDI Süd(Aldi SüD Dienstleistungs-SE & Co.),由Karl掌管。一些資料將此歸因于一場(chǎng)由“是否應(yīng)該售賣(mài)香煙”問(wèn)題觸發(fā)的意見(jiàn)不合。因此,判斷門(mén)店的一個(gè)有效方式式,結(jié)賬處有香煙的門(mén)店是 ALDI Nord,而沒(méi)有香煙的門(mén)店即是 ALDI Süd。

盡管存在差異,南北帝國(guó)仍然合作——他們信息透明,常常互相復(fù)制成功案例。大多數(shù)時(shí)候,ALDI Süd先行,ALDI Nord緊隨其后。

值得注意的是,兄弟倆不僅“瓜分”了德國(guó)境內(nèi)南北市場(chǎng),德國(guó)境外的全球版圖也被分為兩塊市場(chǎng)。ALDI Nord在丹麥、法國(guó)、比荷盧三國(guó)、葡萄牙、西班牙和波蘭運(yùn)營(yíng),而ALDI Süd則在包括愛(ài)爾蘭、英國(guó)、匈牙利、瑞士、澳大利亞、中國(guó)、意大利、奧地利和斯洛文尼亞在內(nèi)更為廣闊的市場(chǎng)中運(yùn)營(yíng)。美國(guó)是除德國(guó)以外唯一一個(gè)二者兼存的國(guó)家,不過(guò),ALDI Süd得以“光明正大”地以ALDI品牌出現(xiàn)在公眾視野,而ALDI Nord僅以Trader Joe’s品牌出現(xiàn)。

ALDI的國(guó)際擴(kuò)張進(jìn)程始于1967年,彼時(shí),ALDI Süd收購(gòu)了奧地利的雜貨連鎖店Hofer。此后,ALDI Nord于1973年在荷蘭開(kāi)設(shè)了第一家海外門(mén)店。1976年,ALDI Süd在美國(guó)愛(ài)荷華州開(kāi)設(shè)了第一家商店,1979年,ALDI Nord收購(gòu)了Trader Joe's。

△ ALDI Nord vs. ALDI Süd(來(lái)源:Manager Magazin)

遠(yuǎn)離戰(zhàn)火硝煙無(wú)法避免「經(jīng)濟(jì)衰退」:實(shí)用主義重新抬頭

戰(zhàn)后經(jīng)濟(jì)與實(shí)用主義的緊密關(guān)聯(lián)毋庸置疑,但是硬折扣店如何在和平年代得以生存?

事實(shí)上,政治穩(wěn)定不能等同于經(jīng)濟(jì)穩(wěn)定——由經(jīng)濟(jì)衰退帶來(lái)的消費(fèi)能力驟減往往催生實(shí)用主義,而導(dǎo)致經(jīng)濟(jì)衰退的因素除了戰(zhàn)爭(zhēng),還包括且不限于純粹的經(jīng)濟(jì)調(diào)整周期,貨幣政策不善引發(fā)的金融危機(jī),以及公共衛(wèi)生危機(jī)等黑天鵝事件。后疫情時(shí)代ALDI在美國(guó)市場(chǎng)的爆發(fā)式擴(kuò)張便是例證。

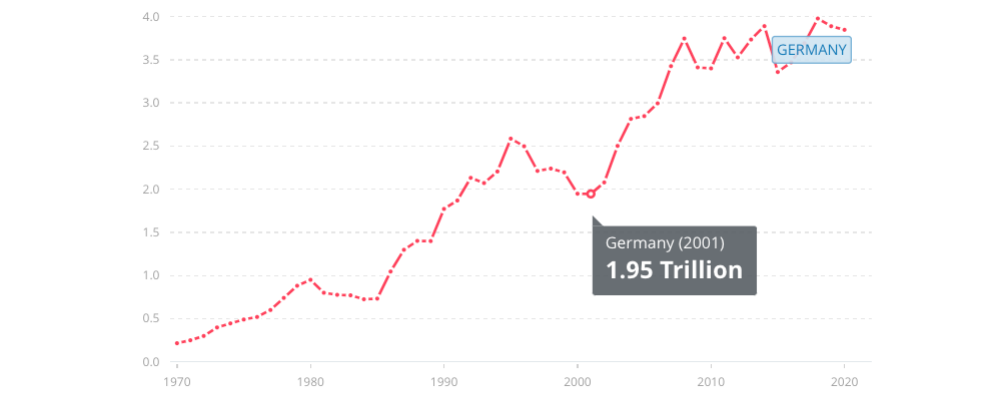

根據(jù)世界銀行數(shù)據(jù),1995年,德國(guó)經(jīng)濟(jì)陷入新一輪衰退。歐洲委員會(huì)經(jīng)濟(jì)和金融事務(wù)理事會(huì)與2002年發(fā)布的一份報(bào)告將此次衰退歸因于德國(guó)工資劇增以及墨西哥貨幣危機(jī)帶來(lái)的德國(guó)出口增長(zhǎng)受阻,德國(guó)貨幣大幅貶值。就在經(jīng)濟(jì)逐漸緩解之際,一場(chǎng)外部沖擊再次將德國(guó)推入衰退的深淵:亞洲金融危機(jī)。由此,2000年-2001年,德國(guó)GDP處于“谷底”。ALDI再次迎來(lái)時(shí)代機(jī)遇。

△ 1970年-2020年德國(guó)GDP,以美元為計(jì)量單位(來(lái)源:The World Bank)

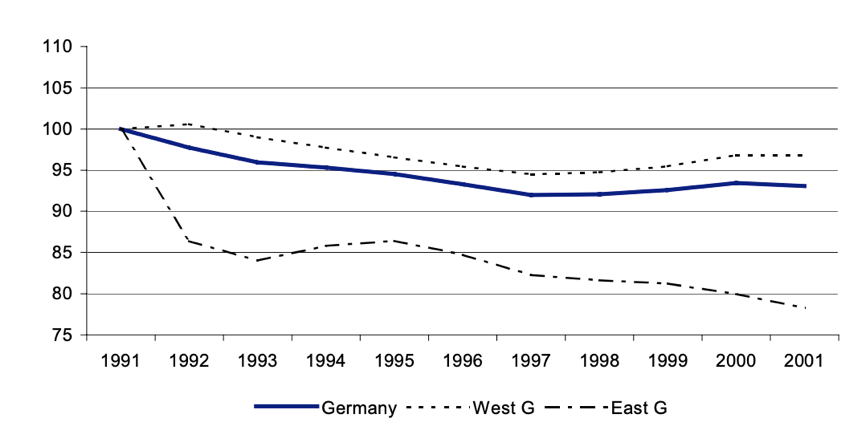

△ 1991年-2001年德國(guó)就業(yè)人數(shù),初始值為100,東德就業(yè)率尤其凄慘(來(lái)源:European Commision)

經(jīng)濟(jì)的低迷總是伴隨著硬折扣店的繁榮,這使得ALDI躋身2002年福布斯年度首富排行榜。Karl 和 Theo Albrecht在榜單中位列第三,緊隨Bill Gates和Warren Buffett之后。彼時(shí),ALDI擴(kuò)張速度驚人,Stern于當(dāng)年12月發(fā)布的一篇報(bào)道將此歸咎于物價(jià)的上漲,“幾乎每個(gè)人現(xiàn)在都前往ALDI”。

事實(shí)上,德國(guó)市場(chǎng)研究機(jī)構(gòu)Forsa于當(dāng)月月初進(jìn)行的一項(xiàng)調(diào)查發(fā)現(xiàn),“在過(guò)去 12 個(gè)月中,ALDI的客戶(hù)數(shù)量增長(zhǎng)了 20%”。其中,95%的藍(lán)領(lǐng)工人,88%的白領(lǐng)工人,84%的公務(wù)員,甚至80%的德國(guó)個(gè)體經(jīng)營(yíng)者,都成為ALDI的顧客。

值得注意的是,在“每周光顧1次 ALDI”的客群中,代表高收入群體的個(gè)體經(jīng)營(yíng)者占比高達(dá) 49% ,位居首位。本文作者推測(cè),這可能與經(jīng)濟(jì)危機(jī)帶來(lái)的“破產(chǎn)潮”相關(guān)。

酒精成為ALDI的熱銷(xiāo)產(chǎn)品之一。Stern如此形容該時(shí)期的消費(fèi)行為,“極度節(jié)儉的男人最多只能以目前 9.99 歐元的價(jià)格打開(kāi)一瓶Champagne Veuve Durand香檳,收入較高的人將其裝入豪華車(chē)的后備箱”。

進(jìn)入新世紀(jì),ALDI仍然沒(méi)有公關(guān)部門(mén),也沒(méi)有廣告部門(mén),其腳注幾十年如一日,“如果這些商品在經(jīng)過(guò)精心計(jì)劃的數(shù)量的情況下過(guò)快售罄,我們請(qǐng)求您的理解”。特價(jià)日在德國(guó)北方被安排在星期三,在德國(guó)南部則為星期四,顧客總在商店門(mén)前排隊(duì)等候ALDI開(kāi)門(mén)。人們堅(jiān)信,ALDI總是最便宜的,雖然這一認(rèn)知有時(shí)被“后來(lái)居上”的LIDL打破。

ALDI憑借驚人的周轉(zhuǎn)率,確保其售賣(mài)的食品總是“最新鮮”。此外,在 Stiftung Warentest 中得分低于“滿(mǎn)意”的所有產(chǎn)品都會(huì)被立即淘汰,這一規(guī)則逼迫表現(xiàn)欠佳的生產(chǎn)商重新開(kāi)發(fā)令人滿(mǎn)意的產(chǎn)品。ALDI對(duì)用戶(hù)喜好作出的反應(yīng)如此敏捷,堪稱(chēng)“敏捷生產(chǎn)”的先驅(qū)。

ALDI與SHEIN同為柔性供應(yīng)鏈的受益者,二者唯一的區(qū)別在于不同時(shí)代背景下數(shù)字化科技應(yīng)用的差異,SHEIN通過(guò)計(jì)算機(jī)實(shí)現(xiàn)“實(shí)時(shí)”的數(shù)據(jù)收集和產(chǎn)品測(cè)試,而ALDI依靠人工實(shí)現(xiàn)頻次較高的間歇性數(shù)據(jù)收集和產(chǎn)品測(cè)試。

事實(shí)上,ALDI長(zhǎng)期踐行著精益管理(Lean Management),是JIT(Just in Time)庫(kù)存管理的先驅(qū)。公司要求經(jīng)理不斷改進(jìn)流程,這與日本制造商經(jīng)營(yíng)理念中的Kaizen極為相似。在

在混亂中生長(zhǎng),在繁榮中彷徨:

初入英國(guó)市場(chǎng),經(jīng)濟(jì)富裕與階級(jí)意識(shí)背景下ALDI“寸步難行”

如果“人們的處境越糟,我們的生活越好”,那么人們的處境越好,ALDI是否越糟?

ALDI于1990年4月進(jìn)入英國(guó)市場(chǎng),首店位于伯明翰的Stechford郊區(qū)。然而,在很長(zhǎng)一段時(shí)間內(nèi),公司在英國(guó)市場(chǎng)都難以施展拳腳。這一情況直至2008年經(jīng)融危機(jī)爆發(fā)才得以改善。

起初,門(mén)店僅儲(chǔ)存了 600 件基本商品,對(duì)于習(xí)慣光顧 Tesco 和 Sainsbury's 的消費(fèi)者來(lái)說(shuō),ALDI的產(chǎn)品選擇范圍讓人沮喪。人們普遍相信ALDI注定失敗,因?yàn)橛?guó)市場(chǎng)對(duì)折扣店這一概念呈現(xiàn)出明顯的“勢(shì)利”與不屑。此外,從傳統(tǒng)雜貨店到供應(yīng)商,市場(chǎng)對(duì)ALDI在價(jià)格方面的“公開(kāi)侵略性”表示擔(dān)憂(yōu)。

“該行業(yè)的其他人都討厭我們,”ALDI UK的第三位員工Paul Foley曾表示,F(xiàn)oley于1999年至2009年擔(dān)任CEO,“據(jù)說(shuō)我們被稱(chēng)為寄生蟲(chóng)、水蛭以及‘登陸海岸的蝗災(zāi)’…這意味著沒(méi)有人會(huì)幫助你——沒(méi)有人愿意為你提供租用空間或向你出售產(chǎn)品”。

當(dāng)時(shí),英國(guó)市場(chǎng)超市巨頭利潤(rùn)率高達(dá)7%,在全球居于首位。Sainsbury's表示ALDI缺乏服務(wù),而這對(duì)英國(guó)客戶(hù)至關(guān)重要。1999 年,F(xiàn)inancial Times在Walmart收購(gòu)英國(guó)第三大雜貨連鎖店 ASDA時(shí)指出,ALDI“對(duì)英國(guó)影響不大”,因?yàn)橛?guó)顧客不像美國(guó)人或歐洲人那樣“對(duì)價(jià)格敏感”。“英國(guó)作為富裕國(guó)家,絕大多數(shù)公民不愿意在食物上妥協(xié)”,F(xiàn)oley表示。意識(shí)到這一點(diǎn)對(duì)硬折扣店至關(guān)重要,ALDI研發(fā)的產(chǎn)品需要與“品牌”競(jìng)爭(zhēng)。

眾所周知,德國(guó)消費(fèi)者將實(shí)用主義推向極致——其電子產(chǎn)品零售商巨頭Saturn甚至將“節(jié)儉就是性感”(Thriftiness is Sexy)作為Slogan。時(shí)至2009 年,即ALDI入駐英國(guó)市場(chǎng)20年后,其市場(chǎng)份額仍然僅占2%,而在ALDI之后不久進(jìn)入英國(guó)市場(chǎng)的德國(guó)“模仿者”LIDL,與之市場(chǎng)份額相似。

此外,按照全球標(biāo)準(zhǔn),英國(guó)是一個(gè)高工資經(jīng)濟(jì)體。這意味著勞動(dòng)力成本占超市運(yùn)營(yíng)費(fèi)用的很大一部分。硬折扣店具有絕對(duì)競(jìng)爭(zhēng)優(yōu)勢(shì),不開(kāi)熟食店和避免推銷(xiāo)使得ALDI以更低的員工數(shù)量投入運(yùn)營(yíng)。在ALDI所有的英國(guó)門(mén)店,最重要的績(jī)效衡量標(biāo)準(zhǔn)是“收入除以員工工時(shí)”。

The Guardian指出,本世紀(jì)初,“在階級(jí)和地位方面的自我身份認(rèn)知”對(duì)消費(fèi)決策具有決定性影響。2004年,The University of Sheffield人文地理學(xué)教授Peter Jackson指出,英國(guó)購(gòu)物者似乎想要一個(gè)“周?chē)h(huán)繞著像自己一樣的人”的環(huán)境,這讓他們感到舒適。據(jù)悉,在Alan Bennett的“Talking Heads”戲劇情節(jié)中,一位年邁的女士尖酸地嘲諷并暗示Tesco's顧客是那些比Sainsbury's購(gòu)物者更粗蠻的“普通人”——這精妙地總結(jié)了英國(guó)人“對(duì)階級(jí)的癡迷”以及人們對(duì)特定超市品牌的近乎部落式的依戀和膜拜。

“Waitrose為那些在Chiantishire擁有二套住房的人而存在,ASDA適合那些渴望在任何地方擁有二套住房但可能永遠(yuǎn)無(wú)法擁有的人;LIDL適合從未聽(tīng)說(shuō)過(guò)Chiantishire的人;Marks and Spencer 則面向那些從未聽(tīng)說(shuō)過(guò)LIDL的人而營(yíng)業(yè)”。

美食作家Jonathan Meades指出,相較于比其他地區(qū),在英國(guó),社會(huì)階層更能決定一個(gè)人吃什么。這一情況在法國(guó)則不同,“馬賽的勞工和馬賽的CEO吃差不多一樣的食物,”Meades 表示。“在英國(guó),在Southampton建筑工地的工人食物和該工地領(lǐng)導(dǎo)的食物截然不同”。

雜貨店消費(fèi)取決于階級(jí)分層。Verdict Research 發(fā)現(xiàn),A類(lèi)及B類(lèi)白領(lǐng)(Professional Social Class A & B)在Waitrose購(gòu)物者中占47%,在Sainsbury's占34%,在Marks & Spencer占22%,在Tesco占21%,在Safeway占17%。D類(lèi)及E類(lèi)藍(lán)領(lǐng)在Netto 購(gòu)物者中占72%,在Kwik Save占66%,在LIDL占54%,在Somerfield占50%。

代表英國(guó) 9.6% 家庭的“成功人士群體”最有可能在Waitrose購(gòu)物。數(shù)據(jù)分析師Experian表示:“與傳統(tǒng)高端品牌相關(guān)的謹(jǐn)慎(選擇)與低調(diào)的氛圍比暴發(fā)戶(hù)式的炫耀性消費(fèi)更具吸引力。”

ALDI和 LIDL被視為小眾零售商,被排除在主流市場(chǎng)之外。2008年的金融風(fēng)暴顛覆了該行業(yè)。通脹率飆升,企業(yè)裁員,家庭收入受到擠壓,大型雜貨連鎖店抬高了價(jià)格以試圖維持利潤(rùn)率。“消費(fèi)者需要省錢(qián),但超市四大巨頭并沒(méi)有意識(shí)到挑戰(zhàn),而是決定從通脹危機(jī)中獲利”,Shore Capital研究主管Clive Black表示,“人們被迫嘗試折扣店”。

消費(fèi)者逐漸意識(shí)到,ALDI雖然便宜,但質(zhì)量卻并不及他們想象中那么糟糕。

隨著銷(xiāo)售放緩,行業(yè)巨頭尋找其他方式來(lái)維持利潤(rùn)。大型雜貨連鎖店的標(biāo)準(zhǔn)做法是,向供應(yīng)商收取“品牌上架費(fèi)用”和“促銷(xiāo)服務(wù)費(fèi)用”,促銷(xiāo)服務(wù)的前提是產(chǎn)品銷(xiāo)量達(dá)到一定數(shù)量。洗衣粉制造商可能會(huì)向零售商支付數(shù)十萬(wàn)英鎊,使洗滌劑展示在最佳位置——過(guò)道的盡頭,據(jù)說(shuō)這一策略能使銷(xiāo)售額增加十倍。

來(lái)自供應(yīng)商的收入降低了銷(xiāo)售商品的成本,被稱(chēng)為Back Margin,即“后利潤(rùn)”,而來(lái)自向促銷(xiāo)服務(wù)的收入則被稱(chēng)為Front Margin,即“前利潤(rùn)”。據(jù)悉,Tesco當(dāng)時(shí)有 24 種不同的方式向供應(yīng)商施壓并從中獲利。

由于Tesco渴望進(jìn)一步提高上架費(fèi)用,其貨架上的產(chǎn)品數(shù)量在短時(shí)間內(nèi)飆升至90,000件,促銷(xiāo)活動(dòng)的數(shù)量也急劇攀升。然而,英國(guó)消費(fèi)者平均每次去雜貨店購(gòu)買(mǎi)不到20件商品,他們對(duì)如此龐大的商品選擇范圍和上下浮動(dòng)的價(jià)格感到困惑。越來(lái)越多的消費(fèi)者轉(zhuǎn)向ALDI和 LIDL,一些人僅僅需要生活必需品。

當(dāng)行業(yè)巨頭意識(shí)到所發(fā)生的結(jié)構(gòu)性轉(zhuǎn)變已經(jīng)為時(shí)已晚。“四大巨頭不只是睡在了方向盤(pán)上”,Shore Capital研究主管Clive Black表示,研究主管,“他們已經(jīng)昏迷”。

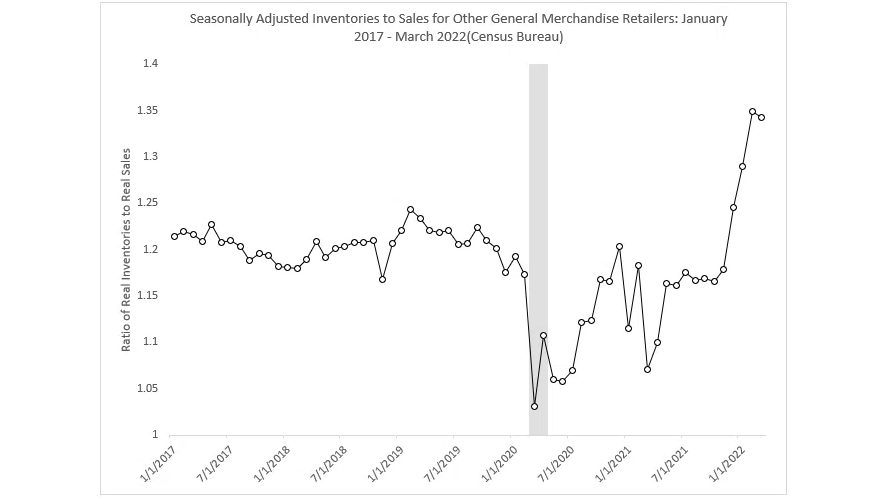

事實(shí)上,近半年來(lái),美國(guó)零售商正在面臨類(lèi)似的問(wèn)題。Deutsche Bank戰(zhàn)略專(zhuān)家Luke Templeman早在2021年5月便曾指出,美國(guó)批發(fā)商因供應(yīng)鏈不確定性而恐慌性搶購(gòu)稀缺庫(kù)存,或?qū)⒁l(fā)“牛鞭效應(yīng)”。

5月20日,F(xiàn)reight Waves發(fā)布的一篇文章提出,如今,“持續(xù)膨脹”的庫(kù)存正在打擊著Walmart、Target及其他零售商的利潤(rùn)。根據(jù)美國(guó)統(tǒng)計(jì)局?jǐn)?shù)據(jù),家具家居用品、電器、建材、園藝設(shè)備,以及包括Walmart和Target產(chǎn)品在內(nèi)的“其他一般商品”,庫(kù)銷(xiāo)比自2021年11月以來(lái)急劇攀升,達(dá)到自全球金融危機(jī)通貨緊縮前夕至今的最高水平。“牛鞭效應(yīng)或?qū)⑼瓿擅缆?lián)儲(chǔ)在應(yīng)對(duì)通脹危機(jī)方面的工作,我懷疑通縮是否即將到來(lái)”,該作者表示。

△ 2017年-2022年美國(guó)“其他一般商品” 庫(kù)銷(xiāo)比(來(lái)源:Freight Waves)

并非每種產(chǎn)品都會(huì)降價(jià),大宗商品的“牛鞭效應(yīng)”需要更長(zhǎng)的時(shí)間才能顯現(xiàn)。然而,一旦零售商的積極“去庫(kù)存”浪潮來(lái)襲,那么包括Walmart和Target在內(nèi)的“其他一般商品” 將面臨價(jià)格暴跌的風(fēng)險(xiǎn),而這將致使通貨緊縮。

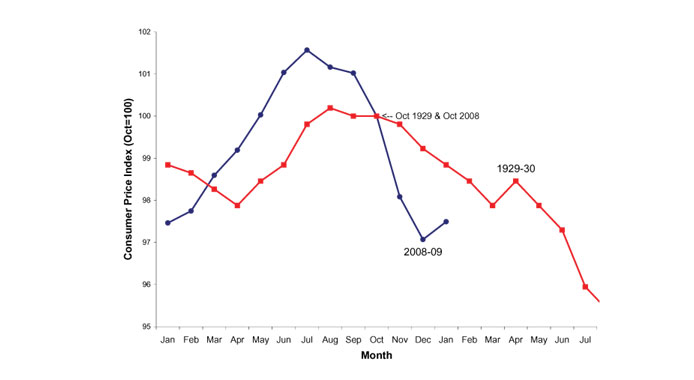

△ 1929年大蕭條期間以及2008年金融危機(jī)期間CPI對(duì)比(來(lái)源:New York Times)

如何避免在繁榮中枯萎:硬折扣店的本地化與形象升級(jí)

對(duì)于ALDI,健康的宏觀(guān)經(jīng)濟(jì)環(huán)境顯然是最大的挑戰(zhàn)。然而,金融危機(jī)的平復(fù)似乎并未阻止硬折扣店繼續(xù)搶占英國(guó)市場(chǎng)。

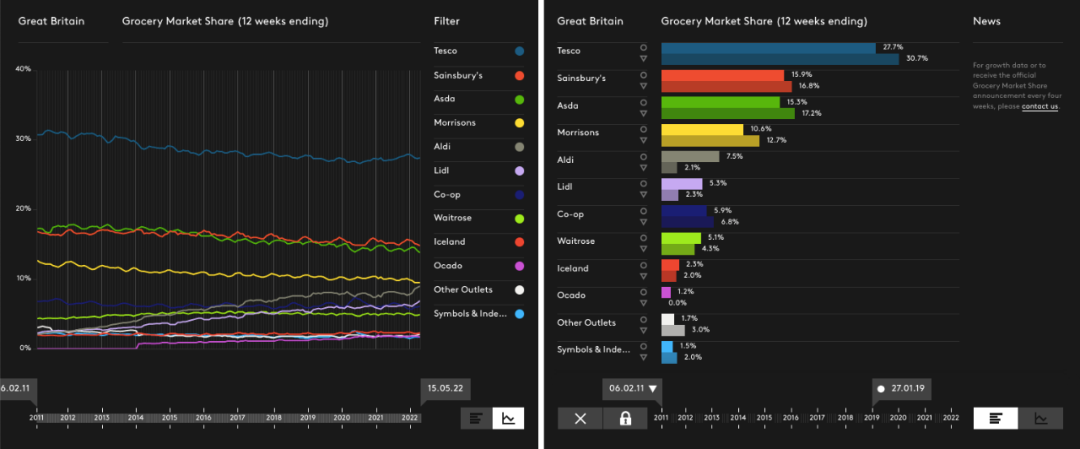

△ 左圖:2011年至今,唯獨(dú)ALDI和LIDL增長(zhǎng)態(tài)勢(shì)喜人;右圖:2011年至新冠危機(jī)前,英國(guó)各雜貨店市場(chǎng)份額變化(來(lái)源:Kantar World Panel)

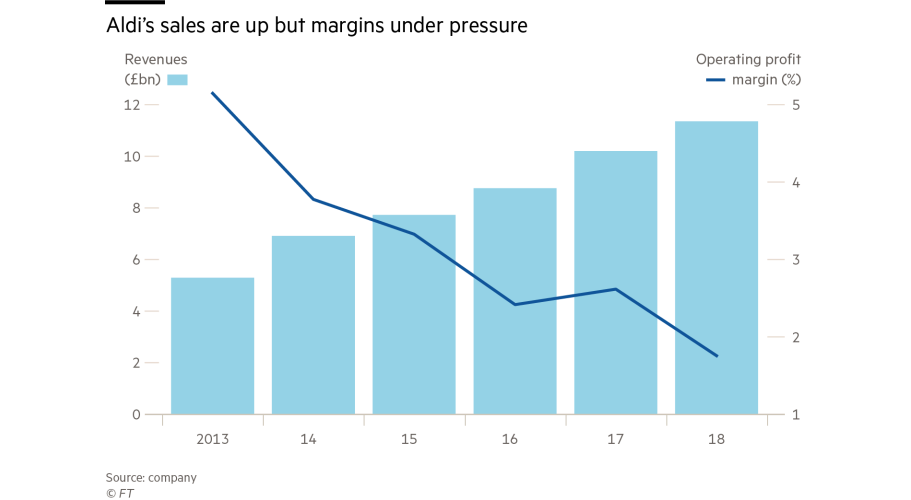

截至2017年,ALDI已超越Co-op成為英國(guó)第五大零售商;2019年,ALDI在英國(guó)已擁有7.5%的市場(chǎng)份額,僅次于第四名Morrisons的10.6%。LIDL則占有5.3%市場(chǎng)份額,已超過(guò) Waitrose。正如ALDI UK的前CEO Paul Foley所說(shuō),“將盈利能力從行業(yè)中抽走”——截至新冠疫情爆發(fā),2-3%的利潤(rùn)率已經(jīng)成為該市場(chǎng)行業(yè)常態(tài)。

△ ALDI擠壓行業(yè)利潤(rùn)率(來(lái)源:Financial Times)

硬折扣店由此成為行業(yè)顛覆者。Morrisons關(guān)閉許多門(mén)店并裁員,Sainsbury’s和ADSA削減成本并失去了市場(chǎng)份額,Tesco減少了SKU、收購(gòu)了折扣批發(fā)商Booker,并于2019年9 月推出了折扣連鎖店 Jack's。

ALDI保持增長(zhǎng)態(tài)勢(shì)的原因,或與其與時(shí)俱進(jìn)的客戶(hù)洞察以及定位方面的轉(zhuǎn)變有關(guān)。“十年前我們有 900 條產(chǎn)品線(xiàn),現(xiàn)在我們有 1,800 條產(chǎn)品線(xiàn)”,門(mén)店員工Jonathan Neale曾于2019年表示,“這并不是因?yàn)槲覀冊(cè)噲D成為四大零售商,而是因?yàn)橄M(fèi)者的口味已經(jīng)發(fā)生了變化。我們正在管理客戶(hù)想要的東西和成本之間的平衡”。

在90 年代,ALDI專(zhuān)注于中部地區(qū)和英格蘭北部,那里商店租金更便宜,顧客也不那么富裕,門(mén)店選址有意遠(yuǎn)離倫敦和東南部。如今,ALDI越來(lái)越專(zhuān)注于進(jìn)軍東南部較富裕的地區(qū),包括肯特郡的 Sevenoaks,那里有一家蘭博基尼經(jīng)銷(xiāo)店和兩家 Waitrose。事實(shí)上,LIDL已經(jīng)在該地區(qū)開(kāi)設(shè)了一家門(mén)店。這一現(xiàn)象表明,德國(guó)硬折扣店在英國(guó)市場(chǎng)的“消費(fèi)社會(huì)學(xué)”已經(jīng)發(fā)生了徹底轉(zhuǎn)變。

事實(shí)上,這一變化與其近年來(lái)美國(guó)市場(chǎng)的情況有些相似。CNN在2019年發(fā)布的一篇文章中指出,Bain數(shù)據(jù)顯示,自2017年以來(lái),ALDI開(kāi)始的新店集中在人口更密集的中上階層郊區(qū)。這些地區(qū)的消費(fèi)者家庭平均收入為65,822美元,比全國(guó)平均水平高出約4,500美元。Bain & Company合伙人Mikey Vu表示,“ALDI顯然是想爭(zhēng)取更高端的客戶(hù)”。

此外,Bain客戶(hù)調(diào)查結(jié)果顯示,85% 的美國(guó)購(gòu)物者表示他們?cè)敢鈬L試自有品牌產(chǎn)品。“ALDI產(chǎn)品曾經(jīng)是貼標(biāo)仿冒品,購(gòu)買(mǎi)它有點(diǎn)令人尷尬,但它很便宜”,Vu 談到商店品牌時(shí)說(shuō)。現(xiàn)在,“人們不再像以前那樣關(guān)心大品牌了”。

本文作者認(rèn)為,經(jīng)濟(jì)衰退削弱了“集體”的消費(fèi)能力,而經(jīng)濟(jì)繁榮并不總意味著“個(gè)體”或特定“階層”消費(fèi)能力的提升——工薪階層的生活是否得到本質(zhì)改善在一定程度上取決于貧富差距的惡化程度。

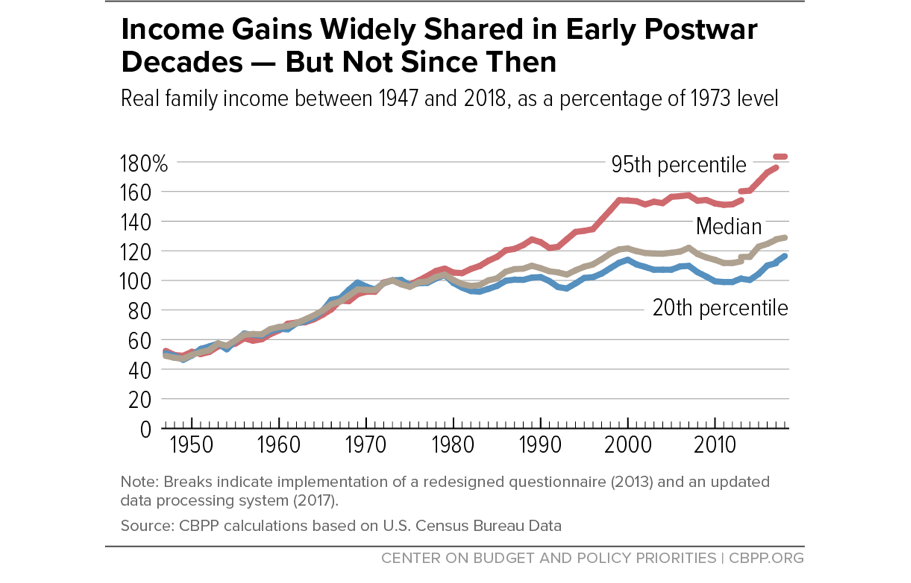

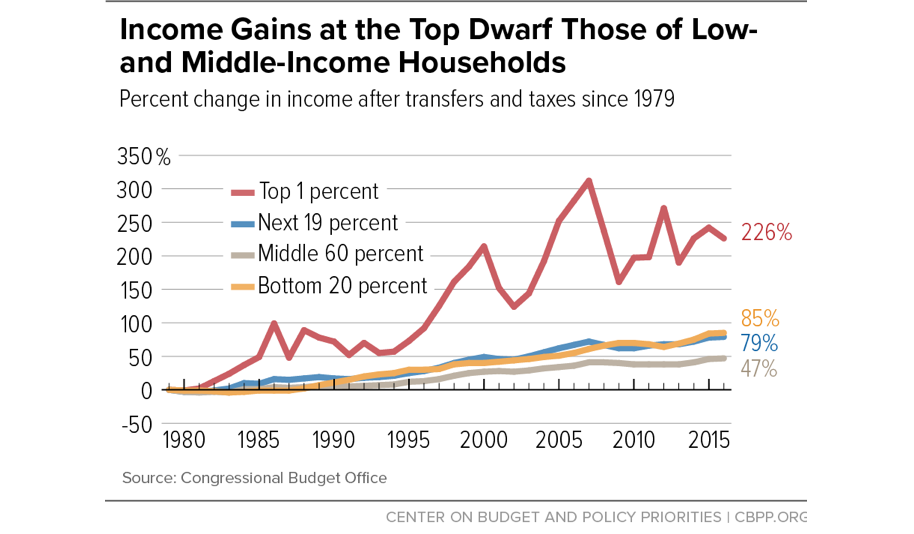

自70年代至今,對(duì)于由新自由主義左翼思潮主導(dǎo)的資本主義經(jīng)濟(jì)體,我們很難排除繁榮主要由富裕階級(jí)暴增的收入拉動(dòng)這一可能。美國(guó)Centre on Budget and Policy Priorities發(fā)布的統(tǒng)計(jì)數(shù)據(jù)證實(shí)了這一假設(shè)。

△ 1947年-2018年美國(guó)實(shí)際家庭收入,以1973年數(shù)值為標(biāo)準(zhǔn)(來(lái)源:CBPP)

△ 自 1970 年代以來(lái)美國(guó)社會(huì)貧富差距不斷擴(kuò)大(來(lái)源:CBPP)

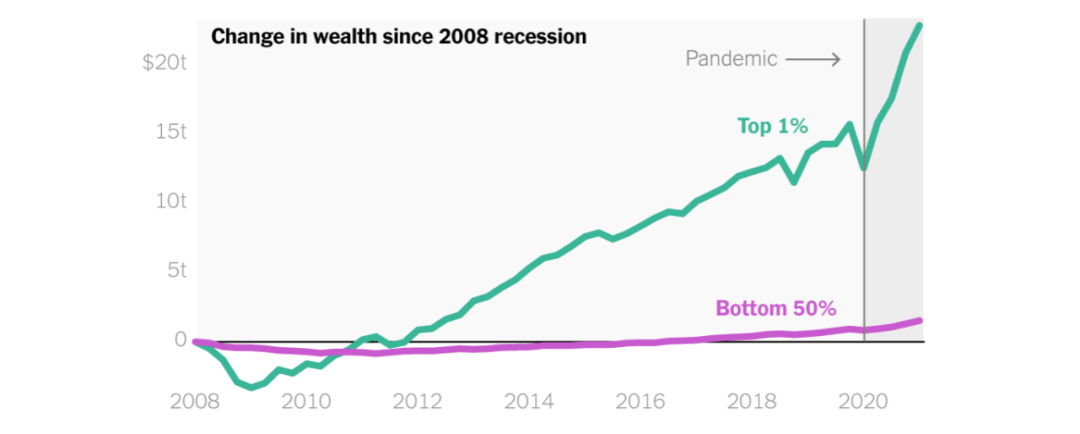

根據(jù)New York Times,美國(guó)貧富差距不斷加劇,其最近的激增能夠追溯到2008年之后美國(guó)在對(duì)抗經(jīng)濟(jì)衰退方式方面的重大變化。截至2021年初,最富有的1%的美國(guó)人擁有全國(guó)32%的財(cái)富,這是自1989年有記錄以來(lái)的最高水平。同時(shí),收入最低的50%的人只擁有2%的國(guó)家財(cái)富。這一新紀(jì)錄來(lái)自于巨大規(guī)模的經(jīng)濟(jì)刺激以及歷時(shí)十多年的最低利率。美聯(lián)儲(chǔ)控制著資金的流動(dòng),而資金卻只流向富人。

△ 2008年-2021年美國(guó)社會(huì)財(cái)富頂部1% vs. 底部50%變化對(duì)比(來(lái)源:New York Times)

中國(guó)消費(fèi)者收入水平的整體提升削弱了實(shí)用主義需求,這意味著ALDI很難全然復(fù)制海外主要市場(chǎng)硬折扣店模式——以“低價(jià)”作為優(yōu)勢(shì)進(jìn)入中國(guó)市場(chǎng)。2019年6月,中國(guó)成為ALDI Süd開(kāi)設(shè)獨(dú)立門(mén)店的第11個(gè)市場(chǎng)。這一消息在LIDL關(guān)閉中國(guó)在線(xiàn)業(yè)務(wù)僅幾周后發(fā)布。事實(shí)上,早在2017年4 月,ALDI便已入駐天貓國(guó)際平臺(tái),銷(xiāo)售雜貨和非雜貨產(chǎn)品。這或是公司收集本土用戶(hù)消費(fèi)行為數(shù)據(jù)并判斷該市場(chǎng)消費(fèi)趨勢(shì)的方式之一。

ALDI在中國(guó)市場(chǎng)的品牌定位遠(yuǎn)遠(yuǎn)高于海外市場(chǎng)。ALDI線(xiàn)上數(shù)據(jù)顯示,包括有機(jī)食品和進(jìn)口產(chǎn)品在內(nèi)的雜貨品類(lèi)深受中國(guó)消費(fèi)者的歡迎,這促使ALDI決定建立更高端的品牌形象。NHH表示,該品牌或主要面向“希望以更實(shí)惠的價(jià)格購(gòu)買(mǎi)西方產(chǎn)品”的中國(guó)消費(fèi)者。

在西方主要市場(chǎng)通脹率居高不下的背景下,ALDI或?qū)⒃俅斡瓉?lái)爆發(fā)式增長(zhǎng)。盡管美國(guó)4月核心PCE增長(zhǎng)率略有回落,盡管美股本周有所升溫,但是全球糧食貿(mào)易保護(hù)主義愈演愈烈,而這或?qū)⑦M(jìn)一步推高糧食進(jìn)口國(guó)物價(jià)。屆時(shí),消費(fèi)信心與消費(fèi)能力的進(jìn)一步惡化或使硬折扣店贏得更多消費(fèi)者青睞。

參考資料:

Corkery, M., 2022. S&P 500 Closes Just Above Bear Market Threshold. [online] New York Times. Available at:

Ferré, I., 2022. Snap stock crashes after 'macroeconomic environment' warning. [online] Yahoo Finance. Available at:

發(fā)表評(píng)論

登錄 | 注冊(cè)