盒馬在中國超市行業到底屬于什么段位?

出品/聯商個人VIP專享頻道

撰文/聯商高級顧問團成員 王國平

盒馬中國近來動作頻頻,一邊賣榴蓮千層,一邊賣蘋果,一改早年喜歡賣大龍蝦、大螃蟹的勢頭,模式發生極大的調轉,盒馬把“鮮生”都去掉了。新零售經過這么多年的玩法,盒馬現在到底處于什么段位?這是很多人比較好奇的。

我們從數據上來看看這些年超市行業發生了哪些變化。

1、誰在勝出,誰在退場?

從2018年開始算,當年“老大”華潤萬家掉隊,從1012億的銷售額滑到2022年的692億,門店數量從3192家到3130家卻沒有發生什么變化,平均單店銷售被打掉過半。當然這肯定不是最慘的,華潤萬家再弱,至少還是行業第二梯隊的老大。出現大跳水的是家樂福等“問題戶”,有兩家已經消失在TOP10榜單。

大潤發、永輝通過門店擴張實現營收快速增長,大潤發在2020年登頂,永輝同年實現歷史高位,排序維持到2022年。這種外延式粗放擴張早期是大潤發、永輝的利器,但大潤發們沒有發現時代紅利正在結束,此時正忙于搞“花拳繡腿”,迎合資本。盒馬也在2020年不再上報銷售情況。外延式門店擴張玩法在沒有經營硬核能力支撐時盡顯頹勢,大潤發、永輝業績開始沖高回落,永輝巨虧,大潤發被擠到第一梯隊邊緣。

此時,通過并購做大營收的出現兩個案例,一個是物美收購倉儲店麥德龍,切入了當年夢寐以求的倉儲店業態,維持住第二梯隊位置,并準備打包上市;另外一個是蘇寧收購家樂福,成為反面教材。

這幾年真正實現彎道超車的是老牌零售巨頭沃爾瑪,快速砍掉不賺錢的大賣場,切入高適配的倉儲會員店業態,走拉高單店營收和坪效路徑。沃爾瑪從2018年平均單店1億多的營收,拉高到2022年的平均單店2.99億營收,直接實現逆襲。2021年沃爾瑪率先跑通,躋身國內超市頭部,并維持繼續增長態勢。

盒馬于2022年重新上報銷售數據,年銷售額610億,較2019年400億增加210億,銷售增速明顯放緩。門店數233家增加到400家,增速同樣放緩。這有2022年盒馬為了追求單店模式盈利,砍掉部分門店成本等,稍微拉低了數據的原因。

2、盒馬單店營收能力幾何?

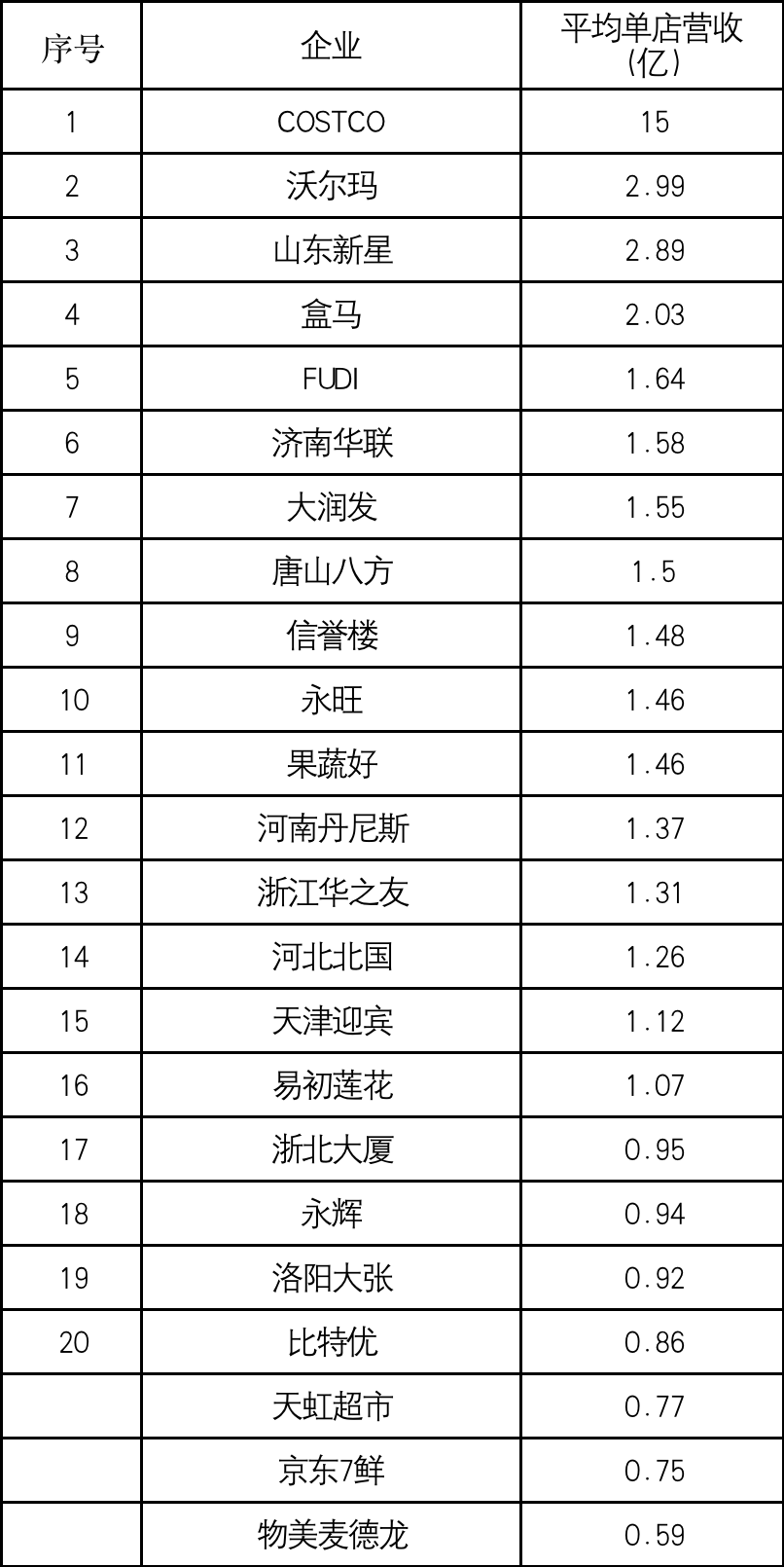

超市單店營收及排名:

單店營收方面,Costco平均單店營收15億,以絕對王者的姿態存在,而傳統超市業態與倉儲會員店的差距不是一點點。普通超市的單店年營收近年來基本在3000萬-7000萬之間,不夠Costco倉儲會員店的一個零頭。也正是這種巨大的差距吸引各路人馬紛紛進軍倉儲會員店。沃爾瑪、盒馬、大潤發押注會員店業態,越深入倉儲會員店,平均單店營收越高。FUDI、果蔬好更徹底,平均單店營收都處于行業高位,同時也直接上榜躋身超市行業百強,實現新老迭代。單店營收會受單店面積大小影響,整體來說,單店營收能力越強,還是代表更強勁的銷售能力。

在選擇賽道切換時,當年押注新零售線上線下一體化的,如京東7鮮、天虹sp@ce、物美麥德龍等,表現可圈可點,算普通賣場營收水平,并沒有體現出太強的銷售能力。

相反一些區域零售企業在當地扎得比較深,又沒有太多外來沖擊的情況下,單店營收能力還是比較強的。部分企業所在區域超市行業還能表現強勁與當地發展水平匹配,也會吸引其它超市等業態進場搶食,未來能否扛得住也需要檢驗。

盒馬以平均單店營收2.03億躋身行業第四,算行業第三檔。第一檔的Costco業績暫時無人能夠匹敵。第四檔除非專攻倉儲會員店的玩家,不然幾無可能過2億這條線。盒馬要跟沃爾瑪平起平坐躋身第二檔,也非常有挑戰性。這也造成盒馬后來追求估值路上并不順利。

想要快速提高單店營收,最快的一個點就是能快速銷售高客單價商品,如蘋果。這也是近年來很多人喜歡的玩法,如免稅店,開業首日做兩三千萬,蘋果就去掉一千多萬;有的能夠拿到茅臺配額的也是一個道理,瞬間銷售額就上去了。另外一個點是跑量,如低價賣點榴蓮千層,實現單店營收快速增長,雖然單品毛利會拉低一些。像盒馬開出大巴拉客這類操作,只能當作營銷噱頭,真正引流作用不大。

如果說去年盒馬還在保單店盈利,今年盒馬的玩法主要集中在拉高營收增速。資本市場喜歡的故事無非是能否持續高增,能否跑通單店盈利模式,如果不能,肯定給不了什么估值。除了拉高單店營收,通過外延式擴張做大總營收也是今年盒馬的一個重點進攻對象,開店速度明顯加快,原來家樂福等退出門店直接被盒馬接走,并在短期內快速開業。

盒馬在總營收方面處于第二檔,與第一檔最近的大潤發還有310億的差距,拉平需要幾年時間;單店營收居于第三檔,通過銷售電子產品、茅臺等可以拉高一定的數據,但要從2億拉高到3億,還是有蠻長的路要走。

3、新故事怎么寫?

這幾年超市行業真正好跑的模式還是抄襲外國,當人均GDP與可支配收入達到一定程度,人們對于時間的概念以及生活方式的轉變,自然需要一種新的模式來匹配。這種模式就是國外已經走過的倉儲會員店模式。當Costco在中國瞬間井噴時,人們重新感受了超市行業的魅力,那種在90年代超市賣場大爆、人山人海的魅力。這種趨勢后來越發明顯,原本名不見經傳的一些企業通過轉向會員店成功躋身超市百強。

與之相應的是,很多在一、二線城市固守超市賣場老業態的企業,慢慢被市場擠出,甚至消失在一、二線城市。消費者在成長,需求在變化,而超市企業沒有意識到時代的變化,就會很壓抑,它們不知道曾經屢戰屢勝的打法為什么就失靈了。

國內出現另一種井噴業態是折扣店,這種業態在未來也會有企業躋身超市百強,把一些傳統超市擠出榜單。它的邏輯是基于生產端或部分消費渠道端產品過剩以及需求端購買力有限,疊加新奇特產品作為獨門秘籍,輔以白牌或自有品牌做利潤,配套更加前衛的裝修風格來托底消費者身份不會下探。

折扣店短期估值還不會太理想,很難成為盒馬的對標對象,之前盒馬會聊奧萊,后來只盯著沃爾瑪,那才是估值的源泉。但對標沃爾瑪優質業態山姆,對于盒馬的供應鏈是極大考驗,雖然通過高舉高打來倒逼內部供應鏈改革可以獲得一定的成績,但路還很長。

可以看到的是,盒馬難以以新零售概念獲得獨立估值,對標永輝估值又不理想,對標沃爾瑪還有點差距。盒馬這些年取得不少成績,在國內不論營收或單店都處于前列,但故事到底怎么書寫,盒馬需要對于資本邏輯進行梳理,才有利于拉高估值。

發表評論

登錄 | 注冊