高瓴厚望老鞋王

來源/巨潮WAVE

撰文/謝澤鋒

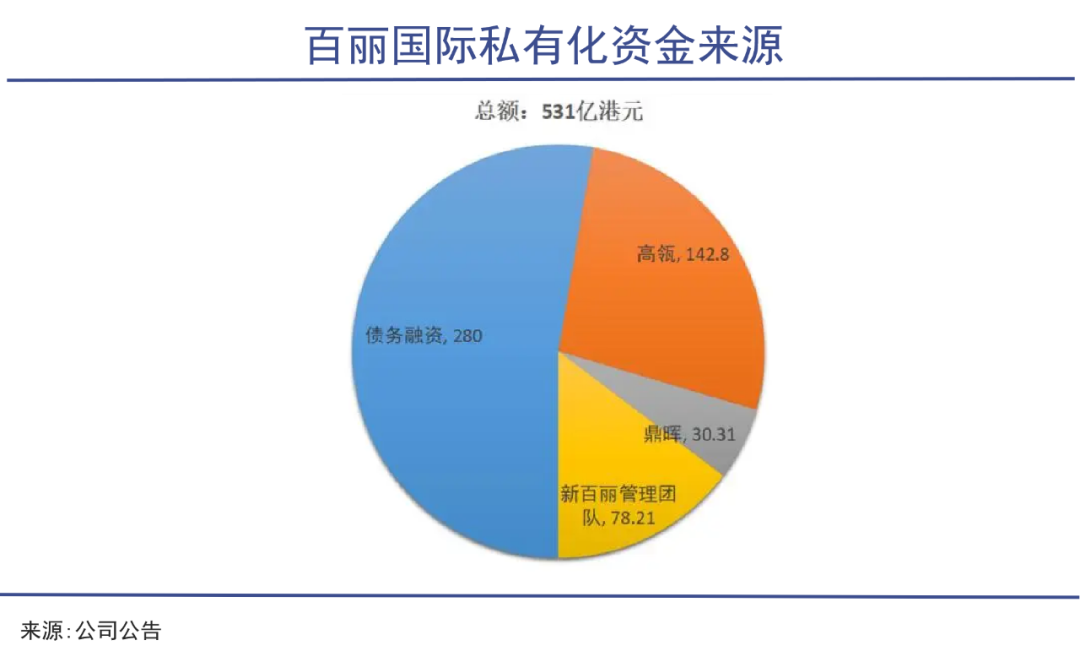

7年前,高瓴、鼎暉攜手百麗管理層以531億港元將百麗國際私有化,這筆杠桿收購,創(chuàng)造了港交所有史以來最大的私有化交易,超過此前萬達商業(yè)私有化時的345億港元,更成為中國最大的PE私有化收購案。

彼時面對來勢洶洶的電商大潮,年事已高的百麗創(chuàng)始人鄧耀坦言:“百麗氣數(shù)已盡,回轉(zhuǎn)無望。”而高瓴的LP面對這個投資決策則是瞠目結(jié)舌:“你們是不是沖昏了頭腦?這會不會是高瓴的滑鐵盧?”

面對質(zhì)疑,張磊向大金主們兜售了他的“三倍回報”邏輯:

百麗現(xiàn)金流充足,私有化價格便宜,增值空間不俗;

分拆上市,估值更高;

科技賦能,“鞋王”重生有望。

目前張磊的“三倍回報”目標(biāo)正在逐步兌現(xiàn)中,滔搏率先上市,最新市值達到325億港元。新的百麗也已經(jīng)趕在港交所上市的路上。

在不利的資本市場大環(huán)境下,張磊顯然會對這筆上市寄予厚望。

相比KKR、高盛、伯克希爾等國際大資本,中國資本市場少有類似大手筆的“Buyout交易”(控制股權(quán)收購)。此戰(zhàn)若勝,高瓴與張磊將再次被寫入中國資本市場的史冊,成為中外投資者研習(xí)的標(biāo)桿;若敗,疊加高瓴此前在資本市場的一些失敗案例,其過往積累的名譽將更遭傷害,乃至于再度失去一批出資人。

這場曠日持久的資本豪賭,將在2024年被市場最終審視,但至少目前來看,高瓴失敗的概率并不高。

01

再戰(zhàn)港股

新百麗在重組之后顯示出新的生機。

“一代鞋王”百麗的資本之旅大致可以分為三段,這段旅程也可以看做一道拋物線。

第一段為在港股存續(xù)的十年,從2007年5月23日于港交所上市,到2017年7月27日私有化退市,百麗“先揚后抑”。

在鄧攀、盛百椒等老一輩創(chuàng)始人苦心經(jīng)營下,上市時的百麗國際已是中國最大的女鞋零售商。上市后,百麗借助資本力量繼續(xù)開疆拓土。公司在2013年達到創(chuàng)業(yè)來的頂峰,市值超過1500億元,晉升為中國最大的鞋服企業(yè)。

百麗原CEO盛百椒

6年時間里,百麗營收從116.72億元上漲至430.67億元,增長近4倍;歸母凈利潤從19.79億元膨脹到51.59億元,增長近3倍。

而且,百麗旗下還有代理銷售阿迪達斯、耐克、彪馬等國際一線體育服飾品牌的滔搏。

憑借強大的線下渠道和品牌效應(yīng),百麗一度風(fēng)光無限。但2013年之后,隨著電商大潮來襲,百麗遭遇有史以來最大挑戰(zhàn)。創(chuàng)始人鄧耀開啟了第二次創(chuàng)業(yè),同時收購了日本時尚女裝企業(yè)巴羅克以及高端休閑鞋品牌SKAP。

此后歷時4年百麗轉(zhuǎn)型宣告失敗。私有化前,其營收降至407.9億元,歸母凈利潤萎縮到29.34億元,較2013年幾乎腰斬。

而且,當(dāng)時的鄧攀、盛百椒已經(jīng)是83歲和65歲的高齡,但他們的后代鄧敬來、盛放加入公司已經(jīng)多年,但仍未被選定為接班人。

2016年5月的業(yè)績發(fā)布會上,盛百椒的表態(tài)頗為悲情:百麗未來一兩年收入和盈利都沒有逆轉(zhuǎn)可能,如果不轉(zhuǎn)型,只會慢慢死去。

當(dāng)時百麗國際私有化時的市值不到450億港元,而2007年上市首日收盤時為670億港元,也就是說,10年來市值不僅沒有增長,反而縮水200多億。

互聯(lián)網(wǎng)思維瘋狂盛行的年代,傳統(tǒng)百貨模式幾乎一片死寂,拿張磊的話講,“外界已經(jīng)給百麗判了死刑”。

回天乏術(shù)之際,高瓴和鼎暉瞅準(zhǔn)時機對百麗進行私有化,開啟了百麗的第二段歷程。

新百麗在重組之后顯示出新的生機。公司業(yè)績在2023財年(每年2月止)承壓后,2023年度快速回暖,截止2023年11月底的9個月,實現(xiàn)161億元,同比增長12.7%,凈利潤翻倍至20.58億元。而且毛利率和凈利率均刷新了兩年來的新高。

考慮老百麗已經(jīng)拆分滔搏上市,而滔搏在2024財年的半年時間里已經(jīng)賺得13.37億元的凈利潤。這樣來看,新百麗氣血恢復(fù)得不錯。

02

高瓴動刀

并非全無代價。

百麗私有化之后,高瓴便開始了一場“大手術(shù)”。

總的指導(dǎo)方針可以總結(jié)為,大規(guī)模優(yōu)化線下店面以及全面數(shù)字化轉(zhuǎn)型。

覆蓋全國的百貨商場,曾是百麗開疆拓土的利器。截至2017財年,百麗的線下門店達到20841家的夸張水平,其中鞋類門店為13062家。而到了2023年11月底,百麗只有8361家直營店,相當(dāng)于砍掉了1萬多家門店。

張磊在一次分享會上曾這樣說道,百麗“其實是坐在寶藏上,我們要用互聯(lián)網(wǎng)、高科技的思維重塑線下老企業(yè)” 。

財務(wù)指標(biāo)如此優(yōu)異的老百麗之所以被資本市場拋棄,就是因為經(jīng)營理念滯后,張磊的意圖就是期望融合互聯(lián)網(wǎng)和大數(shù)據(jù),讓新百麗獲得高估值,以實現(xiàn)“三倍回報”的野心。

銷售環(huán)節(jié)最為明顯,2017財年百麗線上渠道只貢獻了7%的收入,到了2023財年,這一數(shù)字上升到28.3%(鞋履業(yè)務(wù))。

通過數(shù)字化全鏈路賦能,百麗也采用了服飾行業(yè)流行的DTC(直接觸達消費者)零售模式。張磊的原話是,“百麗時尚是最有機會實現(xiàn)工業(yè)4.0時代C2M模式的企業(yè)。”

在這樣的理念指導(dǎo)下,百麗大舉進攻線上,開設(shè)公眾號、小程序,打造擁有275名的直播團隊,玩起了短視頻,改造線下店鋪,迎合年輕消費群體。

百麗還將原來的“訂補模式”升級為“訂補迭模式”,即先用40%的首批訂單投入市場,觀察和搜集客戶反饋,通過30%的補單和30%的迭代開發(fā)完善調(diào)整,有些類似于SHEIN的小單快返。

比如百麗的爆款“馬丁靴”,2017年“雙十一”馬丁靴只貢獻了1%的收入,在升級后的“訂補迭模式”下,百麗發(fā)現(xiàn)原來的5個預(yù)售款銷量不錯,5天后就再增加20款,繼續(xù)補貨形成爆款,最終銷售占比上升到25%。

與此同時,百麗也根據(jù)大數(shù)據(jù)對線下店面進行結(jié)構(gòu)優(yōu)化,裁撤低效店鋪,大幅縮減百貨商場門店,增加奧特萊斯、購物中心門店。

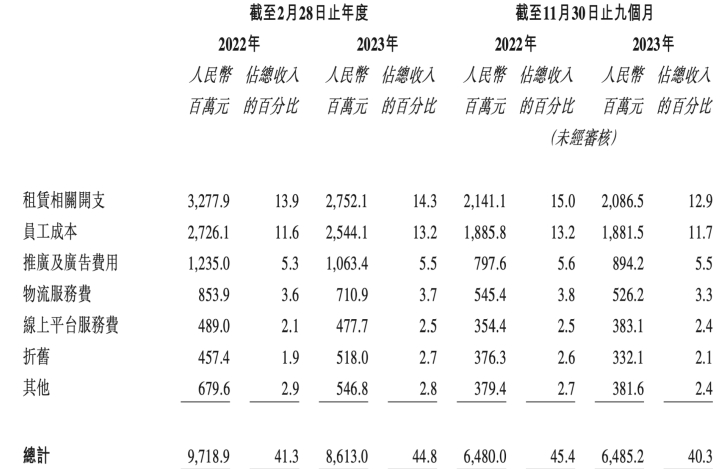

但這樣的改革,也需要付出不菲的代價。公司營銷開支占比在2022財年、2023 財年和2023年11月30日前的9個月都超過了40%。

來源:百麗時尚招股書

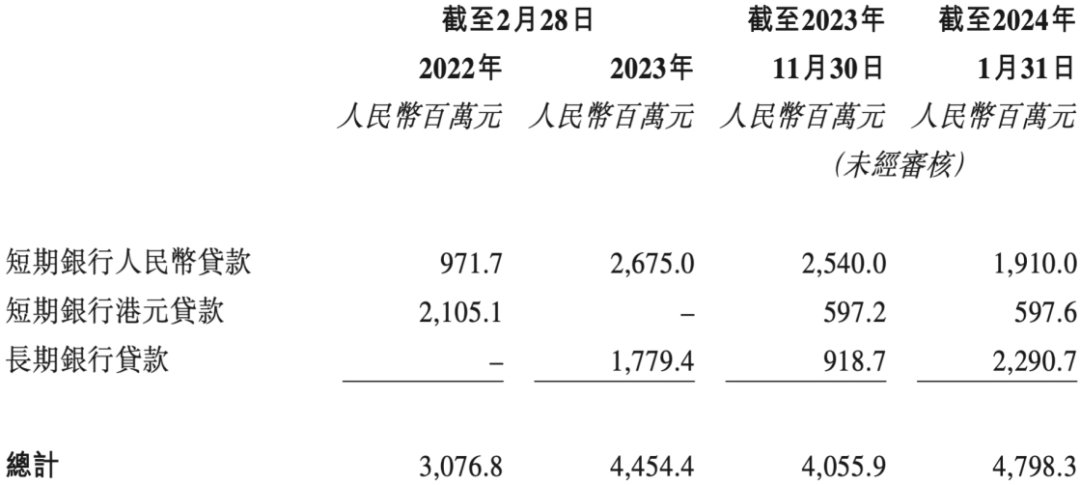

另外,由于要償還私有化團隊轉(zhuǎn)移而來的負(fù)債,以及向股東大規(guī)模分紅,百麗總負(fù)債(2023年11月底)激增到111.48億元,凈資產(chǎn)僅有21.44億元,負(fù)債率高達84%。到2024年1 月底,公司銀行借款達到48億元。

來源:百麗時尚招股書

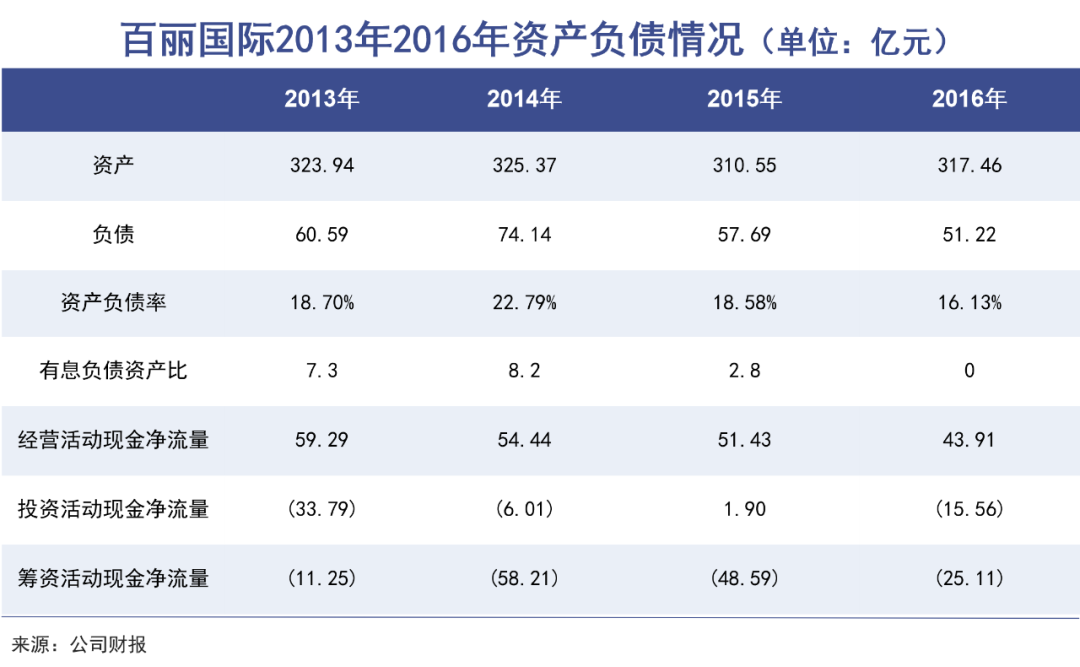

而在進行私有化之前,老百麗已經(jīng)沒有任何有息負(fù)債。高瓴的手術(shù)讓新百麗更加年輕,營業(yè)收入和利潤的情況都更加良好,但這些也并非全無代價。

03

“三倍計劃”

張磊篤信百麗能帶來三倍回報。

張磊曾在《遇見大咖》的專訪中稱,有人認(rèn)為投資百麗是“Catch a falling knife(接一把正在下落的飛刀)。”

但他始終篤定地堅信這是一筆三倍回報的大交易,信心源于三個方面:

第一,交易價格便宜,有一定的套利空間;

第二,分拆滔搏上市,相比整體上市,能獲得更高估值;

第三,通過數(shù)字化賦能,提升經(jīng)營銷量,增厚資產(chǎn)價值。

目前,其中的第二步已經(jīng)完成,但最關(guān)鍵的第一步和第三步都要取決于資本市場對于百麗的最終定價如何。

先看第一步,當(dāng)時百麗私有化的價格確實便宜,就像張磊說的,我從未見過一家“失敗”的企業(yè)像百麗一樣,賬戶上流淌著幾十億的現(xiàn)金流。

當(dāng)時的百麗每年經(jīng)營活動的現(xiàn)金凈流仍能達到50億元左右,不僅能滿足日常開支,還能保持每年向股東分紅。從2015年起,百麗不斷償還有息負(fù)債,私有化時,百麗國際凈資產(chǎn)高達266億元,負(fù)債率僅有16.1%。

而且,百麗當(dāng)時的有息負(fù)債為0,也就是說沒有一分錢需要支付利息的外債。單從財務(wù)指標(biāo)來看,百麗儼然一顆被資本市場遺忘的珍珠,特別像巴菲特過往鐘愛的低估值股票。

531億港元的私有化總代價相當(dāng)于當(dāng)時百麗7.7倍的EBITDA,私有化價格為6.3港元/股,僅僅略高于上市時6.2港元的發(fā)行價,堪稱私有化交易中的“最低價”。

再說第二步,滔搏于2019年10月完成分拆上市,此后總市值最高沖到829億港元,但目前跌到了329億港元。

這就引出了第三步的無奈,以當(dāng)前港股對服飾企業(yè)的估值來看,高瓴要想實現(xiàn)“三倍收益”幾無可能。按港股服裝行業(yè)12倍的平均市盈率,百麗上市后市值也有望達到約330億港元,兩者加起來的市值預(yù)計不到700億港元。

但7年前,私有化付出了531億港元的代價,包括從美國銀行貸來的280億港元的債務(wù)融資,173億港元的股權(quán)投資,以及百麗管理團隊拿出的78億港元。

迫于LP以及巨額債務(wù)的償還壓力,高瓴使出了“債務(wù)轉(zhuǎn)移+大手筆抽血”的高超財技。在最新的招股書中,公司指出百麗國際私有化所需的453億港元資金,即高瓴和鼎暉的股權(quán)投資及債務(wù)融資,已全部償還。

但其資金的來源值得玩味。《巨潮WAVE》翻閱資料發(fā)現(xiàn),自2017財年以來,滔搏不顧一切地向股東保持每年兩次的大額分紅,共計分享了151億港元,而同期公司的凈利潤才156億元。

而且,滔搏上市后高瓴很快就開始減持。通過股權(quán)轉(zhuǎn)讓賣出12952.7萬股,后通過兩次減持套現(xiàn)43億港元。

而此次上市的百麗,也已經(jīng)進行過高比例的分紅。2020財年至今,百麗時尚向股東分紅總計高達193億元。

也就是說,高瓴對滔搏和百麗經(jīng)營過程中所產(chǎn)生的利潤,股權(quán)資本的增值,以及可用的債務(wù)增長空間,都已經(jīng)進行了充分的利用。

并且,高瓴還仍持有百麗時尚、滔搏價值不菲的股權(quán),其中僅手中剩余的滔搏股份市值就達115億元,和老百麗私有化時173億港元的股本投入相差不大。

再加上百麗時尚上市后的資本價值,高瓴、鼎暉獲得投資收益問題不大。只是“三倍收益”的愿望能否實現(xiàn),還要等新百麗上市后的表現(xiàn)而定。

04

寫在最后

投資大師霍華德·馬克思在《投資最重要的事》中寫道:“重要的不是買好的,而是買得好。”

張磊所主導(dǎo)的這場中國最大PE收購案,則是兩者皆有——百麗既是優(yōu)質(zhì)資產(chǎn),高瓴又能精準(zhǔn)抄底。

但其實非常核心的根源因素在于,鄧耀、盛百椒等老一輩管理層給百麗打下了堅實的基礎(chǔ)。

私有化時沒有任何有息負(fù)債,穩(wěn)健的現(xiàn)金流,保證了每年的高分紅,給張磊留足了施展財務(wù)技巧的空間,這是高瓴能夠博取預(yù)期中三倍收益的關(guān)鍵原因。

發(fā)表評論

登錄 | 注冊