如何讓你的商場“更值錢”?

出品/mall先生

作者/曉虎

今年開年以來,購物中心資產(chǎn)的熱度正在火速升溫,甚至頻頻出圈。

4月末,北京SKP部分股權(quán)交易的信息塵埃落定。博裕基金將通過其關(guān)聯(lián)方間接取得北京SKP 42%-45%的股權(quán),據(jù)傳整個(gè)SKP業(yè)務(wù)估值可能在40-50億美元之間。

5月底又傳出新聞:太盟資本牽頭,攜手騰訊、京東、陽光人壽等機(jī)構(gòu),斥資近500億元收購48座萬達(dá)廣場的100%股權(quán)。這批資產(chǎn)分布在39座城市,橫跨一線、新一線與下沉市場,體現(xiàn)了私募、產(chǎn)業(yè)資本、險(xiǎn)資等不同背景的機(jī)構(gòu)投資者對(duì)于持有型物業(yè)的共同青睞。

這一熱度也在二級(jí)市場得到了反映。截至5月20日,華夏大悅城商業(yè)REIT、華安百聯(lián)消費(fèi)REIT、嘉實(shí)物美消費(fèi)REIT、華夏首創(chuàng)奧特萊斯REIT年初至今均漲超40%,中金印力消費(fèi)REIT、華夏金茂商業(yè)REIT漲幅也超過30%。

根據(jù)Wind數(shù)據(jù)顯示,年內(nèi)公募REITs漲幅前三名均為消費(fèi)類REITs,成為資本市場公認(rèn)的最搶手標(biāo)的之一,我們組建的消費(fèi)REITs交流群,也已經(jīng)云集了來自發(fā)行機(jī)構(gòu)、投資機(jī)構(gòu),包括各支消費(fèi)基金的基金經(jīng)理在內(nèi)的超過200名專業(yè)群友。

這一輪資本密集動(dòng)作背后,一個(gè)核心問題浮出水面:

購物中心的估值,到底是怎么算出來的?

比起住宅等標(biāo)準(zhǔn)化資產(chǎn),購物中心這種高運(yùn)營依賴型資產(chǎn),它的價(jià)值不只是“地段+建筑”,更與租戶組合、運(yùn)營能力、改造潛力等長期因素密切相關(guān)。

本文將從估值方法談起,逐步拆解這套計(jì)算體系背后的邏輯,并分析運(yùn)營在其中真正發(fā)揮作用的空間。

購物中心估值方法:

從三種路徑入手

根據(jù)我國住建部和質(zhì)監(jiān)總局發(fā)布的《GB/T50291-2015房地產(chǎn)估價(jià)規(guī)范》,房地產(chǎn)估價(jià)的核心方法包括:

比較法

收益法(又分為報(bào)酬資本化法、直接資本化法)

成本法

假設(shè)開發(fā)法

而根據(jù)新加坡估價(jià)師學(xué)會(huì)2018年發(fā)布的估價(jià)操作指引《SSIV PRACTICE GUIDE FOR VALUATION REPORTING for REITs》,對(duì)商業(yè)地產(chǎn)的估值必須采用如下幾種方法中的一種或多種:

資本化法(Capitallisation Method)

現(xiàn)金流折現(xiàn)法(Discounted Cash Flow Analysis)

直接比較法(Direct Comparison Method)

成本法(Cost Approach)

余值法(Residual Method)(適用于開發(fā)中項(xiàng)目)

其中的資本化法和現(xiàn)金流折現(xiàn)法,即對(duì)應(yīng)我國估價(jià)規(guī)范中的直接資本化法和報(bào)酬資本化法,是較為主流的估值方法。尤其以現(xiàn)金流折現(xiàn)法(DCF Analysis)在當(dāng)前估值實(shí)踐中最常使用。

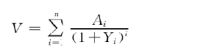

DCF法的核心邏輯,是將未來數(shù)年的運(yùn)營凈收益(NOI)預(yù)測出來,再以合理的折現(xiàn)率進(jìn)行折現(xiàn),回歸到當(dāng)前價(jià)值。其簡化后的公式如下:

V:估值

Ai:未來第i年的運(yùn)營凈收益(NOI)

Yi:未來第i年的“報(bào)酬率”(或稱“折現(xiàn)率”)

n:收益期

這個(gè)方法的關(guān)鍵在于兩個(gè)方面:一是折現(xiàn)率的取值是否合理;二是NOI的預(yù)估是否足夠準(zhǔn)確。

折現(xiàn)率

投資人回報(bào)預(yù)期的量化

DCF模型中,折現(xiàn)率(又稱“報(bào)酬率”)是決定估值高低的核心因子之一。在目前的估值實(shí)踐中,折現(xiàn)率通常由如下兩項(xiàng)指標(biāo),通過累加法構(gòu)成:

無風(fēng)險(xiǎn)報(bào)酬率:參考估值時(shí)點(diǎn)的十年期國債收益率

風(fēng)險(xiǎn)報(bào)酬率:用于補(bǔ)償投資人面臨的各種不確定性

簡單的來說,投資中講究風(fēng)險(xiǎn)與回報(bào)成正比。相較于國債的0風(fēng)險(xiǎn)、0不確定性,商場經(jīng)營顯然會(huì)存在經(jīng)營起伏波動(dòng)的風(fēng)險(xiǎn),因此需要在收益率上對(duì)這部分風(fēng)險(xiǎn)進(jìn)行補(bǔ)償。

換個(gè)更通俗的比喻,類似足彩競猜:獲勝概率越小(猜中風(fēng)險(xiǎn)越大)的球隊(duì),賠率就會(huì)越高。

理想狀態(tài)下,評(píng)估機(jī)構(gòu)會(huì)通過多個(gè)維度來確定風(fēng)險(xiǎn)報(bào)酬率,包括:

投資不動(dòng)產(chǎn)的系統(tǒng)性風(fēng)險(xiǎn)

缺乏流動(dòng)性的溢價(jià)補(bǔ)償

所處區(qū)位的不確定性

所在行業(yè)的競爭強(qiáng)度

管理難度與運(yùn)營效率

政策法規(guī)的潛在影響

項(xiàng)目特殊經(jīng)營風(fēng)險(xiǎn)

但實(shí)踐中,這些主觀因素多數(shù)會(huì)以“找對(duì)標(biāo)”+“拍腦袋”的方式來進(jìn)行量化。因此,市場參考值就顯得更為重要。

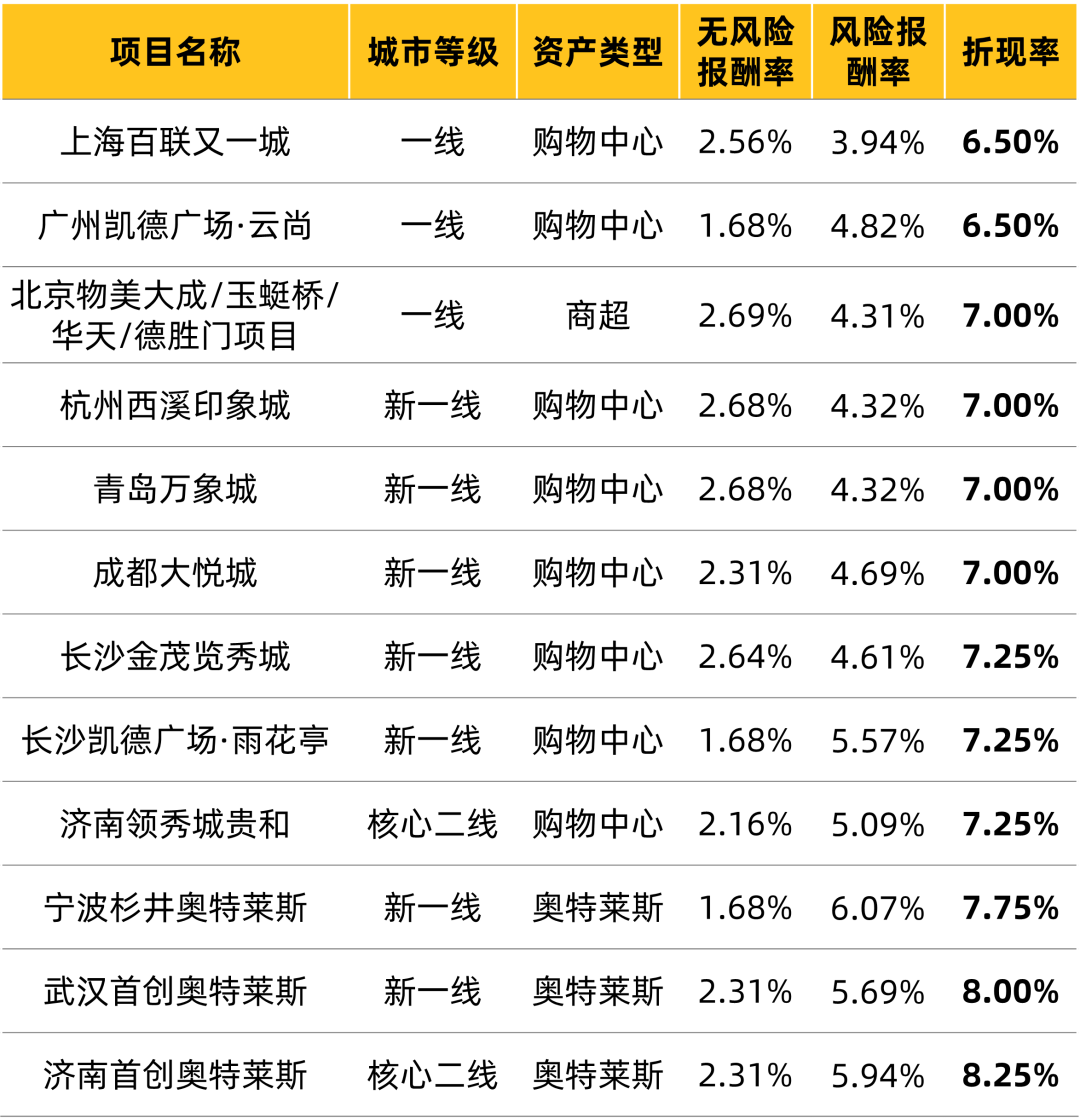

從已發(fā)行或者已申報(bào)的消費(fèi)類公募REITs來看,其折現(xiàn)率大多在6%-8%區(qū)間。

由于我國當(dāng)前處于降息通道中,因此不同估價(jià)時(shí)間的無風(fēng)險(xiǎn)報(bào)酬率差距最大達(dá)1.1個(gè)百分點(diǎn),但最后竟然能夠通過風(fēng)險(xiǎn)報(bào)酬率的調(diào)整,實(shí)現(xiàn)同城市、同資產(chǎn)類型,相同的折現(xiàn)率。

可見至少在REITs資產(chǎn)的評(píng)估中,“結(jié)果的對(duì)標(biāo)”,比“過程的嚴(yán)謹(jǐn)”更重要。

而從最終的折現(xiàn)率對(duì)標(biāo)情況來看,還是可以明顯看出:一線城市與新一線城市、核心二線城市之間;購物中心和奧萊等不同資產(chǎn)類型之間,折現(xiàn)率存在差異。

一線城市資產(chǎn)流動(dòng)性更強(qiáng),因此更受青睞。而相對(duì)于購物中心的固定租金+提成租金取高模式,奧萊由于采取聯(lián)營模式,經(jīng)營的波動(dòng)性更大,因此風(fēng)險(xiǎn)報(bào)酬率也就更高。

運(yùn)營凈收益

估值預(yù)測的錨點(diǎn)

運(yùn)營凈收益(Net Operating Income,簡稱NOI),是決定估值高低的另一個(gè)核心因子。相較于貼現(xiàn)率更多受先天區(qū)位和外部市場環(huán)境因素影響,NOI則直接與項(xiàng)目的運(yùn)營水準(zhǔn)、經(jīng)營業(yè)績相掛鉤。

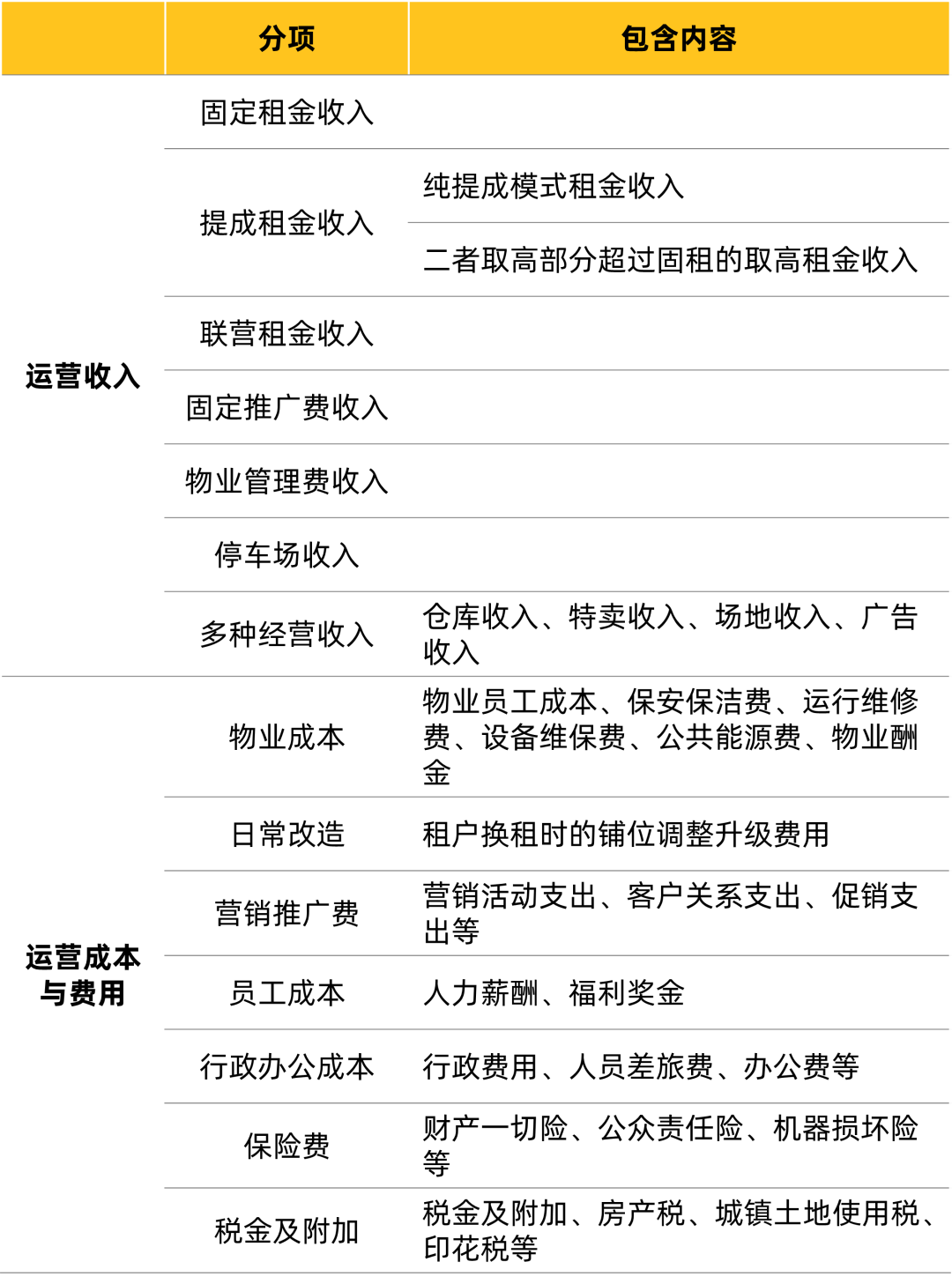

通常NOI的計(jì)算公式為:運(yùn)營凈收益=運(yùn)營收入-運(yùn)營成本

由于不同項(xiàng)目的運(yùn)營內(nèi)容和口徑不同,具體收入和成本的分項(xiàng)也會(huì)有所區(qū)別,但大致都會(huì)包括下列內(nèi)容:

在華夏凱德商業(yè)REIT的招募說明書中,在醒目位置披露了“扣除資本性支出的NOI”概念,即:

運(yùn)營凈收益=運(yùn)營收入-運(yùn)營成本-資本性支出-稅金及附加(它們把稅金及附加單列了,沒有包含在運(yùn)營成本里)

資本性支出主要包括周期性大修、設(shè)備更換、系統(tǒng)升級(jí)等。但由于大宗交易中普遍采用“不扣除資本性支出的NOI”(通常是在計(jì)算完估值后,再考慮扣除較大的資本性支出),因此本文也不對(duì)上述公式進(jìn)行更多解釋。

此外,由于NOI是一個(gè)面向未來的動(dòng)態(tài)指標(biāo),因此不能僅依據(jù)當(dāng)下數(shù)據(jù)進(jìn)行簡單加總,而是要考慮兩類遠(yuǎn)期假設(shè):

未出租面積的預(yù)期租金水平:這部分收入雖然尚未實(shí)現(xiàn),但在估值中不應(yīng)忽略,一般需參考同類市場租金水平與項(xiàng)目自身?xiàng)l件判斷;

未來的收入、成本變化趨勢:既需要結(jié)合歷史增幅、租約結(jié)構(gòu)與區(qū)域市場變化,制定未來年份的出租率和租金增長假設(shè);也要預(yù)估人力、能耗、維修等支出項(xiàng)的變動(dòng)幅度,以確保NOI計(jì)算具備動(dòng)態(tài)準(zhǔn)確性。

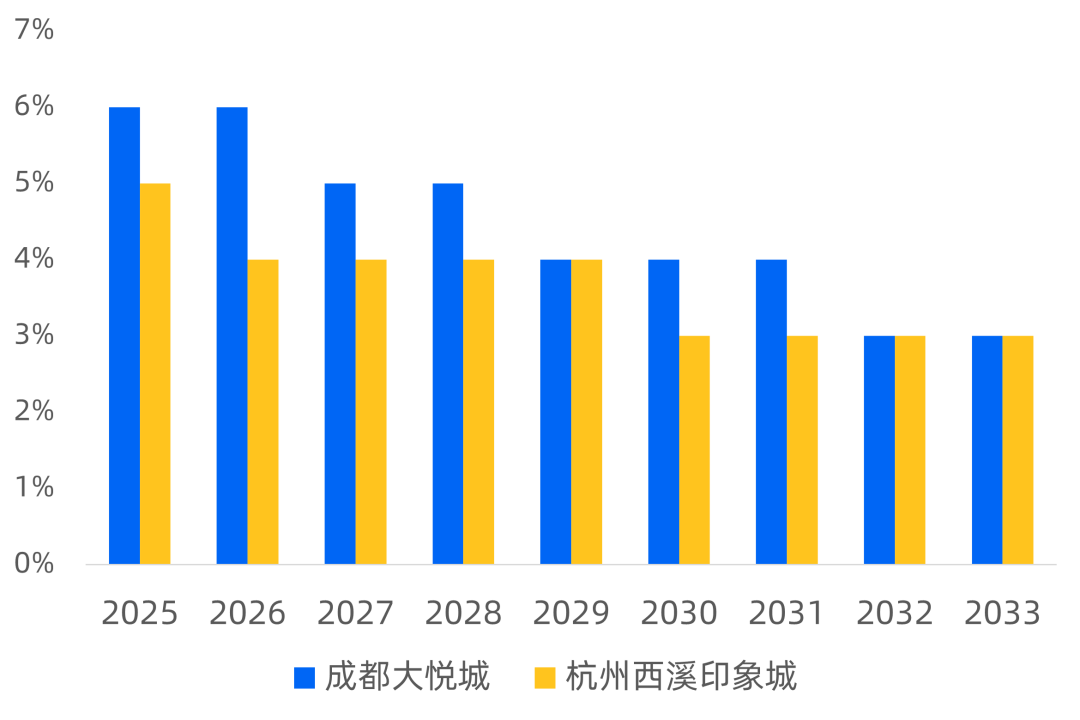

這些參數(shù)由于存在“復(fù)利效應(yīng)”,因此也會(huì)在很大程度上影響未來現(xiàn)金流的變化。通常而言,像成都大悅城等處于成長期的項(xiàng)目,租金增長率會(huì)更高;而隨著項(xiàng)目步入穩(wěn)定期后,各項(xiàng)增幅都會(huì)更為平穩(wěn)。

成都大悅城與杭州西溪大悅城專門店租金的增長預(yù)測,前者近幾年的預(yù)期漲幅會(huì)更高一些

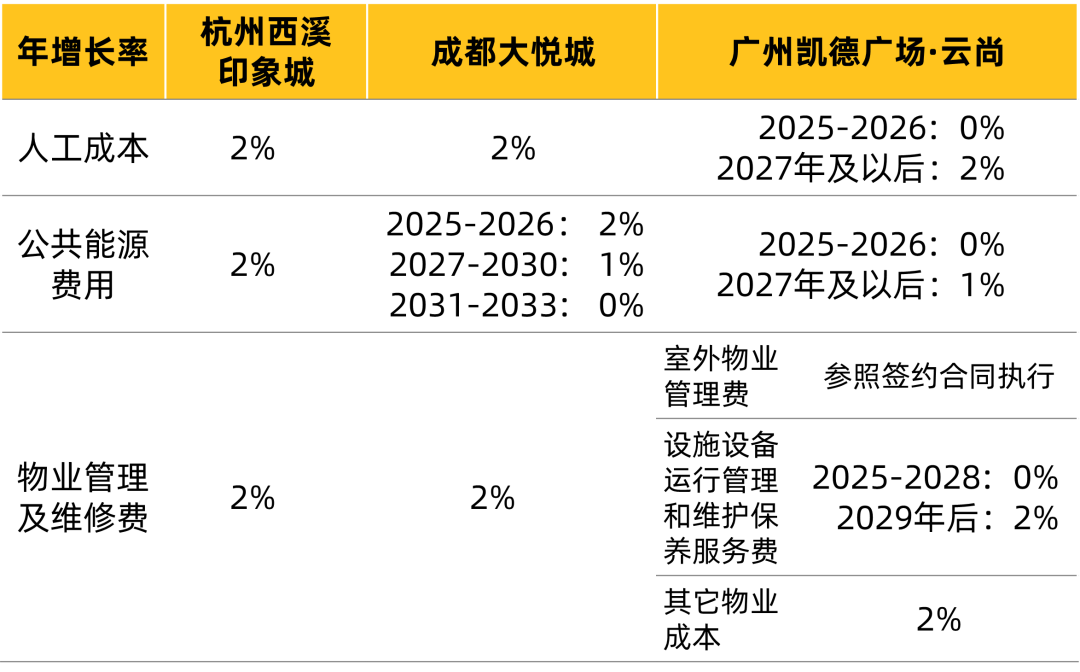

而運(yùn)營成本的變化則相對(duì)更平穩(wěn),主要考慮人員工資增長等與通貨膨脹相關(guān)的一些因素。從幾家REITs產(chǎn)品披露的增幅來看,各大項(xiàng)增幅通常都在2%以下。

綜合收入和成本的變化曲線來看,顯然收入的增長預(yù)期,對(duì)于NOI的未來表現(xiàn)影響要更大。這也提醒更多的商管團(tuán)隊(duì),項(xiàng)目的成敗,決定因素不是多能省,而是多能賺!

資本化率校驗(yàn)

估值結(jié)果的市場標(biāo)尺

雖然現(xiàn)金流折現(xiàn)法是估值主方法,但在各家REITs招募說明書中,發(fā)行機(jī)構(gòu)仍會(huì)反向使用資本化率法對(duì)DCF結(jié)果進(jìn)行校驗(yàn),確保估值水平在市場范圍內(nèi)合理。

在反向使用資本化率法的情況下,資本化率(Capitalization Rate)的公式如下:

資本化率=評(píng)估時(shí)點(diǎn)下一個(gè)完整年的NOI/估值

將得出的結(jié)果與市場平均水平進(jìn)行對(duì)比,就可以知道其估值是否符合當(dāng)下外部投資者的合理預(yù)期。

根據(jù)戴德梁行2024年發(fā)布的調(diào)研數(shù)據(jù):投資人普遍接受的購物中心估值水平為一線城市(北京、上海、廣州、深圳)5.2%-6.6%;新一線城市(成都、杭州、南京、武漢、重慶、西安)5.8%-7.6%。

而從下表中,各已發(fā)行或已申報(bào)公募REITs的消費(fèi)類基礎(chǔ)設(shè)施的資本化率水平來看,差異要明顯大于貼現(xiàn)率的整齊劃一。

其根本原因就在于,通過上述公式計(jì)算出的資本化率是估值增長的結(jié)果,而不是估值增長的原因!

在《財(cái)經(jīng)》公眾號(hào)近期刊登文章中有這樣一個(gè)例子:

“一個(gè)NOI為8,000萬元、CAP為5%的項(xiàng)目,其估值為16億元;若通過運(yùn)營將NOI提升至9,000萬元,且資產(chǎn)形象改善使CAP降至4.5%,估值躍升至20億元。”

其中標(biāo)紅的“資產(chǎn)形象改善降低了CAP”一句,不能說錯(cuò)誤,但至少在當(dāng)下的REITs估值測算方法中,顛倒了原因和結(jié)果。

根據(jù)現(xiàn)金流折現(xiàn)法,如果估值真的從16億漲至20億,根本原因是通過運(yùn)營提升了未來N年的NOI表現(xiàn),進(jìn)而推動(dòng)了資產(chǎn)價(jià)格的上漲,反過來影響了資本化率;而不是僅憑當(dāng)年的NOI,加上“看臉”就直接提升了估值。

甚至,在資產(chǎn)估值、資產(chǎn)形象都發(fā)生變化的情況下,資本化率依然可能維持不變。

一個(gè)很容易找到的例子是:凱德中國信托(CLCT)所發(fā)布的2024年年報(bào)中提到:包括長沙凱德廣場·雨花亭在內(nèi)的三座商場通過AEI改造,整體運(yùn)營表現(xiàn)顯著提升。

但在計(jì)算估值時(shí),凱德明確說明——所使用的資本化率并未發(fā)生變化。

結(jié)語

當(dāng)然,對(duì)于一個(gè)覆蓋10年以上周期的資產(chǎn)估值而言,任何模型都不可避免地存在大量不確定性。參數(shù)越少,偏差越大;參數(shù)越多,假設(shè)成分越高,歸根結(jié)底也只是更復(fù)雜的“拍腦袋”。

正如前文所提到的折現(xiàn)率神奇的統(tǒng)一一樣。

可即便如此,DCF模型仍被資本市場廣泛采用,并在REITs估值、資產(chǎn)交易談判中發(fā)揮著基礎(chǔ)性作用。原因在于——它提供了一個(gè)共識(shí)化、可溝通的框架。

在一個(gè)資本逐利、風(fēng)險(xiǎn)導(dǎo)向的市場環(huán)境中,誰能更早地掌握這套框架的“游戲規(guī)則”,誰就能在資產(chǎn)管理、融資乃至退出中贏得主動(dòng)。

今天,很多項(xiàng)目受制于各種指標(biāo)壓力,而被迫管理動(dòng)作走形,也由此引發(fā)了對(duì)于片面追求估值的吐槽和抱怨。

但是,隨著房地產(chǎn)開發(fā)時(shí)代的落幕,商業(yè)項(xiàng)目的金融資產(chǎn)屬性必然會(huì)超越過去的開發(fā)配套屬性。當(dāng)傳統(tǒng)的金主爸爸消失,誰能夠繼續(xù)撐起未來的商業(yè)運(yùn)營的底盤?我想,開篇各宗大交易的買家們已經(jīng)為我們揭曉了答案。

我們不必“神化”估值,但必須“擁抱”估值。理解它、適應(yīng)它、掌握它,用充滿熱情與靈感的運(yùn)營動(dòng)作,優(yōu)化那些冰冷、機(jī)械但可被量化的數(shù)據(jù),是當(dāng)下商業(yè)地產(chǎn)運(yùn)營者必須具備的基本素養(yǎng)。

發(fā)表評(píng)論

登錄 | 注冊(cè)