Lululemon中產故事還能講多久?

來源/觀點網

撰文/陳炳恒

2022年,Lululemon業績與口碑雙雙實現高增長,在大中華區尤為如此。

精準的中產定位與產品力是Lululemon業績增長的根本原因,而上半年冬奧會、室內運動、瑜伽褲潮流以及飛盤運動等數個風口,為其出圈創造了機會。

但在持續的高增長浪潮中,供應鏈危機、同類競品、品類過少,市占率過低等壓力同在。

Lululemon有著龐大的下沉市場以及店面鋪設空間,然而自身中產精英定位與潛在機會不匹配,如果要保持品牌力及品牌形象,便無法繼續開拓下沉市場。

中產定位與產品力基礎

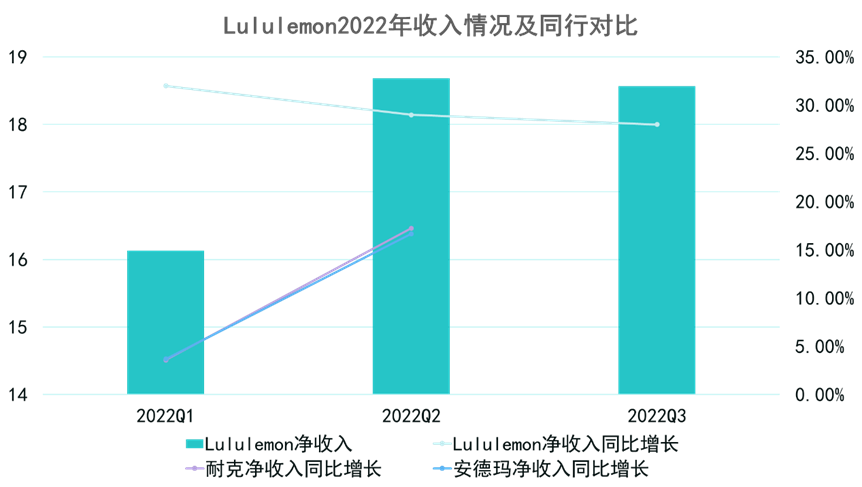

Lululemon2022年經營成績優異,全年預計總收入為80.18億美元,與2021年收入相比增加28.14%。

2022年前九個月凈利潤同比增加35%,2022Q1、Q2、Q3收入同比增長率分別為32.00%、29.00%和28.00%,遠超安德瑪和耐克。

2022年7月,Lululemon市值超越阿迪達斯,成為全球規模第二大的運動服飾品牌。

數據來源:公開資料、觀點指數整理

在大中華區,Lululemon的業績增長尤為亮眼。

數據顯示,2020-2021年,Lululemon中國市場營收年復合增長率超過了60%。2022財年第二季度,Lululemon在中國大陸市場業務凈營收同比增長超30%,三年復合年增長率接近70%。

Lululemon曾經對客戶畫像進行過精準描繪:24歲至35歲的“新型中產階級”女性,單身或已訂婚,無子女,受過高等教育,熱愛運動,專業性強,年收入約8萬美元,追求時尚。

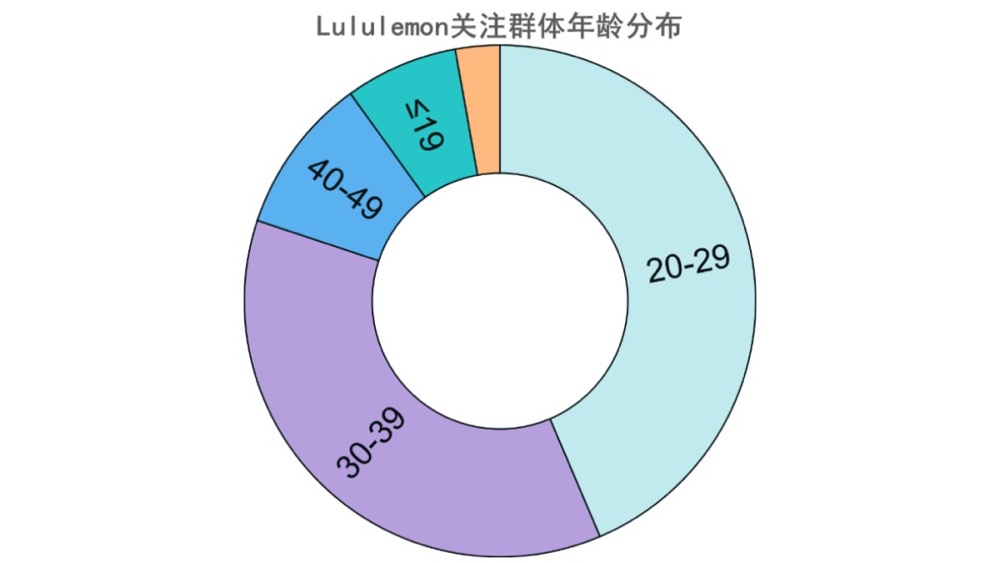

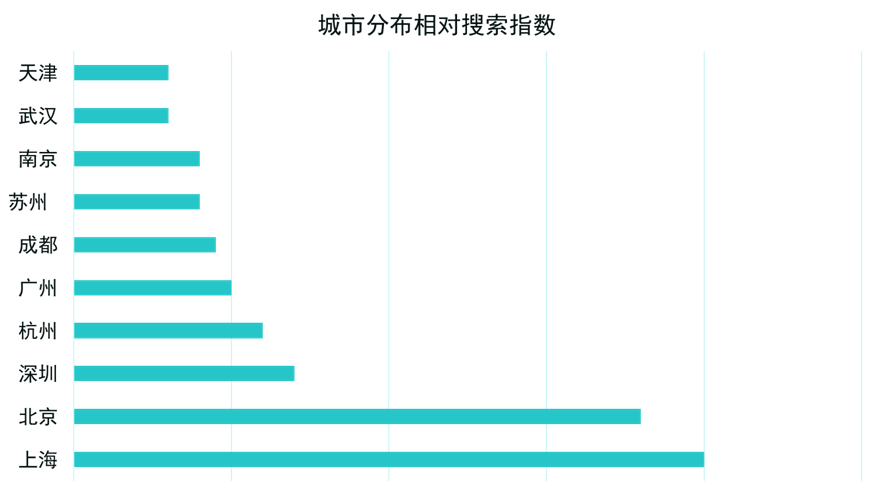

這個人群收入高、購買力強,更注重生活品質,品牌忠誠度也更高,對產品質量和時尚需求較高,其產品價格、關注用戶的地域分布和年齡分布也印證了這一點。

關注Lululemon品牌的人群分布,可以看到主要在北上廣深、江浙及其他發達地區,年齡集中在20-39歲。

數據來源:公開資料、觀點指數整理

數據來源:公開資料、觀點指數整理

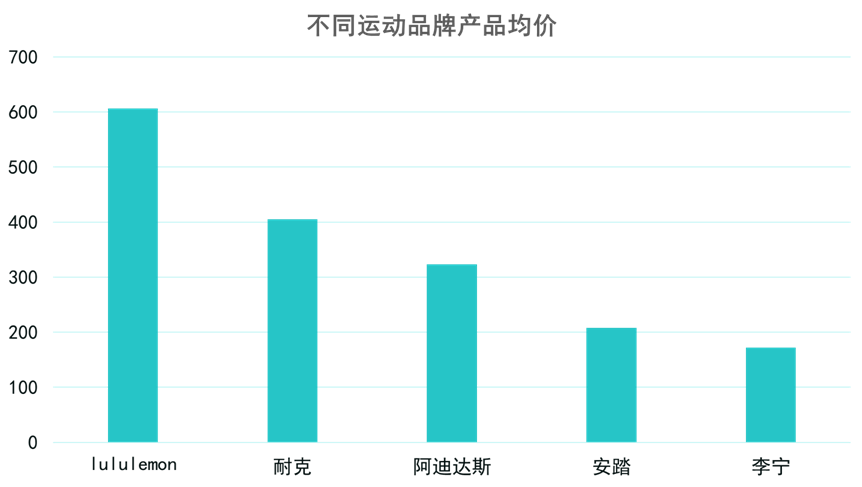

此外,Lululemon的產品均價水平也處于較高位置,達到606元左右,超過耐克阿迪價格的一半,接近安踏、李寧產品均價的三至四倍。

數據來源:公開資料、觀點指數整理

Lululemon販賣過的比較典型的營銷形象有:身著Lululemon的歐美名媛,辭職去Lululemon做店員的碩士等。這些形象的營造為品牌塑造了一種更新的共識——“精英感”、“幸福感”、“好狀態”。

Lululemon通過產品創新和獨特的社群營銷策略,也與其他品牌形成差異化,販賣一種中產的生活方式和身份認同。

簡而言之,Lululemon在運動領域開辟了一個奢侈時尚的高端分支。

由于它的社區文化和時尚屬性,因而認同屬性更好,標簽性更強,此外用戶群是對生活方式有高要求并有強購買力的人群,購買意愿也會更加穩定。

同時在面料、設計、工藝創新上,Lululemon也做到了瑜伽褲細分行業的前沿。技術面上帶來的最大意義是,Lululemon得以將品牌定位超越瑜伽運動之外,讓其瑜伽褲產品能滿足消費者時尚的日常穿著,為后續瑜伽褲外穿制造了潮流條件,從而以點帶面擴大銷售。

冬奧會等風口帶動出圈,引發品牌流行

觀點新媒體嘗試尋找Lululemon2022年“出圈”背后的實質。

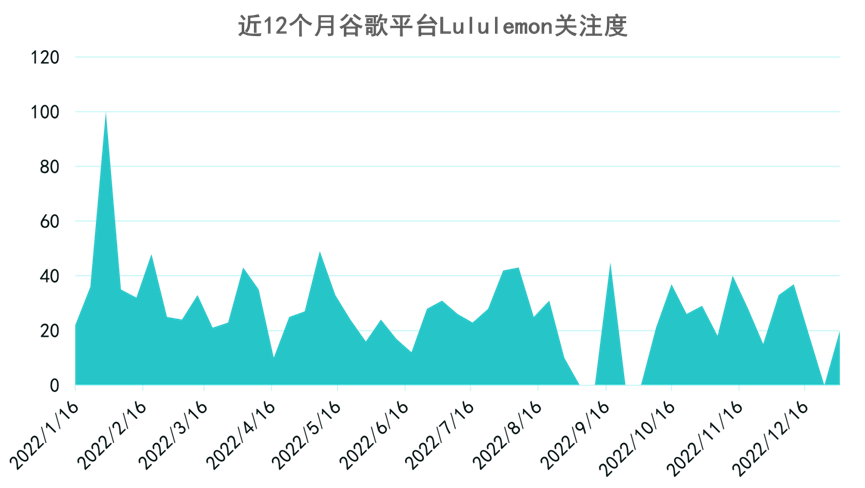

百度與谷歌數據顯示,2022年1-3月份期間Lululemon受到了大量關注。

數據來源:公開資料、觀點指數整理

查看關注度大量上升時期Lululemon的關聯詞,發現存在“拉夫勞倫、加拿大鵝、加拿大冬奧會服裝”等要素,這些要素都指向了Lululemon熱度上升背后的原因,也是這一次讓Lululemon業績增長的風口——北京冬奧會服裝。

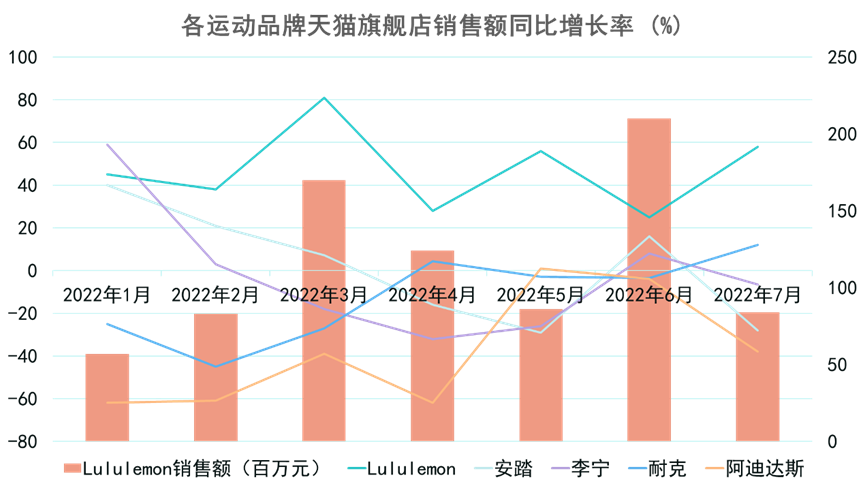

銷售數據印證了這一觀點,在冬奧會結束后的3月份,Lululemon天貓旗艦店銷售額便迎來了年內小峰值,同比增長率創下12個月內新高。

數據來源:公開資料、觀點指數整理

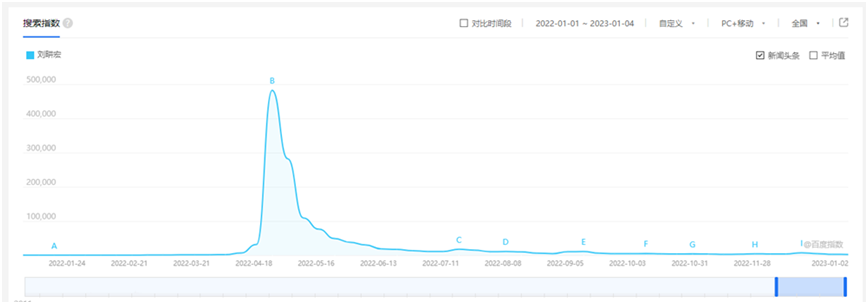

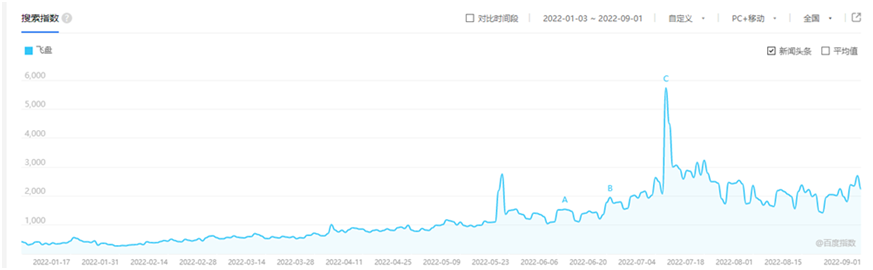

除了冬奧會風口以外,還有2022年流行的瑜伽褲搭配潮流、劉畊宏引發的室內健身潮流與飛盤運動為瑜伽褲帶來的銷售增長,都在一定程度上助推了以瑜伽褲為主打的Lululemon銷售額的增長。

劉畊宏在四月份關注量猛然提高,同時瑜伽褲關注量在四月、五月、七月出現峰值;飛盤運動關注度也在五月和七月出現峰值,瑜伽褲與飛盤的熱度與Lululemon銷售額及同比銷售增長率高峰高度匹配,這些月份對應的時間段里Lululemon要么取得銷售小峰值,要么取得同比增長率的次新高。

數據來源:百度指數、觀點指數整理

KOC營銷模式:高性價客戶的轉化與粘性

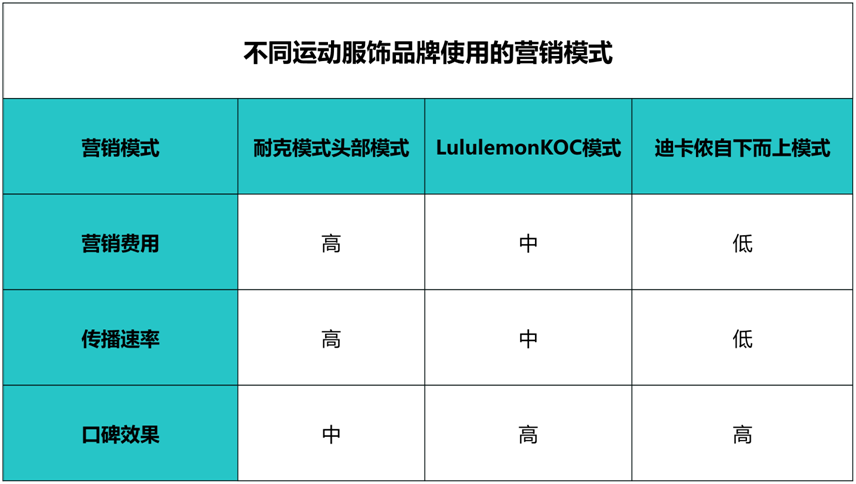

前文提到,Lululemon的高端中產定位與社區屬性深度相關,同時反映了Lululemon核心營銷模式之一:KOC模式,即關鍵意見消費者模式。

Lululemon會和一些博主或者瑜伽館、健身房、舞蹈工作室的教練或者創始人合作,門店會在當地挑選優秀的相關從業者建立聯系。這部分群體被便是“關鍵消費者”,Lululemon為他們提供自家的瑜伽褲和其他運動裝備,換取產品的曝光量。

出于Lululemon本身的精致定位以及優秀的產品力和品牌形象,關鍵消費者們會樂于穿戴其產品。而這部分群體本身自帶專業性和流量,授予他們品牌大使的頭銜,能夠帶來精準而穩固的客戶轉化。

這種模式投入比常規的廣告投放要低,但宣傳效果和營銷質量都十分穩健有效。

數據來源:公開資料、觀點指數整理

相比耐克和迪卡儂的模式,Lululemon的模式顯得高性價比更高。

耐克等品牌通過對頂端運動員的代言及運動團隊的贊助以及巨量的廣告投放,打造普世且高級的品牌形象和運動場景,從而帶動產品銷售,逐漸鋪開蔓延至各級別市場。

迪卡儂則是自下而上的模式,幾乎完全依靠消費者口碑作為營銷鏈條去拓展消費者的品牌認知。

Lululemon的模式有點則介于兩者之間,帶動營銷的載體不是頭部的頂級運動員,而是中部的社區級專業人士,相比于耐克,廣告投入成本更少;相比于迪卡儂,營銷效率更高。

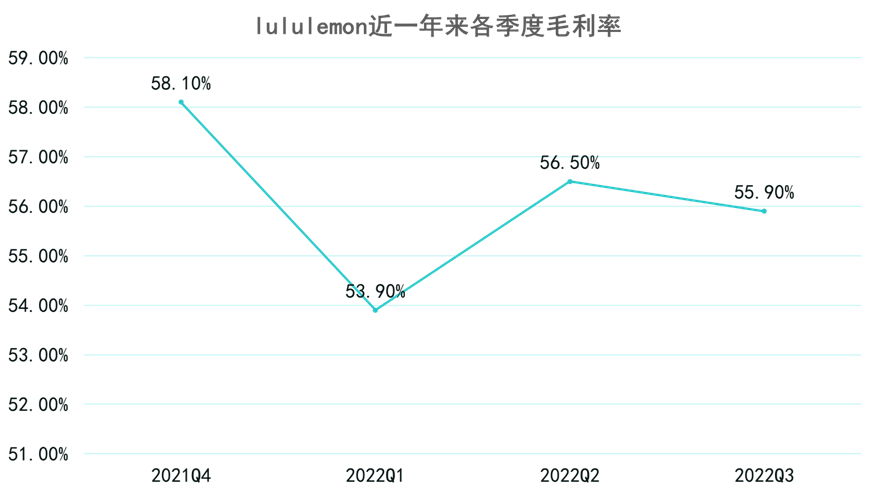

供應鏈風險為后續經營帶來壓力

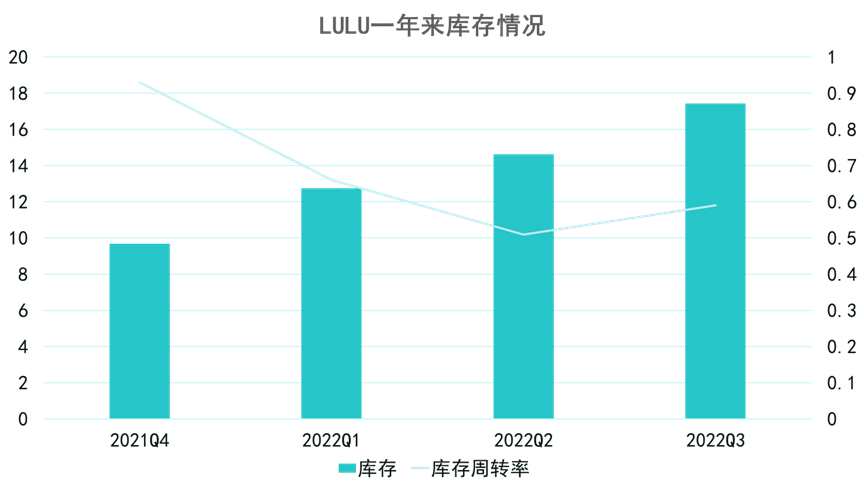

但要關注到的是,庫存逐漸高企對Lululemon而言是不可忽略的問題。觀點指數監測到,近一年來其庫存水平逐漸走高。

數據來源:公開資料、觀點指數整理

2021年和2022年的供應鏈中斷,導致Lululemon產品的入庫交付和制造延遲,造成銷售滯后,這是庫存逐漸走高的直接原因,也進一步降低了毛利率。

此外,導致Lululemon使用成本更高的運輸方式,包括增加空運的使用。據財報披露,該影響導致庫存余額兩年來增加了85%。

數據來源:公開資料、觀點指數整理

目前Lululemon供應鏈風險依然不小,產品中使用的很多特殊面料在短期內只有一個或有限幾個渠道可以提供,一旦遭遇供應鏈中斷,會引發各種問題。

這既是目前庫存高企的重要原因,也是未來經營上回避免不了的重要問題。

目前,Lululemon庫存去化處于可控范圍,最新公告中披露的預計庫存增長率仍將高于銷售額增長率,使得Lululemon過渡到另外一個灰犀牛問題——銷售和拓展高增長還能持續多久,是否會后繼乏力。

低市占率導致面臨市場擠壓

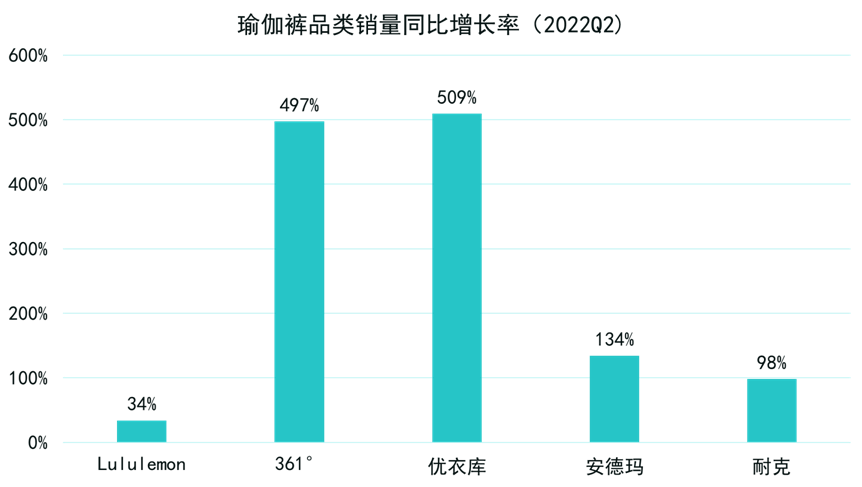

最后,Lululemon還面臨著市場新晉者、平替產品與同行同類競品開發的競爭壓力。

在2022年Lululemon流行趨勢上升以來,循著風口,其他運動品牌也紛紛加大對瑜伽褲品類的開發,并且他們具備相當的后發優勢,不可避免地對Lululemon的銷售形成擠壓。

盡管客戶定位并非完全交叉,但仍然會造成一定體量的分流。

數據來源:公開資料、觀點指數整理

除了瑜伽褲細分行業的競爭以外,Lululemon的品類與常規運動品牌巨頭相比不占優勢。

雖然近年來一直在拓展品類、增加鞋履等產品線,開拓男性市場等,但除了瑜伽褲以外的產品,市占率仍舊非常低。

數據來源:公開資料、觀點指數整理

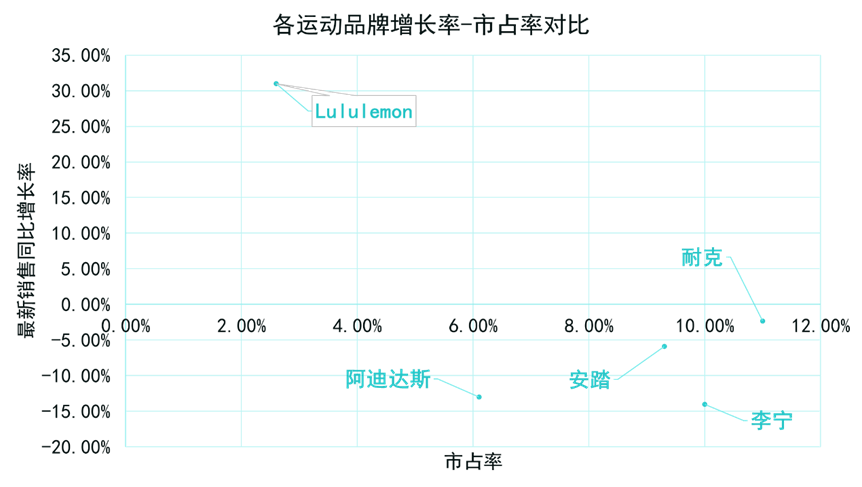

以上圖來看,其他品牌則為低增長和高占有,逐漸演化成金牛型品牌,而Lululemon在波士頓矩陣中處于問題品牌區間。

2022年貢獻了Lululemon中國區業績的冬奧會、因疫情管控出現的室內健身潮流、瑜伽褲時尚流行、飛盤運動等,并不是長期可持續的,風口存續時間有限。

而且,盡管當前Lululemon的KOC營銷模式效果和口碑較好,用戶粘度高、轉化率高,但通過KOC培養和教育消費者,營銷傳播效率太慢。

Lululemon優秀的產品力給消費者帶來時尚感、舒適感及中產階級生活方式身份認同的滿足感,但在大中華區門店數量不足百家,有著龐大的下沉市場以及店面鋪設空間。

同時,自身中產精英定位與潛在機會不匹配,如果要保持品牌力及品牌形象,便無法開拓龐大下沉市場,否則失去稀缺性的Lululemon難以獲得中產階級消費者群體的認同。

如要擴張,可能會面臨消費力難以匹配定價,經營上面臨壓力。無論是現狀或者是未來都存在著不小的沖突,后續發展需要更加謹慎。

發表評論

登錄 | 注冊