拆解林清軒:38億估值背后,誰才是港股高端一哥

出品/壹覽商業

作者/李彥

林清軒要上市了。

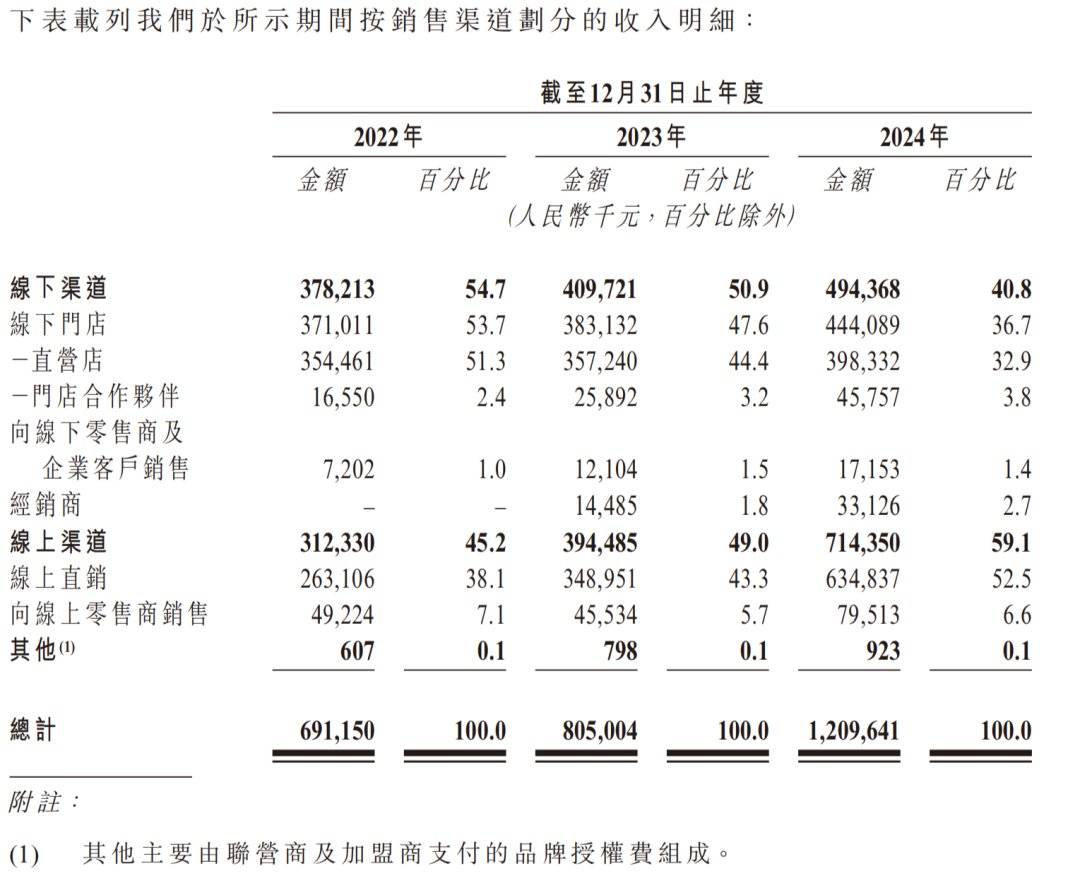

5月29日,國貨護膚品牌林清軒向港交所遞交招股書,正式啟動上市進程。據招股書披露,林清軒2024年實現營收12.09億元,年內凈利潤1.87億元。

同月完成的股權轉讓交易中,林清軒的估值被定格在38.26億元人民幣,對應市盈率約為20倍。壹覽商業認為,若與當前港股美妝板塊對標,公司估值仍處于相對保守水平。

在可比公司中,截止發稿,毛戈平市值為506.94億元,2024年凈利潤8.81億元,市盈率高達58.25倍,是本輪消費板塊上行期代表性個股。即便考慮其估值已有部分脫離基本面,巨子生物、上美集團等其他已上市企業的市盈率也普遍維持在30倍左右。也就是說,林清軒在盈利能力已初步跑通的前提下,其估值仍具備上探空間。

關鍵在于,這家以“山茶花護膚”打響知名度的品牌,是否已找到一條能支撐其未來估值重估的增長路徑——直營與聯營體系的調整、產品力與研發力的夯實、以及逐步優化的財務結構,都將成為市場評估其長期價值的核心指標。

1

加盟與聯營體系,仍待跑通

盡管在2023年開放加盟體系,試圖通過輕資產方式加速線下擴張,但林清軒目前的營收結構仍高度依賴直營體系,加盟與聯營兩種合作模式并未帶來顯著增量。

招股書顯示,2024年,林清軒線下直營門店帶來營收3.98億元,占比超過九成;而從所有合作門店(聯營+加盟)獲取的收入僅為4575.7萬元。

二者的單店效率也有明顯區隔。按照期初與期末門店數折中計算,林清軒直營門店單店年創收約120.3萬元,合作門店單店供給品牌的供貨/授權的收入是31.9萬,不足直營門店的三分之一。

同時,直營門店毛利率高達86%,即每售出100元產品,品牌自身僅承擔約14元成本。對于合作門店而言,品牌拿給加盟商時的毛利率是71.5%,按照14元成本倒推,得出合作伙伴每100元拿貨成本是14-(1-71.5%)≈49.12。

也就是說,在直營門店和合作門店售價相同的前提下,若品牌以49.12的價格賣給了加盟商,可推出加盟商賣這款產品的毛利率是50.9%。以此倒推,合作門店年流水大概在63.8萬元左右,不到直營門店139萬元流水的一半。

從財務結構來看,合作門店的效率明顯偏低,既無法提供有力的營收支撐,也難以復刻直營體系的高利潤結構。

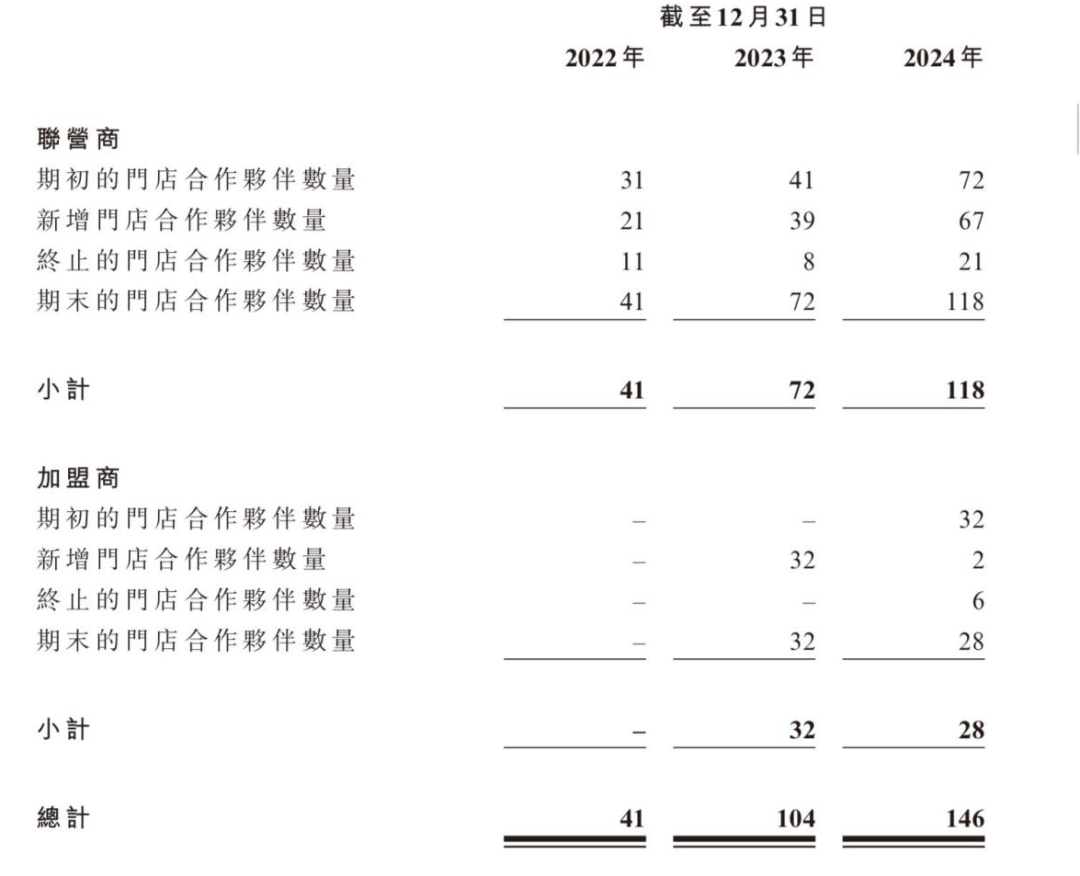

從經營風險角度看,合作門店的不穩定性也不容忽視。2022年至2024年,林清軒分別有11家、8家和21家聯營商終止合作;加盟商方面,2024年也有6家合作方退出,加盟商總數從期初的32家降至28家,出現負增長。聯營店關店率為23.48%,加盟店更高,達28.1%。

此外,從合作伙伴的開店能力也可以看出端倪。2024年期末,林清軒共有118家聯營合作伙伴和28家加盟商,分別運營132家和32家門店,平均每位合作商運營門店僅1.09家和1.14家,遠低于成熟連鎖體系中“多店型加盟商”的構成標準。換言之,林清軒當前所吸引到的加盟商和聯營商,大多為小體量經營者,未能形成強運營能力的門店網絡。

總結來看,林清軒開放加盟已超過兩年,但加盟體系并未形成可規模化復制的增長曲線。相較之下,直營門店依然是品牌收入和利潤的壓艙石,也是其組織效率最可靠的載體。公司在招股書中也表示將未來戰略重心從加盟模式轉向聯營。

2

林清軒與毛戈平,到底誰更高端

對比隔壁毛戈平的招股書,可以發現一個有趣的現象:林清軒與毛戈平都將自己定位成國內唯一能與外資品牌并肩的“高端品牌”,只不過統計口徑不同。

在毛戈平的招股書里,弗若斯特沙利文出具了一份2023年中國高端美妝品牌零售額排名,毛戈平排名12,成唯一上榜品牌,在林清軒的招股書里,灼識咨詢出具了一份2024年中國前15大高端護膚品品牌排名,林清軒排13,同樣是唯一上榜品牌。

都是高端,究竟何為真正的“高端”?

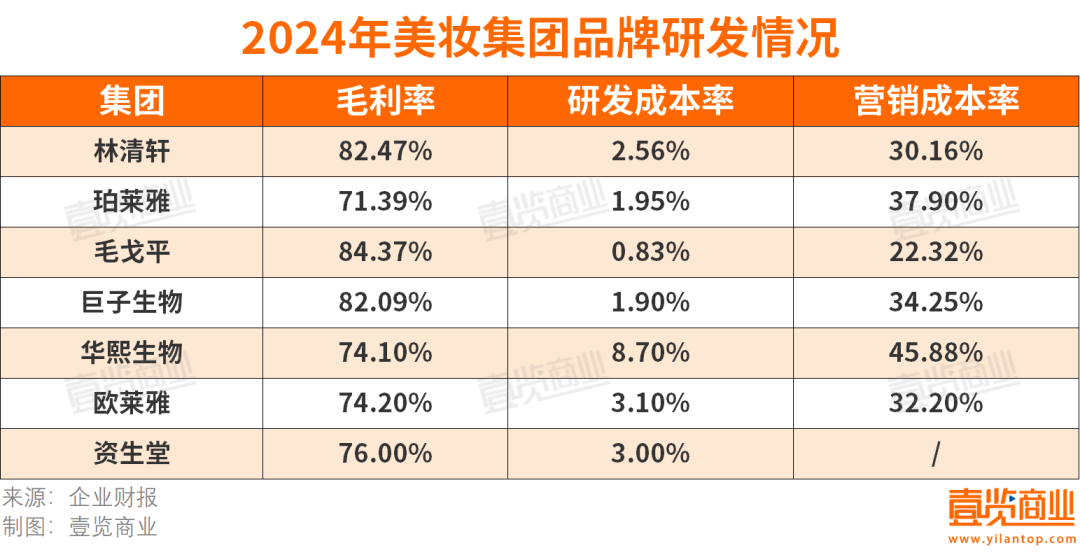

壹覽商業統計了7家美妝集團毛利率、研發成本率及營銷成本率數據。從毛利率看,林清軒毛利率高于同行,在7大美妝集團中,僅次于以彩妝見長的毛戈平。相較于彩妝,護膚品的消費決策周期更長、用戶復購更理性、對成分功效的要求也更高。

從研發投入看,林清軒的表現處于行業中游。截至2024年,林清軒累計擁有500項配方與80項專利,全年研發投入為3040萬元,占營收比例為2.56%,低于自身2022年的3.1%。同年,貝泰妮研發占比為5.1%,華熙生物達8.7%,國際品牌如歐萊雅、資生堂等常年維持在3%以上。

考察高端定位的另一個關鍵維度,是渠道選擇與商圈布局。以杭州為例,毛戈平已成功入駐杭州大廈、萬象城等高端商場,并在多個城市與國際一線品牌同層開店,品牌形象與奢侈品形成直接對標;而林清軒則主要入駐拱墅萬達、銀泰百貨等以大眾客群為主的商圈,尚未形成“高端護膚”在物理場景上的完整閉環。

綜上所述,林清軒目前更多展現的是“價格上的高端”與“利潤上的高端”,但尚未建立起“科技支撐的高端”與“渠道認知的高端”。其所主張的“國貨高奢”路線,仍需在研發強度、商圈突破與產品邏輯等方面補足短板,才可能真正躋身高端護膚第一梯隊。

3

創始人IP嚴重,但創始人在套現

從整份招股書看,林清軒還是有較多值得肯定的部分:

比如盈利能力逐年向好,營收從2022年的6.91億漲至2024年的12.09億,這三年,業績如同打了雞血,翻了近一倍,在2022年還是虧損了593萬,到了2024年掙了1.87億。

比如相比同行對大單品的依賴程度更低,最明星的精華油產品占企業總營收的37%,面霜、乳液及爽膚水、精華液產品分別占據15.7%、10.7%、10%的營收,已初步構建出完整的產品矩陣。

在償債能力方面,林清軒的指標同樣表現良好。2024年末,其流動比率為1.9,速動比率為1.5,均高于行業平均線,表明短期資產對短期負債的覆蓋程度充足,具備良好的流動性緩沖空間。與此同時,公司的資產負債率僅為12.7%,財務杠桿極低,整體結構偏向輕資產經營,債務風險極小。這也解釋了林清軒在2024年沒有新增有息借款的背景下,依然具備充裕的營運資金與自有現金流擴張能力。

這么看來,林清軒對于上市的需求其實并不算“迫切”。那么,為何要急于在集團體量還有待增長的背景下趕著上市呢?

首先,林清軒2024年“雞血”式的業績增長,離不開創始人孫來春在直播間的投入。2020年起,迫于疫情影響,孫來春首次下場做直播。2021年起,孫來春開始增加自己進直播間的頻次。2022年,他每個月至少都會以助播的身份進1-2次直播間;2023年,他除了每個月都會參與2-3場抖音、天貓、小程序的官方直播外,還會經常出入達人直播間,助力林清軒的產品售賣。到了2024年,接近孫來春的人士向壹覽商業透露,孫來春的工作重心“全投入到了直播間”。

一個美妝集團有頭部主播,和一家MCN機構全押注某一主播是相似的道理:能夠給業績帶來大幅增長,但整個企業的風險性也必然與主播在臺前的一舉一動綁定。

也就是說,這種增長的持續性是需要打個問號的。畢竟,孫來春也確實曾因直播間“喝精華水”等操作引發爭議。

值得注意的是,孫來春在招股書遞交前夕通過股權轉讓套現了2257.93萬元。

其次,2024年底以來,港股消費板塊經歷估值修復行情,市場情緒明顯回暖。毛戈平、上美集團今年股價雙雙翻倍,市場情緒明顯回暖。對林清軒而言,當前港股估值中樞仍處于相對高位,提供了一個可乘窗口。

最后,林清軒的成長邏輯正面臨“瓶頸期”,無論是產品線拓展、渠道升級,還是研發體系再造,都迫切需要資本助力。而在A股化妝品IPO趨嚴的背景下,港交所的包容性更高、推進速度更快,對于品牌而言是一個更靈活、確定性更強的路徑。

在一份將“高端”重復超過150次的招股書中,林清軒試圖講清楚自己的價值主張——既要利潤率對標國際品牌,也要故事線走出“中國高奢”。港股能否給予它一個足夠漂亮的價格,也許只是第一步;而真正的挑戰,是林清軒能否撐起“高端護膚第一股”的長期期待。

發表評論

登錄 | 注冊