“榨菜茅”的投資邏輯

消費行業的提價潮洶涌而來。

繼食用油、食用鹽、醬油、食醋、豆奶、速凍食品等紛紛宣布漲價后,榨菜也漲了。

近日涪陵榨菜發布公告,對部分產品出廠價格進行調整,各品類上調幅度為3%-19%不等,于11月12日17:00開始實施。

資本星球走訪部分商超發現,目前“烏江涪陵榨菜爽口榨菜”的批發價為39.9元(150g*10袋),平均單價為3.99元/袋,漲價后每袋榨菜的價格將進入4元時代。

值得注意的是,進入10月份以來,已有11只食品股宣布提價,幾乎涵蓋“油鹽醬醋茶”各個領域。

在提價邏輯的刺激下,食品股本周持續走強。截至周三收盤,食品飲料板塊本周內整體漲幅2.67%,其中典型企業如佳禾食品、良品鋪子、恒順醋業、涪陵榨菜本周內累計漲幅分別達到8.34%、5.92%、4.41%和4.17%。

食品“漲”聲不斷

如果把時間線拉長看,早在2020年底和2021年3-4月份,金龍魚就調整了不同油種價格,整體漲價幅度約為10%-15%。不過,金龍魚同時表示,當時價格上漲幅度尚未完全覆蓋原料上漲的幅度,后期需要關注原料的走勢以及消費情況。

隨后,鹽業上市公司同樣在集體提價中。在投資者互動平臺上,雪天鹽業表示,雪天小包食鹽出廠價近期已陸續提價,幅度在10%以內;蘇鹽井神表示,公司產品都是隨行就市進行銷售,因此也相應上調了價格;云南能投稱,近期公司根據市場情況對部分食鹽產品及工業鹽產品價格進行了上調,綜合平均調價幅度30%-35%不等。

另一方面,醬油和醋等常用調味品也開始調價。海天味業公告對醬油、蠔油、醬料等部分產品的出廠價格進行調整,主要產品調整幅度為3%—7%不等,新價格執行于10月25日開始實施。恒順醋業自11月20日起對部分產品進行價格調整,調整幅度5%-15%不等。加加食品對加加醬油、蠔油、料酒、雞精和醋系列產品的出廠價格進行調整,上調幅度為3%-7%不等,新價格于11月16日正式執行。另外,根據天味食品披露的調研紀要顯示:10月中旬公司已對2款產品進行提價,其他產品正在進行全面梳理。

在調味品之外,11月初,“火鍋搭檔”速凍食品宣布漲價,安井食品、海欣食品相繼發布公告,決定對部分速凍魚糜制品、速凍菜肴及速凍米面制品的促銷政策進行縮減,或對經銷價進行上調,調價幅度為3%-10%不等。

不過,對于食品行業而言,其產品提價一般需要2個月左右的時間才會傳導到終端市場,所以,11月中旬-12月份,終端消費者才會逐漸感受到提價的威力。

關于本輪食品企業提價的原因,新財富食飲首席、招商證券于佳琦在接受證券時報記者采訪時表示:“本輪消費品集體漲價,源于企業面臨的成本壓力,包括原材料價格、PET等包材價格以及運輸費用。”

根據于佳琦的跟蹤,2021年初以來,大豆、大麥、豆油等大宗原材料漲幅明顯,上半年大豆價格月均漲幅約在30%,豆油漲幅更高,糖蜜漲幅超過40%,生鮮乳價格漲幅接近20%,下半年PET、鋁錠等包材成本以及海運費用漲幅居高不下,7-9月份PET價格月均漲幅超50%,鋁錠價格甚至環比加速上漲,包材帶來的成本壓力波及面更廣。

于佳琦表示,包材類價格和運費影響全行業成本,目前看價格依然保持上行。部分農產品的價格也在高位,因此判斷漲價潮蔓延至明年年初,來覆蓋今年成本的上行。中期的持續性就要看成本的變化了。

從5毛到4塊,漲價策略還靈嗎?

按照以往的經驗,提價對涪陵榨菜的業績貢獻是巨大的。

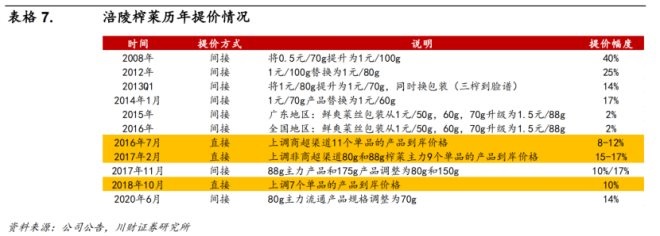

2008年之前,涪陵榨菜旗下70g裝的烏江榨菜終端零售價僅為0.5元。算上這次提價,涪陵榨菜在過去的十余年里,直接或簡介提價共12次,終端零售價也從0.5元直接“奔四”。

圖片來源:川財證券

一方面,十余次提價對毛利率和凈利率貢獻有目共睹。以去年為例,2020年6月涪陵榨菜間接提價14%,到了四季度,涪陵榨菜毛利率同比增長16.43%,首次突破50%達54.34%,創階段歷史新高。凈利率也同比增長了18.42%,達到37.59%。

涪陵榨菜的營收也一路看漲,2016年7月漲價后,涪陵榨菜當年四季度的營收為1.92億元,同比增長1.25%,凈利潤0.6億元,同比大增306%;2017年連續兩輪漲價后,涪陵榨菜當年全年營收和利潤分別為15.2億元和4.14億元,同比增長35.64%和61%;2018年10月涪陵榨菜直接上調7個單品的價格,到了年底,公司營收和凈利潤分別大漲25.92%和59.78%。

另一方面,提價也直接與股價密切相關,二者的關系是前期提價預期支撐上漲,后期則由利潤兌現推動。11月14日下午涪陵榨菜發布提價公告,次日開盤后公司股價一字漲停,足見投資者對其的信心。

其他食品企業,如恒順醋業在2016年6月提價后,當月股價上漲11.15%;海天味業2017年初宣布提價后,當月上漲7.64%,并在之后的四年中開啟了10倍股長牛之路等等。

但作為榨菜龍頭企業及榨菜行業唯一的上市公司,涪陵榨菜此番提價或許可以短暫對沖成本壓力并拉升收入,不過長遠來看,榨菜的“天花板”已經出現。

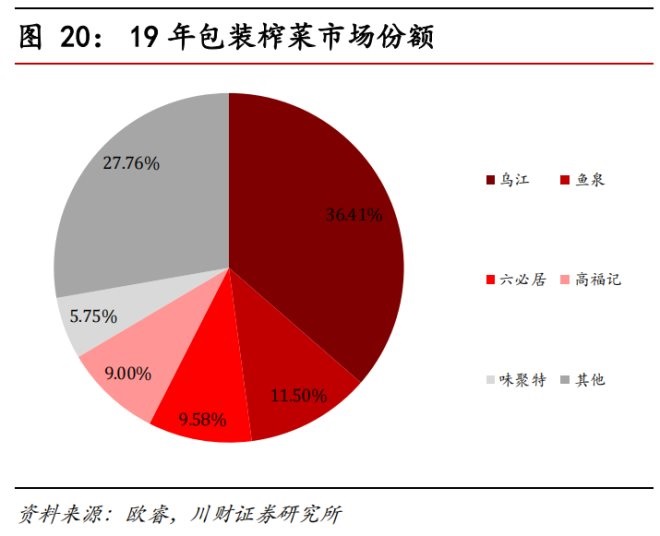

根據歐睿數據,中國包裝榨菜市場規模2013年-2019年的CAGR(年復合增長率)為9. 98%,預計到2024年中國包裝榨菜行業零售額有望達到99. 31億元,未來5年CAGR為8.23%,增速下滑是不爭的事實。

圖片來源:川財證券

2019年,行業CR5的市占率總和為72.24%,其中涪陵榨菜獨占36.41%。雖然貴為行業老大,但是榨菜作為“非必需品”,整體市場容量清晰可見。

再加上消費者們對于健康的重視程度逐年增加,高鹽分、高亞硝酸鹽含量的榨菜也沒有以往那么“香了”。資料顯示,一包100g的榨菜平均含鹽量(以氯化鈉計)在15%左右,而《中國居民膳食指南》建議每人每天鹽攝入量應控制在6g以下,也就是說一包榨菜下肚,鹽分的攝入量已經“超標”一倍有余。

為了迎合消費者口味的變化,涪陵榨菜推出低鹽的脆口蘿卜產品,并在近幾年擴展了泡蘿卜、泡竹筍、泡白菜等新品。不過截至今年上半年,蘿卜與泡菜占涪陵榨菜營收比例僅為3.01%和6.15%,整體貢獻并不高。

食企業績加速改善

前文已經論述過,本輪食品企業漲價主要是因為上游原材料漲價傳導而致。

這一輪漲價的傳導路徑大致如下:全球大宗商品→國內大宗原材料→制造業(包材價格)→中游消費品企業→下游消費者。

歷史上以食品為主的消費品漲價潮在2010-2012年、2017-2018年出現過。2017-2018年的上一輪漲價潮中,企業面臨需求環境更佳,在2017/2018年提價時需求已開始全面復蘇,價格傳導更為順暢,對業績改善更直接。

而本輪提價潮開啟后,機構普遍認為有望加速業績改善。

財信證券認為,食品行業即將渡過壓力峰值,明年有望看到多數食品公司的業績改善,更看好經營基礎更扎實的公司,在本輪成本上行周期以及渠道體系沖擊下,部分行業的行業集中度有望提升。

中泰證券指出,提價短期將有助于公司收入的增長,同時平抑成本壓力保持盈利能力的穩定。而從更長的視角看,上游成本存在周期性波動,而消費品提價后價格較少回落,因此隨著后續原材料價格進入下行周期,提價的利潤彈性將逐步釋放。

對于提價邏輯何時落地成為業績,以調味品行業為例,國盛證券預期2022Q2后或現利潤釋放節點。

另一方面,頭部企業提價后其他企業也會跟進,這對于已經殺成紅海的食品行業無異于火上澆油。未來,行業分化將進一步加劇,資源將更加集中,洗牌也必將加劇。

但所謂“危中有機”,危機和增長本身就是一對孿生兄弟,危機讓市場富有變化,而變化正是增長的機遇。

參考資料:

[1]《調味品投資邏輯》,蘇寧金融研究院

[2]《油鹽醬醋后,榨菜也要漲價了!》,第一財經

[3]《涪陵榨菜:品牌、產品、渠道齊發力 共筑行業護城河》,川財證券

發表評論

登錄 | 注冊