羅森便利店用十招應對疫情,瞄準中國市場淘金

來源/聯商VIP專享頻道

撰文/聯商高級顧問團成員潘玉明

羅森,以經營便利店為主要特色,在國內有很好的親和力。

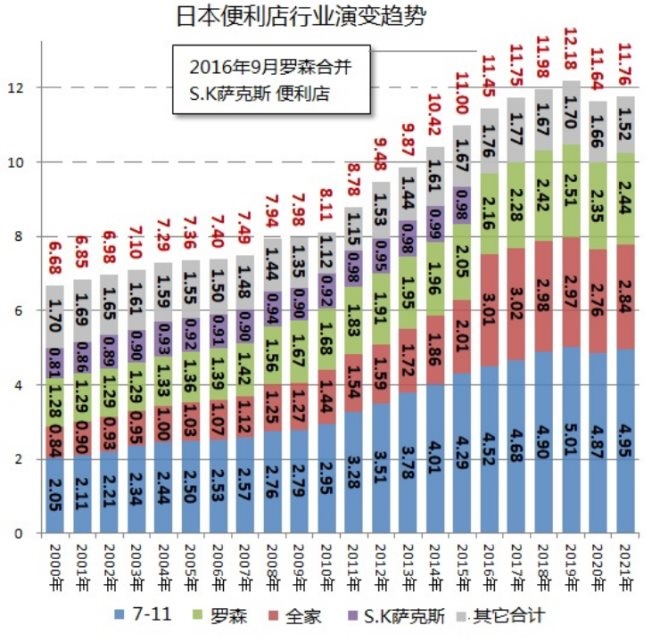

日本便利店在2000年以后一段時期處于四大品牌分天下的局面,在商品更新開發、消費者服務方面,7-11優勢卓越、在行業一家獨大。羅森在較長時期銷售額排第二位置,但是在2016年羅森整合s.k薩克斯便利店以后,改為三巨頭壟斷市場,羅森排在7-11、全家之后,穩居江湖第三把交椅。

按照2021年度市場銷售額,各自所占份額為7-11占42.1%,全家占24.2%,羅森占20.8%,其他各家便利店企業合計占13%。

根據日本便利店連鎖協會的報告,2022年11月便利店行業銷售業績連續12個月增長,其中11月份同比增長7.5%。客流連續7個月增長,11月份到店客數增長1%左右。服務類產品同比增長29.3%,顯示到店客流和各渠道不同類型的服務需求快速恢復。

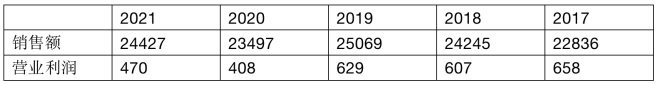

2021年羅森集團的綜合銷售額為2.4427萬億日元,比2020年有所增長,但是低于2018、2019年水平;營業利潤為470億日元,比2020年的408億日元有較大增幅,可與2019、2018、2017年的600多億日元水平還有較大差距。

羅森便利店業績演變(億日元)

一 對羅森的基本印象

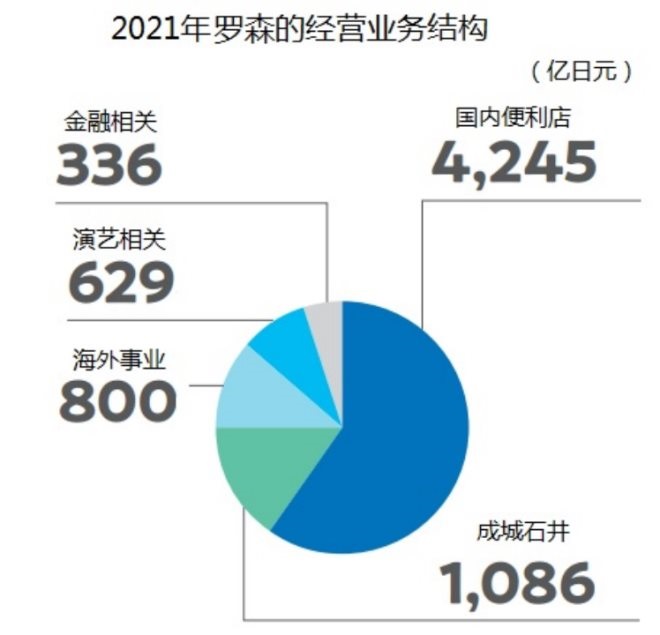

第一、羅森集團的經營業務結構相對清晰

主要業務有國內便利店、海外便利店及相關事業、成城石井超市、其他相關的金融和游藝娛樂事業等。截止2022年2月,國內便利店總數為14656個(其中,自然羅森136個、羅森100為669個)、海外為4862個,有6117名加盟主,約18萬名相關就業員工。

第二、羅森的重要特性是善于開發服務項目

1975年創業、在大阪櫻塚開出一號店以后,1977年推出24小時營業機制;1983年推出復印、打印服務;1996年最早在上海開出海外一號店;1998年推出通信購物(Loppi),即Lawson Online Shopping簡稱,以IBM開發、網絡或電話支付;2001年推出ATM自助服務;2001年推出偏高價店自然(natural)羅森;2005年推出低價店羅森store100;2003年在店內開設郵政服務;2010年開設農場羅森farm;2011年推出游藝娛樂項目羅森entertainment;2014年收購成城石井超市;2018年開設羅森銀行。

進入2000年代以后,積極關注老年社會化服務項目,2000年開設醫院特種便利店; 2015年開設介護機構復合化的CARE羅森便利店;2018年羅森導入手機收銀業務,有100多個店鋪實施數字化收銀服務。

第三、羅森積極關注可持續發展課題

羅森響應政府倡導,建立了店鋪可持續發展的監控指標,平均每個店鋪的二氧化碳的排放量以2013年為基數100,2021年為70.7,下降約30%。塑料用品消耗以2017年為基數100,2021年為80.7,比2017年下降20%。食品損耗以2018年為基數100,2021年下降25.7%。三大指標到2025年預計下降50%。

二 羅森經營的關注方向

第一、機會:及時跟蹤社會消費文化變化

羅森集團創業于1975年,40多年來,社會大眾的生活和飲食文化發生了很大的變化,特別是近三年來由于突發疫情的影響,人們的消費行為迅速改變。羅森將自己的經營視為“應對變化業”,把變化看作是機會,堅持以便利店為主業,努力創造壓倒性優質食品,改善社區生活文化質量。同時,及時跟蹤人們消費購買行為的變化,研究健康生活價值觀念的轉變,深層次關注就業結構和收入結構的變化,參與自然環境保護計劃,不斷調整店鋪在社區的價值功能,從商業機會和社會價值等多維度調整經營定位,形成羅森集團的經營特性。

第二、目標:創造安全、安心的消費產品

支持人們的消費生活和飲食文化的基礎,是確保“安全、安心”。為了給客人帶來“壓倒性的美味”,首先要遵守安全、安心理念,嚴格貫徹食品安全相關法規,執行徹底的質量管理,全力保障優質食材的穩定供給。在全國范圍建設“法人羅森農場”,確保向集團各區域店鋪穩定供應安全、安心的食材。同時,做好應對大規模災害的準備,關鍵時刻發揮社區大眾生活生命保障線的作用。羅森努力減少食品廢棄、塑料瓶使用,應用瓦楞紙等綠色環保產品,特別關注減少食品損耗這一極其重要的課題,兼顧“抑制發生”和“再生利用”,推進綠色經營。

第三、使命:建設共同分享的社區幸福

羅森致力于為社區幸福而發展,堅持營造和大家一起生活的社區價值理念,同時也體現出企業可持續存在的動力。在這一理念的基礎上,羅森集團作為事業方針提出了三大承諾,一是壓倒性的美味,二是善待消費者,三是善待地球(社區)。集團的經營理念是建設大家共享的社區,將社區的變化轉變成羅森的服務使命,貼近顧客,共同持續成長。

三 羅森的店鋪運營質量

從2022年11月份便利店行業數據看,日本便利店客單價連續兩個月增長,總體客單價為725日元,同比增長6.4%。現有店鋪客單價為728.6日元,同比增長6.2%。商品銷售結構比,日配及速食品占34.8%,同比增長5.6%。加工食品占25.8%,同比增長6.7%。非食品占32%,同比增長5.8%。服務類占7.4%,同比增長29.3%。

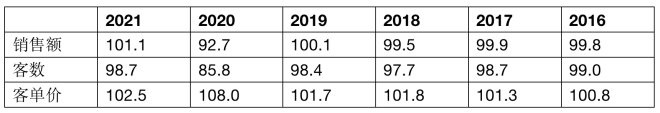

2021年至2022年,羅森除了調整店鋪結構、擴大賣場以外,還開展了新菜品開發等商品更新項目,重點關注冷凍食品、日配食品等,收到良好效果。飯團、便當、快餐也保持了很好的勢頭,特別是店內烹飪服務“當街廚房”的便當、調味面包等受到好評,為銷售額做出了很大貢獻。到2022年2月底的年度報告顯示,現有店鋪銷售額同比增長1.1%,客流數比上年減少1.3%,客單價比上年增加2.5%。

客群年齡結構明顯老齡化。1994年,20歲以下占20%,20至30歲占37%,50歲以上占13%。到2022年統計,20歲以下占7%,20至30歲占17%,50歲以上占37%。

羅森現有店鋪銷售額、客數、客單價與上年之比(%)

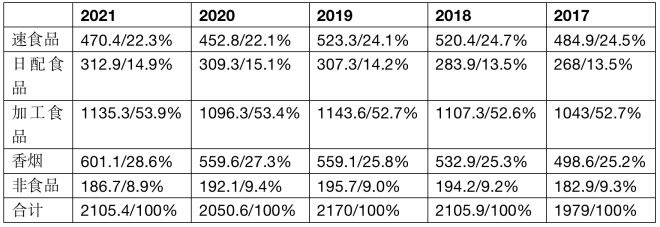

品類商品群銷售結構演變。從2004年到2022年有以下變化:一是速食品比例基本穩定,略有縮小。2004年為23.5%,2022年為22.3%。二是日配食品結構有增加的趨勢。2004年為10.8%,2022年為14.9%。三是外購加工食品逐漸縮小。從2004年的34%,減少到2022年的25.3%,內部加工食品有較大增長,整體看加工食品處于增長趨勢。四是香煙的銷售比例在擴大。從2004年的14.5%,擴大到2022年28.6%。

香煙的指數監控是羅森的特色。代表中青年群體的吸煙嗜好與便利店客流量以及商品結構動銷率之間的關系,香煙的銷售占比增長,可能代表吸煙群體的光顧率在提高。這是羅森便利店與7-11便利店的明顯差別。五是非食品類的銷售在逐漸縮小,從2004年的17.2%減少到2022年的8.9%。非食品類的減少證明便利店的客群價值功能是以食品為中心。

羅森便利店主要商品群的銷售占比變化(十億日元、%)

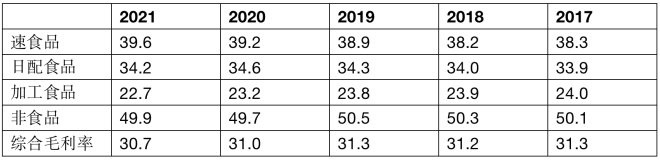

商品毛利率的結構演變。速食品一直穩定在38%至39%左右,日配食品穩定在33%至35%之間,而包括香煙在內的加工食品,在22%至24%之間,一直處于最低的水平。非食品類毛利率最高,處于49%至50%之間,但是其銷售占比在逐漸縮小,如何開發便利店的非食品種類,已經引起便利店整個行業的關注。

羅森的總體毛利率水平在30%至31%之間,從數據結構看,受到了包括香煙在內的外購加工食品的毛利影響。

羅森連鎖店商品群毛利率演變(%)

四 十招應對疫情,快速布局新策略

2020年9月,面對全面爆發的疫情災難,羅森集團成立“大變革實行委員會”,從商品、店鋪賣場、提高盈利能力、高效利用數據、可持續發展(SDGs)幾個領域,推進有效改革,確定了三年主要經營對策,將2021年分為兩個檢驗階段,上半年提出可行的策劃假設,下半年要正式實施,到2022年監督推進10個重點項目。

在店鋪運營方面,貫徹3個徹底:徹底為顧客服務;徹底提供滿足顧客需求的商品;徹底清潔店鋪及外圍環境。擴大應對消費價值觀的商品,滿足客戶的個性化需求,努力提高銷售額和店鋪運營效率、減少食品廢棄損失。

一是在店鋪運營方面要關注店鋪理想狀態,計劃調整改裝3500個店鋪;二是廚房改革,調整1300個店鋪廚房(街角廚房),創新速食新菜單。從以上兩個主要項目實際執行情況看,2021年改造店鋪4305個,到2022年2月末總共改造8359個店,到2022年底達到10000個店鋪;三是更新商品,擴大冷食品認知度,強化商品組合,有效應對健康食品需要;四是引進無印良品,在關東甲信越地區約5000個店鋪引入無印良品商品,將日用品與食品復合化組合,擴大消費者對于羅森的認知,隨后向全國推進,從而全面改善平時店鋪運營效率。

在中長期策略方面,一是進一步改進以顧客需求為出發點的供應鏈,積極探索半自助化下單、配送等營銷手段;二是改革銷售方的物流配送,擴大冷凍品流通規模,探索利用 AI技術指導最佳配送方案;三是改革集團數字化統一分享系統,強化服務范圍、優化分享政策;四是改革員工的崗位效率,整頓勞務環境,提高員工凝聚力;五是繼續強化集團品牌化政策手段,加強集團理念的社會推廣和滲透轉化;六是推薦參評優秀標桿項目,分析和改善顧客評價,提高顧客滿意水平。

在初期完成店鋪改造任務以后,探索店鋪深度變革。在2023年到2024年,爭取創建新的便利店模式,構建適應新的生活方式、新的消費價值觀、有目的購買日常生活必需品的新一代便利店鋪,在2025年正式實施新的店鋪運營機制,實現“新便利”。

同步在收益結構上,降低成本、強化運營效率,提高包括加盟店、本部、事業會社的綜合收益,相應提高員工及相關就業者的滿意度。

從實際運營結果看,2021年度,由于疫情政策不斷變化,集團及時調整區域的商品開發、渠道政策和加盟店之間的合作關系,通過大家的共同努力,加盟店的收益比2020年度有較大的增長,預計到2023年2月份同比2022年度將有新的增長。

進入2022年以后,日本感染者數量大幅度減少,政府的防疫政策自然放開,消費者的消費行動完全恢復正常,海外的游客也開始進入日本本土,因此,2022年已經進入后疫情時期。羅森的戰略重點是:密切關注地域環境×個性化服務×個性化店鋪,繼續突出店鋪個性營銷效果,提高運營效率。

集團旗下的成城石井超市,是集團的驕傲,也是日本超市行業的優等生,突出個性化和高質量的產品及服務特性,連續多年業績持續提升,品牌聲望得到社會認同。接下來將會開拓線上營銷和海外業務,海外拓展事業主要放在中國大陸市場,很快將看到成城石井在大陸大面積鋪點。

五 三個新的戰略布局點

受疫情因素影響,日本便利店行業拓店速度明顯減緩。從2021年度日本國內店鋪增長數量比較看,7-11為120個,羅森為163個,全家為77個,可謂舉步維艱。

過去便利店增加業績的主要方式是擴展店鋪,現在已經受到明顯的限制,在單店盈利能力基本停滯情況下,必須尋找新的戰略拓展方向,出現三個新的戰略布局點。

第一、瞄向海外市場。7-11全力關注美國市場,羅森則重點關注中國大陸市場。

第二、調整商品結構。行業不約而同地關注食品以外的品類,全家便利店關注服裝服飾類,而羅森關注無印良品帶來的家居雜品,能夠改善或調整便利店原有的結構。

第三、進一步加大在線服務,通過供應鏈智能化和改善到家配送,增加顧客粘性,提高運營效率。

羅森對中國大陸市場青睞有加。羅森社長竹增貞信對企業的海外事業表示樂觀,店鋪總數量為4862個店鋪,絕大部分集中在中國大陸。2000年因為租金、社會公關交易難題一度徘徊不前。進入2010年以后,總部調整合作開店策略,尋找與當地同業界合作機會,借雞下蛋。

從2014年開始取得成效,與當地零售業簽訂特許經營合同等合作模式,借助當地零售企業的優越的物業環境選址、抵消物質及社會交易成本,用品牌和技術手段聚客,在北京、重慶、大連等地擴大開店面積和店鋪數量,合同對象企業承擔部分特許經營總部職能,這一思路大獲全勝。

2017年2月達到1000個店,2019年1月就達到2000個店,2020年10月達到3000個店,2021年9月達到4000個店,2021年間增加1210個店鋪,全力傳遞“我們的羅森”的經營理念,品牌聲譽越來越好。2021年下半年市場調查反饋顯示,羅森在多地獲得最受歡迎的便利店稱號,今后要繼續加快開店速度。

2022年5月的店鋪分布,總數達到4843個,其中,上海、浙江、江蘇區域有2375個,占主導地位,到年底累計開出6000個店鋪,到2025年將完成1萬個店鋪的目標。這個目標,相當于日本國內一半的水平,顯然是羅森集團的戰略重點。

今后幾年,羅森或許會加強中國大陸分支機構的組織建設,培養當地的管理人員、店鋪運營團隊,同時加快渠道建設和產品開發。

六 兩點感慨

第一、羅森的經營產品結構靈活多樣,不過,在自然羅森、羅森100、醫療介護特色店等新的經營領域,從開店數量看,拓展起色不明顯。從經營定位的特性差別,比如自然羅森倡導自然綠色食材,這已經是行業的共識,對此顧客的認知也不是很清晰。

在數字化方面,嘗試了很多數字化工具,包括無人店鋪、自助結算等,但是幾年來一直在探索階段,沒有大面積鋪開,可能在數字化經營方面也存在一些難點。似乎日本國內的店鋪在數字化方面不如在中國大陸店鋪的數字化進展順利。

第二、羅森看重中國大陸市場,而且要在3年內把店鋪規模擴大做到10000家,說明大陸便利店市場空間巨大。更有深層意味的是,羅森采取的開店合作策略是,借助國內零售業的渠道和物業、社交平臺,低成本、高效益擴張,典型的借雞下蛋、乘帆遠航。

一方面可以看做是雙贏的好事,特別對于國內自主性不強、各種羈絆不斷的零售企業,是一個復合化戰略發展的機會;另一方面可以看作是我們優秀的自主經營資源沒有很好地開發利用,包括一些體制內企業占據的優越商圈和店鋪資源,社會政策和公關資源,在市場契約化的合同面前,被借機嫁接出去。

聯商專欄,不止有深度!優質專欄作者長期招募中,歡迎聯系咨詢:

發表評論

登錄 | 注冊