新城給自己換了對手 商業公募REITs何以破繭

來源/觀點網

撰文/陳玲

新城的對標對象,已經從萬達變成博楓。

在4月初業績會上,新城控股董事長王曉松首次對外明確將對標博楓。他直言,博楓并不是單純資管類公司,而是一家在不動產、基建、商業等有著產業綜合運營能力的資產管理公司。

所以新城在研究多家成熟企業后,選擇深度對標博楓。

這是全球規模最大的另類資產管理公司之一,全球資產規模超過7500億美金,專注于房地產,基礎設施,可再生能源以及私募股權領域,在中國的管理資產規模達130億美元。

據了解,就盈利邏輯上,博楓主要通過管理私募股權基金和實體資產產生管理費;以及在管理的基金里直接持股,從分配給投資者的現金中獲益。

將2023年定義為大資管落地元年,新城認為現在的時機已經成熟。一是,房地產行業處于重整階段,開發商的角色和定位正面臨切換,需要去做更為專業的事情,而不是像以前一樣從資金、土地、銷售等全鏈條覆蓋。

二是,商業地產領域的REITs正處在方興未艾階段。王曉松認為新城有資格、有基礎、有準備迎接它的到來。

當然,最為重要的是政策已有所支持,近期國家發改委、中國證監會同步拓展了基礎設施公募REITs的可發行資產范圍,商業地產首次被允許納入基礎設施公募REITs的試點范圍,這也被認為是商業地產公募REITs終于迎來放開,大量具備充沛現金流的商業類地產物業有望通過REITs的發行,找到融資和退出的渠道。

但通往商業公募REITs的道路卻不盡是坦途,相關物業需要解除抵押之外,還需要面臨重組、稅收等重重關卡。

商業REITs放開

3月24日,國家發改委發布規范高效做好基礎設施領域不動產投資信托基金(REITs)項目申報推薦工作的通知,支持消費基礎設施建設。當中提及,優先支持百貨商場、購物中心、農貿市場等城鄉商業網點項目,保障基本民生的社區商業項目發行基礎設施REITs。

這也意味著,商業地產公募REITs終于迎來放開。

證監會和發改委分類調整了項目收益率和資產規模要求。發行條件要求,特許經營權、經營收益權類項目IRR原則上不低于5%,非特許經營權、經營收益權類項目未來3年凈現金流分派率原則上不低于3.8%。

項目規模方面,其他基礎設施項目仍沿用“當期目標不動產評估凈值原則上不低于10億元”的要求,而對于保障性租賃住房項目,通知調整了相關規模要求,“首次發行基礎設施REITs的保障性租賃住房項目,當期目標不動產評估凈值原則上不低于8億元,可擴募資產規模不低于首發規模的2倍”。

但同時,《通知》強調,項目發起人(原始權益人)應為持有消費基礎設施、開展相關業務的獨立法人主體,不得從事商品住宅開發業務。嚴禁規避房地產調控要求,不得為商品住宅開發項目變相融資。

商業地產公募REITs的推出一直頗受市場關注,希望能夠通過這一方式盤活地產存量資產,為優質商業物業的投資提供新的投資退出渠道。

從底層資產角度看,優質商業地產項目能提供穩定租金回報和較大的資產增值空間,所以適合作為REITs底層資產。

一般而言,公募REITs投資收益包括分紅與二級市場資本利得,這取決于底層資產的運營收益及增值空間。優質商業地產項目可以產生持續穩定的租金收入,保障REITs分紅收益。并且,優質商業地產依靠區位優勢、專業運營管理等,具備較為可觀的資產保值增值空間,有助于支撐二級市場價格。

所以,在美國、新加坡等成熟REITs市場,商業地產屬于主流底層資產。據Nareit統計,截至2022年末,美國REITs總市值達到1.2萬億美元,當中底層資產為辦公、零售或酒店的權益型REITs市值合計約占REITs總市值的22%。

新城所對標的博楓,便一直是資管方面的佼佼者。據了解,自2004年以來,博楓建立了全方位的債務和股權投資業務,通過22只私人房地產基金籌集約700億美元。

其中,BPREP作為開放式美國核心增益型基金,自2014年成立以來,凈回報率為14%,此策略在追求穩定回報的同時,享受資產增值帶來的超額收益。核心增益型投資的地產類別與核心型相似,但其中部分地產可能需要改進或增值;負債一般低于資產的50%。BPREP的投資標的主要是美國高質量、擁有穩定現金流的地產項目,包括甲級寫字樓、家庭公寓、物流物業、零售物業等。

亞洲方面,日本是亞洲最大規模的REITs市場,截至2022年末,日本61只REITs產品中,包含7只辦公、4只零售、5只酒店類REITs。此外,30只多元類型REITs中有27只REITs的底層資產包含辦公、零售或酒店。

在新加坡、香港REITs市場,據新交所統計,至2022年末,新加坡42只REITs中,辦公、零售和酒店REITs數量約占48%,中國香港市場存續11只REITs,底層資產同樣集中在辦公、零售、酒店、物流等商業地產。

新城資管漫途

商業地產公募REITs的放開,不僅豐富了投資產品,且對部分房企具備相當意義。持有大量商業地產的新城便是其一。

在業績會上,新城管理層稱2023年為公司“大資管落地元年”,并表示在積極溝通,希望盡快將REITs做成。

“這樣從投融建管退能夠形成一個閉環,我相信資金還是會向不動產這方面來流入的。”王曉松表示,發改委要求REITs未來三年派息率不低于3.8%,公司基本上三年以上的廣場都能夠滿足。

而在資管平臺搭建上,新城也早已有所準備,包括2022年底,新城對集團及各事業部總部進行組織升級,集團總部定位為戰略總部、投資總部、風控總部,整合投資、資本、資管、人力、財務、法務等職能;地產開發事業部負責全品類地產開發、代建;商業管理事業部負責全品類商業管理,強化商業深度運營相關職能。

這一次組織架構的調整,也是為支持大資管戰略落地。

其實,新城很早就已開始探索資管,如融資方面的各類資產證券化產品到經營性物業貸,追蹤REITs則可以追溯到2019年,彼時新城曾向有關部門提交了方案。

2021年,新城正式在新交所嘗試發行REITs,計劃以境外控股子公司間接持有的、主要位于長三角區域和部分二線省會城市的9個商業物業作為底層資產。而后遇上的,便是行業調整及下行,商業REITs的出海也就這樣不了了之。

如若商業不動產REITs上市,將利好于新城此類持有大量商業不動產的房企,最顯著的便是能夠回籠資金,改善資產負債表。

2022年,新城商業運營總收入首次超百億為100.06億元(包含:商鋪、辦公樓及購物中心的租金、管理費、停車場、多種經營及其他零星管理費收入),同比增長15.82%,占公司業績貢獻比重逐步提高。

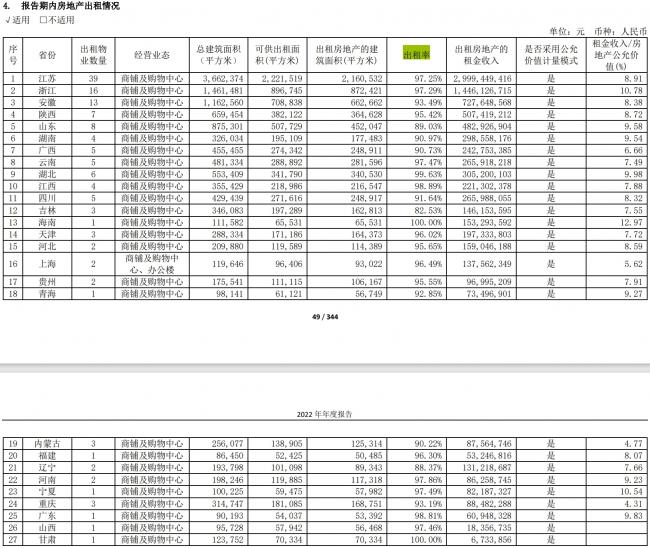

期內,新城控股新開業15座吾悅廣場,當中包括南昌等11座重資產吾悅廣場。截至報告期末,新城在全國140個城市布局194座吾悅廣場(157座重資產,37座輕資產),已開業及委托管理在營數量達140座(126座重資產,14座輕資產),開業面積達1319.74萬平方米,出租率達95.13%。

出租率方面,2022年末新城的出租率達95.13%。在新城控股統計的141個出租項目(公司持有的已開業吾悅廣場為126個,管理輸出的已開業吾悅廣場為14個,以及上海新城控股大廈B座辦公樓 )中可以看出,新城控股的商業物業主要布局在長三角區域,江蘇、浙江、安徽三省的出租物業數量分別為39個、16個和13個。

數據來源:企業公告

然而,要想成為博楓,關鍵在于是否能夠通過專業運營管理水平,提升資產經營回報和估值,這也是為什么新城于業績會上,重點提及提升深度運營水平的原因。

王曉松介紹,2022年新城專門做了深度運營和回歸本質,從空間運營轉變為用戶運營,從招商思維轉變為經營思維,從客流營造轉變為用戶的服務,從而構建以用戶為核心,滿足業主、商家、用戶和商管等多方價值訴求的新型價值關系。

那么,是否所有持有商業地產的企業都愿意發行商業REITs呢?這或許取決于企業回籠資金再投資項目的收益率。換言之,若發行后再投資回報率低于現階段收益率,則不如持有資產獲得穩定現金流。

以新城為例,企業發行公募REITs回籠資金意愿較強,另一方面,民營房企在商業地產企業融資中并不占優勢,2022年新城控股整體平均融資成本為6.52%,但華潤置地、中海、萬科、大悅城的融資成本同期分別為3.75%、3.57%、4.06%及3.97%。

華創證券舉例,假設某商業資產土地+建安成本為10億元,每年運營回收5000萬元現金流,通過發行公募REITs獲得15億元的現金,若再投資回報率僅有3%,每年僅可收回4500萬元,則原始權益人的合理原則應該是持有而非REITs化。

國央企融資成本較低,REITs要求回報率若高于融資成本,則國央企在負債可控的情況下,理性選擇是用負債而非發行REITs。

商業REITs痛點

從現實操作來說,有希望發行商業不動產REITs的公司,需要具備較大的底層商業物業融資空間。

現實情況是,在2021年后,部分資金壓力大的企業,已通過其投資性房地產進行抵押、經營性物業貸、CMBS等融資,底層資產形成大量抵押和股權質押。據悉,新城控股有近50座廣場沒有進行相關融資。

分析人士指出,公募REITs交易架構的核心,在于底層資產的真實出表和出讓,將項目公司股權轉讓,理清存量負債,并且注銷相關抵押。

以中金普洛斯REIT為例,青島普洛斯與交行青島分行有貸款合作,也對該項貸款做出抵押擔保。在推進中金普洛斯REIT之前,青島普洛斯征求到交行同意,提前償還貸款本息,并注銷抵押擔保。

新城控股管理層也表示,推進商業REITs在具體操作技術性環節還有包括稅收、重組在內的很多問題。“從新城的情況來講相對比較簡單,至少重組過程不會那么復雜。”

如他所言,商業地產REITs的發行還面臨著重重關卡。

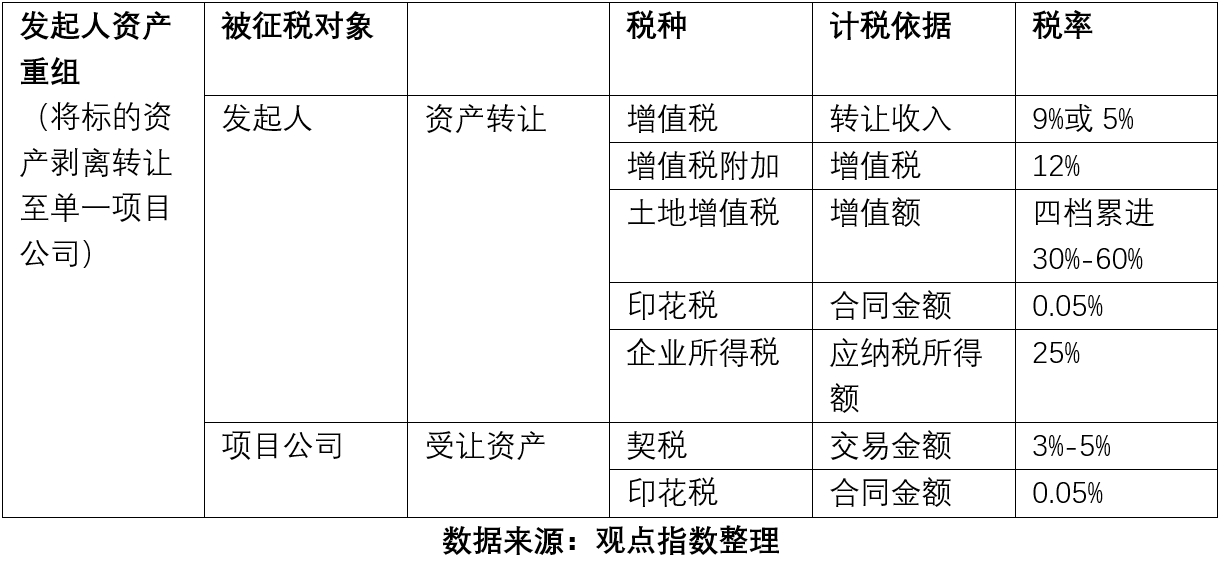

華創證券在研報中提及,商業地產REITs的發行就面臨高額的土地增值稅。一般來說,在發行REITs前,需要單獨將商業地產放入新項目公司,以保證權屬清晰。

所以,商業地產REITs發行需要進行資產重組、股權轉讓兩個步驟。第一步,原始權益人對擬入池資產進行拆分,得到單一控制資產的項目公司;第二步,設立資金支持專項計劃,收購項目公司股權。

如果商業地產所在公司僅持有單一商業地產資產,則不涉及資產重組問題。

比如,2022年華潤發行保障性租賃住房公募REITs,華潤在公開市場獲取R4租賃用地之時成立專門項目公司,所以后續發行公募REITs不涉及資產拆分問題,避免了土地增值稅。

但若項目公司同時持有標的資產外其他資產,就需要將標的資產剝離至新項目公司,這就會涉及到土地增值稅,稅率則為增值額30%-60%。

有分析人士指出,圍繞消費屬性強的強二線、一線城市資產,將更容易受到市場的追捧,也更容易作為首批商業地產REITs的標桿。

從這一方面來說,低能級城市為主的新城吾悅廣場則不一定具備優勢。“正如第一批公募基礎設施REITs,特別是保租房REITs一樣,最早一批推出的資產,一定是權屬清晰、理清過往融資的,也一定是運作現金流穩定和抗風險能力強的資產。也只有這樣,才能讓第一批的商業地產REITs的投資者,有信心支持該部分資產盤活。”

發表評論

登錄 | 注冊

VIP專享頻道熱文推薦: