潘秋生上任1000天,百年家化重回巔峰還要多久?

來(lái)源/財(cái)經(jīng)無(wú)忌

撰文/山核桃

1915年,美國(guó)舊金山巴拿馬世博會(huì)上,一款來(lái)自古老中國(guó)的護(hù)膚品吸引了諸多外國(guó)人的目光,這款自帶十里洋場(chǎng)魅力的“雙妹粉嫩膏”代表中國(guó),進(jìn)入了世界舞臺(tái)。

對(duì)如今的年輕消費(fèi)者而言,“雙妹”這一品牌略顯陌生,但如果提及佰草集、六神與玉澤,這些耳熟能詳?shù)钠放破鋵?shí)都來(lái)自一家日化企業(yè)——上海家化(600315.SH)。

作為有著百年歷史的企業(yè),上海家化是中國(guó)日化發(fā)展史中無(wú)法繞開(kāi)的一個(gè)節(jié)點(diǎn)。2001年,頭頂“中國(guó)化妝品第一股”上市,營(yíng)收曾以年均50%的速度高速成長(zhǎng),一度被稱(chēng)為“日化白馬股”,也被寄予“中國(guó)歐萊雅”的榮光。

但眼下,上海家化已難掩基本面頹勢(shì)。近日,上海家化交卷2022,不僅營(yíng)收凈利雙降,同時(shí)從市值表現(xiàn)上來(lái)看,已遠(yuǎn)遠(yuǎn)落后于珀萊雅(603605.SH)與貝泰妮(300957.SZ)。

在業(yè)績(jī)發(fā)布后,恰逢上海家化的新戰(zhàn)略發(fā)布,上海家化董事長(zhǎng)潘秋生表示:“期望未來(lái)的某個(gè)時(shí)刻,上海家化能夠代表中國(guó)品牌能站到世界舞臺(tái)與國(guó)際品牌一較高下,并將中國(guó)美帶給全世界。”

百年歷史所帶來(lái)的沉淀讓上海家化有著這樣的使命與野心,但回到現(xiàn)實(shí)世界,上海家化需要回答市場(chǎng)與投資者們諸多問(wèn)題。比如,為何多年轉(zhuǎn)型仍遲遲不見(jiàn)成效?線上線下渠道布局與多品牌戰(zhàn)略如何找到平衡點(diǎn)?以及百年歷史所帶來(lái)的榮光是否成了最大的包袱?

復(fù)盤(pán)百年家化從高光到衰落的過(guò)程,這背后有歷史的局限性,但更多的原因則指向內(nèi)部轉(zhuǎn)型缺乏定力。比起大刀闊斧的口號(hào)式改革,上海家化的改革是遲滯的,而在日化這個(gè)瞬息萬(wàn)變的市場(chǎng)上,遲來(lái)的轉(zhuǎn)型,往往并不算是轉(zhuǎn)型。

百年家化的兩次轉(zhuǎn)型

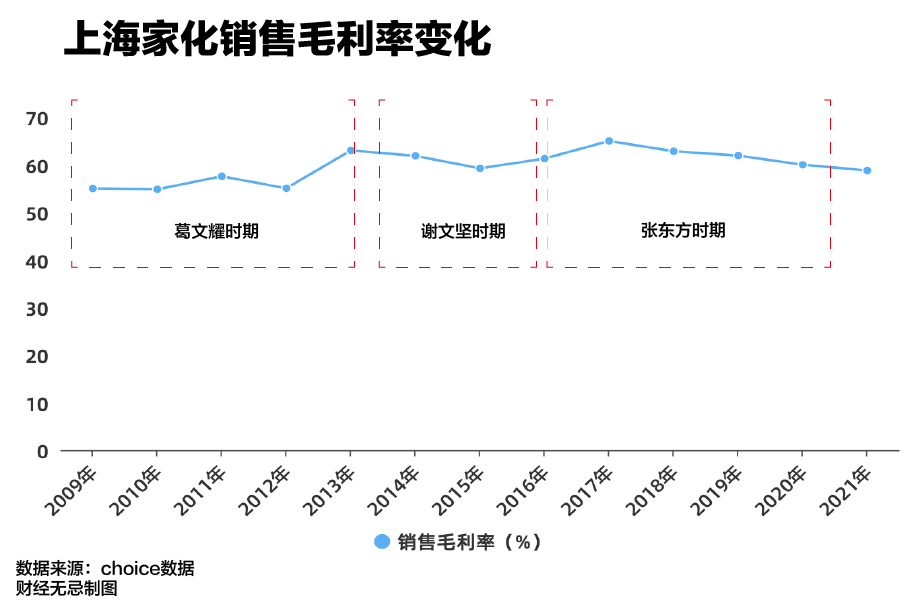

依照掌舵者劃分,公司研究者通常會(huì)將上海家化的發(fā)展分為四個(gè)時(shí)期:即葛文耀時(shí)期(1985年-2013年)、謝文堅(jiān)時(shí)期(2014年-2016年)、張東方時(shí)期(2016年-2020年)以及潘秋生時(shí)期(2020年至今)。

但按照轉(zhuǎn)型成效,在新帥潘秋生前,上海家化的轉(zhuǎn)型實(shí)則分為兩次:第一次成功轉(zhuǎn)型為葛文耀時(shí)期,第二次失敗轉(zhuǎn)型則為謝文堅(jiān)與張東方時(shí)期。

第一次轉(zhuǎn)型的主導(dǎo)者為上海家化的“靈魂人物”葛文耀,上海家化成功在2001年上市。而彼時(shí),人們所熟知的珀萊雅尚未成立,華熙生物還是一家原料企業(yè),貝泰妮創(chuàng)始人郭振宇尚未回國(guó),距離他打造中國(guó)皮膚科知名品牌“康王”還有數(shù)年之久。

在合資企業(yè)的個(gè)人經(jīng)歷,讓葛文耀逐步意識(shí)到,中國(guó)日化企業(yè)的痛點(diǎn)主要在兩方面:一是沒(méi)有毛利意識(shí)。二是缺乏多品牌矩陣。

為了確保高毛利,葛文耀一方面采用輕資產(chǎn)模式,以O(shè)EM模式,卸下生產(chǎn)端的包袱;另一方面則聚焦高毛利的產(chǎn)品加大銷(xiāo)售力度。上海家化上市前,銷(xiāo)售毛利率接近40%,而在葛文耀時(shí)期(2013年前),上海家化的銷(xiāo)售毛利水平一度達(dá)到63%。

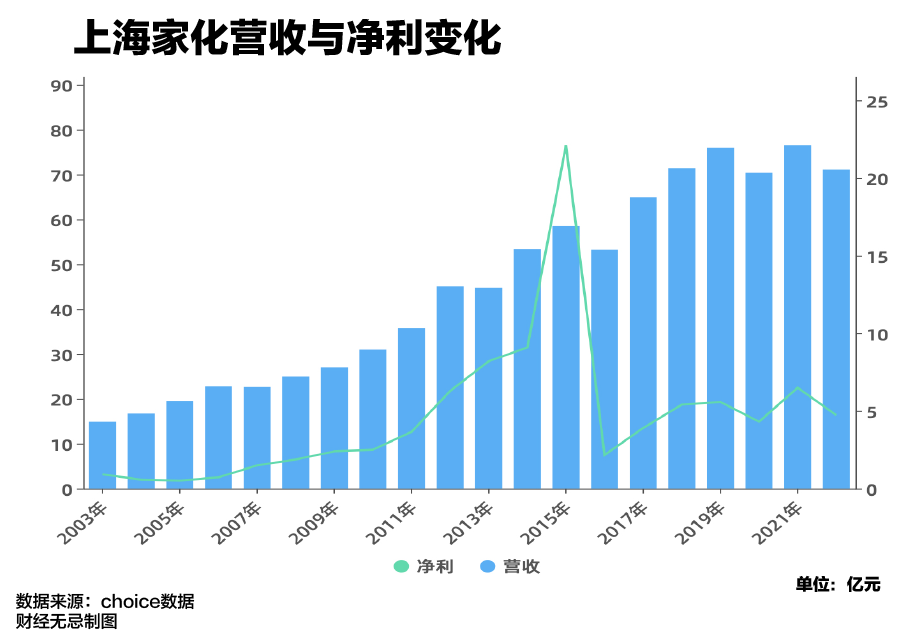

與毛利提升對(duì)應(yīng)的,是一路高漲的營(yíng)收與估值。2001年至2013年,十多年間上海家化營(yíng)收從13.06億元爬升至44.69億元,營(yíng)收增速基本保持兩位數(shù)。在估值方面,上海家化的市值也從2001年的45億元增長(zhǎng)至2013年的300多億元,十年6倍。

而多品牌矩陣實(shí)則也是“毛利優(yōu)先”下的產(chǎn)物。在葛文耀時(shí)期,上海家化分別推出國(guó)民品牌六神、定位高端護(hù)膚品市場(chǎng)的佰草集、男士專(zhuān)用護(hù)膚品高夫和藥妝品牌玉澤,基本建立了家化從低端到高端的“品牌金字塔”。

多品牌矩陣是日化企業(yè)慣用打法,一方面,日化行業(yè)瞬息萬(wàn)變,多品牌矩陣可以讓品牌更從容地應(yīng)對(duì)市場(chǎng)變化。另一方面,能夠以一種更省力的方式幫助企業(yè)進(jìn)入新的細(xì)分領(lǐng)域,講更好的故事。

比起如今被貝泰妮、珀萊雅等護(hù)膚品品牌掩蓋住的光芒,彼時(shí)的上海家化和葛文耀本人的高光時(shí)刻并不在少數(shù)。2005年,在一場(chǎng)慈善活動(dòng)上,媒體以“上海家化董事長(zhǎng)葛文耀現(xiàn)場(chǎng)捐贈(zèng)名貴手表”為題,寫(xiě)下一篇百字短消息。鏡頭下的葛文耀帶著黑色墨鏡,一臉笑意。五年后,上市不到一個(gè)月的佰草集太極泥面膜在法國(guó)香榭麗舍大街的絲芙蘭旗艦店里賣(mài)到脫銷(xiāo),在香奈爾、迪奧等一眾法國(guó)大品牌中銷(xiāo)售名列前五名。

但巔峰過(guò)后,上海家化的高光時(shí)刻很快戛然而止,緊隨其后的便是六年漫長(zhǎng)的第二次轉(zhuǎn)型與增長(zhǎng)停滯。

第二次轉(zhuǎn)型期即謝文堅(jiān)與張東方時(shí)期。雖然兩任掌舵者口碑不一,所處競(jìng)爭(zhēng)環(huán)境也不盡相同,但結(jié)果其實(shí)殊途同歸,具體來(lái)看,有三條路徑:

一是渠道端的線上化轉(zhuǎn)型。日化品牌的優(yōu)勢(shì)大多為線下,包括百貨、商超、日化專(zhuān)營(yíng)店、KA等終端,上海家化同樣如此。但隨著互聯(lián)網(wǎng)與電商的興起,傳統(tǒng)實(shí)體渠道受到?jīng)_擊,謝文堅(jiān)與張東方都對(duì)線上渠道均“情有獨(dú)鐘”。2020年,二次轉(zhuǎn)型期間,上海家化的線上銷(xiāo)售額占比提升至34%。

上海家化也在不遺余力地與電商巨頭們“搞好關(guān)系”。2016年,上海家化從上千品牌中脫穎而出,豪擲1億元拿下雙11春晚獨(dú)家冠名權(quán),有媒體稱(chēng):“在國(guó)內(nèi)文娛市場(chǎng)實(shí)屬罕見(jiàn)。”

二是對(duì)原有品牌矩陣進(jìn)行重新梳理,兩位掌舵者的思路出現(xiàn)了分歧。謝文堅(jiān)的主張是“做減法”,砸錢(qián)換聲量,集中資源打造“六神”“佰草集”“啟初”等五大高毛利核心品牌,采用快消品“重銷(xiāo)售、輕研發(fā)”的策略。張東方則是“做加法”,保持多品牌矩陣發(fā)展的策略,同時(shí)重新將“研發(fā)”提至優(yōu)先級(jí)。

在“難看”的基本面成績(jī)下,上海家化不得以開(kāi)啟了第三條路——通過(guò)資本化運(yùn)作,以并購(gòu)品牌或投資,找到新增長(zhǎng)曲線。例如與片仔癀合作設(shè)立子公司,涉足口腔護(hù)理領(lǐng)域,斥近3億美元收購(gòu)母嬰品牌湯美星母公司以及與美國(guó)日化上市企業(yè)Church& Dwight公司合作等。

不難發(fā)現(xiàn),無(wú)論是渠道轉(zhuǎn)型、重塑品牌還是通過(guò)投資或并購(gòu),進(jìn)行外延式增長(zhǎng),上海家化似乎將護(hù)膚品品牌的玩法都玩了一遍。但看似正確的轉(zhuǎn)型邏輯,上海家化的業(yè)績(jī)表現(xiàn)卻一路下滑,不僅營(yíng)收增速跌至個(gè)位數(shù),在第二次轉(zhuǎn)型期間,凈利水平甚至比不上葛文耀離開(kāi)時(shí)的2013年。

百年家化,究竟何以至此?

越陷越深的大公司病

2020年1月16日,離開(kāi)上海家化近十年的葛文耀發(fā)了一條微博:“今天珀萊雅的股票市值206.6億元,超過(guò)家化206.4億元。”并配以三個(gè)流淚的表情。

平安進(jìn)入上海家化后,“靈魂人物”葛文耀出走,這是上海家化發(fā)展歷史中最令人熟知的一段往事。此后很多年里,葛文耀的眼睛始終注視著上海家化的一舉一動(dòng),從未離開(kāi)過(guò)。

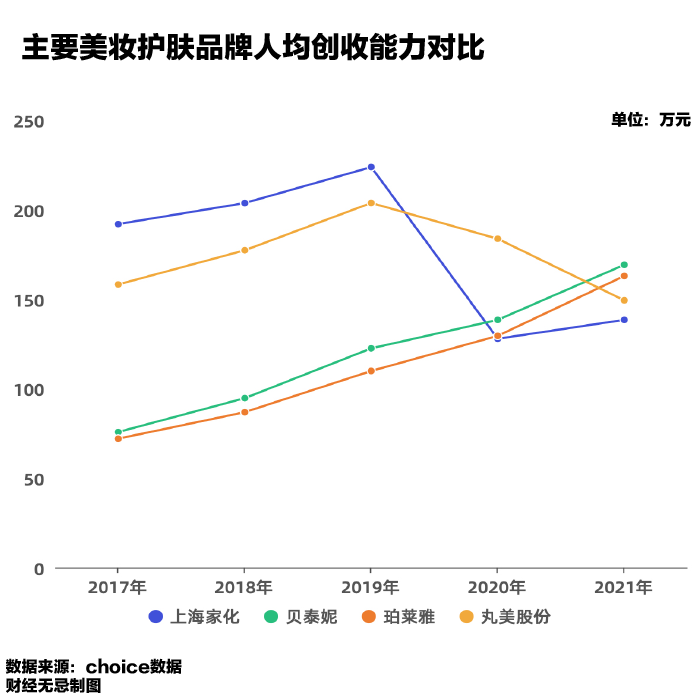

參考葛文耀的評(píng)價(jià)體系,以資本市場(chǎng)表現(xiàn)看,“前浪”上海家化與“后浪”間的差距正在擴(kuò)大。

中信證券曾分析,2019年至2021年,中國(guó)主要美妝品牌公司的PE普遍高于60倍,彼時(shí)正處美妝龍頭業(yè)績(jī)高速成長(zhǎng)期。珀萊雅以大單品戰(zhàn)略,泡泡面膜、紅寶石精華與雙抗精華先后成為爆品;丸美股份、華熙生物與貝泰妮先后上市。

但隨著行業(yè)競(jìng)爭(zhēng)激烈、消費(fèi)趨勢(shì)疲軟疊加線上流量紅利褪去,行業(yè)進(jìn)入轉(zhuǎn)折階段,龍頭企業(yè)估值回調(diào),處于消化期。

截至4月6日收盤(pán),根據(jù)申萬(wàn)行業(yè)分類(lèi),當(dāng)前美妝行業(yè)動(dòng)態(tài)PE(TTM)為64.67倍。其中,貝泰妮為50.4倍,珀萊雅為69.56倍,丸美股份65.85倍,上海家化為37.07倍。上海家化的市值約等于0.37個(gè)貝泰妮、0.4個(gè)珀萊雅和1.35個(gè)丸美股份。

在雪球上,有投資者這樣表示:“日化行業(yè)還在被國(guó)外品牌摁著摩擦,百年家化需要革新。”

為什么上海家化的革新與轉(zhuǎn)型始終沒(méi)有邁入收獲期呢?財(cái)經(jīng)無(wú)忌認(rèn)為有兩方面的原因——

一是“時(shí)間的力量”,上海家化很像零售界的蘇寧,錯(cuò)過(guò)了最佳轉(zhuǎn)型期。與此同時(shí),管理層的頻繁動(dòng)蕩,職業(yè)經(jīng)理人的進(jìn)進(jìn)出出難以凝聚人心,導(dǎo)致上海家化看似轉(zhuǎn)型,其實(shí)一直躺在自己的“舒適圈”里。

二是失效的轉(zhuǎn)型戰(zhàn)略。上海家化雖有先發(fā)優(yōu)勢(shì),但在每一次轉(zhuǎn)型中采取耗費(fèi)巨大成本的升維戰(zhàn)略,在產(chǎn)品、品牌與渠道端“用力過(guò)猛”的策略讓其不僅大大降低了轉(zhuǎn)型效率,也給競(jìng)爭(zhēng)對(duì)手的出圈提供了機(jī)遇。

首先,來(lái)看“時(shí)間的力量”。渠道的線上化轉(zhuǎn)型、品牌矩陣的重新梳理以及資本化運(yùn)作,這些轉(zhuǎn)型的方向都沒(méi)有錯(cuò)。但遺憾的是,上海家化在意識(shí)到落后下,每一次的轉(zhuǎn)型在尚未“跑通”的情況下,就進(jìn)行大規(guī)模地推廣。

而一旦轉(zhuǎn)型未有成效,管理層的變動(dòng)又致使轉(zhuǎn)型成果無(wú)法延續(xù)。從家化歷任管理層的動(dòng)作可以看出,其主要的任務(wù)一是對(duì)上一任的轉(zhuǎn)型成效“縫縫補(bǔ)補(bǔ)”,二是再提出新的轉(zhuǎn)型策略。

以第二次轉(zhuǎn)型時(shí)期為例。

從2015年起,中國(guó)美妝市場(chǎng)的競(jìng)爭(zhēng)邏輯發(fā)生變化。一是隨著消費(fèi)趨勢(shì)的個(gè)性化與護(hù)膚意識(shí)的提升,中高端與高端品牌品牌占比持續(xù)提升。二是渠道結(jié)構(gòu)的變化,傳統(tǒng)渠道如商超和百貨增長(zhǎng)乏力,但依舊是中高端產(chǎn)品的重要銷(xiāo)售陣地。

美妝護(hù)膚品牌們的動(dòng)作大致分為兩類(lèi):一是持續(xù)完善多品牌矩陣,發(fā)揮多品牌的互補(bǔ)效應(yīng)以熨平整體業(yè)績(jī)的波動(dòng)。二是順應(yīng)消費(fèi)趨勢(shì)迭代,堅(jiān)持大單品戰(zhàn)略,保持穩(wěn)定的研發(fā)投入,向中高端與高端方向轉(zhuǎn)型。

但謝文堅(jiān)并未堅(jiān)持多品牌協(xié)同發(fā)展的戰(zhàn)略,只是聚焦五大高毛利的子品牌,并對(duì)傳統(tǒng)實(shí)體渠道進(jìn)行大刀闊斧地改革,這種以營(yíng)銷(xiāo)優(yōu)先,犧牲利潤(rùn)的擴(kuò)張思路,并未換來(lái)理想中的成效,上海家化的凈利潤(rùn)在2016年跌至谷底,投資者信心也出現(xiàn)危機(jī)。

謝文堅(jiān)的失敗改革后,張東方一方面重新確立多品牌矩陣,另一方面將“研發(fā)”重新提升至優(yōu)先級(jí),這是對(duì)謝文堅(jiān)時(shí)代的“糾偏”。同時(shí),張東方以“高端化、年輕化、細(xì)分化”的戰(zhàn)略,圍繞“國(guó)潮”和“護(hù)膚”兩大改革的關(guān)鍵詞,主導(dǎo)收購(gòu)了湯美星和聚焦玉澤等護(hù)膚品品牌的發(fā)展。

可以這么說(shuō),張東方是一個(gè)很好的“療傷者”。在其領(lǐng)導(dǎo)下,家化的利潤(rùn)水平回暖,但具體到新轉(zhuǎn)型戰(zhàn)略上,張東方依舊未能帶領(lǐng)家化重拾昔日的輝煌。

原因來(lái)自戰(zhàn)略與執(zhí)行中的“鴻溝”——家化每一次看似“升維”的戰(zhàn)略轉(zhuǎn)型,落地于產(chǎn)品、品牌與渠道等具體環(huán)節(jié),具體舉措依舊顯得粗糙。

首先,在產(chǎn)品端,區(qū)別于珀萊雅與貝泰妮通過(guò)大單品戰(zhàn)略的出圈,家化多品牌間的定位模糊,產(chǎn)品差異化屬性并不強(qiáng)。

珀萊雅與貝泰妮都踩準(zhǔn)了功效型風(fēng)口。薇諾娜主打針對(duì)敏感肌的藥妝成分,珀萊雅則利用“早A晚C”的場(chǎng)景定位,以紅寶石精華等大單品出圈。

而反觀家化,本是最早的“藥妝”品牌,但卻缺乏功效概念的包裝與大單品的支撐。

其次,在品牌端,家化用力過(guò)猛的年輕化轉(zhuǎn)型,稀釋了品牌的美譽(yù)度。

與眾多百年品牌類(lèi)似,上海家化也面臨品牌老化的問(wèn)題。為了抓住新一代年輕消費(fèi)者的心智,家化曾通過(guò)一系列的品牌年輕化營(yíng)銷(xiāo)改變用戶刻板印象。如跨界到奶茶、咖啡、服飾以及預(yù)調(diào)酒賽道的六神花露水,還有佰草集直播間通過(guò)上演《延禧宮正傳》的宮斗大戲,以吸引Z世代注意力。

但上述的年輕化營(yíng)銷(xiāo)盡管在社交媒體上引發(fā)熱議,但對(duì)品牌建設(shè)而言,治標(biāo)不治本。一方面,上述內(nèi)容化營(yíng)銷(xiāo)并未貼合產(chǎn)品定位,空有噱頭,但對(duì)消費(fèi)者而言,沒(méi)有形成清晰明確的購(gòu)買(mǎi)認(rèn)知。另一方面,品牌老化的根本原因是產(chǎn)品老化,家化的營(yíng)銷(xiāo)錨點(diǎn)仍聚焦在曾經(jīng)輝煌的“大單品”上,而沒(méi)有根據(jù)消費(fèi)趨勢(shì)的迭代推出更具吸引力的產(chǎn)品。

最后,在渠道端,比起珀萊雅較早轉(zhuǎn)型線上,家化在線上與線下渠道的資源分配上,始終難以找到一個(gè)最佳平衡點(diǎn)。

在線上電商渠道,當(dāng)其他品牌開(kāi)始減少對(duì)頭部主播的依賴,發(fā)力自播時(shí),家化依舊依賴超頭主播。而線下過(guò)去曾經(jīng)家化的優(yōu)勢(shì)。但在張東方任職期間,線下業(yè)務(wù)的下滑致使這種優(yōu)勢(shì)正在被削弱。

而無(wú)論是“時(shí)間的力量”抑或是失效的轉(zhuǎn)型戰(zhàn)略,總結(jié)來(lái)看,實(shí)則是上海家化存在的“大公司病”并未得到有效解決。面對(duì)不確定的時(shí)代,從葛文耀時(shí)代沉淀下的規(guī)模優(yōu)勢(shì)已不再成為優(yōu)勢(shì),轉(zhuǎn)型效率的低下難以讓百年家化與時(shí)俱進(jìn)。

從家化的人員結(jié)構(gòu)也可以看出這一點(diǎn)。2017年至2021年,上海家化的人均創(chuàng)收從191.9萬(wàn)元下降到138.39萬(wàn)元,對(duì)比同行處于低水平。

因此,當(dāng)規(guī)模與歷史不再成為優(yōu)勢(shì),低效的轉(zhuǎn)型效率與模糊的轉(zhuǎn)型方向,讓上海家化看似一直在轉(zhuǎn)型,實(shí)則都是“雷聲大,雨點(diǎn)小”。

重回巔峰的可能性

復(fù)興百年家化的重任落在了潘秋生身上,這位有著豐富渠道經(jīng)驗(yàn)的新任掌門(mén)人曾擔(dān)任歐萊雅大中華區(qū)總裁,將巴黎歐萊雅線上占比從10%提升到30%。

自2020年開(kāi)始,潘秋生開(kāi)啟了一系列革新,因改革舉措與風(fēng)格酷似葛文耀,資本市場(chǎng)也對(duì)這位新帥給予了諸多期待。

梳理近兩年潘秋生的動(dòng)作,其改革大致分為兩個(gè)方向:一是降本增效,提升利潤(rùn)表現(xiàn)。二是激活內(nèi)部組織活力,著力解決“大公司病”問(wèn)題。

在降本增效上,主要表現(xiàn)在渠道與品牌的精細(xì)化管理。渠道方面,例如在線下,關(guān)閉低效門(mén)店與數(shù)字化轉(zhuǎn)型。在2020年,上海家化2020年共關(guān)停462個(gè)百貨專(zhuān)柜,潘秋生在接受采訪時(shí)表示“對(duì)于長(zhǎng)尾專(zhuān)柜,還會(huì)繼續(xù)優(yōu)化關(guān)停。”

在線上則是發(fā)力品牌自播,減少對(duì)超頭的依賴。

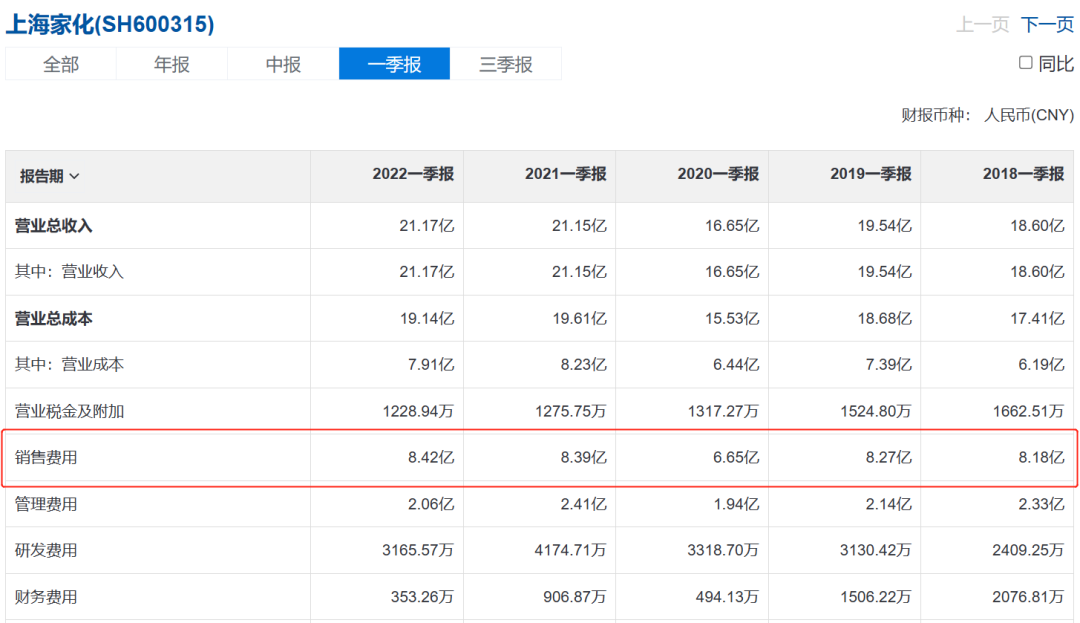

在品牌端,潘秋生意識(shí)到上海家化子品牌定位的模糊,并非所有的子品牌都需要中國(guó)文化元素。因此,對(duì)佰草集、玉澤等品牌定位進(jìn)行了重新梳理,主打“功效概念”。同時(shí),營(yíng)銷(xiāo)端也進(jìn)行了“節(jié)流”,提高營(yíng)銷(xiāo)的精準(zhǔn)性,上海家化銷(xiāo)售費(fèi)用占比也從2021Q1的43.37%下降到39.66%。

而針對(duì)“大公司病”,潘秋生在股東大會(huì)現(xiàn)場(chǎng)更是用“商鞅變法”為隱喻,通過(guò)設(shè)立激勵(lì)計(jì)劃、簡(jiǎn)化工作流程、鼓勵(lì)內(nèi)部合作等方式,激活內(nèi)部創(chuàng)新活力。

某種程度上來(lái)說(shuō),潘秋生的轉(zhuǎn)型舉措符合當(dāng)下的行業(yè)趨勢(shì),原因有二:

一是潘秋生意識(shí)到“大象轉(zhuǎn)身難”,因此比起前任們的激進(jìn)轉(zhuǎn)型,潘秋生用精益轉(zhuǎn)型的思維,他在家化內(nèi)部推行PMO架構(gòu),這種小步快走的模式對(duì)大企業(yè)而言可以降低試錯(cuò)成本,提高轉(zhuǎn)型效率。

事實(shí)上,當(dāng)前國(guó)貨優(yōu)等生們,如逆襲成功的珀萊雅也都面臨著銷(xiāo)售費(fèi)用高企的問(wèn)題,在花錢(qián)比賺錢(qián)快的紅海市場(chǎng)下,未來(lái)一段時(shí)間內(nèi)降本都是上海家化轉(zhuǎn)型的關(guān)鍵詞。

二是,潘秋生意識(shí)到行業(yè)的紅利是暫時(shí)性,唯有利潤(rùn)是自己的。與葛文耀類(lèi)似,潘秋生也重提毛利原則,期盼子品牌成為細(xì)分領(lǐng)域的冠軍。

當(dāng)然,戰(zhàn)略方向的準(zhǔn)確,并不代表戰(zhàn)略執(zhí)行的準(zhǔn)確。財(cái)經(jīng)無(wú)忌認(rèn)為,回答“上海家化能否重回巔峰”這一問(wèn)題,取決于接下來(lái)家化三個(gè)方面的成果:

一是精細(xì)化管理的成果。基本面重點(diǎn)關(guān)注家化費(fèi)用端的表現(xiàn),渠道端則是線上品牌自播與達(dá)播的轉(zhuǎn)化率。

二是細(xì)分領(lǐng)域產(chǎn)品端的成果。重點(diǎn)關(guān)注玉澤與佰草集表現(xiàn)(玉澤近期官宣演員白宇為品牌代言人),是否有大單品的出圈,這取決于家化的爆品制造能力,

三是管理層的變動(dòng)。頻繁的管理層變動(dòng)或許會(huì)讓百年家化再度陷入內(nèi)耗的狀態(tài)。

復(fù)盤(pán)上海家化的轉(zhuǎn)型,有成功,也有失敗,有順利,也有艱難,在發(fā)展的歷史上,曾具備無(wú)數(shù)成功的因子,但卻因管理層短視與甩不掉的歷史包袱難以讓?xiě)?zhàn)略落地于實(shí)際。

站在成立125年的重要關(guān)口,這家百年企業(yè)能否真正實(shí)現(xiàn)“觸底反彈”?這一問(wèn)題的答案還要交給時(shí)間來(lái)回答。

發(fā)表評(píng)論

登錄 | 注冊(cè)

VIP專(zhuān)享頻道熱文推薦: